Торговый депозит – часть средств общего баланса трейдера, используемого в качестве маржи для покупки/продажи валютных пар и контрактов CFD.

Понятие оптимального торгового депозита для рынка фьючерсов и Форекс ввел Ральф Винс (Ralph Vince). Он обозначил это как свойство «fanm» (сокращенная аббревиатура – оптимальный размер сделки), используя для обозначения латинскую маленькую f.

Теория являлась переработкой «критерия Келли», используемого для определения размера ставок, исходя из общего количества средств игрока.

Оптимальный торговый депозит (f) (по Винсу) – это доля от общего депозита, при которой достигается максимальный геометрический прирост финансового торгового результата.

Содержание

Тактика оптимального фиксированного торгового депозита

Валютные спекулянты отличаются от инвесторов отсутствием необходимости увеличивать (или уменьшать) сумму вложений, покупая различные активы, в основном товары, сырье, акции фондового рынка. Прибыль от спекуляций составляет заработок, реинвестирование в стабильные торговые системы ведет к его уменьшению или потере, при убытках.

Задача спекулянта сводится к определению оптимального количества лотов и поддержанию стабильных результатов торговой системы. Поэтому выделенные средства на покупку и продажу валютных пар Форекс всегда фиксированы.

Основные понятия и определения f

Смысл определения величины f состоит в улучшении результата действующей успешной торговой системы и избегании увеличения риска.

При проведении расчета f допускается, что трейдер умеет определять в ходе тестов или реальных торгов:

- величину доходности (максимальную и среднюю;

- максимальную просадку;

- скорость роста счета;

Оптимальное значение f также зависит от вовремя сделанного пересчета, если перечисленные величины или размер начального депозита изменились в худшую сторону.

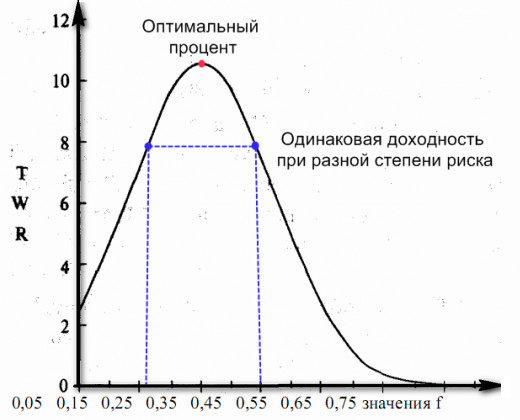

Параметр принимает значения от 0 до 1, подчиняясь закону нормального распределения:

Terminal Wealth Relative по шкале Х – это показатель относительного торгового капитала, с учетом будущей планируемой прибыли. Представлен в виде коэффициента, на который умножается стартовый депозит.

Распределение означает, что при превышении f=0.45 (45% доли общего депозита, выделенного на сделку) стратегия будет априори убыточной.

Расчет значения оптимального фиксированного f

Оптимальное f подбирается путем перебора (многочисленных расчетов), пока не будут получены максимальные значения относительного капитала или его геометрического среднего, вычисленного по формуле:

, где n равно общему количеству сделок.

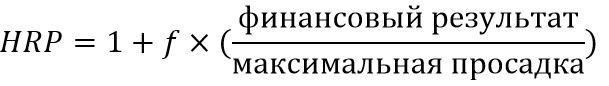

Формула подбора оптимального решения выглядит следующим образом:

Особенности формулы:

- Перебор значений производится с шагом 0.01, в пределах отрезка от 0 до 1

- Финансовый результат в виде убытка подставляется как положительное, прибыль - отрицательное число

- Максимальная просадка – самый большой убыток за одну сделку

HRP – прибыль за одну сделку. Рассчитав это значения по каждой сделке, TWR находят путем перемножения всех значений HRP.

Различия и связь f с критерием Келли

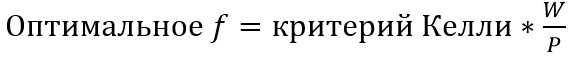

Параметры связаны формулой:

, где W равно максимальной убыточной сделке (в пунктах), а P – значению котировки.

Основное различие состоит в том, что критерий Келли не привязывает выбор размера торгового депозита к риску (просадкам). Более того, формула Келли допускает сколь угодно большое плечо, тогда как ограниченность f от 0 до 1 и нормальное распределение наглядно доказывают связь вероятности полного разорения депозита трейдера с увеличением доли средств, выделенных на торговлю.