Lika (обсуждение | вклад) (→Как торговать) |

Lika (обсуждение | вклад) |

||

| (не показаны 7 промежуточные версии 2 участников) | |||

| Строка 11: | Строка 11: | ||

Далее движение пошло вниз, подтверждая паттерн и разворот тренда. Теперь остается дождаться пробоя точки два, чтобы войти в сделку на продажу. | Далее движение пошло вниз, подтверждая паттерн и разворот тренда. Теперь остается дождаться пробоя точки два, чтобы войти в сделку на продажу. | ||

| − | Чаще всего паттерн возникает в конце тренда или | + | Чаще всего паттерн возникает в конце тренда или, намного реже, на коррекции этого тренда. Если модель сформировалась на самом тренде, то это говорит о возможном развороте или глубокой коррекции. Если формирование произошло на [[Коррекция|коррекции]], то паттерн как бы указывает трейдерам на её окончание и дает возможность зайти в рынок по тренду. |

==Логический фундамент== | ==Логический фундамент== | ||

| Строка 30: | Строка 30: | ||

Сам паттерн по своему универсален тем, что не ограничивает трейдера в выборе таймфрейма. Использовать сетап 1_2_3 можно как на графиках [[Долгосрочный таймфрейм|долгосрочного]] временного промежутка, типа D1, так и на [[Краткосрочный таймфрейм|более низких]], типа M5 в зависимости от предпочитаемого вами торгового метода. То же самое касается выбираемого трейдером [[Индикаторы|инструмента]]. Он может быть любым, но существует общая рекомендация для паттернов Price Action. Валюта или любой другой актив должен быть трендовым и с высокой [[Волатильность|волатильностью]]. Обычно используют все [[Валютные пары|валютные пары]] с USD. | Сам паттерн по своему универсален тем, что не ограничивает трейдера в выборе таймфрейма. Использовать сетап 1_2_3 можно как на графиках [[Долгосрочный таймфрейм|долгосрочного]] временного промежутка, типа D1, так и на [[Краткосрочный таймфрейм|более низких]], типа M5 в зависимости от предпочитаемого вами торгового метода. То же самое касается выбираемого трейдером [[Индикаторы|инструмента]]. Он может быть любым, но существует общая рекомендация для паттернов Price Action. Валюта или любой другой актив должен быть трендовым и с высокой [[Волатильность|волатильностью]]. Обычно используют все [[Валютные пары|валютные пары]] с USD. | ||

| − | Для того | + | Для того, чтобы торговать данный паттерн, стоит узнать где осуществлять вход в рынок, какой использовать размер [[Стоп-лосс|стоп лосс]] и где ставить [[Цель|тейк профит]]. Не имеет значения, торгуете ли вы на смене или продолжении тренда, эти три фактора остаются неизменными: |

*Вход – вход в рынок осуществляется в точке 2, а именно выставляется [[Стоп-ордера|отложенный ордер]] buy stop/ sell stop чуть выше максимума/минимума последней коррекции. Причина, почему вход осуществляется именно здесь, рассмотрена выше. | *Вход – вход в рынок осуществляется в точке 2, а именно выставляется [[Стоп-ордера|отложенный ордер]] buy stop/ sell stop чуть выше максимума/минимума последней коррекции. Причина, почему вход осуществляется именно здесь, рассмотрена выше. | ||

*Stop loss – ордер на ограничение убытков равен расстоянию от точки 2 до точки 1. Выставляется стоп лосс чуть выше/ниже точки 1. Трейдеры выставляют защитный приказ именно сюда, потому что точка 1 является сильным [[Уровень поддержки|уровнем поддержки]] в случае нисходящего тренда и [[Уровень сопротивления|уровнем сопротивления]] в бычьем тренде. [[Пробой|Пробой]] этого уровня, скорее всего, будет означать то, что предшествующий тренд вновь возобновит свое движение, и более держать сделку в противоположном направлении смысла нет. | *Stop loss – ордер на ограничение убытков равен расстоянию от точки 2 до точки 1. Выставляется стоп лосс чуть выше/ниже точки 1. Трейдеры выставляют защитный приказ именно сюда, потому что точка 1 является сильным [[Уровень поддержки|уровнем поддержки]] в случае нисходящего тренда и [[Уровень сопротивления|уровнем сопротивления]] в бычьем тренде. [[Пробой|Пробой]] этого уровня, скорее всего, будет означать то, что предшествующий тренд вновь возобновит свое движение, и более держать сделку в противоположном направлении смысла нет. | ||

| Строка 36: | Строка 36: | ||

*Take profit –минимальная цель равна тому же расстоянию, что и стоп лосс, то есть кол-ву [[Пункт|пунктов]] от точки 1 до точки 2, но откладывать это расстояние нужно от точки 3. То есть примерно тейк профит будет в два раза меньше чем стоп лосс. Также возможно использование различных уровней поддержки/сопротивления в качестве тейк профита. | *Take profit –минимальная цель равна тому же расстоянию, что и стоп лосс, то есть кол-ву [[Пункт|пунктов]] от точки 1 до точки 2, но откладывать это расстояние нужно от точки 3. То есть примерно тейк профит будет в два раза меньше чем стоп лосс. Также возможно использование различных уровней поддержки/сопротивления в качестве тейк профита. | ||

| − | Например, на рис. 4 представлен вариант выставления тейк профита с помощью инструмента [[Расширение Фибоначчи|расширение Фибоначчи]]. В качестве цели по прибыли использован уровень 161,8. Как мы видим, данная цель была успешно достигнута, а соотношение прибыли к риску составило примерно 1 к 1, что больше стандартного предлагаемого варианта выставления уровня тейк профит | + | Например, на рис. 4 представлен вариант выставления тейк профита с помощью инструмента [[Расширение Фибоначчи|расширение Фибоначчи]]. В качестве цели по прибыли использован уровень 161,8. Как мы видим, данная цель была успешно достигнута, а соотношение прибыли к риску составило примерно 1 к 1, что больше стандартного предлагаемого варианта выставления уровня тейк профит. |

[[Файл:20.01.05.jpg|left|thumb|800px|Рис.4 Размещение Take Profit c помощью расширения Фибоначчи]] | [[Файл:20.01.05.jpg|left|thumb|800px|Рис.4 Размещение Take Profit c помощью расширения Фибоначчи]] | ||

| Строка 78: | Строка 78: | ||

Более надежные сигналы возникают на коррекции тренда, когда пробой точки 2 будет означать конец коррекции и возобновление доминирующего движения. | Более надежные сигналы возникают на коррекции тренда, когда пробой точки 2 будет означать конец коррекции и возобновление доминирующего движения. | ||

| − | |||

Помимо окончания коррекции наиболее часто паттерн возникает в конце трендовых движений и сигнализирует об их изменении. Для того чтобы торговля была прибыльной важно брать сетапы после хороших сильных движений. Также важно максимально фильтровать сигналы, оставляя наиболее качественные и более высоковероятные. | Помимо окончания коррекции наиболее часто паттерн возникает в конце трендовых движений и сигнализирует об их изменении. Для того чтобы торговля была прибыльной важно брать сетапы после хороших сильных движений. Также важно максимально фильтровать сигналы, оставляя наиболее качественные и более высоковероятные. | ||

| − | Рассмотрим пример на рис.5 | + | [[Файл:20.01.07.png|right||thumb|500px|Рис.5 Пример торговли паттерном 1-2-3 на нисходящем тренде]] |

| + | Рассмотрим пример на рис. 5. Сначала наблюдалось довольно длительное направленное нисходящее движение, каждая впадина и вершина которого были ниже предыдущих. Затем в точке 2 цена пробила нашу линию нисходящего тренда и образовала новый максимум выше предыдущего, что дало предпосылки предполагать изменение тренда. Последний ценовой минимум (возможное дно тренда) мы отмечаем точкой 1. | ||

| + | |||

| + | У нас уже есть две точки паттерна 1-2-3, но это еще не может указывать на то, что это смена тренда, а не коррекция. Входить в сделку еще рано, необходимо дождаться подтверждения смены тренды в виде сформированного сетапа 1-2-3 и пробоя уровня 2, т.е. последнего максимума. | ||

| − | + | Продолжая движение после точки 2, цена образовала новый минимум на этот раз выше предыдущего, что говорит о том, что у цены нет достаточно сил, чтобы пробить последний минимум и образовать впадину еще ниже его. Отмечаем это место точкой 3. Точка 3 является завершающей в формировании паттерна 1-2-3. | |

| + | Но входить в сделку по-прежнему рано. Есть вероятность, что это просто консолидация цены перед дальнейшим падением, а не смена тренда, требуется дождаться пробоя точки 2, т.е. пробоя последнего максимума. | ||

| + | |||

| + | Как мы наблюдаем далее, цена возобновила восходящее движение и пробила точку 2, на которой, если бы мы выставили отложенный ордер на покупки, он у нас бы активировался. И сейчас бы наша сделка была бы в плюсе или, вероятно, закрылась бы уже по тейк профиту, если бы вы выставляли его согласно стандартным правилам, отложив от точки 3 расстояние равное расстоянию между точкой 1-2. | ||

==Дополнительно== | ==Дополнительно== | ||

| − | Необходимо подчеркнуть несколько дополнительных моментов, которые могут помочь правильно находить, интерпретировать и торговать паттерн 1_2_3 | + | Необходимо подчеркнуть несколько дополнительных моментов, которые могут помочь правильно находить, интерпретировать и торговать паттерн 1_2_3: |

* Между точками 1-2 и 2-3 должно быть минимум 3-и свечи. | * Между точками 1-2 и 2-3 должно быть минимум 3-и свечи. | ||

| − | * Чем больше расстояние (свечей) между точками 1 2 и 3, тем больше вероятность положительного исхода | + | * Чем больше расстояние (свечей) между точками 1 2 и 3, тем больше вероятность положительного исхода сделки. |

* Если вы торгуете [[Скальпинг|интрадей]], то данный сетап нужно искать в период Европейской и Американской сессии, то есть в ту сессию, когда присутствует высокая волатильность. | * Если вы торгуете [[Скальпинг|интрадей]], то данный сетап нужно искать в период Европейской и Американской сессии, то есть в ту сессию, когда присутствует высокая волатильность. | ||

* Как у большинства моделей Price Action, обязательное условие – это наличие вблизи образовавшегося паттерна опоры. Это может быть важное ценовое значение, какое-либо из [[Соотношения Фибоначчи|соотношений Фибоначчи]] или пивот уровень. | * Как у большинства моделей Price Action, обязательное условие – это наличие вблизи образовавшегося паттерна опоры. Это может быть важное ценовое значение, какое-либо из [[Соотношения Фибоначчи|соотношений Фибоначчи]] или пивот уровень. | ||

| − | * Не менее важное условие для паттерна | + | * Не менее важное условие для паттерна - наличие длинного хвоста у точки 1. Хвост соответственно должен быть направлен в сторону тренда, как бы отталкиваясь от уровня поддержки/сопротивления. Лучше всего, если это будет полноценный [[Пин-бар|pin-bar]]. Его отсутствие снижает шансы на достижение даже минимальной цели тейк профит. |

* Даже самый идеально построенный паттерн не гарантирует положительный исход вашей сделки, поэтому рисковать в одной позиции рекомендуется не более 1-2% от вашего депозита. | * Даже самый идеально построенный паттерн не гарантирует положительный исход вашей сделки, поэтому рисковать в одной позиции рекомендуется не более 1-2% от вашего депозита. | ||

* Если после формирования точки 3 ордер не активировался или активировался, но цена продолжила боковое движение (период [[Консолидация|консолидации]], флэт), то все открытые и не активированные ордера стоит закрыть. | * Если после формирования точки 3 ордер не активировался или активировался, но цена продолжила боковое движение (период [[Консолидация|консолидации]], флэт), то все открытые и не активированные ордера стоит закрыть. | ||

===Модификации=== | ===Модификации=== | ||

| − | [[Файл:20.01.08.png|right||thumb| | + | [[Файл:20.01.08.png|right||thumb|500px|Рис.6 Паттерн 1 2 3 и stochastic]] |

| − | Многие трейдеры используют комбинации, состоящие из паттерна и различных индикаторов. Стоит выделить одну из таких комбинаций, это паттерн 1-2-3 и [[Stochastic Indicator|Stochastic Indicator]] . | + | Многие трейдеры используют комбинации, состоящие из паттерна и различных индикаторов. Стоит выделить одну из таких комбинаций, это паттерн 1-2-3 и [[Stochastic Indicator|Stochastic Indicator]]. |

| + | |||

В данном индикаторе нас интересуют показания осциллятора в районе точки 1. Если паттерн 1-2-3 указывает на разворот бычьего движения, то стохастик должен быть [[Зона перекупленности|перекуплен]], и наоборот, если речь идет о развороте медвежьего тренда, то stochastic должен быть [[Зона перепроданности|перепродан]]. Такой подход усиливает сигналы и помогает уменьшить убытки. Например, если во время формирования паттерна в точке 1 стохастик был где-то на середине, то такой сигнал будет более низковероятным и вполне может принести убытки. | В данном индикаторе нас интересуют показания осциллятора в районе точки 1. Если паттерн 1-2-3 указывает на разворот бычьего движения, то стохастик должен быть [[Зона перекупленности|перекуплен]], и наоборот, если речь идет о развороте медвежьего тренда, то stochastic должен быть [[Зона перепроданности|перепродан]]. Такой подход усиливает сигналы и помогает уменьшить убытки. Например, если во время формирования паттерна в точке 1 стохастик был где-то на середине, то такой сигнал будет более низковероятным и вполне может принести убытки. | ||

| − | Рассмотрим пример, изображенный на | + | Рассмотрим пример, изображенный на рис. 6. Это график [[AUD/USD|AUDUSD]] H4, на котором сформировался паттерн 1-2-3. В качестве подтверждающего индикатора мы используем stochastic, который в точке 1 явно перепродан, что усиливает наш паттерн. Рекомендуется входить в сделку только когда произойдет пробой точки 2, т.к. это может оказаться простой консолидацией, и нам требуется подтверждение смены тренда. |

| − | В завершение стоит сказать, что метод входа, размещение стоп приказов и целей, выбираемый таймфрейм и дополнительные инструменты, | + | В завершение стоит сказать, что метод входа, размещение стоп приказов и целей, выбираемый таймфрейм и дополнительные инструменты, наподобие Stochastic Indicator, подбираются индивидуально. |

[[Category:Паттерны]] | [[Category:Паттерны]] | ||

Текущая версия на 13:20, 23 января 2016

Паттерн 1 2 3 – является комбинацией, состоящей из 3 основополагающих элементов. Данная модель говорит об изменении направления движения, а именно о смене тренда. Также она может возникнуть на границе торгового диапазона, либо иногда в конце коррекции основного тренда. Паттерн 123 широко распространен и успешно применяется успешными трейдерами по всему миру. Он занимает особое важное место среди паттернов Price Action и играет большую роль в определении вероятного направления цены, так как помогает распознавать на ранних стадиях смену настроения.

Содержание

Графический анализ

Как уже было сказано выше, паттерн состоит из 3 элементов. Рассмотрим их на примере рис. 1.

1-й элемент – это вершина какого-либо выраженного движения и отскок от нее в противоположную сторону, в результате отскока образуется новый минимум, обозначаемый точкой 2, после него происходит коррекция с образованием нового максимума, который находится ниже предшествующего. Далее движение пошло вниз, подтверждая паттерн и разворот тренда. Теперь остается дождаться пробоя точки два, чтобы войти в сделку на продажу.

Чаще всего паттерн возникает в конце тренда или, намного реже, на коррекции этого тренда. Если модель сформировалась на самом тренде, то это говорит о возможном развороте или глубокой коррекции. Если формирование произошло на коррекции, то паттерн как бы указывает трейдерам на её окончание и дает возможность зайти в рынок по тренду.

Логический фундамент

В основе паттерна лежит определение текущего тренда. Во время сильного направленного движения, каждая новая впадина/вершина ниже/выше предыдущей. Собственно именно это и помогает трейдерам определить состояние рынка, будь то бычий, медвежий тренд или период флэта. Как только эта модель нарушается, возникает вероятность изменения тренда или наступления его коррекции. В таких переломных местах и возникает паттерн 1 2 3.

Почему паттерн работает

Причина, почему паттерн себя отрабатывает, заключается в срабатывании большого скопления ордеров в точке 2. Если перед появлением сетапа был бычий тренд, то покупатели, следующие за доминирующим движением, будут использовать метод скользящего стопа, перемещая стоп приказ за последний минимум тренда. С другой стороны, всегда будут трейдеры, которые надеются на коррекцию или перелом тренда. В случае бычьего тренда их ордера на покупку также будут размещены вблизи точки 2, а именно возле минимума последней коррекции. Смотрите рис.2.

Причина, почему именно там трейдеры размещают свои ордера, заключается в выше указанной концепции определения тренда. Каждый максимум (в случае бычьего тренда) выше предыдущего, при этом каждый минимум коррекции, точно так же выше предшествующего. Таким образом, после образования точки 3 трейдеры увидят, что последняя вершина не смогла создать новый максимум, что говорит о возможном переломе. Какое-то кол-во трейдеров будет ждать этого момента и войдет в рынок при первой же возможности, но большинство трейдеров будет ждать пробой точки 2, так как именно это событие с высокой вероятностью предскажет дальнейшее движение цены. Если это произойдет, трейдеры, ожидающие разворота, войдут в покупки, а ордера покупателей, надеющихся на продолжение тренда, будут выбиты по стоп лосс.

Как торговать

Сам паттерн по своему универсален тем, что не ограничивает трейдера в выборе таймфрейма. Использовать сетап 1_2_3 можно как на графиках долгосрочного временного промежутка, типа D1, так и на более низких, типа M5 в зависимости от предпочитаемого вами торгового метода. То же самое касается выбираемого трейдером инструмента. Он может быть любым, но существует общая рекомендация для паттернов Price Action. Валюта или любой другой актив должен быть трендовым и с высокой волатильностью. Обычно используют все валютные пары с USD.

Для того, чтобы торговать данный паттерн, стоит узнать где осуществлять вход в рынок, какой использовать размер стоп лосс и где ставить тейк профит. Не имеет значения, торгуете ли вы на смене или продолжении тренда, эти три фактора остаются неизменными:

- Вход – вход в рынок осуществляется в точке 2, а именно выставляется отложенный ордер buy stop/ sell stop чуть выше максимума/минимума последней коррекции. Причина, почему вход осуществляется именно здесь, рассмотрена выше.

- Stop loss – ордер на ограничение убытков равен расстоянию от точки 2 до точки 1. Выставляется стоп лосс чуть выше/ниже точки 1. Трейдеры выставляют защитный приказ именно сюда, потому что точка 1 является сильным уровнем поддержки в случае нисходящего тренда и уровнем сопротивления в бычьем тренде. Пробой этого уровня, скорее всего, будет означать то, что предшествующий тренд вновь возобновит свое движение, и более держать сделку в противоположном направлении смысла нет.

- Take profit –минимальная цель равна тому же расстоянию, что и стоп лосс, то есть кол-ву пунктов от точки 1 до точки 2, но откладывать это расстояние нужно от точки 3. То есть примерно тейк профит будет в два раза меньше чем стоп лосс. Также возможно использование различных уровней поддержки/сопротивления в качестве тейк профита.

Например, на рис. 4 представлен вариант выставления тейк профита с помощью инструмента расширение Фибоначчи. В качестве цели по прибыли использован уровень 161,8. Как мы видим, данная цель была успешно достигнута, а соотношение прибыли к риску составило примерно 1 к 1, что больше стандартного предлагаемого варианта выставления уровня тейк профит.

Таким образом, помимо стандартного способа определения цели, где соотношение риска и прибыли довольно невыгодно, можно использовать альтернативные варианты, увеличив тем самым прибыльность ваших входов.

Более надежные сигналы возникают на коррекции тренда, когда пробой точки 2 будет означать конец коррекции и возобновление доминирующего движения.

Помимо окончания коррекции наиболее часто паттерн возникает в конце трендовых движений и сигнализирует об их изменении. Для того чтобы торговля была прибыльной важно брать сетапы после хороших сильных движений. Также важно максимально фильтровать сигналы, оставляя наиболее качественные и более высоковероятные.

Рассмотрим пример на рис. 5. Сначала наблюдалось довольно длительное направленное нисходящее движение, каждая впадина и вершина которого были ниже предыдущих. Затем в точке 2 цена пробила нашу линию нисходящего тренда и образовала новый максимум выше предыдущего, что дало предпосылки предполагать изменение тренда. Последний ценовой минимум (возможное дно тренда) мы отмечаем точкой 1.

У нас уже есть две точки паттерна 1-2-3, но это еще не может указывать на то, что это смена тренда, а не коррекция. Входить в сделку еще рано, необходимо дождаться подтверждения смены тренды в виде сформированного сетапа 1-2-3 и пробоя уровня 2, т.е. последнего максимума.

Продолжая движение после точки 2, цена образовала новый минимум на этот раз выше предыдущего, что говорит о том, что у цены нет достаточно сил, чтобы пробить последний минимум и образовать впадину еще ниже его. Отмечаем это место точкой 3. Точка 3 является завершающей в формировании паттерна 1-2-3. Но входить в сделку по-прежнему рано. Есть вероятность, что это просто консолидация цены перед дальнейшим падением, а не смена тренда, требуется дождаться пробоя точки 2, т.е. пробоя последнего максимума.

Как мы наблюдаем далее, цена возобновила восходящее движение и пробила точку 2, на которой, если бы мы выставили отложенный ордер на покупки, он у нас бы активировался. И сейчас бы наша сделка была бы в плюсе или, вероятно, закрылась бы уже по тейк профиту, если бы вы выставляли его согласно стандартным правилам, отложив от точки 3 расстояние равное расстоянию между точкой 1-2.

Дополнительно

Необходимо подчеркнуть несколько дополнительных моментов, которые могут помочь правильно находить, интерпретировать и торговать паттерн 1_2_3:

- Между точками 1-2 и 2-3 должно быть минимум 3-и свечи.

- Чем больше расстояние (свечей) между точками 1 2 и 3, тем больше вероятность положительного исхода сделки.

- Если вы торгуете интрадей, то данный сетап нужно искать в период Европейской и Американской сессии, то есть в ту сессию, когда присутствует высокая волатильность.

- Как у большинства моделей Price Action, обязательное условие – это наличие вблизи образовавшегося паттерна опоры. Это может быть важное ценовое значение, какое-либо из соотношений Фибоначчи или пивот уровень.

- Не менее важное условие для паттерна - наличие длинного хвоста у точки 1. Хвост соответственно должен быть направлен в сторону тренда, как бы отталкиваясь от уровня поддержки/сопротивления. Лучше всего, если это будет полноценный pin-bar. Его отсутствие снижает шансы на достижение даже минимальной цели тейк профит.

- Даже самый идеально построенный паттерн не гарантирует положительный исход вашей сделки, поэтому рисковать в одной позиции рекомендуется не более 1-2% от вашего депозита.

- Если после формирования точки 3 ордер не активировался или активировался, но цена продолжила боковое движение (период консолидации, флэт), то все открытые и не активированные ордера стоит закрыть.

Модификации

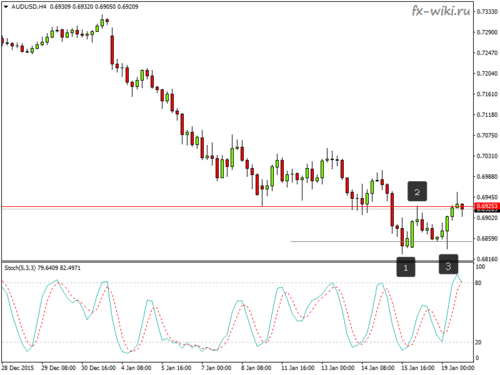

Многие трейдеры используют комбинации, состоящие из паттерна и различных индикаторов. Стоит выделить одну из таких комбинаций, это паттерн 1-2-3 и Stochastic Indicator.

В данном индикаторе нас интересуют показания осциллятора в районе точки 1. Если паттерн 1-2-3 указывает на разворот бычьего движения, то стохастик должен быть перекуплен, и наоборот, если речь идет о развороте медвежьего тренда, то stochastic должен быть перепродан. Такой подход усиливает сигналы и помогает уменьшить убытки. Например, если во время формирования паттерна в точке 1 стохастик был где-то на середине, то такой сигнал будет более низковероятным и вполне может принести убытки.

Рассмотрим пример, изображенный на рис. 6. Это график AUDUSD H4, на котором сформировался паттерн 1-2-3. В качестве подтверждающего индикатора мы используем stochastic, который в точке 1 явно перепродан, что усиливает наш паттерн. Рекомендуется входить в сделку только когда произойдет пробой точки 2, т.к. это может оказаться простой консолидацией, и нам требуется подтверждение смены тренда.

В завершение стоит сказать, что метод входа, размещение стоп приказов и целей, выбираемый таймфрейм и дополнительные инструменты, наподобие Stochastic Indicator, подбираются индивидуально.