Admin (обсуждение | вклад) (Новая страница: «'''Стратегия POWER RANGER''' - стратегия, использующаяся для торговли в диапазоне с помощью мощн…») |

(нет различий)

|

Версия 10:59, 18 сентября 2014

Стратегия POWER RANGER - стратегия, использующаяся для торговли в диапазоне с помощью мощного осциллятора.

Стратегии торговли в диапазоне основаны или на чистом ценовом движении, или на сигналах от индикаторов, или на использовании комбинации обоих методов. В стратегиях торговли в диапазоне обычно используются осцилляторы, поскольку этот класс индикаторов указывает на возможное наличие диапазона, в котором цена колеблется вверх и вниз.

Самыми обычно используемыми осцилляторами являются стохастик и индекс относительной силы (RSI). Будучи трейдером и тренером, я обнаружил, что определение диапазонов является для трейдеров более сложной задачей, чем выявление трендов. В конце концов, диапазон выглядит для нас очевидным только после его формирования.

И что еще хуже – это когда в четко сформированном диапазоне мы используем стратегию торговли в диапазоне, а цена снова взлетает и пробивает уровень, ограничивающий диапазон. Следовательно, огромным преимуществом для трейдеров является определение диапазона на этапе самого начала его формирования.

Содержание

Таймфрейм

Стратегия power ranger работает на часовом (Н1) и 4-часовом (Н4) графиках. Это означает, что каждая свеча на графике представляет движение цены за 1 час и 4 часа соответственно.

Индикаторы

Для этой стратегии мы используем индикатор стохастик со следующими настройками:

Период % K = 10

Период % D = 3

Замедление = 3

Диапазон цен = Максимум/Минимум

Простую скользящую среднюю

Уровни 20 и 80

Формула

% K = 100 [(C – L10)/(H10 – L10)]

Где:

C = последняя цена закрытия

L10 = минимум за последние 10 периодов

H10 = максимум за последние 10 периодов

% D = скользящая средняя от %K с периодом 3

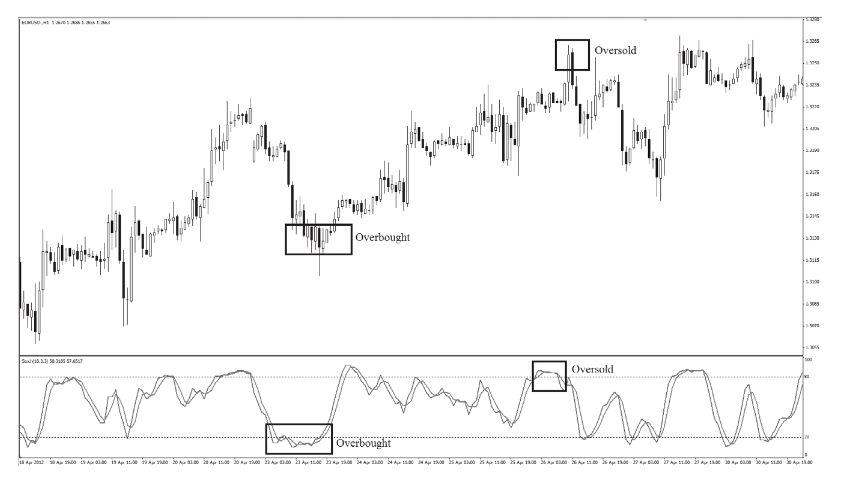

Индикатор Stochastic. Стохастик является осциллятором, который определяет на рынке зоны перекупленности и перепроданности. Как применять Stochastic. Стохастик говорит нам, когда рынок перекуплен или перепродан. Если линии стохастика находятся выше 80 уровня, рынок перекуплен. Если линии стохастика находятся ниже 20 уровня, рынок перепродан. Простое правило: перепроданность дает нам сигнал к покупке, а перекупленность дает нам сигнал к продаже.

На графике, вы видим, что стохастик отобразил состояния перекупленности и перепроданности рынка соответственно. Основываясь на информации, что рынок в течение столь длительного периода времени был перекуплен, мы ожидаем, что цена в ближайшее время опустится.

Иллюстрация индикатора стохастик

Это основы применения стохастика. Многие трейдеры используют стохастик по-разному, но основная цель индикатора одна: показать нам, где рынок перекуплен и перепродан.

Валютные пары

Эта стратегия подходит для всех валютных пар, представленных на брокерской платформе, в частности для семи основных валютных пар:

Концепция стратегии

Стратегия power ranger основывается на концепции о том, что диапазон будет формироваться после того, как на рынке закончится тренд. Мы используем стохастик, чтобы получить представление о возможном формировании диапазона. Чтобы определить, открывать длинную или короткую позицию, мы также полагаемся на текущий рыночный импульс. Если рынок движется в восходящем тренде, то, находясь в диапазоне, мы будем искать точки входа для длинных позиций. Входить в рынок необходимо, когда стохастик будет находиться в зоне перепроданности (ниже 20 уровня).

Если рынок движется в нисходящем тренде, то, находясь в диапазоне, мы будем искать точки входа для коротких позиций. Входить в рынок необходимо, когда стохастик будет находиться в зоне перекупленности (выше 80 уровня). Для определения возможных уровней сопротивления и поддержки диапазона мы используем самые последние максимумы и минимумы.

В этой стратегии мы устанавливаем два уровня тейк-профит: первый мы устанавливаем в диапазоне, а второй – за пределами диапазона, в ожидании возможного пробоя уровня.

Настройки для открытия длинных позиций

Для иллюстрации открытия длинной позиции мы используем валютную пару EUR/USD на таймфрейме H1. Пошаговая инструкция для открытия длинной позиции с использованием стратегии power ranger:

1. Нарисуйте линию восходящего тренда, основываясь на серии более высоких максимумов и более высоких минимумов.

2. Следите за тем, когда линии %K и %D на стохастике окажутся ниже 20 уровня (в зоне перепроданности).

3. Определите уровни поддержки и сопротивления диапазона. После того как стохастик пересечет снизу вверх 20 уровень, открывайте длинную позицию.

4. Установите первый уровень тейк-профит на отметке равной 75% высоты диапазона. Установите стоп-лосс, исходя из соотношения риска к прибыли 1:1, а затем установите второй уровень тейк-профит, исходя из соотношения риска к прибыли 1:2. После расчета, стоп-лосс должен располагаться ниже уровня поддержки. Если нет, то позиция считается несостоявшейся.

Рисуем линию восходящего тренда, основываясь на серии более высоких максимумов и более высоких минимумов

Находим момент, когда линии %K и %D на стохастике окажутся ниже 20 уровня (в зоне перепроданности)

иУстановка стоп-лосс и тейк-профит

Цена пробивает уровни тейк-профит

Открытие длинной позиции на примере:

Цена входа = 1,2919

Стоп-лосс = 1,2877

Тейк-профит 1 = 1,2961

Тейк-профит 2 = 1,3003

Цена пробивает уровни тейк-профит. Соотношение риска к прибыли составляет 1:2, что дает на возможность получить 6% чистой прибыли, рискуя 3%-ми.

Настройки для открытия коротких позиций

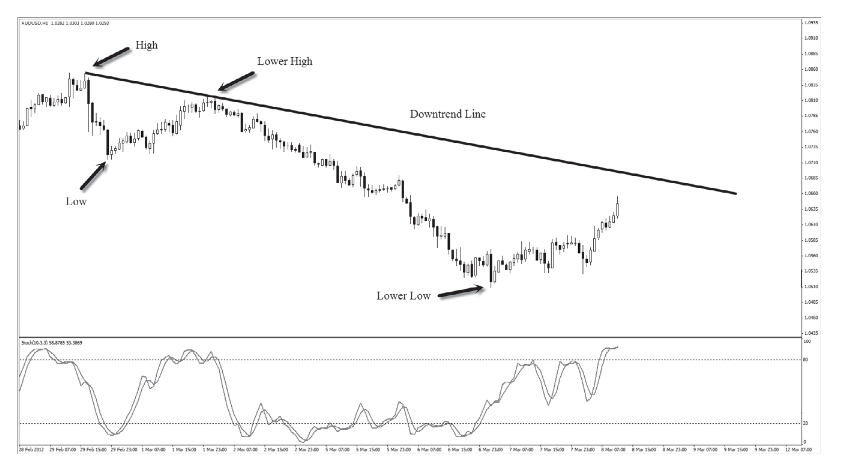

Для иллюстрации открытия короткой позиции мы используем валютную пару AUD/USD на таймфрейме H1. Пошаговая инструкция для открытия короткой позиции с использованием стратегии power ranger:

1. Нарисуйте линию нисходящего тренда, основываясь на серии более низких максимумов и более низких минимумов.

2. Следите за тем, когда линии %K и %D на стохастике окажутся выше 80 уровня (в зоне перекупленности).

3. Определите уровни поддержки и сопротивления диапазона. После того как стохастик пересечет сверху вниз 80 уровень, открывайте короткую позицию.

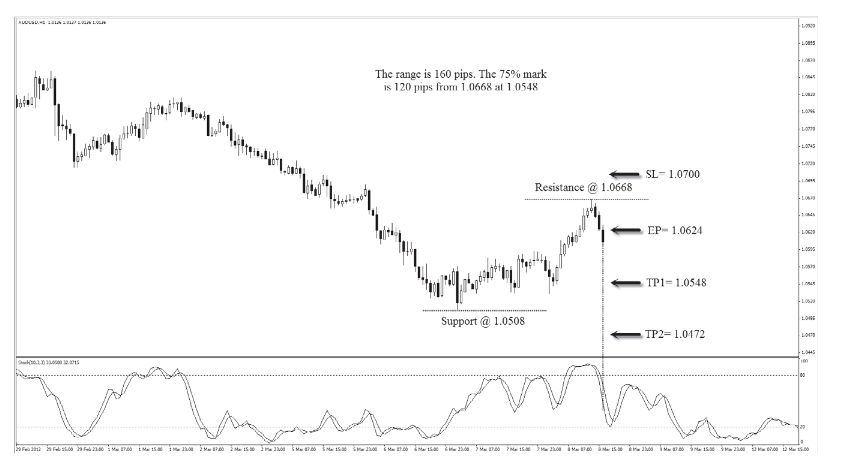

4. Установите первый уровень тейк-профит на отметке равной 75% высоты диапазона. Установите стоп-лосс, исходя из соотношения риска к прибыли 1:1, а затем установите второй уровень тейк-профит, исходя из соотношения риска к прибыли 1:2. После расчета, стоп-лосс должен располагаться выше уровня сопротивления. Если нет, то позиция считается несостоявшейся.

Рисуем линию нисходящего тренда, основываясь на серии более низких максимумов и более низких минимумов

Следим за тем, когда линии %K и %D на стохастике окажутся выше 80 уровня (в зоне перекупленности)

Установка стоп-лосс и тейк-профит

Открытие короткой позиции на примере:

Цена входа = 1,0624

Стоп-лосс = 1,0700

Тейк-профит 1 = 1,0548

Тейк-профит 2 = 1,0472

Цена пробивает уровни тейк-профит. Соотношение риска к прибыли составляет 1:2, что дает на возможность получить 6% чистой прибыли, рискуя 3%-ми.

Краткий обзор стратегии

Это потрясающая стратегия торговли в диапазоне, которая дает нам возможность торговать в диапазоне на ранних стадиях его формирования. В этой стратегии можно получить дополнительную прибыль, благодаря размещению еще одного уровня тейк-профит на случай, если цена пробьет уровень диапазона, и начнется ранний тренд.

Это не означает, что вы должны лонгировать, когда стохастик находится в зоне перепроданности, или шортировать, когда стохастик находится в зоне перекупленности. Если вы всегда будет поступать таким образом, вы можете, в конечном итоге, продавать на восходящем тренде или покупать на нисходящем тренде. Идти же против импульса – это большой риск.

Прежде чем решить, следует ли искать на стохастике зоны перекупленности или перепроданности, всегда определяйте направление импульса на рынке. В восходящем тренде ищите зоны перепроданности, а в нисходящем тренде ищите зоны перекупленности. Действуя таким образом, вы всегда будете торговать в направлении присутствующего на рынке импульса и будете находиться в выгодном положении. Тактика первоначального определения присутствующего на рынке импульса предотвратит нас от слепого следования сигналам стохастика.