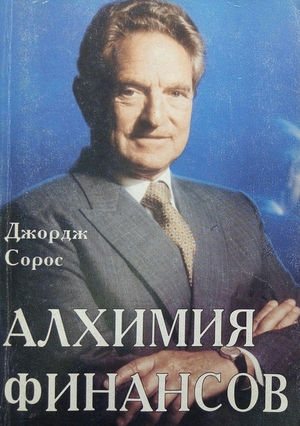

Автор: Джордж Сорос.

Содержание

Об авторе

О Джордже Соросе, обладателе четверти миллиардного состояния, ходят легенды, как о человеке, «разорившем банк Англии», грозе банка Японии, подарившем свою фамилию в качестве нарицательного имени всем крупным спекулянтам финансового мира.

Краткая биография

Биография этого выдающегося трейдера и финансиста изучена до мелочей под микроскопом. Всему виной эпатажные победы на финансовых рынках, навсегда вошедшие в мировую историю. Могли ли подумать родители, еврейские венгры Шварц, что 12 августа 1930 года дали жизнь грозе валютного рынка Форекс, равняться на личность которого будут все трейдеры мира?

В детстве Соросы не бедствовали, занимая крепкое среднее положение в обществе. Тягу к финансовым операциям будущий трейдер испытывал с юношеских лет, получив профильное экономическое образование в Лондонской школе экономики и политических наук, но карьеру пришлось начать с обычного коммивояжера, доступ к финансам Джордж Сорос получил только в 1953 году, попав в арбитражный отдел фирмы «Сингер и Фридландер».

Однако настоящим началом карьеры трейдера считается 1956 год - прибытие в Америку и трудоустройство в брокерскую контору по протекции отца. Заокеанский опыт и свобода действий позволили Джорджу Соросу начать спекулятивные арбитражные операции бондами разных стран.

С чего начал свою карьеру знаменитый спекулянт? С того что открыл внутренний арбитраж, используя всю цепочку финансовых инструментов отдельно взятой компании – ее акции, облигации и варранты (до наступления срока экспирации).

Любой трейдер знает, что арбитражные возможности «закрываются со временем”, дополнительные сборы правительства США в 1963 году сделали этот вид спекуляций невыгодным, Сорос ушел из личного бизнеса, предпочтя строить карьеру по различным инвестиционным фондам, где он, благодаря определенной известности своего имени в кругах Уолл-Стрит, занимал руководящие посты.

Интрига финансового маэстро заключалась в том, что мир знал историю его многих громких побед, но примеры значительных поражений (закрытых и зафиксированных убытков) были буквально единичны. В течение 10–ти лет вместе с партнером Джимом Роджерсом открытый фонд «Quantum» не претерпел ни одного финансового поражения, за что Сорос, непосредственно принимающий решения о всех сделках, в 1981 году удостоился звания величайшего инвестора и управляющего (по версии журнала Institutional Investor).

Пятном на безупречной захватывающей карьере лежит неоднозначное решение финансиста закрыть все позиции и «выйти в деньги» в «черный понедельник». Впрочем, тем трейдерам, кто «переживал» такие дни, вряд ли отнесут такое решение к поражению, пережив кризисы 1974 и 1976 года, за попадание в 1987 году Сороса не винили даже инвесторы – общий итог года был сведен к убытку всего на 10% от основного капитала фонда.

На сегодняшний день Джордж Сорос, по его словам, «занят приумножением капиталов своей семьи» и кураторством сети благотворительных организаций (фондов Сороса). Блестящие победы («белая среда» 1992 года) и поражения (сделка с акциями ОАО «СвязьИнвест) остались в прошлом.

Миллиардера обвиняют в инсайде, политическом лоббировании, ангажированном влиянии на национальную политику других государств под прикрытием своих «фондов Сороса», архитектором «цветных революций».

Краткое содержание книги

Книга написана перед кризисом, разразившимся в 1987 году. Впервые в этом издании Джордж Сорос упоминает о философии «рефлексивности». Тем, кто невнимательно изучал биографию писателя, он откроется с неожиданной стороны философа, ведь его учителем философии и ментором был сам Карл Поппер.

Трактат Сороса вызовет интерес у трейдеров, выходящим за пределы технического и фундаментального анализа, объяснением рыночных процессов, не поддающихся «здравому измерению», таких, как действия братьев Хант или рост убыточных развивающихся рынков, истерических падений на кризисах и головокружительных взлетов котировок.

Основная идея автора заключается в объяснении движения рынка с точки зрения «будущих ожиданий», что придает цене актива параметр информативности, а значит возможность влияния на этот показатель в будущем, посредством настоящего с помощью формирования определенного мнения: через СМИ, распространения слухов и т.д. Виной тому предвзятость и субъективность всех участников торгов, которые подвержены влиянию субъективному, информационному, окружающему, доказательством тому служит различная реакция финансовых рынков на одни и те же данные при совпадающих базовых условиях, потому что все выше обозначенное вносит на рынок элемент непредсказуемости.

С точки зрения писателя есть моменты, когда движения котировок подчиняются фундаментальным и техническим факторам, но на смену им приходит «рефлексивность». Фискальная политика государств, корпораций, Центральных банков может стать в корне ошибочной, хотя в текущий момент времени ее инициаторам такой путь будет казаться правильным, но с точки зрения Сороса – «рефлексивным», что приведет в свою очередь к пузырям или кризисам, создавая искусственно фундаментальные сдвиги.

Часто автор прибегает к сравнению рынка с теорией Гейзенберга, по которой, с точки зрения квантового мира, ни одно тело не поддается точному измерению, так как оно само по себе является фактором, влияющим и изменяющим параметры измеряемого тела.

Вникая в теорию рефлексивности, стоит всегда держать в голове, что финансовый путь Джорджа Сороса протекал в поиске арбитражных несоответствий на глобальных рынках, различных видах инструментов, облигаций, кредитных ставок государств, акций и валют. Помощь в таком анализе ему оказывало понимание связей и взаимного влияния политики государств, ожиданий трейдеров (выраженных в текущих курсах), отношения к ним равновесной цены. Ошибочность политики, расходящейся с ожиданиями, вела к непредсказуемым последствиям, но зная, что кризисы близко, Сорос либо страховал прибыль, либо зарабатывал состояния, открывая сделки против растущих рынков.

Впрочем, как признает автор, ему не удалось до конца вывести на бумагу все свои мысли и точно описать все предпосылки кризисных явлений. Полезные выводы после прочтения философского трактата ложатся на плечи читателя.

Интересные факты

Джордж Сорос признал факт борьбы с коммунистическими режимами, их расшатыванием с помощью сети своих фондов, как и факт действий, направленных на падение Берлинской стены.

В 2000 году на падении Nasdaq (крах доткомов) Сорос потерял около 3 млрд. долларов. Книга «Алхимия Финансов» - плагиат личного дневника финансиста, заведенного по совету личного психолога, к услугам которого пришлось прибегнуть после «успешной десятилетки», трейдер стал переживать и бояться малейших потерь, что вылилось в фобию.

В 1987 году Джордж Сорос пережил «неделю позора», после фиксации крупного убытка над финансистом не издевался только ленивый трейдер с Уолл-Стрит, впрочем, все забылось после «белой пятницы» 1992 года.

Заключение

Почему стоит прочесть труд автора? Все, что сказано о Джордже Соросе, гораздо менее интереснее того, что не сказано. Имя финансиста всплывало во многих финансовых крушениях вскользь, не до конца раскрывая его роль во многих исторических событиях. Книга будет полезна тем, кто умеет читать «между строк», поэтому полезно ее прочесть в оригинале. Остальным читателям хорошим стимулом к прочтению послужит сама личность автора.