Admin (обсуждение | вклад) (Новая страница: «'''Прямоугольные восходящие расширяющиеся паттерны''' - восходящие расширяющиеся паттерн…») |

Lika (обсуждение | вклад) |

||

| Строка 149: | Строка 149: | ||

Чувствуя перелом инвестиционных настроений, он открыл длинную позицию по той же цене акции и поставил стоп-лосс на 1/8 ниже нижней линии тренда. На следующий день цена пробила его стоп-лосс на уровне 29 1/4, и Палмер получил небольшой убыток. Для необъяснимой причине Палмер прекратил в этот момент торговать данной акцией. Возможно, причиной тому был небольшой убыток, который он понес на своей последней сделке, или, вероятно, ему просто не хватало импульсивности для работы. | Чувствуя перелом инвестиционных настроений, он открыл длинную позицию по той же цене акции и поставил стоп-лосс на 1/8 ниже нижней линии тренда. На следующий день цена пробила его стоп-лосс на уровне 29 1/4, и Палмер получил небольшой убыток. Для необъяснимой причине Палмер прекратил в этот момент торговать данной акцией. Возможно, причиной тому был небольшой убыток, который он понес на своей последней сделке, или, вероятно, ему просто не хватало импульсивности для работы. | ||

| − | [[Category: | + | [[Category:Графические фигуры]] |

Текущая версия на 10:16, 16 декабря 2015

Прямоугольные восходящие расширяющиеся паттерны - восходящие расширяющиеся паттерны, имеющие медвежье поведение. Слово «восходящий», присутствующее в названии, относится к максимумам, которые возрастают со временем. Основание этого паттерна находится на горизонтальном уровне, а вершины расширяются, как правило, образуя восходящую линию тренда.

Краткий обзор результатов выявил несколько сюрпризов. Количество неудачных паттернов падает с 34% до 9%, если Вы будете покупать акции после пробоя вниз. В принципе, улучшение не является чем-то необычным, но такое значительное – это неожиданность. Большая прибыль получается потому, что я игнорирую все пробои верхней трендовой линии и только несколько неудачных пробоев нижней трендовой линии, оставляя потерям лишь небольшой процент.

Другая интересная статистика состоит в количестве откатов до линии оснований паттерна. Это число связано, в частности, с некрасиво отображающимся пробоем, который, вероятно, весьма похож на этот разворот. После пробоя, цены движутся горизонтально, немного изменив свой курс, прежде чем продолжат нисходящее движение. Падение цены иногда происходит более быстро, поскольку снижение от 10% до 20% легко скорректировать, что приводит к частоте откатов в 72%.

Содержание

КРАТКИЙ ОБЗОР

Признаки Горизонтальное основание с более высокими максимумами, образующими восходящую линию тренда Разворот или консолидация В краткосрочной перспективе (менее 3 месяцев) происходит медвежий разворот Процент неудачных сделок 34 % Процент неудачных сделок при пробое 9 % Среднее нисходящее движение 18 %, но наибольшая вероятность для взятия прибыли на нисходящем движении менее 10 % Тенденция объемов отсутствует Откаты 72 % Процент соответствия прогнозируемому ценовому ориентиру 43 %; установка целевого ориентира на расстояние равное половине высоты паттерна дает возможность в 91 % случаях получить прибыль

Ценовое движение

Прямоугольные восходящие расширяющиеся паттерны: Что означает это название? Прямоугольный означает, что этот паттерн относится к разряду треугольников. Горизонтальное основание и восходящая гипотенуза формирует правильный треугольник. Третья сторона представлена падающей свечой от гипотенузы к основанию, которая пересекает ее под углом 90 градусов, образуя так называемый прямой угол. Восходящий означает, что гипотенуза в течение определенного периода времени наклонена вверх в отличие от нисходящих расширяющихся паттернов. Расширяющийся паттерн означает, что цены делают более высокие максимумы. В отличие от него восходящие и нисходящие треугольники демонстрируют сужение ценовых движений.

Рисунок 2.1 рассматривает данный паттерн в широком контексте. На графике представлены два расширяющихся восходящих прямоугольных паттерна. Первый несколько неправильно оформленный, но более эффективный, чем второй. Обе формации имеют нижнюю горизонтальную трендовую линию, соединяющую наибольшие минимумы и верхнюю восходящую трендовую линию, соединяющую небольшие максимумы. В результате получается треугольный паттерн с расширяющимися ценами, однако не позволяйте восходящему ценовому паттерну обмануть вас. Эта формация является медвежьей: в большинстве случаев цены стремительно пробивают горизонтальное основание формации.

Почему формируются прямоугольные восходящие расширяющиеся формации? Рассмотрим рисунок 2.2. В середине декабря 1991 года начался подъем, который дошел до максимума практически за 2 месяца. К концу февраля, акция достигла нового максимума и округлилась, встретив сопротивление продажи на уровне 14. Затем акция вернулась к уровню 12 1/4, где он нашла поддержку. В этот момент она сделала паузу, продолжавшуюся в течение приблизительно 2 недель, и установила минимумы, которые отобразили горизонтальную линию тренда.

Причиной горизонтальной линии тренда является установление цены на основе ценности товара. Как только акция приблизилась к уровню 12, ее начали покапать все большее количество инвесторов и институциональных трейдеров. Желание приобрести акцию по хорошей цене перевешивало нежелание продавцов расставаться со своими акциями. Спрос приостановил падение акции и, в конечном итоге, способствовал очередному росту ее цены. Это произошло в середине апреля, когда цена подскочила на пике объема. Энтузиазм спровоцировал достижение акцией нового максимума. Импульс был достаточно высоким, в результате чего на следующий день цены выросли еще больше, прежде чем закрыться ниже. Следующий после него максимум подтвердил предварительную линию тренда, построенную вдоль сформированных вершин с восходящим наклоном, что являлось сигналом к образованию расширяющегося паттерна.

Рисунок 2.1 Два прямоугольных восходящих расширяющихся паттерна, ограниченные горизонтальным основанием и верхней восходящей линией тренда. После пробоя вниз цены падают.

Рисунок 2.2 Откат к основанию паттерна. В восходящих расширяющихся паттернах часто происходят откаты.

Затем акция на высоких объемах быстро вернулась вниз. Это снижение остановилось, не достигнув нижней трендовой линии, сигнализируя продолжающийся энтузиазм. Цены двинулись выше и 6 мая достигли нового максимума на уровне 15 ½. Восходящая трендовая линия сопротивления ограничивала дальнейшее восходящее движение. Акции просто не хватило восходящего импульса, чтобы протолкнуть давление продаж на новый уровень.

На следующий день объем иссяк, но еще присутствовал достаточный импульс для осуществления другой попытки. Когда попытка не удалась, акция возвратилась до своего минимального уровня, и объем еще больше уменьшился. Поскольку цены упали, присоединились другие инвесторы, готовые купить на откате цены, и объем поднялся. Менее чем за 2 недели цены вернулись к нижней линии тренда.

Имела место и другая слабая попытка отобразить новый максимум на ничем не примечательном объеме. Акция двигалась горизонтально и застопорилась, отобразив частичное повышение, что обычно предвещает неприятность. 4 июня цены рухнули на высоком объеме и вернулись к горизонтальной линии тренда. Акция остановилась на этом уровне чуть более недели, а затем двинулась вниз и пробивала уровень поддержки 12 ¼.

Для восходящих расширяющихся паттернов весьма характерен откат, следовательно, нет ничего удивительного в том, что снижение быстро себя отыграло. После быстрого 13% нисходящего движения акция вернулась обратно к нижней трендовой линии паттерна. Хотя это и не показано на рисунке 2.2, акция продолжила восходящее движение, пока она не начала формировать другой восходящий расширяющийся паттерн в конце октября с основаниями на уровне 16 1/2.

Формирование восходящих расширяющихся паттернов представляет желание инвесторов и трейдеров покупать акции по фиксированной цене, в данном случае приблизительно 12 ¼. Их энтузиазм к совершению покупки толкает цены вверх до того момента, пока она не столкнется с давлением продавцов, которое будет препятствовать ее дальнейшему росту и отправит акцию вниз. С каждой попыткой, все меньшее количество людей остаются готовыми продавать свои акции, в результате чего цена акции становится еще более высокой, и, таким образом, диапазон максимумов расширяется. В конце концов, у основания паттерна энтузиазм покупателей пропадает, и акция больше не подкрепляется поддержкой. В итоге она пробивает уровень поддержки и демонстрирует нисходящее движение. Это нисходящее движение продолжается до тех пор, пока акция не достигнет уровня, где другие инвесторы не воспримут ее значительную ценность и не начнут покупать акцию.

Рекомендации для распознавания модели

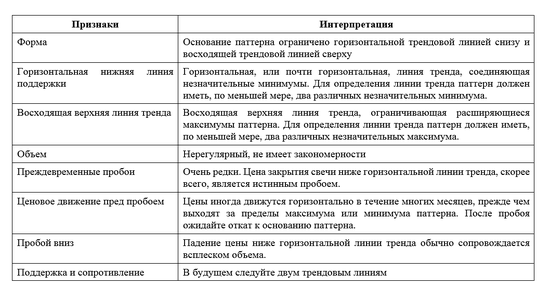

Каковы характеристики восходящего расширяющегося паттерна? Чтобы ответить на этот вопрос, внимательно ознакомьтесь с его признаками, изложенными в таблице 2.1.

Таблица 2.1 Идентификационные признаки прямоугольного восходящего расширяющегося паттерна

При рассмотрении таблицы обратите внимание на рисунок 2.3, отображающий восходящий расширяющийся паттерн на недельном таймфрейме. Общая форма паттерна ограничена восходящей трендовой линией сверху и горизонтальной линией тренда снизу. Верхняя линия тренда проводится, по меньшей мере, через два незначительных максимума. Незначительные максимумы представлены в виде отчетливо выраженных пиков, выделяющихся среди других пиков на графике. Горизонтальная линия тренда также проводится, по меньшей мере, через два незначительных минимума. Незначительные минимумы представлены в виде отчетливо выраженных минимумов, выделяющихся среди других, подобных им на графике. Различные точки соприкосновения помогают определить границу паттерна.

Как видно на рисунке 2.3 и на предыдущих графиках, объем паттерна не подчиняется какому-либо правилу. Тем не менее, в большинстве случаев, объем поднимается после пробоя. Хотя в данном паттерне и не была пробита линия поддержки, очевидным является увеличение объема в начале 1993 года. Под преждевременными пробоями я подразумеваю моменты, когда цены выходят за пределы паттерна, но затем возвращаются до окончания его формирования. Преждевременные пробои для этого паттерна достаточно редки, поэтому они не должны вызывать у вас беспокойства.

В некоторых восходящих расширяющихся паттернах цены делают более высокие максимумы и в начале образуют прочное горизонтальное основание, а затем в течение многих месяцев движутся в боковом направлении. В конце концов, цены поднимаются выше верхней трендовой линии паттерна или падают ниже его нижней трендовой линии, и происходит пробой. После пробоя вниз, как правило, следует ожидать отката. Под откатом подразумевается разворот после нисходящего движения цены и касание ценой нижней линии тренда. Цены могут продолжить и восходящее движение, но, как правило, они отбиваются от трендовой линии и продолжают нисходящее движение. Откат дает инвесторам еще одну возможность повторно открыть короткую позицию по данной акции или добавить дополнительную короткую позицию. Тем не менее, прежде чем входить в рынок, убедитесь, что откат произошел в полной мере, и цены вновь понижаются.

Рисунок 2.3 Области поддержки и сопротивления на недельном графике. Они появляются вдоль оси линий тренда и могут расширяться в далеком будущем, как, например, в данном случае.

Я выбрал рисунок 2.3, поскольку он показывает две общие области поддержки и сопротивления. Эти области следуют трендовым линиям. Вдоль основания паттерна, прогнозируемого в будущем, область поддержки отражает снижение цены, происходящее в течение 2 лет после завершения формирования паттерна. Восходящая линия тренда демонстрирует похожую ситуацию, трижды отталкивая цены почти год спустя. Последствия этого наблюдения могут быть значительными. Если вы владеете акциями, которые демонстрируют новые максимумы, было бы неплохо прогнозировать уровни новых максимумов цен. Один из способов сделать это заключается в поиске паттернов, подобных этому. Расширяющиеся линии тренда в будущем неоднократно предскажут вам области поддержки и, в данном случае, сопротивления.

Хотя линия тренда не прогнозирует нового максимума, она действительно предполагает наличие области, в которой цены будут тормозить свой рост. Область сопротивления является хорошей возможностью продавать акции.

Неудачные паттерны

Что мы можем узнать из обзора неудачных подобных паттернов? Рисунок 2.4 показывает два расширяющихся паттерна: в находящемся слева паттерне пробой нижней трендовой линии не произошел, зато находящийся справа паттерн компенсировал несостоятельность первого. Цифра дает нам четкий урок. Прежде чем открывать позицию по акции, всегда ожидайте подтвержденного пробоя; то есть перед тем, как закрывать свою длинную позицию или открывать короткую, ждите, пока цена не упадет ниже нижней линии тренда. Даже при том что большинство восходящих расширяющихся паттернов пробивается вниз, частота неудачных паттернов слишком высока, чтобы рисковать деньгами, не зная исхода. Если бы вы открыли короткую позицию после формирования первого паттерна, ваша позиция не принесла бы вам деньги в течение почти полугода. Давайте вернемся к рисунку 2.3. Короткая позиция по акциям, открытым на минимуме цен, принесла бы вам потерю в течение многих лет.

Преждевременная продажа акции так же плоха. Если бы вы удерживали длинную позицию по акции, показанной на рисунке 2.4, но закрыли бы ее в июне, вы бы пожалели об этом до декабря, пока цена на акции обувной компании резко не понизилась. Если бы вы выжидали пробоя вниз, вы бы продолжали держать акции, поскольку они поднялись в цене. После формирования второго расширяющегося паттерна продажа акций после того, как они пробили горизонтальную линию тренда, дали бы вам закрыть позицию по лучшей цене.

Рисунок 2.4 Два расширяющихся паттерна. В паттерне слева не произошло пробоя нижней трендовой линии. Прежде чем входить в рынок при работе с восходящим расширяющимся паттерном, необходимо подождать пробоя.

Статистика

Таблица 2.2 показывает общую статистику. Как и при работе с другими расширяющимися паттернами, о которых я веду речь в этой книге, я не чувствовал себя комфортно, исключительно основываясь на статистике моей 5-летней базы данных, таким образом, я включил в статистику свою более позднюю базу данных, которая включает дополнительно 35 таких паттернов. Следовательно, моя статистика насчитывает в общей сложности 216 восходящих расширяющихся паттернов, делая их одними из редких. Исследование данной графической модели показывает, что 81 из них представляет собой консолидацию преобладающего тренда, однако подавляющее большинство из них (135 паттернов) являются разворотными моделями.

Также я оцениваю процент неудачных паттернов двумя способами. Поскольку я ожидаю пробои вниз, я подсчитал количество паттернов, в которых пробоев не произошло. Таких паттернов 74, т.е. процент неудачных паттернов составляет 34%. Что если инвестор ожидает пробоя вниз? Это называется подтверждением ожидаемого пробоя. Это снижает процент неудачных пробоев всего до 9%, что значительно ниже 20% (максимальной цифры, которой, я считаю, должны обладать надежные формации). Именно поэтому я предлагаю вам торговать на этом паттерне. Однако прежде чем открывать короткую позицию, подождите сигнала подтверждения пробоя вниз.

Таблица 2.2 Общая статистика прямоугольных расширяющихся паттерновПримечание: Только два из трех восходящих расширяющихся паттернов отрабатывают себя согласно прогнозам, и вероятное снижение цены очень незначительное, до 10%.

Что такое среднее снижение цены при пробое вниз в успешно сформировавшихся паттернах? В среднем эта цифра составляет 18%, но, вероятнее всего, снижение происходит менее чем на 10%. Я оцениваю эту цифру путем сортировки убытков, выраженных в процентах, на 10 ячеек и подсчета результатов. Полученное распределение частоты показывает, что, вероятнее всего, потеря гораздо у́же средней цифры, что связано с несколькими крупными снижениями цены и несколькими снижениями цены в диапазоне от 15% до 20%. Будучи взятыми вместе, они искажают среднее значение вверх.

Я использую подобный метод в несработавших случаях данного паттерна. Паттерн считается несработавшим, если он приводит к пробою вверх или пробою вниз, который не продолжает нисходящее движение более чем на 5%. Средний процент неудачных паттернов составляет 32%, при этом около 20% паттернов имеют наиболее вероятное повышение цены. Более четверти паттернов демонстрируют пробои верхней линии тренда (27%) и рост цены более чем на 50%. Правило оценки, которое прогнозирует целевой ориентир цены для восходящих расширяющихся паттернов, является довольно разочаровывающим. Только в 43% всех паттернов цена достигает или превышает целевой ориентир, в связи с чем я предлагаю установить новое правило оценки, которое дает более высокий показатель успеха: необходимо вычислить высоту паттерна путем вычитания цены наименьшего минимума из цены наивысшего максимума с последующим делением на два. Целевой ориентир цены является высотой, которая откладывается от цены пробоя. Деление высоты на два – это единственное изменение в формуле, и оно приводит к тому, что 91% паттернов достигает своих ценовых ориентиров.

Средняя длина паттерна является немногим менее 3 месяцев, т.е. достаточно продолжительной для того, чтобы быть обозримой на недельных графиках. Я также вычислил среднюю продолжительность времени от окончания формирования паттерна до конечного минимума. Она составляет около 3 месяцев.

Таблица 2.3 показывает статистику, характеризующую пробои. Только в 13 формациях цена пробивает нижнюю линию тренда, но не в состоянии продолжить нисходящее движение более чем на 5% (так называемая 5%-я неудача паттерна). Эта статистика сочетается только с тремя формациями, демонстрирующими пробой верхней линии тренда, а затем нисходящее ценовое движение предполагает, что после пробития формации движение, вероятнее всего, сохранится в направление пробоя. Для инвесторов это стоит знать, что необходимо торговать в направлении тренда.

Почти четверть (24%) всех паттернов демонстрируют пробои вверх, 6% демонстрируют пробои с последующим горизонтальным движением, а остальные – пробои вниз с последующим нисходящим движением (70%). Я определяю пробой, либо если цена закрытия свечи ниже нижней трендовой линии, и цена продолжает свое нисходящее движение, либо если цена закрытия свечи выше самого высокого максимума в паттерне, и цена продолжает свое восходящее движение. Часто цены в течение нескольких месяцев просто блуждают между двумя точками, прежде чем, наконец, пробивают линию тренда.

Коррекция – это когда цена пробивает верхнюю трендовую линию и возвращается к ней же. Она происходят в 44% случаев тех паттернов, в которых цена пробивает вверх. Среднее время завершения коррекции составляет меньше 2 недель (11 дней). Это время, которое необходимо для того, чтобы цена после пробития верхней линии тренда коснулась ее с противоположной стороны. Я исключил все коррекции, длящиеся более 30 дней. Если для возврата цены требуется больше месяца, я считаю это отдельное ценовое действие, которое не связано с пробоем.

Откаты являются наиболее распространенными. Откат – это когда цена пробивает нижнюю трендовую линию и возвращается к ней же. 72% всех формаций с пробоем вниз демонстрируют откаты. Среднее время завершения отката к линии оснований паттерна составляет 12 дней. Опять же, я исключил все откаты, длящиеся более 30 дней.

Таблица 2.3 Статистика пробоев для прямоугольных восходящих расширяющихся паттерновПримечание: В 72% случаев после пробоя вниз происходит откат.

Восходящие расширяющиеся формации достигают своей конечной максимальной или минимальной точки быстро, примерно за 2 или 3 месяца соответственно. Крутизна снижения появляется отчасти потому, что эти образования не снижаться резко (вероятнее всего, цена понижается всего на 10%), таким образом, чтобы достичь конечного минимума, требуется меньший промежуток времени.

Большинство восходящих расширяющихся паттернов встречаются вблизи середины 12-месячного ценового диапазона, которая оценивается от основания паттерна. Наибольшие снижения разделились поровну на 17% и 18% на протяжении различных годовых ценовых диапазонов. В сущности, не имеет значения, где в ежегодном ценовом диапазоне формируется данный паттерн; его результативность остается той же (в отличие от некоторых других формаций, которые показывают определенные тенденции).

Хотя объем появляется не всегда в процессе формирования данного паттерна, я все же детально изучил изменение объема в день пробоя и в предшествующие ему дни. По сравнению с объемами, имеющими место в день до пробоя нижней трендовой линии объемы, присутствующие на следующий день после пробоя, обычно демонстрируют наибольшие значения. Рост объемов достигает 70% их исходного уровня и отступает по окончанию недели. Эта картина не является необычной, поскольку инвесторы, вероятно, массово открывают короткие позиции, как только видят, что подтвержденный пробой находится в стадии реализации.

Следующее, что хотелось бы знать, это, существует ли взаимосвязь между высоким и низким объемом в момент пробоя и успехом или неудачей данного паттерна. В пробоях как верхней, так и нижней трендовой линии присутствует большой объем. Таким образом, объем, имеющий место во время пробоя, сам по себе не является ключом к успеху или неудаче каждого отдельно взятого паттерна. Иными словами, только то, что вы видите пробой нижней трендовой линии, происходящий на низком объеме, не дает вам никаких оснований подозревать, что цены в скором времени восстановятся.

Тактики торговли

В таблице 2.4 приведены тактики ведения торговли с использованием данного паттерна. Правило оценки прогнозирует цену, до уровня которой опустится акция. Вычислите разницу между уровнем самого высокого максимума и уровнем горизонтальной линии тренда в паттерне. Отнимите это значение от значения горизонтальной линии тренда, и в результате вы получите целевой ориентир цены. Цель должна служить ориентиром минимального ценового движения, которое можно ожидать, однако в восходящих расширяющихся формациях цены, как правило, не достигают этой цели (только в 43% паттернах цена достигает своего целевого ориентира).

Подходя более консервативно, определите высоту паттерна и поделите это значение на 2, затем отнимите его от значения горизонтальной линии тренда. Цены практически всегда (в 91% случаев) достигают данный целевой ориентир. Если целевой ориентир находится слишком близко от цены пробития, то это служит тревожным сигналом о том, что использовать данный паттерн для торговли, вероятно, не стоит, по крайней мере, для пробоя нижней трендовой линии.

Таблица 2.4 Торговые тактики для прямоугольных восходящих расширяющихся паттерновПримечание: Лучшей тактикой будет являться покупка после пробоя вверх.

Рисунок 2.5 Восходящий расширяющийся паттерн. Прогнозируемые ценовые ориентиры при использовании половины высоты паттерна и полной его высоты. В конце октября появляется восходящий расширяющийся паттерн.

Рисунок 2.5 явно демонстрирует правило оценки. Высота паттерна – это разница между самым высоким максимумом (34 1/8) и горизонтальной трендовой линией (29 ¼), или 4 7/8. Отнимите этот результат от цены трендовой линии и получите целевой ориентир для цены в 24 3/8. Поскольку цены достигают этой цели только в 43% случаев, я показываю второй ориентир. В 91% случаев после пробоя вниз цена доходит только до половины высоты паттерна, т.е. проходит 2,44, что дает нам целевой ориентир 26,81.

При общем проценте неудачных паттернов в 34% существует высокая вероятность пробоя верхней линии тренда данного паттерна. Поэтому, прежде чем открыть позицию, инвестор всегда должен ожидать пробоя.

Хотя данный паттерн обычно пробивается вниз, вы можете попробовать покупать акции на пробой вверх. Эта тактика дает вам возможность зайти в рынок на восходящем тренде, что, вероятнее всего, даст вам прибыль в размере 20%. Опять же, убедитесь, что произошел пробой (когда свеча закрылась выше верхней восходящей линии тренда), поскольку пробой вверх будет происходить только в одном из трех случаев.

Я не предлагаю пытаться заработать на нисходящем пробое путем открытия короткой позиции. Хотя вероятность снижения цены является относительно хорошей, вероятнее всего, снижение составляет всего 10%, чего недостаточно для избегания дополнительных рисков от коротких позиций. Если вы уже владеете данными акциями и не хотите подвергать себя 10%-му или более выраженному падению цен на них, то вы можете либо ожидать подтверждение пробоя вниз (ждать пока свеча закроется ниже нижней трендовой линии), либо продавать акции по мере приближения их цены или касания ею верхней линии тренда и начала их нисходящего движения.

Примеры торговли

Палмер – импульсивный парень. Столкнувшись с ситуацией, показанной на рисунке 2.5, он принял решительные действия. В точке А, где акция коснулась верхней линии тренда, он быстро открыл по ней короткую позицию по цене 33 3/8 и установил стоп-лосс на уровень 34 на случай, если торговля пойдет против него. Затем он выжидал.

За короткий промежуток времени акция пересекла паттерн и достигла горизонтальной линии тренда. К сожалению, Палмер не использовал ордер для автоматического закрытия своей короткой позиции по цене 29 3/8 (значение линии тренда). Поэтому, когда цены отбилась от нижней трендовой линии, он закрыл свою короткую позицию на следующий день, в точке В, на уровне 30 1/2. И сразу же открыл длинную позицию, купив акцию по той же цене.

Палмер на всякий случай разместил стоп-лосс чуть ниже горизонтальной линии тренда, на уровне 29 1/4. Он продлил верхнюю линию тренда, но был обеспокоен тем, что акция не могла достичь прогнозируемый им максимум. Он решил поставить целевой ориентир на 1/8 ниже уровня предыдущего максимума в точке А. Менее чем за неделю акции достигли своей цели и продавались по цене 33 1/2 (точка С). Поскольку акция все еще была завышена в цене, он некоторое время выжидал разворота тренда. Три дня спустя он открыл короткую позицию по акции по цене 33 и тут же установил ордер на продажу на 1/8 выше нижней линии тренда, на 29 1/2. Торговля шла против него. Акция поднялась до уровня 34 и колебалась вверх и вниз в течение почти 3 недель, но при этом никогда не достигала его стоп-лосса в точке 34 3/8. Затем акция мгновенно упала в цене, находясь в пределах паттерна, и пробила свой целевой ориентир в точке D, закрыв его короткую позицию.

Чувствуя перелом инвестиционных настроений, он открыл длинную позицию по той же цене акции и поставил стоп-лосс на 1/8 ниже нижней линии тренда. На следующий день цена пробила его стоп-лосс на уровне 29 1/4, и Палмер получил небольшой убыток. Для необъяснимой причине Палмер прекратил в этот момент торговать данной акцией. Возможно, причиной тому был небольшой убыток, который он понес на своей последней сделке, или, вероятно, ему просто не хватало импульсивности для работы.