Admin (обсуждение | вклад) |

Admin (обсуждение | вклад) |

||

| (не показаны 12 промежуточные версии 1 участника) | |||

| Строка 1: | Строка 1: | ||

| − | '''Bollinger Bands (ВВ)''' | + | '''Bollinger Bands (ВВ)''' – [[Трендовые индикаторы|трендовый индикатор]], основанный на [[Moving Averages|скользящих средних]], связующий поведение цен, нормальное распределение и [[волатильность]]. |

| − | Был создан Джноном Боллинджером, назван его именем - это один из первых индикаторов, который графически позволил описать постулат рынка | + | Был создан Джноном Боллинджером, назван его именем - это один из первых индикаторов, который графически позволил описать постулат рынка о том, что цены, как правило, стремятся к своим средним значениям. |

| − | Простота исполнения и элегантность вложенной в него математики | + | Простота исполнения и элегантность вложенной в него математики позволило ВВ быть популярным и по сей день. |

Присутствует во всех торговых терминалах, в базовых пакетах индикаторов. | Присутствует во всех торговых терминалах, в базовых пакетах индикаторов. | ||

| + | |||

__TOC__ | __TOC__ | ||

| + | |||

== Основные характеристики, расчеты и формула ВВ == | == Основные характеристики, расчеты и формула ВВ == | ||

| − | Если цены на рынке | + | Если цены на рынке есть величина случайная, то вероятно было бы справедливым описывать их распределения с помощью общепринятой в теории вероятности характеристики, т.е., с помощью среднеквадратичного отклонения. |

Используя эту математическую величину, можно описывать рынок, опираясь на известное правило 3 сигм, которое гласит, что все значения нормально распределенной случайной величины находятся в области трех стандартных отклонений. | Используя эту математическую величину, можно описывать рынок, опираясь на известное правило 3 сигм, которое гласит, что все значения нормально распределенной случайной величины находятся в области трех стандартных отклонений. | ||

| − | Таким образом, Джон Боллинджер, используя три скользящих средних, двойное среднеквадратичное отклонение | + | Таким образом, Джон Боллинджер, используя три [[Moving Averages|скользящих средних]], двойное среднеквадратичное отклонение выдвигает постулат, что все цены лежат в диапазоне лент (области выше и ниже центральной [[Moving Averages|скользящей средней]]). |

| − | [[Файл:Example100.jpg]] | + | [[Файл:Example100.jpg|1000x400px]] |

| − | Но что еще было колоссальным новаторством для индикатора того времени - это то, что полосы учитывали волатильность рынка то расширяясь, то сужаясь. Трейдеры-практики понимают | + | Но что еще было колоссальным новаторством для индикатора того времени - это то, что полосы учитывали [[Волатильность|волатильность]] рынка то расширяясь, то сужаясь. Трейдеры-практики понимают насколько включение параметра [[Волатильность|волатильности]] в индикатор было важным, потому что на рынках при отсутствии активности не заработать. |

Сама формула достаточно просто выводится. | Сама формула достаточно просто выводится. | ||

| − | Берется обычная самая простая скользящая средняя (simple moving average). То есть, все цены закрытия (Close) за выбранный нами период n (по умолчанию стоит 20). | + | Берется обычная самая простая [[Moving Averages|скользящая средняя]] (simple moving average). То есть, все цены закрытия (Close) за выбранный нами период n (по умолчанию стоит 20). |

Она и будет нашей основной линией раздела ВВ. | Она и будет нашей основной линией раздела ВВ. | ||

| − | Верхняя и нижняя линии ВВ получены путем умножение простой скользящей на выбранное нами число (D) стандартных отклонений ( δ) ( по умолчанию это число равно двум). | + | Верхняя и нижняя линии ВВ получены путем умножение простой [[Moving Averages|скользящей]] на выбранное нами число (D) стандартных отклонений ( δ) ( по умолчанию это число равно двум). |

SMA= ∑ Close/n | SMA= ∑ Close/n | ||

| Строка 36: | Строка 38: | ||

Верхняя линия ВВ= SMA+(D* δ); Нижняя линия ВВ= SMA-(D* δ). | Верхняя линия ВВ= SMA+(D* δ); Нижняя линия ВВ= SMA-(D* δ). | ||

| − | Из формулы среденеквадратичного отклонения становится понятным | + | Из формулы среденеквадратичного отклонения становится понятным почему линии сужаются и расширяются: |

δ = ∑( (Close- SMA(Close,n)^2,n)/n | δ = ∑( (Close- SMA(Close,n)^2,n)/n | ||

| − | == Особенности анализа состояний и интерпретаций показаний индикатора ВВ | + | == Особенности анализа состояний и интерпретаций показаний индикатора ВВ от автора Джона Боллинджера == |

| − | Сам автор | + | Сам автор подчеркнул следующие особенности для ВВ. |

| − | '''Первая особенность''' сама бросается в глаза - после сжатия линий | + | '''Первая особенность''' сама бросается в глаза - после сжатия линий происходит резкое расширение. |

| − | Почему так происходит? Если не брать в расчет то, что каждая сессия, как правило, имеет свой временной отрезок активности (глупо торговать парой австралийский и новозеландский доллар, когда у них | + | Почему так происходит? Если не брать в расчет то, что каждая сессия, как правило, имеет свой временной отрезок активности (глупо торговать парой австралийский и новозеландский доллар, когда у них по местному времени - ночь), мы получаем очень важный сигнальный инструмент, пусть и не торговый. Представьте себе картину, что в «самый разгар» сессии линии сужаются. Что это значит? Надо сразу смотреть экономический календарь со списком ожидаемых на день торгов событий или анализировать ленту новостей, либо мы пропустили праздник и поэтому на рынке нет трейдеров в связи с выходными, либо мы пропустили какую-то важную новость, выхода которой рынок ожидает, свернув всякую торговую активность до минимума. Это серьезный повод для пересмотра планов по позициям, входам и [[Стоп-лосс|стопам]]. |

'''Вторая особенность''' состоит в том, что если цены выходят за пределы коридора, то тенденция будет иметь продолжение. | '''Вторая особенность''' состоит в том, что если цены выходят за пределы коридора, то тенденция будет иметь продолжение. | ||

| − | [[Файл:Example101.jpg]] | + | [[Файл:Example101.jpg|1000x400px]] |

| Строка 63: | Строка 65: | ||

| − | [[Файл:Example102.jpg]] | + | [[Файл:Example102.jpg|1000x400px]] |

| − | Имеем практически безоткатный тренд вверх. На вершине, после закрытия очередного максимума, выше линии ВВ | + | Имеем практически безоткатный тренд вверх. На вершине, после закрытия очередного максимума, выше линии ВВ минимум максимум и снова минимум закрылись внутри диапазона ВВ. Новый максимум выше линии ВВ не спас положение, цена продолжила снижение, произошло изменение растущего тренда на падающий. |

| − | '''Четвертая''' по значению и последняя особенность указанная автором. Средняя линия делит индикатор на нижнюю и верхнюю часть. Джон Боллинджер указал на то, что если движение началось в одной части, то оно может закончиться в другой части. То есть, если мы имеем цену вверху | + | '''Четвертая''' по значению и последняя особенность указанная автором. Средняя линия делит индикатор на нижнюю и верхнюю часть. Джон Боллинджер указал на то, что если движение началось в одной части, то оно может закончиться в другой части. То есть, если мы имеем цену вверху ближе к границе, значит, мы можем предположить что цена пересечет среднюю линию ВВ и опустится ниже. |

| − | Для надежности этого утверждения трейдеры-практики берут в расчет еще и такой параметр, как сужение коридора. Логика проста: падение волатильности вызовет флэт (колебание цены в определенном диапазоне | + | Для надежности этого утверждения трейдеры-практики берут в расчет еще и такой параметр, как сужение коридора. Логика проста: падение [[Волатильность|волатильности]] вызовет [[Флэт (Flat)|флэт]] (колебание цены в определенном диапазоне без выбора направления движения), который, в свою очередь, имеет диапазон, как раз им и будет коридор из линий ВВ. |

| Строка 76: | Строка 78: | ||

| − | Как уже упоминалось выше, по умолчанию | + | Как уже упоминалось выше, по умолчанию за ВВ закреплены следующие параметры - период 20, среднеквадратичное отклонение 2. |

| − | И если период более привычен и понятен для трейдера, так как он с этим параметром сталкивается постоянно (количество таймфреймов участвующих в расчетах индикатора), то на среднеквадратичном отклонении стоит остановиться отдельно. | + | И если период более привычен и понятен для трейдера, так как он с этим параметром сталкивается постоянно (количество [[Таймфрейм|таймфреймов]] участвующих в расчетах индикатора), то на среднеквадратичном отклонении стоит остановиться отдельно. |

| − | Из теории вероятности мы знаем, что согласно правилу трех сигм, если мы допускаем, что наши случайные величины цены | + | Из теории вероятности мы знаем, что согласно правилу трех сигм, если мы допускаем, что наши случайные величины цены нормально распределены все их значения будут лежать в пределах отрезка трех отклонений с вероятностью выше 99%. |

3 δ - 3 δ | 3 δ - 3 δ | ||

| Строка 87: | Строка 89: | ||

| − | [[Файл:Example103.jpg]] | + | [[Файл:Example103.jpg|1000x400px]] |

| − | По сути, у нас остается только обычная скользящая средняя. Верхняя и нижняя почти не участвуют в торговом процессе (разве что остались сигналы сужения и расширения). Хотя и есть рекомендации диапазонов настройки отклонений ВВ от 2 до 5, обычно этот параметр перенастраивают для торговли на малых таймфреймах. | + | По сути, у нас остается только обычная [[Moving Averages|скользящая средняя]]. Верхняя и нижняя почти не участвуют в торговом процессе (разве что остались сигналы сужения и расширения). Хотя и есть рекомендации диапазонов настройки отклонений ВВ от 2 до 5, обычно этот параметр перенастраивают для торговли на малых [[Таймфрейм|таймфреймах]]. |

| − | Тоже самое можно сказать и о выборе периода. Снижая цифру периода (от 8 до 20 обычно рекомендуемый диапазон), мы рискуем потерять точность сигналов, но на малых таймфремах используют, как правило, низкие значения этого параметра. | + | Тоже самое можно сказать и о выборе периода. Снижая цифру периода (от 8 до 20 обычно рекомендуемый диапазон), мы рискуем потерять точность сигналов, но на малых [[Таймфрейм|таймфремах]] используют, как правило, низкие значения этого параметра. |

| − | Впрочем, как и всегда подбор параметров производится при помощи тестирования. При тестировании | + | Впрочем, как и всегда подбор параметров производится при помощи тестирования. При тестировании не забывайте соблюдать правила подбора данных. |

| − | Количество таймфремов для теста не должно быть мало, отрезок тестирования должен отображать все примеры состояний рынка: как тренды, так и флэты. | + | Количество [[Таймфрейм|таймфремов]] для теста не должно быть мало, отрезок тестирования должен отображать все примеры состояний рынка: как тренды, так и [[Флэт (Flat)|флэты]]. |

| Строка 102: | Строка 104: | ||

| − | Ценность индикатора в том, что он содержит три линии. От них можно отталкиваться при постановке стопов и тэйков. Благодаря их наличию | + | Ценность индикатора в том, что он содержит три линии. От них можно отталкиваться при постановке [[Стоп-лосс|стопов]] и [[Тейк-профит|тэйков]]. Благодаря их наличию можно автоматизировать свою стратегию и создавать «Советников» для торговли. Означив данный факт, мы не будем останавливаться на рассмотрении конкретной расстановки [[Тейк-профит|тейков]] и [[Стоп-лосс|стопов]]. |

Первое, что очевидно для использования в стратегии - краткосрочная торговля прорывов диапазона, беря за основу особенность предложенную от автора по продолжению движений в сторону прорыва. | Первое, что очевидно для использования в стратегии - краткосрочная торговля прорывов диапазона, беря за основу особенность предложенную от автора по продолжению движений в сторону прорыва. | ||

| Строка 114: | Строка 116: | ||

Сделки должны быть краткосрочными, старайтесь избегать длительного нахождения в позиции. | Сделки должны быть краткосрочными, старайтесь избегать длительного нахождения в позиции. | ||

| − | Не допускайте больших размеров стопов. | + | Не допускайте больших размеров [[Стоп-лосс|стопов]]. |

Торговля неудавшихся прорывов (торговля локальных контртрендов). | Торговля неудавшихся прорывов (торговля локальных контртрендов). | ||

| Строка 122: | Строка 124: | ||

Замечания по этому методу будут таковыми. Мы уже выше описывали, что лучше использовать как дополнительный сигнал к такому движению - сужение диапазона ВВ. | Замечания по этому методу будут таковыми. Мы уже выше описывали, что лучше использовать как дополнительный сигнал к такому движению - сужение диапазона ВВ. | ||

| − | Часть позиций лучше бы закрывать на средней скользящей. | + | Часть позиций лучше бы закрывать на [[Moving Averages|средней скользящей]]. |

| − | Предусмотреть возможность постановки безубытка | + | Предусмотреть возможность постановки безубытка после развития движения в «вашу сторону». |

| − | Не использовать большие размеры | + | Не использовать большие размеры [[Стоп-лосс|стопов]]. |

Использование ВВ совместно с другими индикаторами откроет целую массу разнообразных возможных стратегий. Тестируйте, комбинируйте, находите и открывайте новые методы использования ВВ. | Использование ВВ совместно с другими индикаторами откроет целую массу разнообразных возможных стратегий. Тестируйте, комбинируйте, находите и открывайте новые методы использования ВВ. | ||

| + | |||

| + | |||

| + | == Скачать == | ||

| + | |||

| + | |||

| + | [[media:Bands.mq4]] | ||

[[Category:Индикаторы]] | [[Category:Индикаторы]] | ||

[[Category:Термины]] | [[Category:Термины]] | ||

[[Category:Трендовые индикаторы]] | [[Category:Трендовые индикаторы]] | ||

Текущая версия на 13:42, 21 июля 2016

Bollinger Bands (ВВ) – трендовый индикатор, основанный на скользящих средних, связующий поведение цен, нормальное распределение и волатильность.

Был создан Джноном Боллинджером, назван его именем - это один из первых индикаторов, который графически позволил описать постулат рынка о том, что цены, как правило, стремятся к своим средним значениям.

Простота исполнения и элегантность вложенной в него математики позволило ВВ быть популярным и по сей день.

Присутствует во всех торговых терминалах, в базовых пакетах индикаторов.

Содержание

Основные характеристики, расчеты и формула ВВ

Если цены на рынке есть величина случайная, то вероятно было бы справедливым описывать их распределения с помощью общепринятой в теории вероятности характеристики, т.е., с помощью среднеквадратичного отклонения.

Используя эту математическую величину, можно описывать рынок, опираясь на известное правило 3 сигм, которое гласит, что все значения нормально распределенной случайной величины находятся в области трех стандартных отклонений.

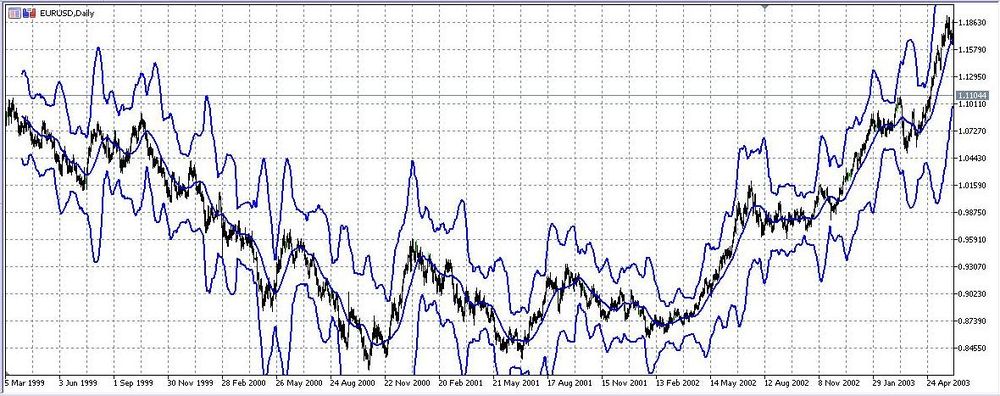

Таким образом, Джон Боллинджер, используя три скользящих средних, двойное среднеквадратичное отклонение выдвигает постулат, что все цены лежат в диапазоне лент (области выше и ниже центральной скользящей средней).

Но что еще было колоссальным новаторством для индикатора того времени - это то, что полосы учитывали волатильность рынка то расширяясь, то сужаясь. Трейдеры-практики понимают насколько включение параметра волатильности в индикатор было важным, потому что на рынках при отсутствии активности не заработать.

Сама формула достаточно просто выводится.

Берется обычная самая простая скользящая средняя (simple moving average). То есть, все цены закрытия (Close) за выбранный нами период n (по умолчанию стоит 20).

Она и будет нашей основной линией раздела ВВ.

Верхняя и нижняя линии ВВ получены путем умножение простой скользящей на выбранное нами число (D) стандартных отклонений ( δ) ( по умолчанию это число равно двум).

SMA= ∑ Close/n

Верхняя линия ВВ= SMA+(D* δ); Нижняя линия ВВ= SMA-(D* δ).

Из формулы среденеквадратичного отклонения становится понятным почему линии сужаются и расширяются:

δ = ∑( (Close- SMA(Close,n)^2,n)/n

Особенности анализа состояний и интерпретаций показаний индикатора ВВ от автора Джона Боллинджера

Сам автор подчеркнул следующие особенности для ВВ.

Первая особенность сама бросается в глаза - после сжатия линий происходит резкое расширение.

Почему так происходит? Если не брать в расчет то, что каждая сессия, как правило, имеет свой временной отрезок активности (глупо торговать парой австралийский и новозеландский доллар, когда у них по местному времени - ночь), мы получаем очень важный сигнальный инструмент, пусть и не торговый. Представьте себе картину, что в «самый разгар» сессии линии сужаются. Что это значит? Надо сразу смотреть экономический календарь со списком ожидаемых на день торгов событий или анализировать ленту новостей, либо мы пропустили праздник и поэтому на рынке нет трейдеров в связи с выходными, либо мы пропустили какую-то важную новость, выхода которой рынок ожидает, свернув всякую торговую активность до минимума. Это серьезный повод для пересмотра планов по позициям, входам и стопам.

Вторая особенность состоит в том, что если цены выходят за пределы коридора, то тенденция будет иметь продолжение.

На рисунке такие участки изображены прямоугольниками. Стоит свечке закрыться выше линии, как минимум еще одну будем иметь в направлении первой свечи. Если смотреть более масштабно, то такие выходы могут подтверждать развитие тренда. Только помните - на рынке нет постулатов догм и аксиом.

Третья особенность, по степени значимости, она ниже предшествующих, но имеет место быть. Автор указал на то, что если мы имеем дело с выходом максимумов (минимумов) за рамки коридора, а последующие за ними максимумы (минмумы) находятся внутри коридора), возможно обратите внимание на это слово, грядет смена текущего тренда.

Смотрим пример:

Имеем практически безоткатный тренд вверх. На вершине, после закрытия очередного максимума, выше линии ВВ минимум максимум и снова минимум закрылись внутри диапазона ВВ. Новый максимум выше линии ВВ не спас положение, цена продолжила снижение, произошло изменение растущего тренда на падающий.

Четвертая по значению и последняя особенность указанная автором. Средняя линия делит индикатор на нижнюю и верхнюю часть. Джон Боллинджер указал на то, что если движение началось в одной части, то оно может закончиться в другой части. То есть, если мы имеем цену вверху ближе к границе, значит, мы можем предположить что цена пересечет среднюю линию ВВ и опустится ниже.

Для надежности этого утверждения трейдеры-практики берут в расчет еще и такой параметр, как сужение коридора. Логика проста: падение волатильности вызовет флэт (колебание цены в определенном диапазоне без выбора направления движения), который, в свою очередь, имеет диапазон, как раз им и будет коридор из линий ВВ.

Выбор параметров индикатора ВВ

Как уже упоминалось выше, по умолчанию за ВВ закреплены следующие параметры - период 20, среднеквадратичное отклонение 2.

И если период более привычен и понятен для трейдера, так как он с этим параметром сталкивается постоянно (количество таймфреймов участвующих в расчетах индикатора), то на среднеквадратичном отклонении стоит остановиться отдельно.

Из теории вероятности мы знаем, что согласно правилу трех сигм, если мы допускаем, что наши случайные величины цены нормально распределены все их значения будут лежать в пределах отрезка трех отклонений с вероятностью выше 99%.

3 δ - 3 δ

Чем выше сигма, тем меньше пересечений с линиям ВВ.

По сути, у нас остается только обычная скользящая средняя. Верхняя и нижняя почти не участвуют в торговом процессе (разве что остались сигналы сужения и расширения). Хотя и есть рекомендации диапазонов настройки отклонений ВВ от 2 до 5, обычно этот параметр перенастраивают для торговли на малых таймфреймах.

Тоже самое можно сказать и о выборе периода. Снижая цифру периода (от 8 до 20 обычно рекомендуемый диапазон), мы рискуем потерять точность сигналов, но на малых таймфремах используют, как правило, низкие значения этого параметра.

Впрочем, как и всегда подбор параметров производится при помощи тестирования. При тестировании не забывайте соблюдать правила подбора данных.

Количество таймфремов для теста не должно быть мало, отрезок тестирования должен отображать все примеры состояний рынка: как тренды, так и флэты.

Советы и замечания по использованию ВВ в торговых стратегиях

Ценность индикатора в том, что он содержит три линии. От них можно отталкиваться при постановке стопов и тэйков. Благодаря их наличию можно автоматизировать свою стратегию и создавать «Советников» для торговли. Означив данный факт, мы не будем останавливаться на рассмотрении конкретной расстановки тейков и стопов.

Первое, что очевидно для использования в стратегии - краткосрочная торговля прорывов диапазона, беря за основу особенность предложенную от автора по продолжению движений в сторону прорыва.

Хотелось отметить несколько замечаний.

На тестах определите ложные и истинные прорывы.

Не берите малые таймфреймы, так вы избежите большого количества ложных сигналов.

Сделки должны быть краткосрочными, старайтесь избегать длительного нахождения в позиции.

Не допускайте больших размеров стопов.

Торговля неудавшихся прорывов (торговля локальных контртрендов).

Второе вытекает из первого. Ложные прорывы тоже могут пойти в дело. Эксплуатируем постулат об особенностях начала движения котировок в одной половине ВВ и продолжения их в противоположной.

Замечания по этому методу будут таковыми. Мы уже выше описывали, что лучше использовать как дополнительный сигнал к такому движению - сужение диапазона ВВ.

Часть позиций лучше бы закрывать на средней скользящей.

Предусмотреть возможность постановки безубытка после развития движения в «вашу сторону».

Не использовать большие размеры стопов.

Использование ВВ совместно с другими индикаторами откроет целую массу разнообразных возможных стратегий. Тестируйте, комбинируйте, находите и открывайте новые методы использования ВВ.