Lika (обсуждение | вклад) |

Lika (обсуждение | вклад) |

||

| Строка 14: | Строка 14: | ||

[[File:elder_2.jpg|border|1000x400px]] | [[File:elder_2.jpg|border|1000x400px]] | ||

| − | Суть стратегии проста, о пользе торговли по тренду знает каждый трейдер. Автором стратегии предлагается подтвердить найденную трендовую тенденцию на всех таймфреймах: краткосрочном, долгосрочном и среднесрочном. Считается, что сигналы, прошедшие тройной отбор, имеют самый высокий шанс быть прибыльными. | + | Суть стратегии проста, о пользе торговли по [[тренд|тренду]] знает каждый трейдер. Автором стратегии предлагается подтвердить найденную трендовую тенденцию на всех таймфреймах: [[Краткосрочный таймфрейм|краткосрочном]], [[Долгосрочный таймфрейм|долгосрочном]] и [[Среднесрочный таймфрейм|среднесрочном]]. Считается, что сигналы, прошедшие тройной отбор, имеют самый высокий шанс быть прибыльными. |

== Тактика == | == Тактика == | ||

| Строка 24: | Строка 24: | ||

На самом деле, выбор масштаба торгового диапазона является проблемой. Потому что возникает вопрос, какое расстояние между тремя экранами считать оптимальным? Отвечая на этот вопрос, следует учитывать, что постулаты рынка гласят о зависимости точности сигнала от величины анализируемого временного промежутка, чем выше, тем точнее. | На самом деле, выбор масштаба торгового диапазона является проблемой. Потому что возникает вопрос, какое расстояние между тремя экранами считать оптимальным? Отвечая на этот вопрос, следует учитывать, что постулаты рынка гласят о зависимости точности сигнала от величины анализируемого временного промежутка, чем выше, тем точнее. | ||

| − | Определиться с выбором «расстояния» между тремя экранами поможет простое приведение рыночных колебаний к календарным факторам посредством коэффициента, вычисленного Александром Эдлером. Определив, что неделя соотносится к дневной свече как 1 к 5 (рабочая пятидневка), месяц можно представить к неделе как 1 к 4, 5 и т.д., автор на страницах своих трудов предложил выбирать временные промежутки, умножая (деля) отправной таймфрейм на коэффициент 5. Таким образом, будучи скальпером, собираясь торговать на пятиминутках, выбирайте краткосрочный диапазон - 1 минута, долгосрочный - 30 минут (используем округление в большую сторону до размера стандартных таймфреймов). | + | Определиться с выбором «расстояния» между тремя экранами поможет простое приведение рыночных колебаний к календарным факторам посредством коэффициента, вычисленного Александром Эдлером. Определив, что неделя соотносится к дневной свече как 1 к 5 (рабочая пятидневка), месяц можно представить к неделе как 1 к 4, 5 и т.д., автор на страницах своих трудов предложил выбирать временные промежутки, умножая (деля) отправной таймфрейм на коэффициент 5. Таким образом, будучи [[Скальпинг |скальпером]], собираясь торговать на пятиминутках, выбирайте краткосрочный диапазон - 1 минута, долгосрочный - 30 минут (используем округление в большую сторону до размера стандартных таймфреймов). |

| − | Как определить тенденцию на этих промежутках, как узнать состояние рынка и направление тренда? Рынок не дает точных ответов, представляя собой набор вероятностей и возможностей, определяемых индикаторами [[Технический анализ|технического анализа]]. Создатель системы трех экранов определяет состояние рынка благодаря совместному использованию индикаторов тенденции и осцилляторов. Тренд по Эдлеру выглядит так: при восходящем тренде индикаторы тенденции растут, осцилляторы указывают на перекупленность, при нисходящем тренде индикаторы тенденции падают и осцилляторы указывают на перепроданность. | + | Как определить тенденцию на этих промежутках, как узнать состояние рынка и направление тренда? Рынок не дает точных ответов, представляя собой набор вероятностей и возможностей, определяемых индикаторами [[Технический анализ|технического анализа]]. Создатель системы трех экранов определяет состояние рынка благодаря совместному использованию индикаторов тенденции и осцилляторов. Тренд по Эдлеру выглядит так: при восходящем тренде индикаторы тенденции растут, осцилляторы указывают на [[Зона перекупленности|перекупленность]], при нисходящем тренде индикаторы тенденции падают и осцилляторы указывают на [[Зона перепроданности|перепроданность]]. |

На долгосрочном графике тенденция обычно ярко выражена, отсутствуют рыночные шумы, анализ начинают именно с этого графика, и далее по нисходящей. | На долгосрочном графике тенденция обычно ярко выражена, отсутствуют рыночные шумы, анализ начинают именно с этого графика, и далее по нисходящей. | ||

| − | MACD лучше всего справится с задачей определения тренда на долгосроке, при таком анализе используется видоизмененная теория анализа, определяем наклон прямой, проведенной по верхам двух последних столбиков гистограммы, направление наклона укажет тенденцию, угол – силу. | + | [[MACD]] лучше всего справится с задачей определения тренда на долгосроке, при таком анализе используется видоизмененная теория анализа, определяем наклон прямой, проведенной по верхам двух последних столбиков гистограммы, направление наклона укажет тенденцию, угол – силу. |

[[File:elder_4.jpg|border|1000x400px]] | [[File:elder_4.jpg|border|1000x400px]] | ||

| Строка 48: | Строка 48: | ||

Среднесрочный период, непосредственно, рабочий для трейдера. Если на нем уже сложилась некая привычная торговая система, позволяющая определять направления входов в сделку, ее можно оставить, но с поправкой на совпадение направлений с первым экраном, разнящиеся сигналы следует игнорировать. | Среднесрочный период, непосредственно, рабочий для трейдера. Если на нем уже сложилась некая привычная торговая система, позволяющая определять направления входов в сделку, ее можно оставить, но с поправкой на совпадение направлений с первым экраном, разнящиеся сигналы следует игнорировать. | ||

| − | Александр Элдер предлагал ввести в техническую аналитику «второго экрана» осцилляторы для выявления коррекций на недельных движениях, чтобы на их развороте осуществлять входы. | + | Александр Элдер предлагал ввести в техническую аналитику «второго экрана» осцилляторы для выявления [[Коррекция|коррекций]] на недельных движениях, чтобы на их развороте осуществлять входы. |

В стандартный набор индикаторов «второго экрана» по Элдеру входят: | В стандартный набор индикаторов «второго экрана» по Элдеру входят: | ||

| Строка 63: | Строка 63: | ||

Таким образом, с помощью осцилляторов мы выявим момент отката, но попытка входа будет происходить на развороте коррекции. | Таким образом, с помощью осцилляторов мы выявим момент отката, но попытка входа будет происходить на развороте коррекции. | ||

| − | Краткосрочный, третий экран определяет точки входа, но не содержит ни одного индикатора, потому как работает непосредственно со свечкой, по технике прорыва. Торговый ордер типа buystop или sellstop располагается на экстремумах противоположной нисходящей среднесрочной тенденции. Смысл в том, что идентифицировав долгосрочную тенденцию, допустим, имея в среднесроке текущую к ней коррекцию, расположив отложенный ордер чуть выше максимума среднесрочной свечи, мы получим открытую позицию при развороте цены и прорыве максимума. Переставлять отложенный ордер на вход необходимо до тех пор, пока не развернется тенденция первого экрана. | + | Краткосрочный, третий экран определяет точки входа, но не содержит ни одного индикатора, потому как работает непосредственно со свечкой, по технике [[Пробой|прорыва]]. Торговый [[Ордер|ордер]] типа buystop или sellstop располагается на экстремумах противоположной нисходящей среднесрочной тенденции. Смысл в том, что идентифицировав долгосрочную тенденцию, допустим, имея в среднесроке текущую к ней коррекцию, расположив [[Отложенный ордер|отложенный ордер]] чуть выше максимума среднесрочной свечи, мы получим открытую позицию при развороте цены и прорыве максимума. Переставлять отложенный ордер на [[Вход на рынок|вход]] необходимо до тех пор, пока не развернется тенденция первого экрана. |

Защитные приказы Элдер предлагал располагать за максимумами дня, предшествующего входу. | Защитные приказы Элдер предлагал располагать за максимумами дня, предшествующего входу. | ||

Версия 11:07, 30 октября 2016

Авторская стратегия Александра Элдера, бывшего русского эмигранта, оставившего врачебную практику в психиатрии ради карьеры трейдера.

Обладая талантом писателя (прошел путь от журналиста до редактора специализированного биржевого журнала), в своих трудах автор показал зависимость ценового движения от «настроения толпы». На этой основе Элдером был разработан ряд индикаторов и торговых систем, с помощью которых он предлагал «разгадывать» желания основной массы трейдеров, определяя, где можно следовать за толпой, а где толпа ошибается. С описанием индикаторов можно ознакомиться, прочитав книги автора, русскоязычные издания присутствуют, сами индикаторы входят в базовый пакет многих торговых платформ, например, Метатрейдер.

Содержание

Стратегия «Три экрана»

Разработана и описана Элдером в его бестселлере под названием в русскоязычном варианте – «Как играть и выигрывать на бирже».

Суть стратегии проста, о пользе торговли по тренду знает каждый трейдер. Автором стратегии предлагается подтвердить найденную трендовую тенденцию на всех таймфреймах: краткосрочном, долгосрочном и среднесрочном. Считается, что сигналы, прошедшие тройной отбор, имеют самый высокий шанс быть прибыльными.

Тактика

Рабочий таймфрейм (таймфрейм, на котором трейдер выполняет основную работу) определяем, как среднесрочный. Выводим дополнительные окна графиков на порядок выше рабочего и на порядок ниже. То есть, для четырехчасового графика такими таймфреймами могут быть дневной и часовой.

На самом деле, выбор масштаба торгового диапазона является проблемой. Потому что возникает вопрос, какое расстояние между тремя экранами считать оптимальным? Отвечая на этот вопрос, следует учитывать, что постулаты рынка гласят о зависимости точности сигнала от величины анализируемого временного промежутка, чем выше, тем точнее.

Определиться с выбором «расстояния» между тремя экранами поможет простое приведение рыночных колебаний к календарным факторам посредством коэффициента, вычисленного Александром Эдлером. Определив, что неделя соотносится к дневной свече как 1 к 5 (рабочая пятидневка), месяц можно представить к неделе как 1 к 4, 5 и т.д., автор на страницах своих трудов предложил выбирать временные промежутки, умножая (деля) отправной таймфрейм на коэффициент 5. Таким образом, будучи скальпером, собираясь торговать на пятиминутках, выбирайте краткосрочный диапазон - 1 минута, долгосрочный - 30 минут (используем округление в большую сторону до размера стандартных таймфреймов).

Как определить тенденцию на этих промежутках, как узнать состояние рынка и направление тренда? Рынок не дает точных ответов, представляя собой набор вероятностей и возможностей, определяемых индикаторами технического анализа. Создатель системы трех экранов определяет состояние рынка благодаря совместному использованию индикаторов тенденции и осцилляторов. Тренд по Эдлеру выглядит так: при восходящем тренде индикаторы тенденции растут, осцилляторы указывают на перекупленность, при нисходящем тренде индикаторы тенденции падают и осцилляторы указывают на перепроданность.

На долгосрочном графике тенденция обычно ярко выражена, отсутствуют рыночные шумы, анализ начинают именно с этого графика, и далее по нисходящей.

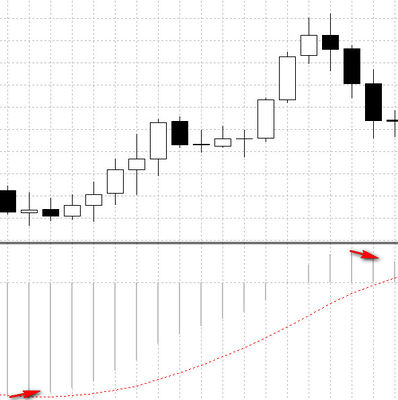

MACD лучше всего справится с задачей определения тренда на долгосроке, при таком анализе используется видоизмененная теория анализа, определяем наклон прямой, проведенной по верхам двух последних столбиков гистограммы, направление наклона укажет тенденцию, угол – силу.

На рисунке показано, что в первом случае, когда столбики гистограммы внизу, и во втором, когда столбики вверху, соединив по направлению наклона два ближайших отрезка, мы определили тенденцию, как восходящую.

Выбор параметров MACD, как и любого другого индикатора технического анализа, - вопрос, вызывающий многочисленные споры, точки зрения от трейдера к трейдеру разнятся. Для определения долгосрочной тенденции лучше всего использовать параметры по умолчанию 9, 12, 26.

Александр Элдер предлагал различать сильные и слабые сигналы на гистограмме MACD для долгосрочной тенденции. Повороты наверх ниже нулевой линии или повороты вниз выше нулевой линии двух столбиков гистограммы признавались автором стратегии сильными сигналами.

Как дополнительный фильтр подтверждения долгосрочной тенденции на графике «первого экрана» может послужить угол наклона 13-недельной экспоненциальной средней.

Выявив направление тенденции на долгосрочном периоде, трейдер обязан открывать все сделки только в этом направлении.

Среднесрочный период, непосредственно, рабочий для трейдера. Если на нем уже сложилась некая привычная торговая система, позволяющая определять направления входов в сделку, ее можно оставить, но с поправкой на совпадение направлений с первым экраном, разнящиеся сигналы следует игнорировать.

Александр Элдер предлагал ввести в техническую аналитику «второго экрана» осцилляторы для выявления коррекций на недельных движениях, чтобы на их развороте осуществлять входы.

В стандартный набор индикаторов «второго экрана» по Элдеру входят:

- Осциллятор (индекс силы или сила быков\медведей, стохастический осциллятор или процентный диапазон Вильямса)

- 2-дневное экспоненциальное среднее.

В своей книге, описывающей систему «трех экранов», автор расписал несколько торговых стратегий. Стратегия «биржевой рентген» или «лучи Элдера» была одной из них. Именно она и предлагается для использования во втором экране. Только ее использование будет происходить в несколько модифицированном виде.

Построив на графике осциллятор силы быков\медведей и двухпериодную экспоненциальную скользящую, надо принимать сигналы только в направлении, выявленном первым экраном. Если нами идентифицировано падение, обращаем внимание на наклон ЕМА, отрезок проведенной касательной линией кривой индикатора должен быть направлен вверх. Значение столбика гистограммы медведей должно расти, оно может быть расположено ниже нулевой отметки, желательно, чтобы текущий индекс силы быков был ниже предыдущего столбика гистограммы. Настройки индексов силы быков и медведей стандартные, установленные по умолчанию, совпадающие по периоду со скользящей.

Таким образом, с помощью осцилляторов мы выявим момент отката, но попытка входа будет происходить на развороте коррекции.

Краткосрочный, третий экран определяет точки входа, но не содержит ни одного индикатора, потому как работает непосредственно со свечкой, по технике прорыва. Торговый ордер типа buystop или sellstop располагается на экстремумах противоположной нисходящей среднесрочной тенденции. Смысл в том, что идентифицировав долгосрочную тенденцию, допустим, имея в среднесроке текущую к ней коррекцию, расположив отложенный ордер чуть выше максимума среднесрочной свечи, мы получим открытую позицию при развороте цены и прорыве максимума. Переставлять отложенный ордер на вход необходимо до тех пор, пока не развернется тенденция первого экрана.

Защитные приказы Элдер предлагал располагать за максимумами дня, предшествующего входу.

Вывод

Стратегия настолько плотно вошла в биржевую жизнь, что, представляя рабочее место трейдера, мысленно возникает образ стола с тремя мониторами. Она является не просто системой анализа, а философией подхода ко всему рынку в целом. Возникшие вопросы у трейдеров при исследовании и внедрении данной торговой системы легко разрешимы, все ответы Александром Элдером даны в его трудах. Как будто автор знал заранее про эти вопросы. На самом деле, ничего сверхъестественного в этом нет, если вспомнить, что книги написаны практикующим трейдером с даром к журналистике.