Admin (обсуждение | вклад) (Новая страница: «Уровни ДеМарка являются авторской разработкой известного рыночного аналитика Томаса Д…») |

(нет различий)

|

Версия 00:22, 13 января 2017

Уровни ДеМарка являются авторской разработкой известного рыночного аналитика Томаса ДеМарка, описаны в его книге, признанной бестселлером «Новая наука о техническом анализе», изданной после 23-х летней практики анализа различных финансовых инструментов, в 1994 году.

Сама личность Томаса ДеМарка привлекает внимание трейдеров результативностью созданных им многих индикаторов, практичностью и простотой подхода к их формулам расчета, мировым признанием ДеМарка как аналитика, его работой с легендами финансового рынка.

Линии или уровни автора – это целый пласт теории с однозначным определением правил построений трендовых линий, как уровней спроса и предложения (авторское определение) с четкими правилами пробоя и открытия позиций, тогда как основные теории, заключаются лишь в построении самих линий без описания правил открытия и удержания позиций при том или ином поведении котировок – определения и правила пробоя или отбоя от уровней, как правило, даны уже после внедрения самих теорий, что в свою очередь приводит к разночтениям, неоднозначности толкования и нарушению авторской идеи уровней сопротивления поддержки и трендовых линий.

Встроенный в торговые платформы язык программирования позволяет описать и отобразить на графике котировок не только технические индикаторы, описанные математическими формулами, но и элементы графического анализа. Однако этот факт не отменяет правила обязательного ознакомления с принципами построения и правилами использования, в этом залог успешного применения и прибыльной торговли.

Содержание

Понятие точек и линий ДеМарка (TD-точки и TD-линии)

Подход к построению трендовых линий автор определил для себя как алгоритм поиска двух критических точек на основе которых и проводилась линия тренда. Этот метод позволяет избежать сомнений в правильности проведенных линий, ведь по правилам геометрии через две точки можно провести лишь один отрезок (или прямую).

В основу определения точек TD положена концепция движения рыночных цен на основе изменения спроса и предложения, анализируемого трейдером активом. Такой подход понятен, цена всегда будет находиться во флете (невозможности выйти за определенные уровни), пока на рынке отсутствует большинство трейдеров, например, по причине нерабочего времени суток, для основных мировых рынков или в ожидании неоднозначно трактуемой новости, до выхода которой торговля сворачивается со стороны крупных фондов и институциональных инвесторов.

Первый постулат ДеМарка гласит, что анализировать движение цен стоит не с «глубины истории», слева направо относительно шкалы времени, а наоборот: от текущих цен (справа) назад в прошлое (налево).

Второй постулат ДеМарка гласит, что важной опорной точкой является текущий экстремум, если предыдущие два (справа налево) подряд его не превысили.

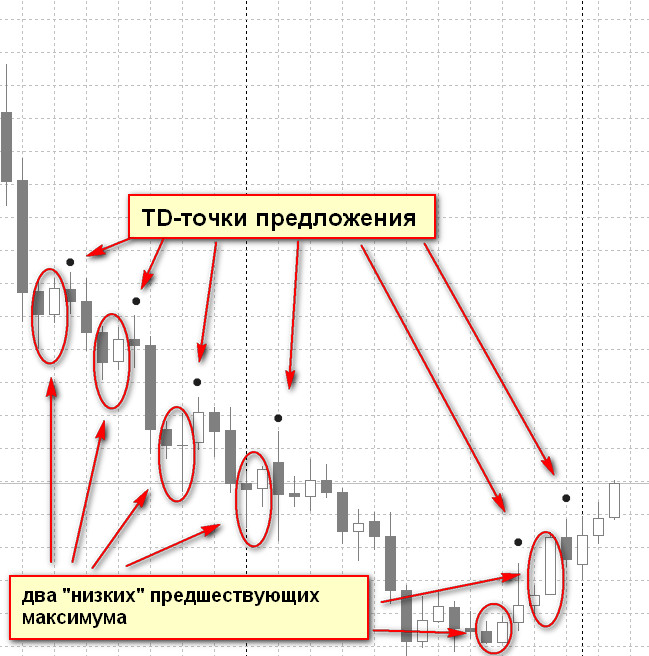

Максимумы определяются ДеМарком как точки предложения. На графике видно, что в опорные точки вошли только те максимальные значения таймфрейма, у которых два предшествующих максимума временных промежутков оказались ниже:

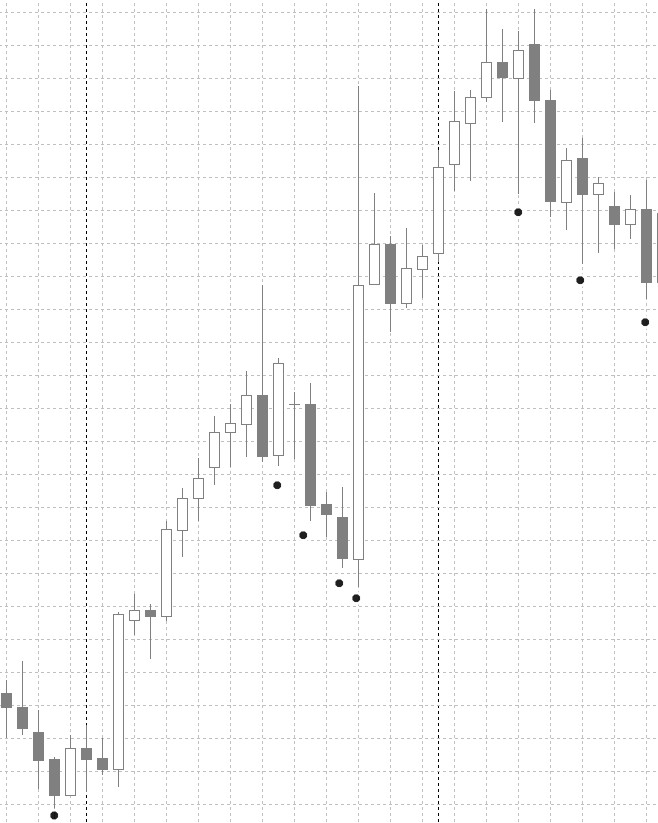

Аналогичная методика применяется к определению точек спроса, относительно минимальных значений таймфрейма. Рассматривается текущий экстремум, относительно которого оценивается положение двух минимумов предыдущих свечей. Минимум, который оказался ниже этих двух значений, принимается за опорный.

Как можно было заметить по предложенным выше рисункам, опорные точки иногда располагаются через одну свечу. Эта ситуация возникает в силу особенностей анализа на падающем/растущем тренде, содержащем несколько свеч подряд, каждая из которых обновляет предыдущий максимум или минимум.

Правила определения TD-точек

1. В правильности определения ценового экстремума таймфрейма как опорной точки (спроса или предложения) большую роль играет цена закрытия последнего из двух предшествующих ценовых дней. Экстремум опорной точки должен превосходить ее (быть ниже или выше, в случае рассмотрения минимума или максимума).

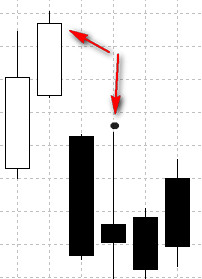

Несмотря на сложность изложения в оригинале автора, ДеМарк хотел означить этим правилом свое отношение к ценовым разрывам (гэпам). В случае их появления при анализе двух предшествующих таймфреймов нельзя в точности определить, какая была минимальная цена. На рисунке мы можем наблюдать такую ситуацию:

Максимум превысил предыдущий таймфрейм, но остался ниже цены закрытия две свечи тому назад, между ними имел место гэп. Автор считал, что при ценовом разрыве нельзя точно определить экстремум таймфрейма, берущего свое начало после гэпа.

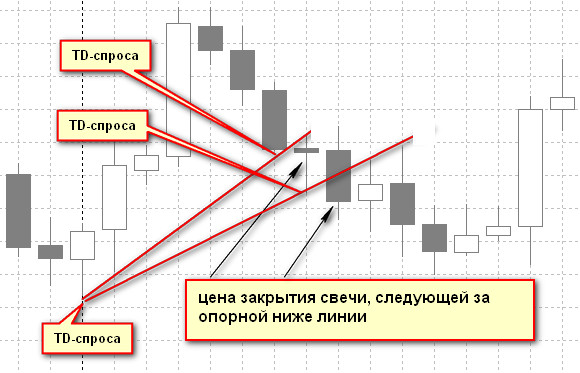

2. Опорная линия, проведенная через точки спроса или предложения характеризует скорость развития трендовой тенденции. После ее проведения по двум TD-точкам, последняя их них считается дискредитированной, если последующий таймфрейм (свеча) ценой закрытия окажется ниже (если рассматриваем растущий тренд) или выше (если обозначен падающий тренд).

Допустим, как видно из рисунка ниже, нами определены две опорные точки. Проведя по ним трендовую линию, наблюдаем за тем как сформируется последующая свеча.

Цена закрытия оказалась ниже, значит, тренд поставлен под сомнение, в принципе, что было доказано еще одна линия, проведенная по «новой» опорной точке, цена свечи, следующей за опорной, также оказалась ниже TD-линии.

Индикатор DeMarker Trendline

Алгоритм DeMarker Trendline автоматически наносит точки по ДеМарку, учитывая накладываемые им фильтры и условия, строит по ним линии. В качестве дополнительного бонуса в индикаторе реализовано выставление целевых уровней прибыли по методике ценовых симметрий, описанной ниже.

Торговые правила DeMarker Trendline

Ценовые симметрии

Если цены инструмента совершили прорыв трендовой линии, то можно ожидать, что после прорыва цена пройдет путь равный экстремальному отклонению цен в прошлом в границах протяженности TD – отрезка.

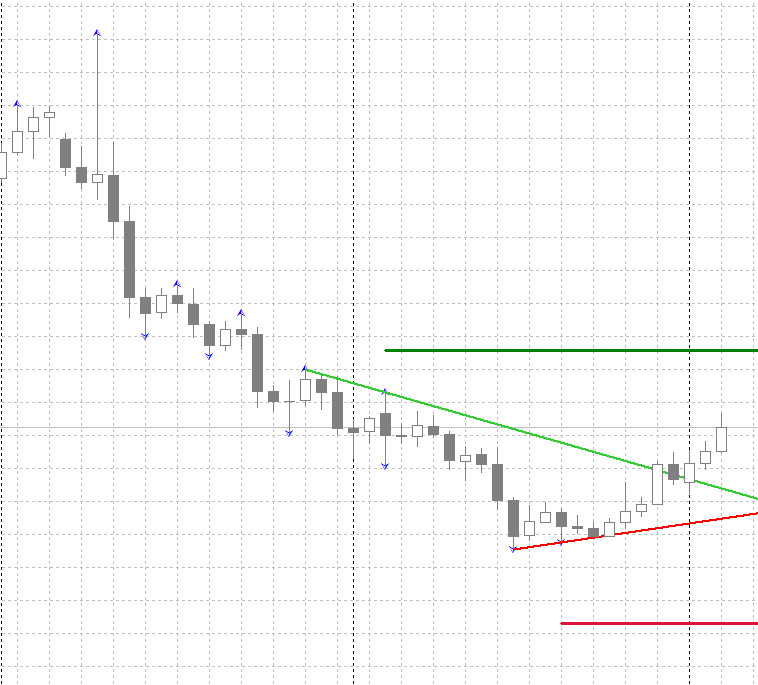

На рисунке ниже нами был определен и построен отрезок по двум точкам TD. Рассмотрим этот пример на реальных показаниях индикатора DeMarker Trendline. На протяжении отрезка находим максимальное отклонение, диапазон которого определяем, как отрезок проведенный горизонтально к экстремуму от экстремума к отрезку TD.

Когда определен прорыв (правила его определения описаны ниже), в точке пересечения TD линии откладываем диапазон, равный определенному ранее. Это и будет наш целевой уровень, отложенный по правилу симметрии расположения экстремумов, сформулированный ДеМарком.

Помимо определения целевых уровней прибыли, автором введены формулы расчета примерных цен и скорости их достижения. Расчет скорости V производится по методике соотношения количества таймфреймов N между первой и второй точками, через которые построена «текущая» линия ДеМарка к диапазону цен от начальной до конечной точки ΔС.

Пробой линии произойдет в ценовой точке, рассчитанной как произведение скорости на количество таймфреймов до точки прорыва. Определения целевого ориентира прибыли (не отмечается индикатором автоматически) может происходить по несколько другой методе – экстремум заменяется на минимальную или максимальную цену закрытия. Сами проекции откладываются горизонтально, как и в первом случае. Ввод второго типа проекции целесообразен для высоковолатильных рынков.

Прорывы DeMarker Trendline

Вход в позиции происходит на основе анализа истинного и ложного прорыва построенных TD-линий. Теория ДеМарка квалифицирует прорывы, как три модели: первые две основаны на анализе справа налево двух предшествующих пробою таймфреймов, последняя - на пробоях трендовых линий [[ГЭП|гэпом].

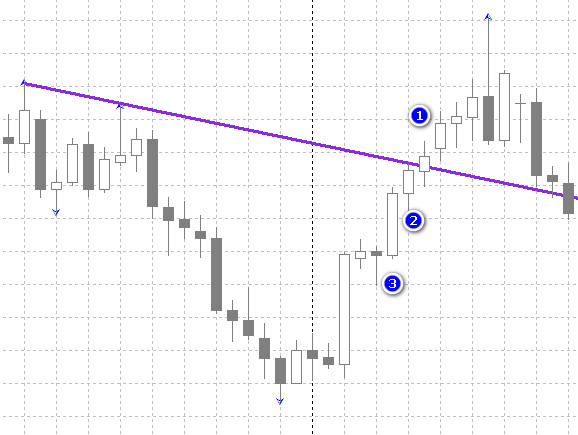

Истинным прорывом линии предложения считается ее пересечение таймфремом, если предыдущий временной промежуток (бар, свеча) имел цену закрытия ниже, чем его «сосед» по ценовому ряду слева.

Проще говоря, имеем падение тренда и найденную линию предложения. Прорыв свечи 1 определяем как истинный, потому как у свечи 2 цена закрытия ниже предшествующей ей свечи 3.

Возможно, ложным прорывом автор считает несоблюдение вышеуказанного условия. На рисунке ниже мы можем наблюдать рост цены закрытия свечи 2 относительно «соседней» 3, случившееся до факта прорыва свечой 1 TD-линии спроса.

В случае с линией предложения, истинность прорыва определяется по той же методе расположения двух цен закрытия свечей, с той разницей, что цена закрытия свечи 2, расположенной непосредственно перед «свечой прорыва» 1, должна быть выше цены закрытия 3.

На последнем рисунке обозначены целевые уровни прибыли, к которым может стремится цена после прорывов. Методика их определения была описана выше, они являются неразрывной частью теории прорывов.

Прорыв TD линии, вследствие образования ценового разрыва (гэпа), является истинным вне зависимости расположения предыдущих свечей. Критерием служит цена открытия после разрыва, если она выше линии предложения (ниже линии спроса), считаем прорыв истинным.

Автор упоминал важность момента, когда цена открытия после гэпа выше/ниже TD линий. На рисунке ниже изображен случай, когда гэп свечи 1 нельзя считать прорывом, так как цена открытия, несмотря на ценовой разрыв, оказалась ниже TD-предложения.

Правила открытия позиций

Позиции открываются отложенными ордерами типа buy stop, sell stop, расположенных на линии спроса и предложения. Если текущая свеча закрылась ниже цены закрытия предыдущей, размещаем ордер buy stop на очерченной индикатором трендовой линии предложения, если цена закрытия выше - sell stop на линии спроса.

Срок действия отложенных ордеров – временной промежуток таймфрема, далее анализ повторяем. В случае расположения цены открытия выше линии предложения, ниже линии спроса, вход осуществляем по цене не хуже, чем цена открытия используя тип торгового приказа «немедленное исполнение» или «limit», если цена ушла выше (при покупке) или ниже (при продаже).

Особенности авторского применения индикатора

ДеМарк упирал на масштабируемость индикатора на все временные интервалы, но практика авторского применения всегда сводилась к дневным таймфреймам и анализу среднесрочных тенденций. Он объяснял это погрешностью внутридневных движений, в том числе из-за возможного некорректного отображения брокером текущих котировок, тогда как точность дневного ценового ряда у него не вызывала сомнений.

Автором предложено использование своих уровней совместно с осциллятором DeMaker или в комбинации другими системами, используемыми в качестве фильтра ложных сигналов ценовых разворотов.

Уровни Томас Демарка используются трейдерами при анализе всего спектра финансовых инструментов: от ценных бумаг до деривативов и бондов.