Admin (обсуждение | вклад) |

Lika (обсуждение | вклад) |

||

| (не показаны 2 промежуточных версий 2 участников) | |||

| Строка 1: | Строка 1: | ||

| − | London Breakout (Лондонский прорыв) — это, можно сказать, название целого класса стратегий, в основе которых лежит принцип торговли на пробое волатильности, как правило, в начале лондонской сессии. То есть, куда направится первоначальный импульс — туда и будем торговать. | + | London Breakout (Лондонский прорыв) — это, можно сказать, название целого класса [[Стратегии Forex|стратегий]], в основе которых лежит принцип торговли на пробое [[Волатильность|волатильности]], как правило, в начале лондонской сессии. То есть, куда направится первоначальный импульс — туда и будем торговать. |

К сожалению, особенности современного рынка делают стратегию нерентабельной — | К сожалению, особенности современного рынка делают стратегию нерентабельной — | ||

| − | ММ-алгоритмы крупных игроков уже адаптировались к такому поведению трейдеров, о чем свидетельствуют частые ложные всплески и пробои в начале сессии. В результате, срабатывают стоп-лоссы, генерируя большое количество количеству убыточных сделок. | + | ММ-алгоритмы крупных игроков уже адаптировались к такому поведению трейдеров, о чем свидетельствуют частые ложные всплески и пробои в начале [[Индикатор торговых сессий|сессии]]. В результате, срабатывают [[Стоп-лосс|стоп-лоссы]], генерируя большое количество количеству убыточных сделок. |

| − | Мы же пойдем на хитрость | + | Мы же пойдем на хитрость и будет торговать в обратную сторону, то есть, на отбой внутрь канала. Таким образом, мы пользуемся уязвимостью ММ-алгоритма, который почти уверен в том, что большинство трейдеров пойдет на [[Пробой|пробой]] и, само собой, не будет применять никаких контрмер против подобных [[Ордер|ордеров]]. |

__TOC__ | __TOC__ | ||

| Строка 10: | Строка 10: | ||

== Принцип стратегии == | == Принцип стратегии == | ||

| − | В 9 часов вечера по Москве открываем в терминале график с парой GBPUSD и замеряем диапазон, который прошла цена за период с 12:00 по 21:00. Это самый активный период на рынке, захватывающий европейскую сессию и | + | В 9 часов вечера по Москве открываем в терминале график с парой [[GBP/USD|GBPUSD]] и замеряем [[Диапазон|диапазон]], который прошла цена за период с 12:00 по 21:00. Это самый активный период на рынке, захватывающий [[Европейская сессия|европейскую]] сессию и начало американской. |

Нас интересует расстояние от минимальной цены диапазона до максимальной. Размер этого диапазона возьмем за 2X. В это же время мы закрываем все ордера, открытые днем ранее и до сих пор находящиеся в рынке. На размер прибылей или убытков внимания не обращаем. | Нас интересует расстояние от минимальной цены диапазона до максимальной. Размер этого диапазона возьмем за 2X. В это же время мы закрываем все ордера, открытые днем ранее и до сих пор находящиеся в рынке. На размер прибылей или убытков внимания не обращаем. | ||

| − | Далее, ровно в 21:00 выставляем два противоположных лимитных ордера. Buy Limit ставим ниже текущей цены на расстоянии в половину ценового диапазона (1X) и Sell Limit выше текущей цены, тоже на расстоянии X. Как только активируется первый ордер, второй удаляем. | + | Далее, ровно в 21:00 выставляем два противоположных [[Лимитные ордера|лимитных]] ордера. Buy Limit ставим ниже текущей цены на расстоянии в половину ценового диапазона (1X) и Sell Limit выше текущей цены, тоже на расстоянии X. Как только активируется первый ордер, второй удаляем. |

| − | Тейк-профит по нашей стратегии будет равен полному | + | [[Тейк-профит|Тейк-профит]] по нашей стратегии будет равен полному размеру диапазона, стоп-лосс — его половине. В том случае, если ценовой диапазон за указанный период оказался более 80 [[Пункт|пунктов]] — в рынок не входим. |

== Пример на графике == | == Пример на графике == | ||

| − | Измеряем размер диапазона за период 12-21 часов | + | Измеряем размер диапазона за период 12-21 часов и ровно в 21 час выставляем два противоположных ордера, основываясь на цене открытия свечи. В данном случае, размер диапазона составил 60 пунктов, тогда ордера выставляем на расстоянии 30 пунктов от цены. Стоп-лосс также выставляем на 30 пунктов выше уровня продаж и на 30 пунктов ниже уровня покупок. |

| − | Сработал ордер на продажу, поэтому ордер на покупку удаляем . Далее ситуация вполне предсказуема: цена идет наверх, формируя ложный пробой, что очень напоминает механизм | + | Сработал ордер на продажу, поэтому ордер на покупку удаляем . Далее ситуация вполне предсказуема: цена идет наверх, формируя ложный пробой, что очень напоминает механизм маркетмейкера по сбору стопов. В результате, рынок разворачивается на понижение, что нам от него и требуется. |

Тейк-профит ставим на уровень удаленного Buy Limit. Не забывайте, что не закрывшиеся по тейк-профиту позиции мы все равно закрываем в 12 часов следующего дня. Профит составил около 27 пунктов. | Тейк-профит ставим на уровень удаленного Buy Limit. Не забывайте, что не закрывшиеся по тейк-профиту позиции мы все равно закрываем в 12 часов следующего дня. Профит составил около 27 пунктов. | ||

| Строка 28: | Строка 28: | ||

[[File:London retracement.png|1000x400px]] | [[File:London retracement.png|1000x400px]] | ||

| − | Напомню, что размер диапазона должен укладываться в 70 (старых) пунктов. Если диапазон оказался больше, в сделку не входим — расстояние до отложенных ордеров получится слишком большое, поэтому есть риск позднего входа в рынок. Также | + | Напомню, что размер диапазона должен укладываться в 70 (старых) пунктов. Если диапазон оказался больше, в сделку не входим — расстояние до [[Отложенный ордер|отложенных ордеров]] получится слишком большое, поэтому есть риск позднего [[Вход на рынок|входа]] в рынок. Также это может быть признаком либо сильного [[Тренд|тренда]], либо очень высокой волатильности. |

[[File:London retracement 2.png|1000x400px]] | [[File:London retracement 2.png|1000x400px]] | ||

| Строка 34: | Строка 34: | ||

== Заключение == | == Заключение == | ||

| − | Данная вариация London Breakout — это достаточно расслабленная торговля и никаких сверх навыков от трейдера здесь не требуется. Также | + | Данная вариация London Breakout — это достаточно расслабленная торговля и никаких сверх навыков от трейдера здесь не требуется. Также не нужно применять никаких [[Технический анализ|технических]] [[Индикаторы|индикаторов]] — только цена и простая разметка. Единственное, периодически нужно проверять терминал на предмет срабатывания отложенных ордеров, чтобы избежать их случайного исполнения. Как вариант, можно использовать скрипт для открытия OCO ордеров, взаимоотменяющих друг друга. |

[[Category:Стратегии]] | [[Category:Стратегии]] | ||

Текущая версия на 15:12, 16 декабря 2017

London Breakout (Лондонский прорыв) — это, можно сказать, название целого класса стратегий, в основе которых лежит принцип торговли на пробое волатильности, как правило, в начале лондонской сессии. То есть, куда направится первоначальный импульс — туда и будем торговать.

К сожалению, особенности современного рынка делают стратегию нерентабельной — ММ-алгоритмы крупных игроков уже адаптировались к такому поведению трейдеров, о чем свидетельствуют частые ложные всплески и пробои в начале сессии. В результате, срабатывают стоп-лоссы, генерируя большое количество количеству убыточных сделок.

Мы же пойдем на хитрость и будет торговать в обратную сторону, то есть, на отбой внутрь канала. Таким образом, мы пользуемся уязвимостью ММ-алгоритма, который почти уверен в том, что большинство трейдеров пойдет на пробой и, само собой, не будет применять никаких контрмер против подобных ордеров.

Содержание

Принцип стратегии

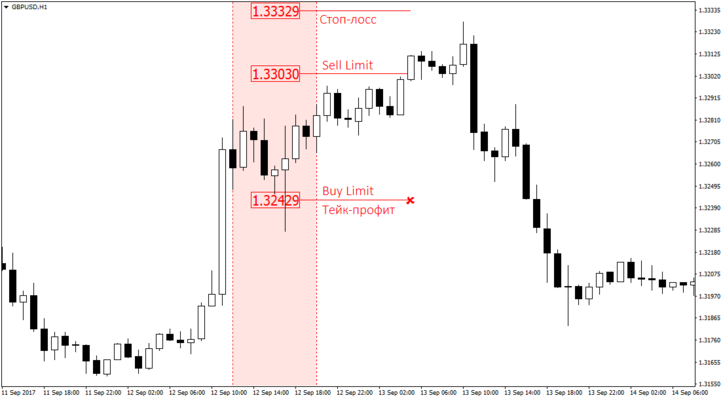

В 9 часов вечера по Москве открываем в терминале график с парой GBPUSD и замеряем диапазон, который прошла цена за период с 12:00 по 21:00. Это самый активный период на рынке, захватывающий европейскую сессию и начало американской.

Нас интересует расстояние от минимальной цены диапазона до максимальной. Размер этого диапазона возьмем за 2X. В это же время мы закрываем все ордера, открытые днем ранее и до сих пор находящиеся в рынке. На размер прибылей или убытков внимания не обращаем.

Далее, ровно в 21:00 выставляем два противоположных лимитных ордера. Buy Limit ставим ниже текущей цены на расстоянии в половину ценового диапазона (1X) и Sell Limit выше текущей цены, тоже на расстоянии X. Как только активируется первый ордер, второй удаляем.

Тейк-профит по нашей стратегии будет равен полному размеру диапазона, стоп-лосс — его половине. В том случае, если ценовой диапазон за указанный период оказался более 80 пунктов — в рынок не входим.

Пример на графике

Измеряем размер диапазона за период 12-21 часов и ровно в 21 час выставляем два противоположных ордера, основываясь на цене открытия свечи. В данном случае, размер диапазона составил 60 пунктов, тогда ордера выставляем на расстоянии 30 пунктов от цены. Стоп-лосс также выставляем на 30 пунктов выше уровня продаж и на 30 пунктов ниже уровня покупок.

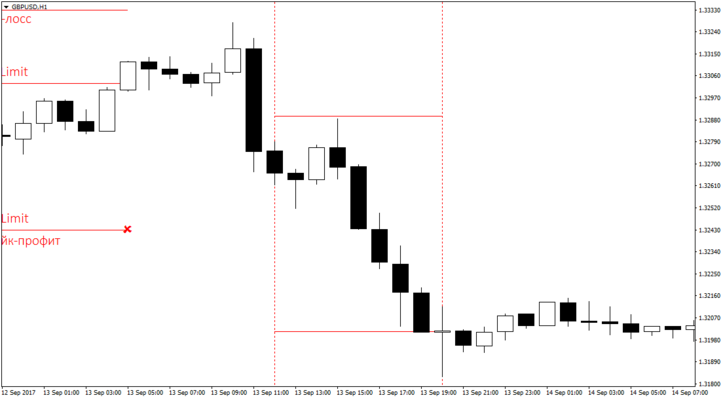

Сработал ордер на продажу, поэтому ордер на покупку удаляем . Далее ситуация вполне предсказуема: цена идет наверх, формируя ложный пробой, что очень напоминает механизм маркетмейкера по сбору стопов. В результате, рынок разворачивается на понижение, что нам от него и требуется.

Тейк-профит ставим на уровень удаленного Buy Limit. Не забывайте, что не закрывшиеся по тейк-профиту позиции мы все равно закрываем в 12 часов следующего дня. Профит составил около 27 пунктов.

Напомню, что размер диапазона должен укладываться в 70 (старых) пунктов. Если диапазон оказался больше, в сделку не входим — расстояние до отложенных ордеров получится слишком большое, поэтому есть риск позднего входа в рынок. Также это может быть признаком либо сильного тренда, либо очень высокой волатильности.

Заключение

Данная вариация London Breakout — это достаточно расслабленная торговля и никаких сверх навыков от трейдера здесь не требуется. Также не нужно применять никаких технических индикаторов — только цена и простая разметка. Единственное, периодически нужно проверять терминал на предмет срабатывания отложенных ордеров, чтобы избежать их случайного исполнения. Как вариант, можно использовать скрипт для открытия OCO ордеров, взаимоотменяющих друг друга.