Admin (обсуждение | вклад) (Новая страница: «'''Custom Moving Averages (МА)''' - индикатор, сглаживающий ценовые колебания путем преобразования эт…») |

Admin (обсуждение | вклад) |

||

| (не показаны 5 промежуточные версии 1 участника) | |||

| Строка 1: | Строка 1: | ||

| − | '''Custom Moving Averages (МА)''' - индикатор, сглаживающий ценовые колебания путем преобразования этих колебаний в средние значения за выбранный период времени. | + | '''Custom Moving Averages (МА)''' - [[Индикаторы|индикатор]], сглаживающий ценовые колебания путем преобразования этих колебаний в средние значения за выбранный период времени. |

| − | Идея отфильтровать более низкие разбросы котировок проста и очевидна. Поэтому, появление инструмента усреднения рыночных данных как инструмента технического анализа было лишь вопросом времени. Считается, что первыми экспертами по внедрению и работе со средними значения ми на бирже были Ричард Доничин и Дж. Херст. | + | Идея отфильтровать более низкие разбросы [[Котировка|котировок]] проста и очевидна. Поэтому, появление инструмента усреднения рыночных данных как инструмента технического анализа было лишь вопросом времени. Считается, что первыми экспертами по внедрению и работе со средними значения ми на бирже были Ричард Доничин и Дж. Херст. |

| − | Идея исполнения – на выбранных нами таймфреймах (настраиваемый промежуток времени, за который ценовые колебания представляются в виде выбранной нами формы) за определенный нами отрезок времени высчитываются средние значения котировок на этом промежутке. Потом на графике откладываются найденные за этот период средние числовые значения, по ним строится кривая. | + | Идея исполнения – на выбранных нами [[Таймфрейм|таймфреймах]] (настраиваемый промежуток времени, за который ценовые колебания представляются в виде выбранной нами формы) за определенный нами отрезок времени высчитываются средние значения котировок на этом промежутке. Потом на графике откладываются найденные за этот период средние числовые значения, по ним строится кривая. |

Изначально отображение сделок было достаточно простым - совершена сделка (говорят тик), она отображена в телеграфной ленте или мелом на доске. Если цена изменилась, то ее отражали выше или ниже предыдущей, смотря в какую сторону изменилась цена. Вся сессия отображалась в виде столбика цифр, написанных от руки или отображенной в телеграфной ленте. | Изначально отображение сделок было достаточно простым - совершена сделка (говорят тик), она отображена в телеграфной ленте или мелом на доске. Если цена изменилась, то ее отражали выше или ниже предыдущей, смотря в какую сторону изменилась цена. Вся сессия отображалась в виде столбика цифр, написанных от руки или отображенной в телеграфной ленте. | ||

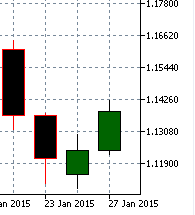

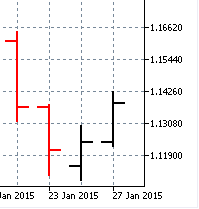

| − | Позже колебания цены стали привязывать к шкале времени, расположенной по горизонтали. Сами колебания разбивали на отрезки. На этих отрезках (таймфреймах) цену группировали так: отображали максимум, минимум, цену открытия и закрытия. Движение же цены и эти параметры рисовали или в виде бара или в виде японской свечи. | + | Позже колебания цены стали привязывать к шкале времени, расположенной по горизонтали. Сами колебания разбивали на отрезки. На этих отрезках (таймфреймах) цену группировали так: отображали максимум, минимум, цену открытия и закрытия. Движение же цены и эти параметры рисовали или в виде бара или в виде [[Японские свечи|японской свечи]]. |

| − | [[Файл:CMA_10.png | + | [[Файл:CMA_10.png|border|1000x400px]] |

| − | [[Файл:CMA_11.png | + | [[Файл:CMA_11.png|border|1000x400px]] |

Может быть, картина свечей или баров, отображенных на графике, была мила сердцу профессионала, но глаз обывателя видел в ней забор. После того как с помощью такого отображения был получен общепринятый набор данных таймфрейма, появилась идея - ценовые колебания по этим данным усреднить. Теперь забор превратился в кривую, которая имела направление и знакомые глазу колебания. | Может быть, картина свечей или баров, отображенных на графике, была мила сердцу профессионала, но глаз обывателя видел в ней забор. После того как с помощью такого отображения был получен общепринятый набор данных таймфрейма, появилась идея - ценовые колебания по этим данным усреднить. Теперь забор превратился в кривую, которая имела направление и знакомые глазу колебания. | ||

| Строка 19: | Строка 19: | ||

== Основные виды скользящих средних и формулы расчетов == | == Основные виды скользящих средних и формулы расчетов == | ||

| − | Скользящие принято разделять по параметрам построения. Настройки индикатора позволяют произвести расчет по любым доступным рыночным данным. | + | [[Moving Averages|Скользящие]] принято разделять по параметрам построения. Настройки индикатора позволяют произвести расчет по любым доступным рыночным данным. |

[[Файл:CMA_12.png|border|1000x400px]] | [[Файл:CMA_12.png|border|1000x400px]] | ||

| Строка 75: | Строка 75: | ||

Во многих пособиях по фондовому рынку есть совет, что настраивать период можно сообразно отрезку периода горизонта торговли. То есть, если мы торгуем с горизонтом удержания позиций в течении рабочей недели, а пользуемся дневным таймфремом, наверное нам было бы лучше сделать период скользящей средней равным пяти. | Во многих пособиях по фондовому рынку есть совет, что настраивать период можно сообразно отрезку периода горизонта торговли. То есть, если мы торгуем с горизонтом удержания позиций в течении рабочей недели, а пользуемся дневным таймфремом, наверное нам было бы лучше сделать период скользящей средней равным пяти. | ||

| − | Таким же образом поступил Ишимоку (Хосода), автор одноименного индикатора. Он выбирал средний и долгосрочный период исходя и календаря 26 (дней), 52 (недели). По поводу 26 дней: в Японии суббота рабочая, поэтому более длинное количество дней в месяце. | + | Таким же образом поступил Ишимоку (Хосода), автор [[Lchimoku Kinko Hyo|одноименного индикатора]]. Он выбирал средний и долгосрочный период исходя и календаря 26 (дней), 52 (недели). По поводу 26 дней: в Японии суббота рабочая, поэтому более длинное количество дней в месяце. |

Александр Эдлер эксплуатировал скользящие средние с периодом 13 и 2, но в своей работе «Как играть и выигрывать на бирже» » Александр Эдлер советовал при подборе периода скользящей средней руководствоваться длиной рыночного цикла, сам период выбирать как половину этого цикла. | Александр Эдлер эксплуатировал скользящие средние с периодом 13 и 2, но в своей работе «Как играть и выигрывать на бирже» » Александр Эдлер советовал при подборе периода скользящей средней руководствоваться длиной рыночного цикла, сам период выбирать как половину этого цикла. | ||

| Строка 87: | Строка 87: | ||

== Примеры использования скользящих средних на рынке == | == Примеры использования скользящих средних на рынке == | ||

| − | Самый простой и первый способ применения скользящих средних был анализ движения котировок относительно кривой их среднего значения. Практически скользящая средняя была использована как динамический уровень поддержки или сопротивления. В зависимости от того, как цена проходила, этот уровень было предложено формирование позиций. Обычно считалось, что закрытие двух свечей выше кривой говорит о том, что теперь это линия поддержки и можно формировать позиции на покупку. | + | Самый простой и первый способ применения скользящих средних был анализ движения котировок относительно кривой их среднего значения. Практически скользящая средняя была использована как динамический [[уровень поддержки]] или [[Уровень сопротивления|сопротивления]]. В зависимости от того, как цена проходила, этот уровень было предложено формирование позиций. Обычно считалось, что закрытие двух свечей выше кривой говорит о том, что теперь это линия поддержки и можно формировать позиции на покупку. |

Тогда как закрытие двух свечек ниже скользящей средней говорит о том, что она может стать сопротивлением и стоит попробовать продать торгуемый актив. | Тогда как закрытие двух свечек ниже скользящей средней говорит о том, что она может стать сопротивлением и стоит попробовать продать торгуемый актив. | ||

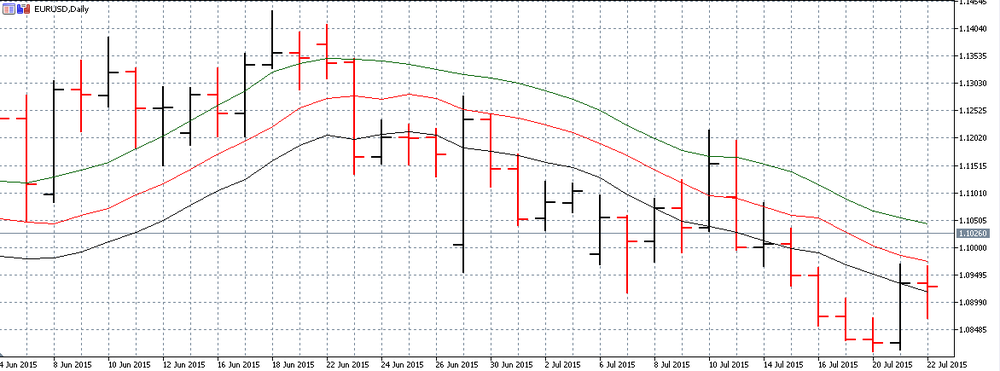

| − | Первое, что было замечено - скользящие средние определяют направление тренда с запаздыванием. Поэтому логика выбора первой стратегии применения напрашивалась сама собой. Выбор пал на совмещение в одном графике «быстрой» (с коротким периодом) и медленной скользящей средней. После того как эти линии были соединены на графике, стал ясен способ получения сигнала - пересечение скользяших средних. Преимущество в скорости изменения быстрой скользящей средней было очевидным, поэтому именно по ней и определялись сигналы входа в рынок. Считалось, если скользящая быстрая пересекла медленную снизу и оказалась наверху, то это повод для формирования позиций с точки зрения покупок, тогда как, когда она опускалась ниже медленной. То в точке пересечения этих кривых рекомендовалось совершать продажи. | + | Первое, что было замечено - скользящие средние определяют направление [[Тренд|тренда]] с запаздыванием. Поэтому логика выбора первой стратегии применения напрашивалась сама собой. Выбор пал на совмещение в одном графике «быстрой» (с коротким периодом) и медленной скользящей средней. После того как эти линии были соединены на графике, стал ясен способ получения сигнала - пересечение скользяших средних. Преимущество в скорости изменения быстрой скользящей средней было очевидным, поэтому именно по ней и определялись сигналы входа в рынок. Считалось, если скользящая быстрая пересекла медленную снизу и оказалась наверху, то это повод для формирования позиций с точки зрения покупок, тогда как, когда она опускалась ниже медленной. То в точке пересечения этих кривых рекомендовалось совершать продажи. |

[[Файл:CMA_15.png|border|1000x400px]] | [[Файл:CMA_15.png|border|1000x400px]] | ||

| Строка 99: | Строка 99: | ||

В некоторой литературе, описаны уже готовые стратегии и способы применения скользящих средних. Например, Ларри Вильямс в своей книге «Краткосрочные секреты долгосрочной торговли» описал готовую стратегию торговли по трехпериодным скользящим средним. | В некоторой литературе, описаны уже готовые стратегии и способы применения скользящих средних. Например, Ларри Вильямс в своей книге «Краткосрочные секреты долгосрочной торговли» описал готовую стратегию торговли по трехпериодным скользящим средним. | ||

| − | Куда более полно применение скользящих средних описал Херст в своей книге: «Чудо прибыли от выбора момента обмена акций» тоже описал немало способов работы по скользящим средним. Нельзя не отметить стратегии и виды использования скользящих средних, описанных Томом Демарком, Биллом Вильямсом в своих трудах. Там вы найдете уже готовые стратегии с рекомендациями и советами по тактике исполнения (расстановка стоп-приказов и приказов по прибыли – | + | Куда более полно применение скользящих средних описал Херст в своей книге: «Чудо прибыли от выбора момента обмена акций» тоже описал немало способов работы по скользящим средним. Нельзя не отметить стратегии и виды использования скользящих средних, описанных Томом Демарком, Биллом Вильямсом в своих трудах. Там вы найдете уже готовые стратегии с рекомендациями и советами по тактике исполнения (расстановка стоп-приказов и приказов по прибыли – «[[Тейк-профит|тейк–профит]]»). Немало полезного можно почерпнуть по настройкам и торговле, используя скользящие средние из трудов Эрика Нэймана и Джона Мэрфи. |

Этой статьи не хватит, чтобы перечислить все тонкости стратегий, настроек и тактик, которые были опубликованы в трудах выдающихся трейдеров. | Этой статьи не хватит, чтобы перечислить все тонкости стратегий, настроек и тактик, которые были опубликованы в трудах выдающихся трейдеров. | ||

| Строка 109: | Строка 109: | ||

Существует легенда, что когда-то, в начале открытия скользящих средних, были трейдеры, которые зарабатывали на их использовании (по методу пересечений). Бытует на рынке даже расхожая фраза авторства Ч. Лебо и Д. Лукаса, что именно благодаря этим индикаторам больше всего заработано денег на фондовых рынках трейдерами. | Существует легенда, что когда-то, в начале открытия скользящих средних, были трейдеры, которые зарабатывали на их использовании (по методу пересечений). Бытует на рынке даже расхожая фраза авторства Ч. Лебо и Д. Лукаса, что именно благодаря этим индикаторам больше всего заработано денег на фондовых рынках трейдерами. | ||

| − | Рынок - это то место где надо полагаться на «собственный опыт». Какая бы интересная теория вами не была бы найдена до начала торгов, вы обязаны сделать тесты, выбрав достаточный период истории, на котором были бы и тренды и флэты. Только на основании итогов тестов можно будет делать вывод о пригодности или непригодности индикатора лично для вашей торговли. | + | Рынок - это то место где надо полагаться на «собственный опыт». Какая бы интересная теория вами не была бы найдена до начала торгов, вы обязаны сделать тесты, выбрав достаточный период истории, на котором были бы и тренды и [[Флэт (Flat)|флэты]]. Только на основании итогов тестов можно будет делать вывод о пригодности или непригодности индикатора лично для вашей торговли. |

== Скачать == | == Скачать == | ||

Текущая версия на 18:34, 25 июля 2016

Custom Moving Averages (МА) - индикатор, сглаживающий ценовые колебания путем преобразования этих колебаний в средние значения за выбранный период времени.

Идея отфильтровать более низкие разбросы котировок проста и очевидна. Поэтому, появление инструмента усреднения рыночных данных как инструмента технического анализа было лишь вопросом времени. Считается, что первыми экспертами по внедрению и работе со средними значения ми на бирже были Ричард Доничин и Дж. Херст.

Идея исполнения – на выбранных нами таймфреймах (настраиваемый промежуток времени, за который ценовые колебания представляются в виде выбранной нами формы) за определенный нами отрезок времени высчитываются средние значения котировок на этом промежутке. Потом на графике откладываются найденные за этот период средние числовые значения, по ним строится кривая.

Изначально отображение сделок было достаточно простым - совершена сделка (говорят тик), она отображена в телеграфной ленте или мелом на доске. Если цена изменилась, то ее отражали выше или ниже предыдущей, смотря в какую сторону изменилась цена. Вся сессия отображалась в виде столбика цифр, написанных от руки или отображенной в телеграфной ленте.

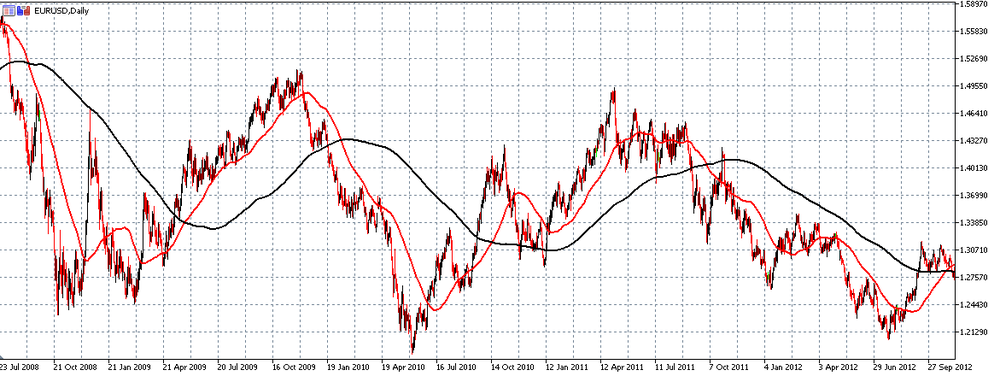

Позже колебания цены стали привязывать к шкале времени, расположенной по горизонтали. Сами колебания разбивали на отрезки. На этих отрезках (таймфреймах) цену группировали так: отображали максимум, минимум, цену открытия и закрытия. Движение же цены и эти параметры рисовали или в виде бара или в виде японской свечи.

Может быть, картина свечей или баров, отображенных на графике, была мила сердцу профессионала, но глаз обывателя видел в ней забор. После того как с помощью такого отображения был получен общепринятый набор данных таймфрейма, появилась идея - ценовые колебания по этим данным усреднить. Теперь забор превратился в кривую, которая имела направление и знакомые глазу колебания.

Кривые, построенные по этим рыночным данным цены, назвали скользящими средними.

Содержание

Основные виды скользящих средних и формулы расчетов

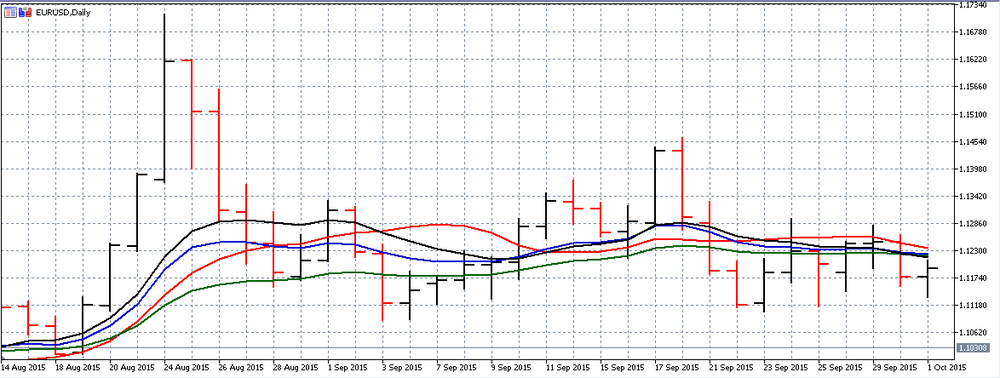

Скользящие принято разделять по параметрам построения. Настройки индикатора позволяют произвести расчет по любым доступным рыночным данным.

По методу расчета.

Простые скользящие средние (SMA). Расчет производится стандартным суммированием выбранного вида данных таймфрейма, по определенному временному периоду. Далее сумма делится на количество слагаемых.

SMA = ∑Цен Закрытия/n, где n – выбранный период скользящей средней.

На рисунке SMA окрашена в красный цвет.

Экспоненциальные скользящие средние (ЕМА).

Кривая строится по точкам, полученных из цен умноженных на коэффициенты, которые складываются с произведением предыдущего значения ЕМА, умноженного на (1 –коэффициент)

ЕМА = Цена (сегодня) * К +ЕМА(вчера) * (1 –К)

К-коэффициент, который определяется по следующей формуле: 2/n+1, где n - период скользящей средней, который настраивается по выбору, зависящему от предпочтения или стратегии. Таким образом, с вводом коэффициента, формула позволяет «бороться» с запаздыванием сигналов, присущие обычной скользящей, делая более значимыми котировки текущего дня.

На рисунке ЕМА окрашена в синий цвет.

Сглаженная скользящая средняя(SSMA). При рассмотрении SSMA на графике мы видим, что она выглядит как скользящая средняя, которая имеет гораздо больший период, чем нами изначально задан. Это верно: SSMA, помимо заданного периода, рассматривает больший период, но при этом, придавая меньшие веса свечам вне настроенного периода. Учет в расчете таких свечей тем меньше, чем дальше они находятся от заданного периода.

Минус таких расчетов в том, что SSMA, более "неповоротлива и статична", поэтому она не так востребована трейдерами, как другие, вышеописанные виды.

На нашем рисунке SSMA окрашена в зеленый цвет.

Линейно-взвешенная скользящая средняя (LWMA), так же как и ЕМА, придает большее значение последним таймфреймам, но в основе весов лежит линейно изменяющийся коэффициент. То значение, которое мы вязли для построения скользящей средней умножается на 4n, второе на 2n, следующее значение на n, более удаленное от текущего значение умножается на дробь n/2 и т.д.

На рисунке LWMA окрашена в черный цвет.

В спорах о предпочтительности применения в техническом анализе движения котировок конкретного вида скользящих сломано немало копий. Считается, что при выборе малых периодов анализа котировок надо использовать ЕМА для больших, более 50-ти вполне подойдет SMA.

Если вдаваться в споры известных трейдеров, то Хокхаймер в своей статье - «Компьютеры помогут вам в игре на фьючерсных играх» - привел статистику 6-летних тестов, где доказывал отсутствие преимущества скользящих средних других видов, перед простой скользящей средней ему вторили Ч.Лебо и Д.Лукас, однако оппонировал Нэйман, ДеМарк, Эдлер и т.д.

По видам данных используемых в расчете индикатора.

На рисунке приведен пример, в котором три скользящие средние построены (от высшей к низшей) по максимумам, по ценам открытия и по минимумам. Как видите, получился «конверт» или иногда такое совмещенное расположение называют «лентой». Таким образом, выстроенное построение применяется в некоторых индикаторах. Т.е., выбор, по каким данным строить скользящюю среднюю, не вызывает споров. Выбор построения должен соответствовать нуждам вашей стратегии или специфике вашего анализа рынка.

Рекомендации и общепринятые нормы выбора периода скользящих средних

Вообще, выбор периода на сегодняшний день так и остался довольно сложной задачей. После прихода на рынок эконометрики и нейронных сетей, выбор параметров и подготовка данных вылились в отдельное направление технического анализа. Поэтому не стоит углубляться в эту тему, кратко опишем общепринятые периоды скользящих средних.

Сразу оговорим выбор таймфрейма. Обычно выбирают дневной таймфрейм, на том основании, что существует постулат рынка о том, что чем выше таймфрейм, тем точнее сигналы, полученные от индикаторов на этом таймфрейме

Выбор периода можно представить, как выбор отображения скорости изменения данных. Первые три периода, которые можно выделить - это 50, 100 и 200. Можно смело назвать их инвесторскими, периоды не используются для торговли, а в основном служат для подтверждения долговременной тенденции в выбранном для анализа инструменте.

На рисунке 50-ти периодная SMA отображена красный цветом, а черным цветом отображена 200-т периодная SMA.

Во многих пособиях по фондовому рынку есть совет, что настраивать период можно сообразно отрезку периода горизонта торговли. То есть, если мы торгуем с горизонтом удержания позиций в течении рабочей недели, а пользуемся дневным таймфремом, наверное нам было бы лучше сделать период скользящей средней равным пяти.

Таким же образом поступил Ишимоку (Хосода), автор одноименного индикатора. Он выбирал средний и долгосрочный период исходя и календаря 26 (дней), 52 (недели). По поводу 26 дней: в Японии суббота рабочая, поэтому более длинное количество дней в месяце.

Александр Эдлер эксплуатировал скользящие средние с периодом 13 и 2, но в своей работе «Как играть и выигрывать на бирже» » Александр Эдлер советовал при подборе периода скользящей средней руководствоваться длиной рыночного цикла, сам период выбирать как половину этого цикла.

Билл Вилямс «с помощью компьютерного анализа», детали которого он так и не раскрыл, подобрал параметры 5 и 34.

Скользящие средние активно эксплуатируются в различного рода индикаторах, являясь для них «донором» данных или сигнальными линиями, или составными частями. Там в основном эксплуатируются периоды 9,12 и 26.

Джон Мерфи перебрал скользящие средние с 1 до 144 периода, так что если вы задались серьезно вопросом выбора периода, стоит почитать его труды на эту тему и посмотреть тесты, которые опубликованы в его работах.

Примеры использования скользящих средних на рынке

Самый простой и первый способ применения скользящих средних был анализ движения котировок относительно кривой их среднего значения. Практически скользящая средняя была использована как динамический уровень поддержки или сопротивления. В зависимости от того, как цена проходила, этот уровень было предложено формирование позиций. Обычно считалось, что закрытие двух свечей выше кривой говорит о том, что теперь это линия поддержки и можно формировать позиции на покупку.

Тогда как закрытие двух свечек ниже скользящей средней говорит о том, что она может стать сопротивлением и стоит попробовать продать торгуемый актив.

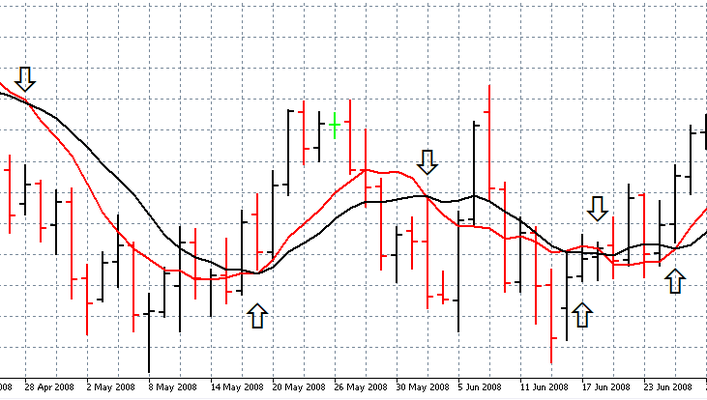

Первое, что было замечено - скользящие средние определяют направление тренда с запаздыванием. Поэтому логика выбора первой стратегии применения напрашивалась сама собой. Выбор пал на совмещение в одном графике «быстрой» (с коротким периодом) и медленной скользящей средней. После того как эти линии были соединены на графике, стал ясен способ получения сигнала - пересечение скользяших средних. Преимущество в скорости изменения быстрой скользящей средней было очевидным, поэтому именно по ней и определялись сигналы входа в рынок. Считалось, если скользящая быстрая пересекла медленную снизу и оказалась наверху, то это повод для формирования позиций с точки зрения покупок, тогда как, когда она опускалась ниже медленной. То в точке пересечения этих кривых рекомендовалось совершать продажи.

На рисунке «быстрая» скользящая средняя - красного цвета, черным цветом изображена медленная скользящая средняя.

В некоторой литературе, описаны уже готовые стратегии и способы применения скользящих средних. Например, Ларри Вильямс в своей книге «Краткосрочные секреты долгосрочной торговли» описал готовую стратегию торговли по трехпериодным скользящим средним.

Куда более полно применение скользящих средних описал Херст в своей книге: «Чудо прибыли от выбора момента обмена акций» тоже описал немало способов работы по скользящим средним. Нельзя не отметить стратегии и виды использования скользящих средних, описанных Томом Демарком, Биллом Вильямсом в своих трудах. Там вы найдете уже готовые стратегии с рекомендациями и советами по тактике исполнения (расстановка стоп-приказов и приказов по прибыли – «тейк–профит»). Немало полезного можно почерпнуть по настройкам и торговле, используя скользящие средние из трудов Эрика Нэймана и Джона Мэрфи.

Этой статьи не хватит, чтобы перечислить все тонкости стратегий, настроек и тактик, которые были опубликованы в трудах выдающихся трейдеров.

Заключение

Безусловно, скользящие средние входят в любой пакет индикаторов любого терминала, имеющего хоть какое-то отношение к торговле.

Существует легенда, что когда-то, в начале открытия скользящих средних, были трейдеры, которые зарабатывали на их использовании (по методу пересечений). Бытует на рынке даже расхожая фраза авторства Ч. Лебо и Д. Лукаса, что именно благодаря этим индикаторам больше всего заработано денег на фондовых рынках трейдерами.

Рынок - это то место где надо полагаться на «собственный опыт». Какая бы интересная теория вами не была бы найдена до начала торгов, вы обязаны сделать тесты, выбрав достаточный период истории, на котором были бы и тренды и флэты. Только на основании итогов тестов можно будет делать вывод о пригодности или непригодности индикатора лично для вашей торговли.