Admin (обсуждение | вклад) |

Admin (обсуждение | вклад) |

||

| Строка 1: | Строка 1: | ||

''Интересный факт: создатель индикатора, под псевдонимом Ишимоку Гоичи Хосода прежде чем опубликовать свою работу тестировал и дорабатывал индикатор порядка 40 лет. Больше таких случаев фанатичной доработки инструмента технического анализа истории неизвестно.'' | ''Интересный факт: создатель индикатора, под псевдонимом Ишимоку Гоичи Хосода прежде чем опубликовать свою работу тестировал и дорабатывал индикатор порядка 40 лет. Больше таких случаев фанатичной доработки инструмента технического анализа истории неизвестно.'' | ||

| − | '''Ichimoku Kinko hyo (Ikh)''' - трендовый, диапазонный [[Флэт (Flat)|флэт]] индикатор или, можно сказать, целая универсальная торговая система. Определяет тренды [[Коррекция|коррекции]] к трендам, границы и коридоры поддержек, прогнозирует сопротивления. В классической трактовке связывает изменение котировок с развитием основных временных (календарных) рыночных циклов. | + | '''Ichimoku Kinko hyo (Ikh)''' - [[Тренд|трендовый]], диапазонный [[Флэт (Flat)|флэт]] индикатор или, можно сказать, целая универсальная торговая система. Определяет [[Тренд|тренды]] [[Коррекция|коррекции]] к [[Тренд|трендам]], границы и коридоры поддержек, прогнозирует сопротивления. В классической трактовке связывает изменение котировок с развитием основных временных (календарных) рыночных циклов. |

Созданный в прошлом столетии (1930 году) '''Ikh''' был для того времени нечто сродни полета человека в Космос, однако, опубликована работа была уже после первого полета Юрия Гагарина. | Созданный в прошлом столетии (1930 году) '''Ikh''' был для того времени нечто сродни полета человека в Космос, однако, опубликована работа была уже после первого полета Юрия Гагарина. | ||

| Строка 18: | Строка 18: | ||

Итак, первое что надо понимать и запомнить - в индикаторе используется три периода, условно назовем их - короткий средний и длинный. Размерность и подбор пока не будем трогать, просто обозначим их названия, так как они будут использованы в формуле. | Итак, первое что надо понимать и запомнить - в индикаторе используется три периода, условно назовем их - короткий средний и длинный. Размерность и подбор пока не будем трогать, просто обозначим их названия, так как они будут использованы в формуле. | ||

| − | Первая линия представляет собой усредненное значение максимума и минимума короткого диапазона. Берем период, допустим, пять таймфреймов, на нем находим самое высокое значение котировки, самое низкое значение, складываем их и делим пополам. Вот и получается у нас первая кривая '''Ikh''' (линия переворота - tenkan). | + | Первая линия представляет собой усредненное значение максимума и минимума короткого диапазона. Берем период, допустим, пять [[Таймфрейм|таймфреймов], на нем находим самое высокое значение котировки, самое низкое значение, складываем их и делим пополам. Вот и получается у нас первая кривая '''Ikh''' (линия переворота - tenkan). |

Расчет кривой tenkan = Самый высокий Максимум+Самый низкий Минимум 2 | Расчет кривой tenkan = Самый высокий Максимум+Самый низкий Минимум 2 | ||

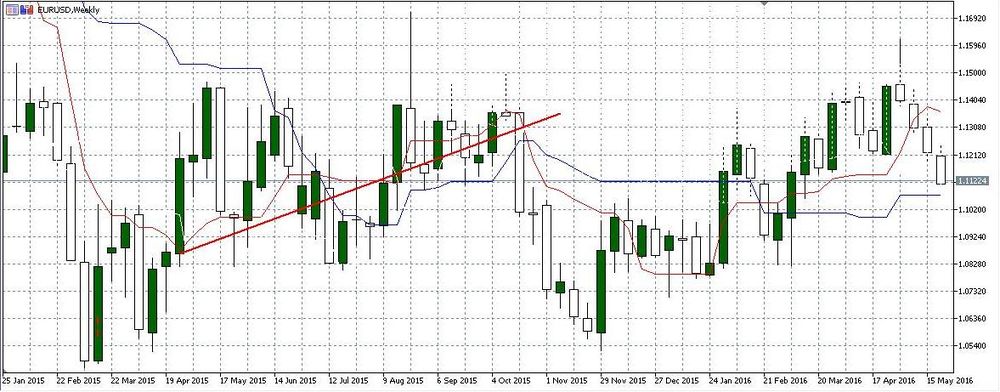

| − | По наклону этой кривой определяют силу развивающегося или зарождающегося тренда. Угол наклона кривой может примерно дать представление о силе. Изменение наклона предрекает смену тренда. Отобразим ее на рисунке красным цветом | + | По наклону этой кривой определяют силу развивающегося или зарождающегося [[Тренд|тренда]]. Угол наклона кривой может примерно дать представление о силе. Изменение наклона предрекает смену [[Тренд|тренда]]. Отобразим ее на рисунке красным цветом |

| Строка 28: | Строка 28: | ||

| − | Вторая линия была рассчитана автором по аналогии с первой, только максимумы и минимумы, которые усредняются определяем за средний промежуток времени. Автор назвал ее линией стандарта (Kijun). Выступает в качестве линии поддержки или сопротивления, в зависимости от того, какое направление у тренда. Отобразим ее на рисунке синим цветом. | + | Вторая линия была рассчитана автором по аналогии с первой, только максимумы и минимумы, которые усредняются определяем за средний промежуток времени. Автор назвал ее линией стандарта (Kijun). Выступает в качестве линии поддержки или сопротивления, в зависимости от того, какое направление у [[Тренд|тренда]]. Отобразим ее на рисунке синим цветом. |

| Строка 74: | Строка 74: | ||

Так как автор был аналитиком японского происхождения, несомненно, он обладал в совершенстве знаниями свечного анализа (прогнозирование ценового движения при помощи определенных комбинаций японских свеч). Поэтому, в своих рекомендациях по стратегиям он всегда советовал искать подтверждение в свечном анализе или с помощью каги (альтернативный свечному способ представления котировок в виде ступенек трендов). | Так как автор был аналитиком японского происхождения, несомненно, он обладал в совершенстве знаниями свечного анализа (прогнозирование ценового движения при помощи определенных комбинаций японских свеч). Поэтому, в своих рекомендациях по стратегиям он всегда советовал искать подтверждение в свечном анализе или с помощью каги (альтернативный свечному способ представления котировок в виде ступенек трендов). | ||

| − | Еще одно важное замечание по поводу выбора параметров. Хосода, работая над своим индикатором, довольно просто определил для него периоды. Для работы с прогнозированием Nikkei на недельных таймфреймах Хосода взял количество недель в году - 52. Для малого, самого короткого периода им были выбраны 9 недель, то есть два месяца, цифра 26 полугодие. Те же цифры на дневных графиках впишутся в следующие временные рамки, короткий период будет соответствовать одной с половиной недели, 26 соотвествует количеству рабочих дней в месяце (в Японии тогда суббота была рабочим днем) 52 все также было выбрано автором из соображения количество недель в году. | + | Еще одно важное замечание по поводу выбора параметров. Хосода, работая над своим индикатором, довольно просто определил для него периоды. Для работы с прогнозированием Nikkei на недельных [[Таймфрейм|таймфреймах] Хосода взял количество недель в году - 52. Для малого, самого короткого периода им были выбраны 9 недель, то есть два месяца, цифра 26 полугодие. Те же цифры на дневных графиках впишутся в следующие временные рамки, короткий период будет соответствовать одной с половиной недели, 26 соотвествует количеству рабочих дней в месяце (в Японии тогда суббота была рабочим днем) 52 все также было выбрано автором из соображения количество недель в году. |

Что касаемо самой торговли, Хосода предлагал ориентироваться на следующие сигналы. Если мы рассматриваем первые выведенные и построенные нами в самом начале кривые, то логично было бы предположить открытие позиций, когда кривые взаимодействуют с друг другом в точках пересечения. | Что касаемо самой торговли, Хосода предлагал ориентироваться на следующие сигналы. Если мы рассматриваем первые выведенные и построенные нами в самом начале кривые, то логично было бы предположить открытие позиций, когда кривые взаимодействуют с друг другом в точках пересечения. | ||

| Строка 114: | Строка 114: | ||

| − | Индикатор входит в стандартный пакет практически каждого торгового терминала. В настройках можно менять периоды и цвета линий и облаков. Советуем поменять цвета на ассоциативные. Для удобства торговли. | + | Индикатор входит в стандартный пакет практически каждого [[MetaTrader 4|торгового терминала]]. В настройках можно менять периоды и цвета линий и облаков. Советуем поменять цвета на ассоциативные. Для удобства торговли. |

Автор ясно и четко обосновал выбор периодов. Есть разные мнения по поводу торговли с помощью индикатора Ikh ниже дневного диапазона, хотелось бы сделать по этому поводу две ремарки. | Автор ясно и четко обосновал выбор периодов. Есть разные мнения по поводу торговли с помощью индикатора Ikh ниже дневного диапазона, хотелось бы сделать по этому поводу две ремарки. | ||

| − | 1. Чем выше таймфрейм, тем надежней сигналы в применяемых стратегиях. | + | 1. Чем выше [[Таймфрейм|таймфрейм]], тем надежней сигналы в применяемых стратегиях. |

2. Перед реальной торговлей каким-либо инструментом с помощью какого-либо индикатора следует обязательно прибегнуть к тестам, используя ключевые правила к репрезентативности выборки тесовых отрезков котировок. | 2. Перед реальной торговлей каким-либо инструментом с помощью какого-либо индикатора следует обязательно прибегнуть к тестам, используя ключевые правила к репрезентативности выборки тесовых отрезков котировок. | ||

| Строка 127: | Строка 127: | ||

Единственно что хотелось отметить то, на что не указывал сам автор - «торговлю в облаках». | Единственно что хотелось отметить то, на что не указывал сам автор - «торговлю в облаках». | ||

| − | Когда котировки попадают в облако, считается, что на рынке имеет место быть флэт. Логика такого утверждения понятна – сигнал, образующий облака, имеет временной лаг облака обычно выше или ниже, но если цена «добралась» до облака, то значит, рынок пока не смог определится со своим направлением дальнейшего движения и лег в «дрейф». | + | Когда котировки попадают в облако, считается, что на рынке имеет место быть [[Флэт (Flat)|флэт]]. Логика такого утверждения понятна – сигнал, образующий облака, имеет временной лаг облака обычно выше или ниже, но если цена «добралась» до облака, то значит, рынок пока не смог определится со своим направлением дальнейшего движения и лег в «дрейф». |

В этом случае, верхняя граница будет служить возможной зоной продаж, а нижняя граница облака - зоной покупок. Конечно, в определенный момент происходит прорыв и цена определяется с направлением. Но этот момент можно пытаться предсказать с помощью линий '''Ikh'''. | В этом случае, верхняя граница будет служить возможной зоной продаж, а нижняя граница облака - зоной покупок. Конечно, в определенный момент происходит прорыв и цена определяется с направлением. Но этот момент можно пытаться предсказать с помощью линий '''Ikh'''. | ||

Версия 18:32, 20 июля 2016

Интересный факт: создатель индикатора, под псевдонимом Ишимоку Гоичи Хосода прежде чем опубликовать свою работу тестировал и дорабатывал индикатор порядка 40 лет. Больше таких случаев фанатичной доработки инструмента технического анализа истории неизвестно.

Ichimoku Kinko hyo (Ikh) - трендовый, диапазонный флэт индикатор или, можно сказать, целая универсальная торговая система. Определяет тренды коррекции к трендам, границы и коридоры поддержек, прогнозирует сопротивления. В классической трактовке связывает изменение котировок с развитием основных временных (календарных) рыночных циклов.

Созданный в прошлом столетии (1930 году) Ikh был для того времени нечто сродни полета человека в Космос, однако, опубликована работа была уже после первого полета Юрия Гагарина.

Санджин Ишимоку, псевдоним автор Ikh, работал аналитиком на Японской бирже и для своих публикаций использовал это имя. Ежедневные прогнозы требовали более совершенный инструмент. Таким образом, Хосода начал ваять свой инструмент - «мгновенный взгляд на баланс». В индикаторе было применено много новшеств для того времени. Например, в расчетах использовался временной лаг (сдвижка) и предикт (предсказание) будущего движения на основании исторических данных.

Содержание

Вывод формулы и основные характеристики Ikh

Индикатор состоит из пяти линий, которые наложены на график котировок и имеют, к тому же, еще и заштрихованные области. Новичку, установившему этот индикатор на свой график, кажется странным и нереальным это сплетение заштрихованных и линий. Также сбивают с толку японские названия линий в описании стратегий. Буквально через час после попытки вникнуть в голове образуется «солянка» и хочется отказаться от изучения данного «чуда японской мысли». Давайте попробуем поэтапно разобраться, избегая японских названий и поэтических сравнений в стиле «хокку».

Итак, первое что надо понимать и запомнить - в индикаторе используется три периода, условно назовем их - короткий средний и длинный. Размерность и подбор пока не будем трогать, просто обозначим их названия, так как они будут использованы в формуле.

Первая линия представляет собой усредненное значение максимума и минимума короткого диапазона. Берем период, допустим, пять [[Таймфрейм|таймфреймов], на нем находим самое высокое значение котировки, самое низкое значение, складываем их и делим пополам. Вот и получается у нас первая кривая Ikh (линия переворота - tenkan).

Расчет кривой tenkan = Самый высокий Максимум+Самый низкий Минимум 2

По наклону этой кривой определяют силу развивающегося или зарождающегося тренда. Угол наклона кривой может примерно дать представление о силе. Изменение наклона предрекает смену тренда. Отобразим ее на рисунке красным цветом

Вторая линия была рассчитана автором по аналогии с первой, только максимумы и минимумы, которые усредняются определяем за средний промежуток времени. Автор назвал ее линией стандарта (Kijun). Выступает в качестве линии поддержки или сопротивления, в зависимости от того, какое направление у тренда. Отобразим ее на рисунке синим цветом.

Пока котировки находятся выше этой линии, можно говорить о развитии аптренда и наоборот, если Kijun выше котировок, то на рынке возможно падение котировок.

Три последующих линии, которые сейчас будут описаны, являются революционным нововведением для того времени. Гоичи Хосода ввел в расчеты временные лаги. Все мы знаем постулат о важности предыдущих исторических значений котировок для прогноза поведения цены инструмента в будущем? Вот Хосода изобразил нечто подобное и включил эти элементы в свой индикатор.

Каким образом? Все гениальное просто: он берет текущее значение цены и сдвигает в «прошлое», на средний промежуток времени.

На рисунке эта линия прорисована черным цветом. Мы видим «запаздывание» индикатора на размер временного лага. Линия была названа автором - осаженной (Chikou)

Несложно понять логику такого соотношения цен настоящего с прошлыми котировками. Если «сегодняшние» котировки пересекли ряды исторических котировок снизу, наверняка, имеет место быть аптренд, тогда как пересечение Chikou исторических котировок сверху может означать зарождение даунтренда.

Также в Ишимоку была добавлена составляющая «будущего». Каким образом автор это осуществил?

Были взяты построенные ранее две кривые: линия переворота (tenkan), которую сложили с линией стандарта Kijun.

Сумму этих линий в свою очередь усреднили и сместили на значение среднего промежутка – вперед в будущее. Линия была названа очень поэтично – скачущие впереди кареты (Senkou с литерой А).

Senkou с литерой В рассчитали следующим образом. Как Вы помните, был еще и третий промежуток – длинный. Вот он-то и присутствует в расчетах последней линии Ikh. Расчеты опять-таки стандартны. Все то же усреднение суммы экстремумов длинного промежутка.

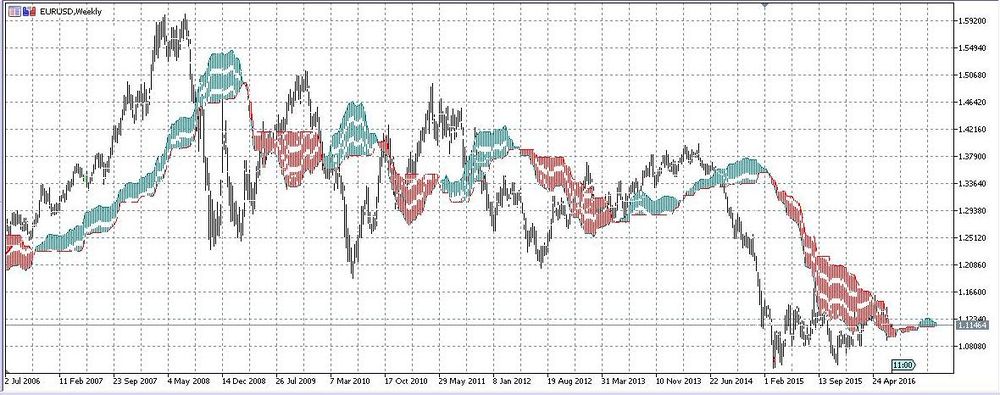

Облаком в индикаторе Ишимоку автором была названа область, которая располагается между Senkou с литерой А и Senkou с литерой В. Для наглядности (и схожести с облаком) данную область штрихуют или закрашивают разным цветами, в зависимости какая из линий находится на высоте, а какая из них внизу.

Облака называются Kumo

Можно сказать, что основной финальный упор торговли и анализа состоит именно в этих облаках. В силу специфики расчетов, облако формируется в «будущем» графика области, которой цена еще не достигла.

На рисунке представлены облака и линия Chikou.

Авторские стратегии торговли Ikh

Так как автор был аналитиком японского происхождения, несомненно, он обладал в совершенстве знаниями свечного анализа (прогнозирование ценового движения при помощи определенных комбинаций японских свеч). Поэтому, в своих рекомендациях по стратегиям он всегда советовал искать подтверждение в свечном анализе или с помощью каги (альтернативный свечному способ представления котировок в виде ступенек трендов).

Еще одно важное замечание по поводу выбора параметров. Хосода, работая над своим индикатором, довольно просто определил для него периоды. Для работы с прогнозированием Nikkei на недельных [[Таймфрейм|таймфреймах] Хосода взял количество недель в году - 52. Для малого, самого короткого периода им были выбраны 9 недель, то есть два месяца, цифра 26 полугодие. Те же цифры на дневных графиках впишутся в следующие временные рамки, короткий период будет соответствовать одной с половиной недели, 26 соотвествует количеству рабочих дней в месяце (в Японии тогда суббота была рабочим днем) 52 все также было выбрано автором из соображения количество недель в году.

Что касаемо самой торговли, Хосода предлагал ориентироваться на следующие сигналы. Если мы рассматриваем первые выведенные и построенные нами в самом начале кривые, то логично было бы предположить открытие позиций, когда кривые взаимодействуют с друг другом в точках пересечения.

Золотой крест - так назвал Хосода ситуацию, которая возникает при пересечении кривой tenkan Kijun снизу.

Для формирования взгляда на продажи анализируемого инструмента, предложено дождаться пересечения этих кривых, но только в обратном порядке (линия переворота - tenkan пересекает линию стандарта Kijun сверху вниз). Автор назвал такую комбинацию «мертвым крестом».

Облака при движении котировок изменяют свой цвет.

Линия А – суммарно усредненный экстремум среднего промежутка, усредненный экстремум самого длинного промежутка - линия В. Цвет облака зависит от того, какая линия является верхней в комбинации этих двух линий. Эта функция, настраиваемая по умолчанию, в настройках стоит синий и красный (выше линия А) и красный (выше линия В).

Для простоты восприятия лучше поменять цвета по расцветкам свечей, либо совершить замену на ассоциативные цвета роста и падения.

Когда Senkou А пересекается с линией В происходит изменение цветовой гаммы области, которая обозначена как облако.

Когда происходит пересечение снизу, Senkou А становится при этом верхней линией, это сигнал для формирования покупок и наоборот, для ситуации, когда мы будем рассматривать продажи необходимо чтобы Senkou В оказалась верхней линией.

При рассмотрении картинки, следует учесть исторические котировки, следует рассматривать, учитывая временной сдвиг, возникновения сигнала. Потому что из-за специфики расчетов линий (временной сдвиг вперед) пересечения происходят «впереди» графика котировок.

Хосода отметил также ситуации, которые возникают при пересечении (тут справедливо назвать это прорывом) котировками обеих линий Ikh. Когда котировки пробивают обе линии сверху вниз, надо продавать инструмент, а если сверху, то наоборот - это повод для покупок.

Тут же надо отметить третью линию - осаженную (Chikou). Очень часто путаются при трактовке сигналов подаваемых этой кривой. Мы имеем дело с запаздывающей линией, поэтому Chikou проходя котировки снизу, оказываясь наверху, дает повод рассматривать возможность покупок, когда же опускается ниже исторических котировок, это призывает нас к тому, что нам стоит рассматривать возможность продаж.

Очевидным становится и то, что эти сигналы могут быть объединены или, как говорил сам автор, «выстраиваться».

Иерархию сигналов он считал следующей: пересечение, пробой обеих линий и облака. Считается, что при таком построении, если трейдер еще не в рынке, значит, им упущен трендовый сигнал.

Практические советы по настройкам и практике применения индикатора Ikh в торговых стратегиях

Индикатор входит в стандартный пакет практически каждого торгового терминала. В настройках можно менять периоды и цвета линий и облаков. Советуем поменять цвета на ассоциативные. Для удобства торговли.

Автор ясно и четко обосновал выбор периодов. Есть разные мнения по поводу торговли с помощью индикатора Ikh ниже дневного диапазона, хотелось бы сделать по этому поводу две ремарки.

1. Чем выше таймфрейм, тем надежней сигналы в применяемых стратегиях. 2. Перед реальной торговлей каким-либо инструментом с помощью какого-либо индикатора следует обязательно прибегнуть к тестам, используя ключевые правила к репрезентативности выборки тесовых отрезков котировок.

Надежность сигналов входа. Каждый практикующий трейдер знает, что «много сигналов не бывает» из разряда тех, которые подтверждают ваш прогноз. Не торгуйте по только одному сигналу, используйте как можно больше подтверждений своих взглядов.

Индикатор Ишимоку содержит пять линий. На самом деле это немало и, используя разные комбинации, было создано и описано, быть может, бесконечное множество стратегий. В тоже время мы помним, сколько автор потратил лет на отладку своего индикатора. Не стоит увлекаться поисками, помните, что совершенству предела нет.

Единственно что хотелось отметить то, на что не указывал сам автор - «торговлю в облаках».

Когда котировки попадают в облако, считается, что на рынке имеет место быть флэт. Логика такого утверждения понятна – сигнал, образующий облака, имеет временной лаг облака обычно выше или ниже, но если цена «добралась» до облака, то значит, рынок пока не смог определится со своим направлением дальнейшего движения и лег в «дрейф».

В этом случае, верхняя граница будет служить возможной зоной продаж, а нижняя граница облака - зоной покупок. Конечно, в определенный момент происходит прорыв и цена определяется с направлением. Но этот момент можно пытаться предсказать с помощью линий Ikh.

Вывод

Рассмотренный и описанный нами инструмент является комплексной «самодостаточной» торговой системой инвестиционной направленности со встроенными фильтрами для определения точек входа в рынок. Учитывая специфику устройства индикатора, есть возможность программирования стратегий и написания советников.