Admin (обсуждение | вклад) |

Admin (обсуждение | вклад) |

||

| Строка 1: | Строка 1: | ||

| − | Александр Элдер, трейдер-публицист, переквалифицировавшись с врача-психиатра в рыночные аналитики, в своих трудах открыл и описал алгоритм подтверждения сигнала младших таймфремов аналогичной тенденцией, развитой на старших таймфреймах. Метод анализа «трех экранов Элдера» используется во многих стратегиях по сей день, впрочем, систему установки на рабочем столе трейдера трех мониторов, тоже можно отнести к «стандарту Элдера». | + | Александр Элдер, трейдер-публицист, переквалифицировавшись с врача-психиатра в рыночные аналитики, в своих трудах открыл и описал алгоритм подтверждения сигнала младших [[Таймфрейм|таймфремов]] аналогичной тенденцией, развитой на старших таймфреймах. Метод анализа «трех экранов Элдера» используется во многих стратегиях по сей день, впрочем, систему установки на рабочем столе трейдера трех мониторов, тоже можно отнести к «стандарту Элдера». |

[[File:base150_1.jpg|border|1000x400px]] | [[File:base150_1.jpg|border|1000x400px]] | ||

| Строка 11: | Строка 11: | ||

Стратегия направлена на идентификацию устойчивого тренда, вход в который осуществляется на возникшей коррекции к тренду, при развороте цены, направленного на продолжение тренда. | Стратегия направлена на идентификацию устойчивого тренда, вход в который осуществляется на возникшей коррекции к тренду, при развороте цены, направленного на продолжение тренда. | ||

| − | Поиск трендов может осуществляться на временных промежутках начиная от «часовых свечей» до дневного диапазона. Работать предполагается на основных валютных парах (EUR/USD, GBP/USD, USD/CHF, USD/JPY). | + | Поиск трендов может осуществляться на временных промежутках начиная от «часовых свечей» до дневного диапазона. Работать предполагается на основных валютных парах ([[EUR/USD]], [[GBP/USD]], [[USD/CHF]], [[USD/JPY]]). |

== Индикаторы торговой системы Base 150 == | == Индикаторы торговой системы Base 150 == | ||

| − | Как определить устойчивый тренд? В стратегии использованы две простые скользящие средние с периодом 150 и 365. Инвесторы при портфельных вкладах часто используют в качестве ориентира тренда долгопериодные скользящие средние. | + | Как определить устойчивый тренд? В стратегии использованы две простые [[Moving Averages|скользящие средние]] с периодом 150 и 365. Инвесторы при портфельных вкладах часто используют в качестве ориентира тренда долгопериодные скользящие средние. |

[[File:base150_3.jpg|border|1000x400px]] | [[File:base150_3.jpg|border|1000x400px]] | ||

| Строка 27: | Строка 27: | ||

== Торговая тактика входов и выходов стратегии Base 150 == | == Торговая тактика входов и выходов стратегии Base 150 == | ||

| − | Алгоритм принятия решения о покупке актива, состоит в определении устойчивого растущего тренда. Если котировки находятся выше двух долгопериодных скользящих средних, пользователь может готовится к сделке. В консервативной тактике можно дождаться пересечения 150 периодной быстрой вверх более медленной скользящей. | + | Алгоритм принятия решения о покупке актива, состоит в определении устойчивого растущего [[Тренд|тренда]]. Если котировки находятся выше двух долгопериодных скользящих средних, пользователь может готовится к сделке. В консервативной тактике можно дождаться пересечения 150 периодной быстрой вверх более медленной скользящей. |

[[File:base150_5.jpg|border|1000x400px]] | [[File:base150_5.jpg|border|1000x400px]] | ||

| − | После идентификации ждем отката цены (котировки начинают двигаться в сторону медленных средних скользящих). Нас будет интересовать разворот цен обратно на рост. Вторая пара скользящих послужит трейдеру для сигнала входа. Переключившись на малый таймфрейм, входим в сделку при пересечении вверх быстрой скользящей средней произошедшего после отката таймфрейма. Второй вариант - входить на пересечении пары короткопериодных скользящих 5 и 26 периодных, не переключаясь, на рабочем таймфрейме. | + | После идентификации ждем отката цены ([[Котировка|котировки]] начинают двигаться в сторону медленных средних скользящих). Нас будет интересовать разворот цен обратно на рост. Вторая пара скользящих послужит трейдеру для сигнала входа. Переключившись на малый таймфрейм, входим в сделку при пересечении вверх быстрой скользящей средней произошедшего после отката таймфрейма. Второй вариант - входить на пересечении пары короткопериодных скользящих 5 и 26 периодных, не переключаясь, на рабочем таймфрейме. |

[[File:base150_6.jpg|border|1000x400px]] | [[File:base150_6.jpg|border|1000x400px]] | ||

| Строка 47: | Строка 47: | ||

Стратегия позволяет осуществлять дозаходы при повторении условий входа: откат котировок к долгопериодным скользящим средним и возврат к тренду идентифицированный пересечением пары короткопериодных скользящих. | Стратегия позволяет осуществлять дозаходы при повторении условий входа: откат котировок к долгопериодным скользящим средним и возврат к тренду идентифицированный пересечением пары короткопериодных скользящих. | ||

| − | Перед использованием стратегии на реальных торгах, разработчики стратегии предлагают протестировать систему Base 150 на исторических данных с целью определения уровня среднего тейк профита. На реальных торгах, используя тактику дозахода, необходимо «включать фильтр» размера стопа, если расстояния от предполагаемой точки входа до 365 периодной скользящей средней выше уровня среднего тейка, такой вход надо «пропустить». | + | Перед использованием стратегии на реальных торгах, разработчики стратегии предлагают протестировать систему Base 150 на исторических данных с целью определения уровня среднего [[Тейк-профит|тейк профита]]. На реальных торгах, используя тактику дозахода, необходимо «включать фильтр» размера стопа, если расстояния от предполагаемой точки входа до 365 периодной скользящей средней выше уровня среднего тейка, такой вход надо «пропустить». |

Система принятия решений о входе не позволяет прописать алгоритм автоматизированного входа. Трейдер может использовать настройки «алертов» (оповещений) реализованных в торговых терминалах, настроив оповещения при пересечении котировками 150-ти периодной скользящей средней, чтобы не быть привязанным к терминалу или иметь возможность торговли нескольких инструментов. | Система принятия решений о входе не позволяет прописать алгоритм автоматизированного входа. Трейдер может использовать настройки «алертов» (оповещений) реализованных в торговых терминалах, настроив оповещения при пересечении котировками 150-ти периодной скользящей средней, чтобы не быть привязанным к терминалу или иметь возможность торговли нескольких инструментов. | ||

Версия 17:13, 11 октября 2016

Александр Элдер, трейдер-публицист, переквалифицировавшись с врача-психиатра в рыночные аналитики, в своих трудах открыл и описал алгоритм подтверждения сигнала младших таймфремов аналогичной тенденцией, развитой на старших таймфреймах. Метод анализа «трех экранов Элдера» используется во многих стратегиях по сей день, впрочем, систему установки на рабочем столе трейдера трех мониторов, тоже можно отнести к «стандарту Элдера».

Торговая система Base 150 навскидку для трейдера-новичка кажется сложной, действительно, требование обладания базовыми знаниями накладывается на пользователя стратегией, но разделив стратегию на составные части, мы не обнаружим в ней ни сложных индикаторов, ни запутанных правил.

Содержание

Преамбула стратегии Base 150

Стратегия направлена на идентификацию устойчивого тренда, вход в который осуществляется на возникшей коррекции к тренду, при развороте цены, направленного на продолжение тренда.

Поиск трендов может осуществляться на временных промежутках начиная от «часовых свечей» до дневного диапазона. Работать предполагается на основных валютных парах (EUR/USD, GBP/USD, USD/CHF, USD/JPY).

Индикаторы торговой системы Base 150

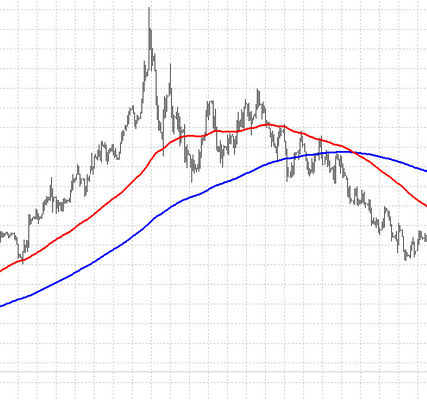

Как определить устойчивый тренд? В стратегии использованы две простые скользящие средние с периодом 150 и 365. Инвесторы при портфельных вкладах часто используют в качестве ориентира тренда долгопериодные скользящие средние.

Стратегии использования «быстрой» с малым периодом и «медленной» с более высоким периодом скользящих средних стали торговой классикой, в качестве быстрых скользящих средних используются 5-ти и 26 периодные простые скользящие.

Все простые скользящие средние построены по ценам закрытия свечей. Для более точного входа в торговую систему используется малый таймфрем, на порядок ниже рабочего. Если у трейдера настроен дневной диапазон, при возникновении сигнала входа, сам вход осуществляется на 4-х часовом таймфреме, если рабочий временной промежуток 4 часа, то на «часовом».

Торговая тактика входов и выходов стратегии Base 150

Алгоритм принятия решения о покупке актива, состоит в определении устойчивого растущего тренда. Если котировки находятся выше двух долгопериодных скользящих средних, пользователь может готовится к сделке. В консервативной тактике можно дождаться пересечения 150 периодной быстрой вверх более медленной скользящей.

После идентификации ждем отката цены (котировки начинают двигаться в сторону медленных средних скользящих). Нас будет интересовать разворот цен обратно на рост. Вторая пара скользящих послужит трейдеру для сигнала входа. Переключившись на малый таймфрейм, входим в сделку при пересечении вверх быстрой скользящей средней произошедшего после отката таймфрейма. Второй вариант - входить на пересечении пары короткопериодных скользящих 5 и 26 периодных, не переключаясь, на рабочем таймфрейме.

Обязательным условием как в первом, так и во втором варианте входа цена - при пересечении пары короткопериодных скользящих не должна быть ниже долгопериодных, расположенных на «рабочем» таймфрейме.

Стопы стратегии расположены ниже 365 периодной простой скользящей средней. Желательно использовать трейлинг стоп, выход осуществлять при его срабатывании.

Сделки по продаже совершаются при расположении котировок ниже 150 периодной скользящей средней или пересечении двух долгопериодных простых скользящих средних (средняя меньшего периода пересекает 365 периодную вниз), после первого отката цены вверх и возврата падения, идентифицированного на малом таймфрейме пересечением пары скользящих средних 5 и 26 периодных, при котором быстрая 5-ти периодная скользящая пересекает 26 периодную.

Стопы располагаются выше 365 скользящей средней. Сдвигать защитные приказы можно вручную или посредством трейлинг стопа, соблюдая вышеописанное условие.

Стратегия позволяет осуществлять дозаходы при повторении условий входа: откат котировок к долгопериодным скользящим средним и возврат к тренду идентифицированный пересечением пары короткопериодных скользящих.

Перед использованием стратегии на реальных торгах, разработчики стратегии предлагают протестировать систему Base 150 на исторических данных с целью определения уровня среднего тейк профита. На реальных торгах, используя тактику дозахода, необходимо «включать фильтр» размера стопа, если расстояния от предполагаемой точки входа до 365 периодной скользящей средней выше уровня среднего тейка, такой вход надо «пропустить».

Система принятия решений о входе не позволяет прописать алгоритм автоматизированного входа. Трейдер может использовать настройки «алертов» (оповещений) реализованных в торговых терминалах, настроив оповещения при пересечении котировками 150-ти периодной скользящей средней, чтобы не быть привязанным к терминалу или иметь возможность торговли нескольких инструментов.

Вывод

Простые скользящие средние имеют недостаток запаздывания сигналов на трендах, на флэтах скользящие дают множество ложных сигналов. Ливермор в своей книге «Воспоминания Биржевого Спекулянта» указал на то, что «хороший тренд» быстро не заканчивается, имея ввиду глобальные трендовые тенденции. Использования больших периодов позволяет минимизировать неточности входа по скользящим средним, по тем же причинам для точности входа в торговой системе используются меньшие таймфреймы.