Admin (обсуждение | вклад) (Новая страница: «'''Расширяющиеся основания''' - паттерн, при котором количество расширяющихся оснований с …») |

(нет различий)

|

Версия 10:07, 23 октября 2014

Расширяющиеся основания - паттерн, при котором количество расширяющихся оснований с пробоем нижней трендовой линии превосходят количество расширяющихся оснований с пробоем верхней трендовой линии. Бычьи формации, как правило, позволяют взять с рынка прибыль в среднем около 40%; расширенные основания же позволяют взять всего лишь 25%. В медвежьих формациях размер нисходящего движения составляет в среднем примерно 20%; тем не менее, медвежьи расширенные основания демонстрируют нисходящее движение в 27%. Эта информация говорит о том, что даже при возможном пробое верхней трендовой линии фигура, по существу, является медвежьей. Цены не поднимаются столь высоко при пробитии вверх, сколь низко они падают при пробитии вниз; нисходящее движение имеет более выраженный потенциал.

Наиболее вероятная прибыль, которую можно было бы ожидать: до 10% для расширяющихся оснований с пробоем вверх и относительно высокую прибыль, от 15% до 20%, для расширяющихся оснований с пробоем вниз.

Частота ошибок также удивительно мала: всего лишь 2% и 6% для расширяющихся оснований с пробоем вверх и вниз соответственно. Я считаю приемлемым любую прибыль менее 20%.

Одной из удивительных находок является частичный подъем или падение цены, когда цены, образовав данную формацию, начинают двигаться в противоположную сторону, демонстрируя разворот и имитируя пробой. Когда цены начинают двигаться сверху вниз и возвращаться, то в 80% случаев в данной формации будет происходить пробой вверх. Для нисходящих пробоев, данная цифра является приемлемой, 67% (два из трех случаев покажут такое движение).

Содержание

Пробой верхней трендовой линии

Признаки Данная модель образуется на нисходящем тренде. На графике появляются более высокие максимумы и более низкие минимумы, которые расширяются с течением времени. В дальнейшем происходит пробитие верхней трендовой линии. Разворот или консолидация В краткосрочной перспективе (менее 3 месяцев) происходит бычий разворот

Частота ложных пробоев 2%

Среднее восходящее движение 25%, наибольшая вероятность взятия прибыли – менее 10%

Тенденция объемов Отсутствует, но, как правило, объемы следуют за ценой: повышаются по мере роста цен и падают по мере падения цены.

Процент соответствия прогнозируемому ценовому ориентиру 59%

Удивительная находка Частичный подъем в конце формации предсказывает в 67% случаев пробой вниз, а частичное снижение прогнозирует в 80% случаев пробой вверх.

Связано с другими паттернами Прямоугольная и восходящая расширяющиеся формации; прямоугольная и нисходящая расширяющиеся формации; расширяющиеся вершины; восходящие расширяющиеся клинья; нисходящие расширяющиеся клинья.

Пробой нижней трендовой линии

Признаки Данная модель образуется на нисходящем тренде. На графике появляются более высокие максимумы и более низкие минимумы, которые расширяются с течением времени. В дальнейшем происходит пробитие нижней трендовой линии.

Разворот или консолидация В краткосрочной перспективе (менее 3 месяцев) происходит медвежий разворот

Частота ложных пробоев 6%

Среднее нисходящее движение 27%, наиболее вероятное нисходящее движение между 15% и 20%

Тенденция объемов Отсутствует, но, как правило, объемы следуют за ценой: повышаются по мере роста цен и падают по мере падения цены.

Процент соответствия прогнозируемому ценовому ориентиру 70%

Связано с другими паттернами Прямоугольная и восходящая расширяющиеся формации; прямоугольная и нисходящая расширяющиеся формации; расширяющиеся вершины; восходящие расширяющиеся клинья; нисходящие расширяющиеся клинья.

Движение цены

Вы можете удивиться, когда узнаете, чем отличаются расширяющиеся основания от расширяющихся вершин. Расширяющиеся основания формируются на нисходящем ценовом тренде, а расширяющиеся вершины формируются на восходящем ценовом тренде. Это отличие является произвольным определением, которое я ввел для разделения этих двух видов формаций. Я мог бы использовать их расположение на 12-месячном ценовом диапазоне (те из них, которые бы располагались в верхней половине, можно было отнести к вершинам, остальные – к основаниям). Однако в этой методике было бы проблематично определить, какая это формация, если бы она находилась в центральной зоне годового ценового диапазона: вершина ли это или основание?

Использование ценового тренда, предшествующего данной формации, является безошибочным методом. Если цена не показывает тенденцию, двигаясь практически горизонтально или резко меняя свое направление непосредственно перед данной формацией, то я ссылаюсь на скользящую среднюю с периодом 90 дней: куда она направлена, вверх или вниз? После того, как вы определите тенденцию, вы сможете отнести данную формацию к расширяющимся вершинам или основаниям.

Некоторые утверждают, что расширяющихся оснований не существует. Просто имеют место смешанные расширяющиеся паттерны, которые мы относим к категории расширяющихся вершин. Я решил на всякий случай разделить эту формацию на две, поскольку их характеристики и поведение отличаются между собой. Вы можете объединить их в одну или провести свое собственное исследование.

На рисунке 1.1 приведен пример расширяющихся оснований. Этот конкретный пример называется пятиточечной разворотной моделью, поскольку в ней имеется пять чередующихся касаний: два небольших минимума и три небольших максимума. Пятиточечная разворотная модель также является редкой: из 77 проанализированных мною расширяющихся оснований я обнаружил только 5 таких моделей. На данном графике мы видим, как в конце августа начинает формироваться нисходящий ценовой тренд, который достигает минимума за 2 дня до начала формирования данной модели. Да, в течение нескольких дней цена действительно движется вверх, что приводит к первому касанию верхней линии тренда, но я до сих пор считаю, что общая тенденция цены будет нисходящей, в направлении к формации.

Этот конкретный паттерн демонстрирует частичное снижение, о котором я упоминал ранее. Цены движутся вниз с 26 до 24,5, а затем разворачиваются и пробивают верхнюю линию тренда. Чуть более года спустя цена достигла максимума 38,5.

Рисунок 1.1 Формирование расширяющегося основания, в частности, так называемой пятиточечной разворотной модели, поскольку в ней имеется два небольших минимума (четные цифры) и три небольших максимума (нечетные номера).

Рекомендации для распознавания модели

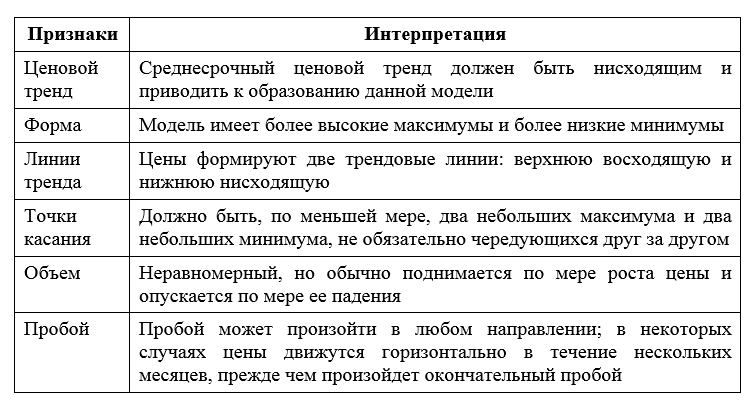

В таблице 1.1 перечислены идентификационные характеристики для расширяющихся оснований. Как упоминалось ранее, расширяющимся основаниям предшествует нисходящий тренд. Даже если непосредственно перед началом формирования модели цены растут, это восходящее движение следует игнорировать. Это все еще основание. Такое произвольное обозначение также имеет интуитивный смысл: основание должно появиться в конце нисходящего тренда, а не тогда, когда цены летят в небеса.

Форма данного образования отчетлива. Она напоминает мне теорию хаоса, где малые возмущения на рынке заставляют цену колебаться вверх и вниз, иногда цена демонстрирует неограниченный рост, сея хаос. На фондовом рынке цены достигают новых максимумов, затем разворачиваются и делают новые минимумы. Если в этот момент провести линию тренда через данные небольшие максимумы, а другую через данные небольшие минимумы, то можно увидеть формирование подобной модели.

Важно провести две трендовые линии через небольшие максимумы и минимумы. Верхняя трендовая линия должна иметь восходящий наклон, а нижняя трендовая линия должна иметь нисходящий наклон. Расхождение этих двух трендовых линий отличает расширяющееся основание от других формаций, таких как прямоугольная расширяющаяся модель (которая имеет одну горизонтальную линию тренда) или расширяющийся клин (в котором обе линии тренда наклонены в одном направлении). Таким образом, важно, чтобы обе линии тренда имели наклон, противоположный друг с другом (то есть, чтобы верхняя была наклонена вверх, а нижняя вниз).

Таблица 1.1 Идентификационные признаки расширяющихся оснований

Для того чтобы говорить о сформировавшейся модели, необходимо, чтобы расширяющееся основание имело, по меньшей мере, два небольших максимума и два небольших минимума. Если их количество меньше, значит, вы неправильно идентифицировали данную модель. Что значит небольшие максимумы и минимумы? Небольшой максимум образуется, когда цены движутся вверх, а затем падают вниз, оставляя четко выраженный пик. Небольшой минимум образуется при обратном действии: когда цены движутся вниз, затем возвращаются, оставляя четко выраженный минимум. Рисунок 1.1 показывает пять небольших максимумов и минимумов, обозначенных цифрами. Нечетные числа показывают небольшие максимумы, а четные числа – небольшие минимумы. Стоит отметить, что максимумы и минимумы не обязательно должны чередоваться, как показано на рисунке 1.1. Достаточно, чтобы вы могли определить, по меньшей мере, два максимума и два минимума – независимо от того, где они могут появиться.

В плане объемов, нет ничего волшебного. Я выполнил линейную регрессию от начала каждой такой формации до ее конечной точки (не точки пробоя, потому что пробой, как правило, наступает спустя месяц после окончания ее формирования) и обнаружил, что объем с течением времени возрастает приблизительно на 58% и 59% (при пробое вверх и вниз соответственно). Это, конечно, лишь немногим больше, чем простое подбрасывание монетки, но не столь достоверно, чтобы сделать окончательное заявление.

Если вы внимательно посмотрите на большинство расширяющихся оснований, вы увидите, что объем обычно следует за движением цены. На рисунке 1.1 понижение цены между максимумом 1 и минимумом 2 сопровождается падением объемов. Когда цена растет от точки 2 до точки 3, при этом так же растет и объем. Одно можно сказать наверняка: движение объема не подчиняется какому-либо правилу, и тенденция роста или падения объемов часто нарушается. При выборе модели расширяющегося дна я игнорирую движение объема.

В процессе развития паттерна трудно определить точку пробоя, поскольку его расширение продолжается. Это легче сделать, оглядываясь назад. Я обращаю внимание на то место, где цены пробивают верхнюю или нижнюю линию тренда или демонстрируют расширение. Если цена пробивает линию тренда, то эта точка становится точкой пробоя. Если цены движутся вверх, следуя вдоль верхней линии тренда без пробития, то я возвращаюсь предыдущему небольшому максимуму и рисую горизонтальную линию то того момента, пока цена не пересечет ее. Момент пересечения и будет точкой пробоя.

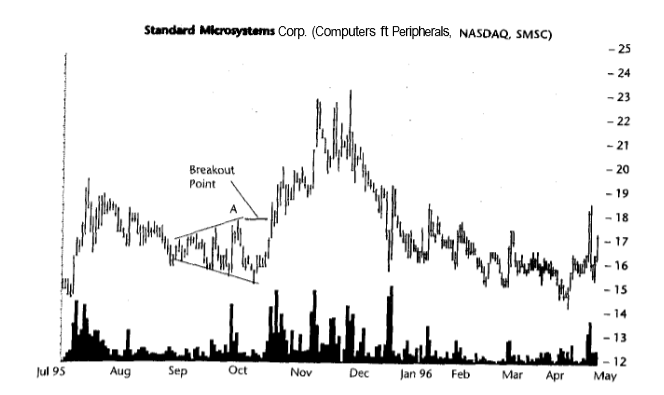

Позвольте мне привести вам пример. Рассмотрим расширяющееся основание, показанное на рисунке 1.2. Ценовой тренд по сравнению с предыдущим месяцем, на фоне которого сформировалась данная модель, является нисходящим. Две трендовых линии показывают расширяющийся ценовой паттерн. На графике изображено более двух небольших максимумов и два небольших минимума, а также имеется соответствие и по другим критериям, упомянутым в таблице 1.1. Как определить точку пробоя? Данная модель очень легкая. Если вы продлите верхнюю линию тренда вверх, то обнаружите, что цена поднимается значительно выше линии, сигнализируя пробой вверх. В таком случае, для определения фактической цены пробоя вам просто нужно начертить на графике горизонтальную линию, проходящую через последний небольшой максимум. Точка А в данном паттерне отмечает самый высокий максимум.

Данный паттерн является типичным расширяющимся основанием с последующим пробоем вверх, который произошел по цене 18. Далее фондовый рынок движется до цены 23,5, демонстрируя рост на 23%, или почти средний рост в 25% для паттерна расширяющихся оснований с пробоем вверх.

Рисунок 1.2 Пробой в паттерне расширяющиеся основания происходит в момент роста цены выше самого высокого максимума, присутствующего в модели, отмеченного точкой А.

Ложные пробои

Хорошей новостью является то, что ложные пробои в данном паттерне присутствуют только в трех случаях. Плохая же новость заключается в том, что таких случаев не так много, чтобы сделать из них какие-либо выводы. Рисунок 1.3 показывает один из трех случаев ложных пробоев нижней трендовой линии. С апреля по август цены застыли и, как видно, продемонстрировали небольшой отскок после сильного падения (так называемый «отскок дохлой кошки»). Я не рекомендую открывать позицию на любой из акций, которая демонстрирует подобный отскок независимо от того, насколько привлекательным он выглядит. Строго соблюдайте эту рекомендацию в течение 6 месяцев в году, пока та или иная акция не восстановит свое движение после сильного импульса (не придет в норму).

За 3 недели до появления данной модели цены двигались вверх, что являлось реакцией на отскок дохлой кошки. В июне, в течение всего месяца они двигались в горизонтальном направлении вдоль верхнего уровня диапазона, после чего замедлили свое движение. Именно в это время цены выросли выше максимума данного паттерна (см. точка А).

Не считается, что цена пробивает верхний или нижний уровень данной формации до тех пор, пока цена закрытия не выйдет за ее пределы, как, например, в случае с точкой А. Это не пробой вверх, потому что цена закрылась на уровне 33 7/8, ниже уровня максимума, который составляет 34 1/4. Два дня спустя, цена вышла за уровень максимума данной формации, но цена закрытия также была ниже максимума.

Тем не менее, посмотрите, что происходит дальше, когда в середине июля цены начинают падать. Они опускаются ниже минимума данной формации и даже закрываются ниже него. Цена падает ниже 30 3/8, и цена закрытия в самой низкой точке достигает значения 29 7/8. То есть, всего на пятьдесят центов ниже минимума, но этого достаточно, чтобы сигнализировать пробой нижней трендовой линии. Спустя неделю, после пробития уровня минимума данной формации, цена выстреливает на 33, и продолжается восходящее движение, хоть и в медленном темпе.

Рисунок 1.3 представляет то, что называется ложным пробоем, движение которого составляет всего 5%. Цена пробивает уровень, но не в состоянии продолжать двигаться в направлении пробоя более чем на 5% и возобновляет восходящее движение. Также верна и обратная ситуация для ложного пробоя верхнего уровня формации: цена движется вверх менее чем на 5% и разворачивается, возобновляя нисходящее движение.

Рисунок 1.3 Данная модель расширяющихся оснований является частью восстановительного процесса от отскока дохлой кошки. Когда цены закрываются ниже минимума данной формации, происходит пробой вниз. Точка А показывает момент, где цены движутся выше максимума, но не закрываются выше. Данная модель имеет ложный пробой вниз, потому что цены не движутся вниз более чем на 5% ниже точки пробоя перед последующим разворотом.

Статистика

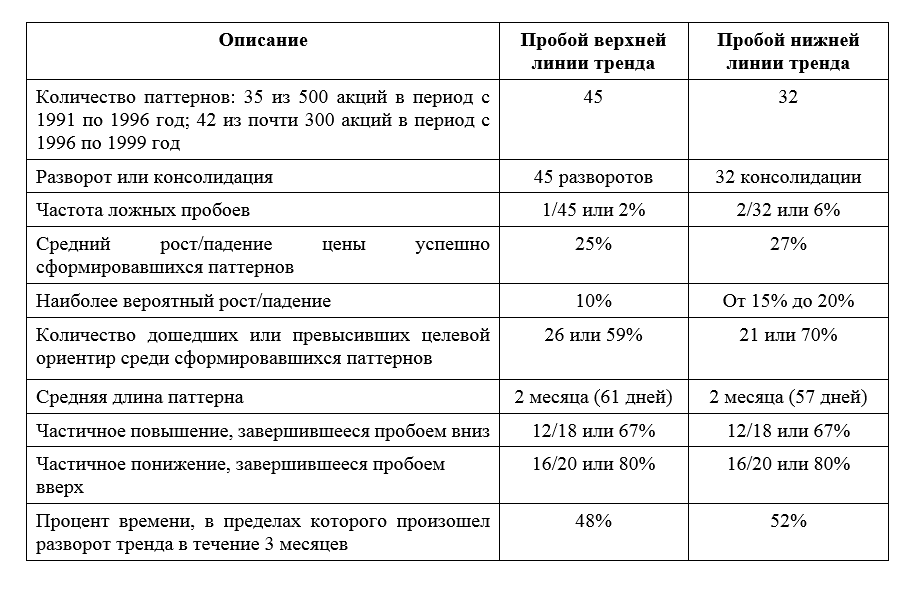

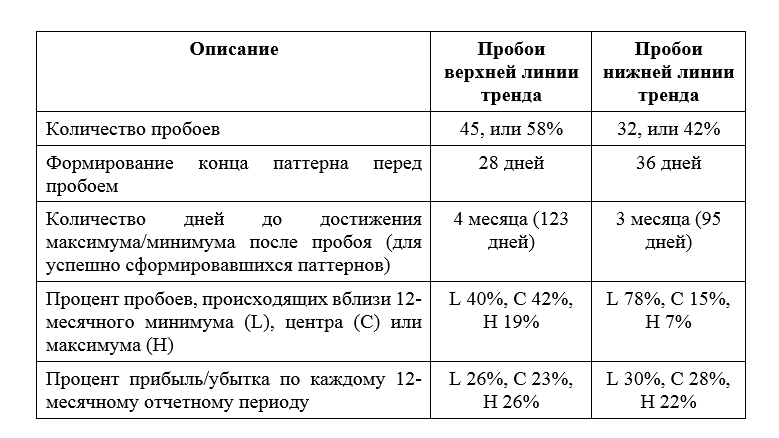

Таблица 1.2 показывает общую статистику, которую можно разделить на два вида: ложные пробои верхней и нижней линии тренда. Поскольку в моей обычной базе данных, основанной на 500 акциях, собранной в течение 5 лет, расширяющихся оснований не так уж и много, я нашел базу данных, которую я могу использовать ежедневно. На протяжении 3 лет она охватывает около 300 акций и начинается с момента окончания предыдущей базы данных, так что дублирование данных отсутствует. Стоит отметить, что за последние 3 года (900 лет ценовых котировок с дневными таймфреймами) я обнаружил больше таких формаций (42 по сравнению с 35), чем за предыдущие 5 лет (2500 лет ценовых котировок с дневными таймфреймами).

Таблица 1.2 Общая статистика паттерна расширяющиеся основания

Расширяющиеся основания с пробоями верхней линии тренда являются моделью разворотов преобладающего тренда, в то время как расширяющиеся основания с пробоями нижней линии тренда являются моделью консолидации. Это наблюдение является верным при условии, что данная модель образуется на фоне нисходящего тренда. В этих условиях пробой вверх будет являться разворотом, а пробой вниз – консолидацией.

Частота ложных пробоев очень низкая: 2% и 6% для каждого из двух видов. Я думаю, причина этого явления заключается в том, что в самом широком месте эта расширяющаяся формация представляет собой сильный тренд, по мере того как цены движутся от одной трендовой линии формации к другой. После старта такого импульса движение, скорее всего, продолжится, а не прекратится, поэтому, вероятно, происходит ложный пробой (с движением в пределах 5%). Как говорится, тренд в движении склонен оставаться в движении.

Средний подъем и падение составляет 25% для пробоев верхней линии и 27% для пробоев нижней линии. Обе статистических показателя являются нестандартными. Обычно пробой вверх для хороших бычьих формаций дает движение в 40% или около того. Однако пробой вниз дает движение на 27%, что значительно выше обычной нормы для медвежьих образований (20%). Эти цифры показывают, что расширяющееся основание является преимущественно медвежьим паттерном, в результате которого можно получить незначительную прибыль при движении вверх или хорошую прибыль при движении вниз.

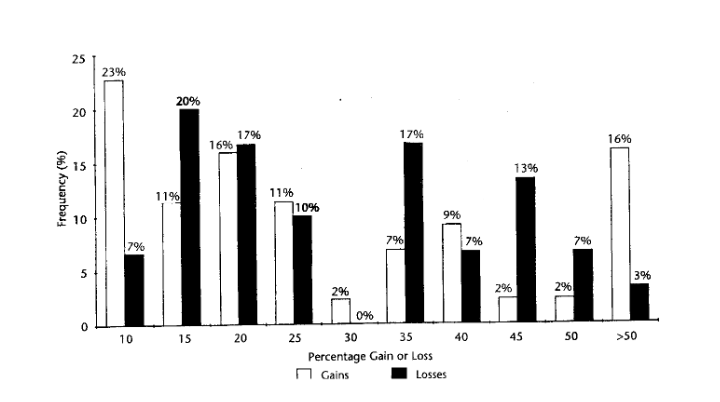

Работая с данным паттерном, можно получить следующие наиболее вероятные цифры прибыли: до 10% при пробоях верхней линии тренда и от 15% до 20% при пробоях нижней линии тренда. Рисунок 1.4 показывает результаты частотного распределения прибылей и убытков. Я называю самые высокие столбцы наиболее вероятными для получения прибыли или убытка, потому что они имеют самую высокую частоту (большинство образований в данном процентном диапазоне). Это тот возврат от инвестиций, с которым инвестор, вероятно, столкнется чаще всего.

Цифра выглядит довольно нерегулярно, формируя два пика: один от 10% до 25% и второй от 35% и выше. Возможной причиной может являться малый размер выборки, ведь между 10 категориями разделились только 45 + 32 паттерна, следовательно, оперировать такими результатами нужно с определенной долей скептицизма.

В разделе «Тактика торговли» я объясняю данные правила оценки, но она включают в себя вычисления высоты паттерна и сложения или вычитания его из цены пробоя. Результат дает целевую цену, к которой будут двигаться акции. Для пробоев верхней трендовой линии цены достигают лишь 59% от намеченной цели в успешно сформировавшихся паттернах, в то время как для пробоев нижней трендовой линии результативность намного лучше и составляет 70% от намеченной цели. Тем не менее, оба эти значения немного меньше 80% от целевого ориентира (я считаю, в надежных формациях цена должна достигать как минимум этого значения целевого ориентира).

Средняя длина паттерна удивительно сжата для обоих типов пробоев: около 2 месяцев. Это средняя цифра, фактически же длина может варьировать. В отношении расширяющихся паттернов можно точно сказать одно: для их формирования требуется время. Колебательные движения от одной трендовой линии паттерна к другой не происходят сию минуту.

Рисунок 1.4 Частотное распределение доходности для расширяющихся оснований.

Анализируя расширяющиеся паттерны, я заметил удивительный парадокс: частичное повышение или понижение. Рисунок 1.1 показывает хороший тому пример. Цена начинает двигаться вниз к противоположной трендовой линии, затем разворачивается и пробивает верхнюю трендовую линию. После частичного роста происходит пробой вниз, его частота составляет 67%, то есть в двух из трех случаев. Частичное понижение происходит еще чаще, в 80% таких паттернов, демонстрируя частичное нисходящее движение, а затем пробой верхней трендовой линии. Так что если вы видите частичное повышение или понижение в паттерне расширяющиеся основания, вы можете воспользоваться моментом и прыгнуть в рынок с тем расчетом, что за ним будет следовать пробой.

Некоторые говорят, что, когда в расширяющейся формации пробивается верхняя линия тренда (обычно бычий сценарий), то конечная цель будет невысокой. Они считают, что, как только рынок достигнет ее, он сделает длительное нисходящее движение.

Я протестировал вышесказанное и обнаружил, что это утверждение в принципе неверно. Только 48% всех паттернов демонстрируют выраженный максимум (разворот тренда) в течение 3 месяцев от точки пробоя. Я полагаю, что по истечению 3 месяцев компания перейдет в другой финансовый квартал, и за любой спад в нем, вероятно, будет отвечать уже другая динамика.

Таблица 1.3 показывает статистику пробоев формации расширяющегося основания. В 45 формациях имел место пробой верхней линии тренда, и в 32 – нижней линии. После того как паттерн сформировался, прорыв происходит фактически примерно спустя месяц. Как уже говорилось, я считаю, что прорыв состоялся, когда цена пробивает одну из линий тренда (и закрывается за пределами диапазона паттерна) или движется дальше вдоль линии тренда неопределенное количество времени. После того как произошел пробой, паттернам, в которых имеет место пробой верхней линии тренда, необходимо 4 месяца для достижения своего конечного максимума, а паттернам, в которых имеет место пробой нижней линии тренда, необходимо 3 месяца для достижения своего конечного минимума.

Где в годовом ценовом диапазоне происходят пробои? Чтобы найти ответ, я разделил годовой диапазон цен на трети и отсортировал каждый паттерн в соответствующий диапазон. Паттерны с пробоем верхней линии тренда чаще всего появляются в центре или нижней трети ценового диапазона, предполагая, что самому графическому паттерну свойственно находиться в низком ценовом диапазоне. Это явление имеет смысл, поскольку потребность расширяющегося основания заключается в том, что цены имеют тенденцию к понижению до начала формирования паттерна. Поскольку точка пробоя находится в верхней части формации, то иногда точка пробоя находится в центральной трети годового ценового диапазона. Для пробоев нижней трендовой линии точка пробоя, как правило, находится в нижней трети годового ценового диапазона.

Таблица 1.3 Статистика пробоев паттерна расширяющиеся основания

Отображение производительности графических моделей в течение того же ценового диапазона показывает, что паттерны с пробоями вверх разделены поровну: наиболее прибыльными являются нижняя и верхняя трети годового ценового диапазона (их доходность составляет в среднем 26%). Для паттернов с пробоями вниз самое высокое нисходящее движение имеет нижняя треть их годового ценового диапазона (в среднем 30%). Этот процент сокращается в тех паттернах, которые расположены в верхней трети ценового диапазона, показывая наихудшую доходность на уровне 22%.

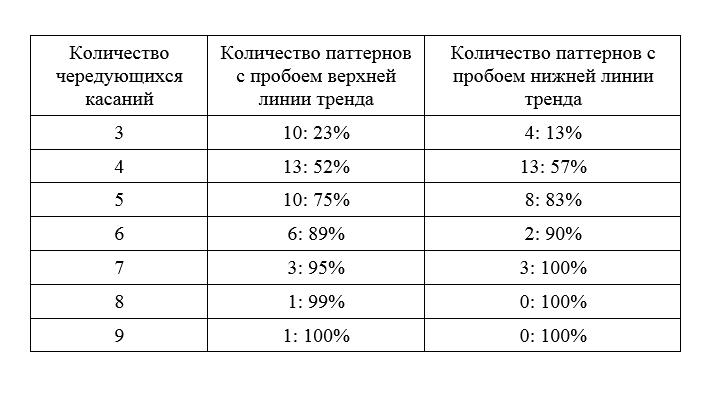

Таблица 1.4 показывает последнюю группу статистики – все паттерны с разбивкой по чередующимся касаниям трендовых линий. Это не аналогично необходимости наличия двух небольших максимумов и двух небольших минимумов в каждом из паттернов расширяющиеся основания. Два небольших максимума, например, могут происходить без полного снижения цены в противоположную сторону. Я посчитал количество чередующихся касаний для каждой формации, чтобы увидеть, имеется ли образец, наглядно показывающий зависимость между количеством касаний и точкой пробоя. Как видно из таблицы 1.4, паттерны, состоящие из четырех чередующихся касаний, наиболее чаще демонстрируют пробой (каждый 13-ый). Однако в паттернах с пробоями вверх обычно варьирует от трех до пяти чередующихся касаний.

Что это значит? Если вы обнаружили на графике расширяющиеся основания, и подумываете о покупке, вы можете попробовать подсчитать количество чередующихся касаний. Если данная акция имеет четыре касания, то пробой, вероятнее всего, произойдет на следующем пересечении ценой уровня данной формации. Таблица показывает, что после четырех чередующихся касаний вероятность пробоя верхней линии тренда составляет 52%, а пробоя нижней линии тренда – 57% (какой стороны цена коснется в первую очередь, в ту сторону и произойдет пробой: если первое касание будет о верхнюю линию, то после четырех касаний, вероятнее всего, будет пробой вверх).

Таблица 1.4 Частота распределения успешно сформировавшихся паттернов по количеству чередующихся касаний трендовых линий с суммарным процентом от общего числа

Для подсчета количества касаний обратитесь к рисунку 1.1, на котором они обозначены. Я не считаю касанием начальную точку входа. Точка входа на рисунке находится на нижней части паттерна возле значения 23%. Цены движутся вверх, затем разворачиваются. Это первая точка касания. После этого цены опускаются до противоположной трендовой линии, делая следующее касание. На четвертом касании видно, что цены касаются нижней линии тренда дважды. Между двумя касаниями присутствует небольшой максимум, но, поскольку цены не касаются верхней линии тренда и даже не доходят до нее, это не считается следующим касанием.

Тактики торговли

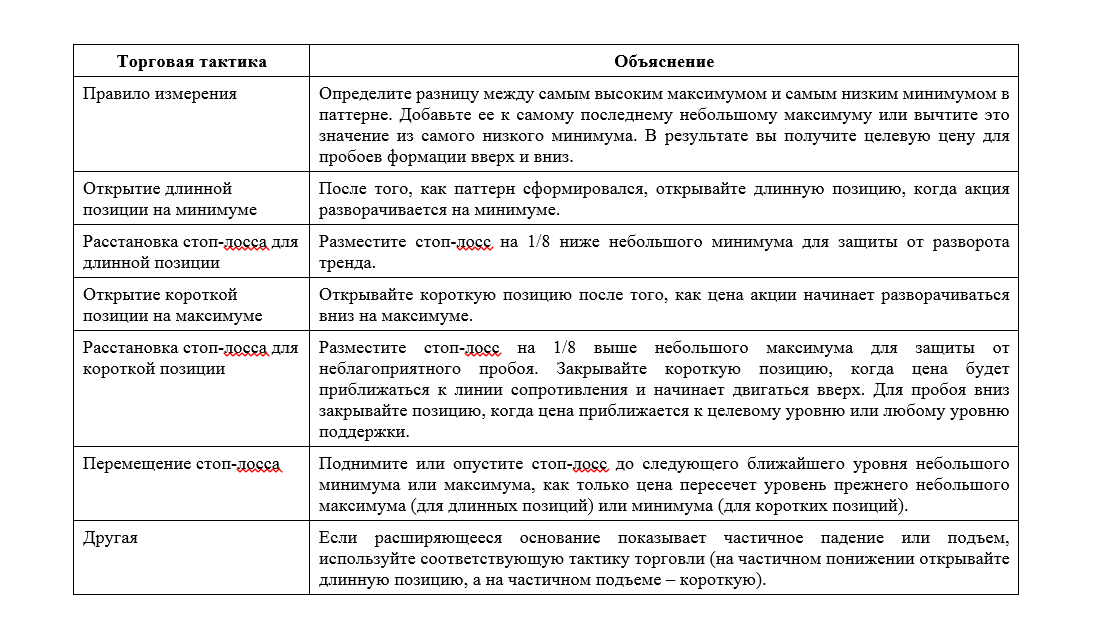

Таблица 1.5 показывает тактики торговли для паттерна расширяющиеся основания. Первая тактика поможет вам определить, сколько денег вы, вероятнее всего, заработаете. Правило измерения помогает сделать прогноз. Вычтите из самого высокого максимума самый низкий минимум в паттерне и получите высоту формации. Затем добавьте это значение для самого высокого максимума – это будет целевой уровень для пробоев верхней линии тренда, для определения целевого уровня для пробоев нижней линии тренда от самого низкого минимума следует вычесть высоту формации.

Таблица 1.5 Торговые тактики для паттерна расширяющиеся основания

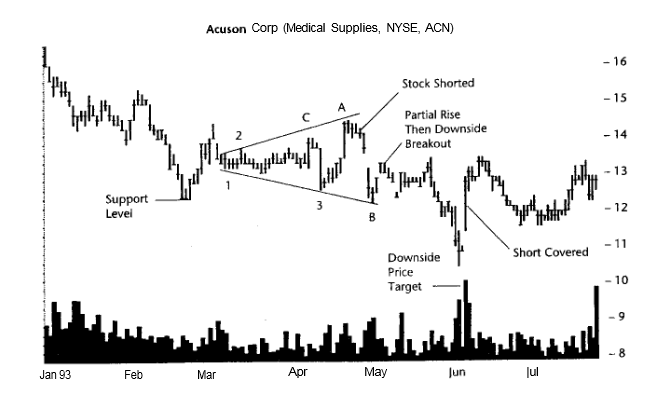

Рисунок 1.5 четко демонстрирует вычисление. Точка А показывает самый высокий максимум в графической модели на уровне 14 1/8. Самым низким минимумом является точка В на уровне 12. Высота формации представляет собой разницу между ними (2 1/8). Добавив это значение к максимуму, мы получим ценовой ориентир для прибыли при пробое вверх. Это будет уровень 16 1/4. Ценовой же ориентир для прибыли при пробое вниз вычисляется путем вычитания высоты формации от самого низкого минимума (то есть, 12 – 2 1/8 = 9 7/8). На рисунке 1.5 видно, что цена редко когда достигает цели при пробое вниз. Для пробоев вниз цены достигают 70% от намеченного ориентира, а для пробоев вверх – всего лишь 59% от намеченного ориентира. Оба значения являются немногим менее 80% (я считаю, в надежных формациях цена должна достигать как минимум этого значения целевого ориентира).

Рисунок 1.5 Расширяющееся дно с пятью чередующимися касаниями. Ожидайте пробоя вниз, поскольку появляется частичный подъем

После того, как вы обнаружили расширяющееся основание с двумя небольшими максимумами и двумя небольшими минимумами, вы можете планировать торговлю на нем. Когда цена отскакивает от нижней трендовой линии, покупайте акции. Когда она разворачивается вниз, продавайте. После частичного подъема может произойти нисходящее движение, или же цены могут дойти до противоположной стороны и коснуться верхней трендовой линии, а затем развернуться вниз. Помните, в данном паттерне возможен пробой вверх, поэтому не открывайте короткой позиции слишком рано или же зафиксируйте свою прибыль по короткой позиции.

В восходящем ценовом тренде разместите ордер стоп-лосс на 1/8 ниже небольшого минимума. Если рынок развернется назад и пробьет нижнюю линию, ваши потери будут незначительными. По мере подъема цены к противоположной стороне паттерна переместите вверх стоп-лосс к уровню 1/8 ниже предыдущего небольшого минимума. Небольшой минимум может выступать в качестве точки поддержки, следовательно, вы всегда будете иметь хорошую возможность зайти в рынок на отбитии цены от уровня поддержки.

Тактика торговли для пробоев нижней трендовой линии аналогична. Открывайте короткую позицию, когда цена касается верхней трендовой линии и начинает нисходящее движение. Установите стоп-лосс на 1/8 выше самого высокого максимума в паттерне, затем ожидайте снижения цены. Если удача будет на вашей стороне, и рынок пойдет вниз, передвиньте свой стоп-лосс ниже, на 1/8 выше предыдущего небольшого максимума. Если рынок отобразит частичный подъем или падение, используйте это как возможность войти в рынок. Это является надежным сигналом пробоя. Для частичных подъемов, сигнал истинный в 67% случаев, а для частичного понижения он истинный в 80% случаев. Воспользуйтесь этим, но убедитесь, что вы разместили стоп-лосс на 1/8 за ближайшей точкой сопротивления, на случай если торговля пойдет против вас.

После того, как цена пробьет паттерн расширяющихся оснований, рассмотреть вопрос о продаже, если цена приближается к цели. Нет никакой гарантии, что цена пробьет или превысит значение тейк-профит, так что будьте готовы закрыть позицию вручную, особенно если между текущей ценой и целью присутствует уровень сопротивления. Рынок может достичь точки сопротивления и развернуться.

Примеры торговли

Сьюзен работает трейдером. Она не боится открывать короткие позиции, если имеется хорошая возможность получить прибыль, особенно если данная акция подкрепляется слабыми предпосылками в фундаментальном или техническом плане. Она ведет напряженную жизнь, но и порой зарабатывает неплохие деньги. Увидев расширяющееся основание, показанное на рисунке 1.5, она начала свой анализ. В начале ноября 1991 года акция достигла максимума 37 3/8, и с тех пор начался нисходящий тренд. Теперь, с самого начала формирования торговли, у значения 14, она задалась вопросом, до каких пор может продолжиться нисходящее движение. Она отобразила две ограничивающие паттерн линии тренда и подсчитала количество чередующихся касаний (на рисунке 1.5, три касания помечены числами, а четвертым касанием является точка А).

Так как большинство расширяющихся формаций имеют тенденцию быть пробитыми после четырех чередующихся касаний, и поскольку цена находилась в верхней части формации и двигалась вниз, она полагала, что акция, по идее, должна пробить нижнюю линию тренда. Следуя своим мыслям, она открыла короткую позицию по цене 13 7/8. Это, конечно, была азартная игра, но Сьюзен имела хороший шанс. В любом случае, она сразу поставила стоп-лосс на уровень 14,54, или на 1/8 выше максимума в точке А.

Сьюзен была вне себя от радости, когда увидела, что спустя 2 дня акция начала падать и достигла противоположной стороны паттерна, коснувшись нижней трендовой линии в точке B. Обычно ее торги не были такими простыми. Она решила защитить свою прибыль и переместила стоп-лосс вниз до ближайшего небольшого максимума, показанного в точке С, на 13 ¾, или 1/8 выше максимума. После этого она выжидала.

Акция отбилась от нижней трендовой линии вместо пробоя, на который она надеялась. Она решила набраться терпения и понаблюдать, что акция будет делать дальше. Установив стоп-лосс на уровень безубыточности, она чувствовала себя защищенной и полагалась на разрешении торговли.

Акция отскочила от уровня поддержки 12 1/8 и сделала частичный подъем и, не дойдя до уровня сопротивления, развернулась вниз. Через два дня после подъема она решительно подумала, что после следующего касания нижней трендовой линии акция пробьет ее и продолжит нисходящее движение. Она удвоила ставки на акции, открыв дополнительную короткую позицию по цене 12 3/4. Она ошиблась. Акции продолжили нисходящее движение еще в течение 1 дня и снова начали движение вверх. Сьюзен переместила стоп-лосс, включив в него стопы дополнительной позиции, но сохранила его на том же уровне (13 3/4). И снова выжидала. Акция медленно поднялась в цене и достигла небольшого максимума на уровне 13 3/8, прежде чем направиться вниз. На этот раз снижение было достаточно быстрым, чтобы пробить зону сопротивления у нижней линии тренда.

Когда акция опустилась ниже точки В, Сьюзен опустила стоп-лосс на 1/8 выше этой точки, или на 12 1/8. Потом она посмотрела на правило измерения тейк-профит, рассчитала цель на уровень 9 7/8 и стала выжидать, чтобы акция действительно достигла этой точки. Для безопасности она решила, что закроет позицию, если акция достигнет значения 10 1/8, т.е. на 1/8 выше общего уровня поддержки 10 (целое число, как правило, является сильным уровнем поддержки).

Когда акция упала до уровня 10 3/8 на больших объемах, Сьюзен поинтересовалась, будет ли в течение этого дня разворот фигуры. Согласно имеющимся данным было трудно определить, развернется ли цена или нет. Она решила выждать достижения акции своей первоначальной цели. Спустя два дня цена выросла, и ее позиции были закрыты на уровне 12 1/8. Сьюзен заработала не так много денег (около 9% на протяжении месяца), но зато приобрела опыт.