Admin (обсуждение | вклад) (Новая страница: «Залогом прибыли торговой системы является правильная интерпретация текущего состояния…») |

(нет различий)

|

Версия 17:32, 11 октября 2016

Залогом прибыли торговой системы является правильная интерпретация текущего состояния рынка. Рынок пребывает в двух состояниях: флэта или тренда. Трейдер, создавая торговую систему, подбирает идеальное соотношение индикаторов, которые в свою очередь имеют параметры, подлежащие оптимизации. Трендовые индикаторы имеют высокий процент отрицательных сделок на флэтовых участках колебания цены. В систему приходится включать индикаторы-фильтры, позволяющие избегать убыточные сделки.

В итоге система получается громоздкой, вмещает в себя все больше и больше оптимизируемых параметров, для приведения системы к общему знаменателю от трейдера требуется обладание большим торговым опытом и недюжие теоретические знания.

Второй путь поиска подходящей торговой стратегии - проработка готового материала. Обучиться тестированию готовых стратегий гораздо проще, чем вникнуть во все тонкости трейдерской работы.

Главное - не увлекаться «походом за граалем», все торговые системы имеют убыточные сделки, сложность составных частей стратегии не гарантирует надежности прибыли.

Содержание

Цена как индикатор

Цена актива складывается из спроса и предложения, формируемого отложенными приказами трейдеров. Часть сделок проходит «по рынку», каждая сделка отражается на графике виде тика, не привязанного по времени, сделки идут непрерывным потоком.

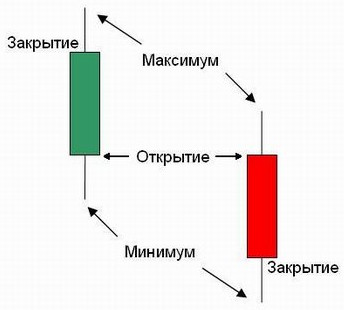

Для удобства поток был разделен на стандартные временные промежутки и представлен в виде «свечей» или баров, имеющих цену входа, выхода и экстремумы цены.

После появления такого разделения ценового ряда, благодаря двухцветному окрасу тела свечи (расстояние между ценой открытия и закрытия), возникло целое направление «свечного анализа», заключавшееся в предсказании будущего поведения рыночных котировок, на основе определенных комбинаций свечей (паттернов), расположенных рядом с друг другом.

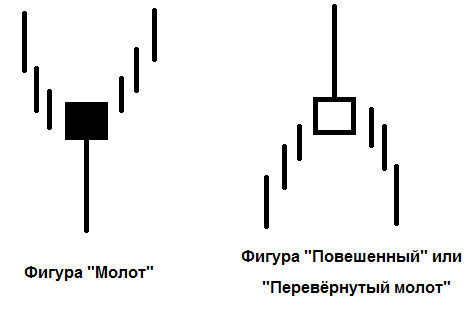

Путем многолетних наблюдений за поведением цены после возникновения определенного паттерна, «исследователями» было составлено около 200 фигур «свечного анализа».

Предлагаемая стратегия Green Red Candle не требует знаний основ свечного анализа, запоминания всех их комбинаций, она до невозможности проста, может быть использована новичком, со знаниями про отображение цен на бирже, описанных выше.

Преамбула стратегии Green Red Candle

Толкование системы простое. Любой тренд не являет собой направленное движение в одну сторону, ему присущи коррекционные, противоположные движения. В свою очередь коррекционные движения могут переродиться в новый тренд. Стратегия основана на входах при развитии коррекционных движений.

Тактика работы Green Red Candle

Выбираем валютную пару. Стоит обратить внимание на основные ликвидные валютные пары EUR\USD, GBP\USD, USD\CHF, USD\JPY и кросс курсы на них EUR\GBP, GBP\JPY и т.д.

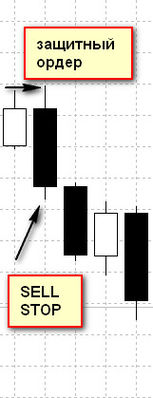

Устанавливаем на графике дневной таймфрейм. Ждем закрытие дня. Если свеча закрылась противоположным цветом к предыдущей, ставим отложенный ордер по направлению к этому движению (тип ордера BUY или SELL STOP). Ценовой уровень постановки ордера-экстремум закрывшейся свечи (на конце хвоста) плюс один два пункта, с учетом размера спреда. При срабатывании ордера, защитный стоп устанавливаем на противоположном экстремуме, плюс один два пункта, с учетом размера спрэда.

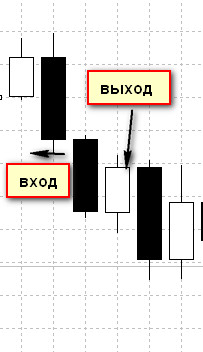

Ордер закрываем при возникновении противоположного сигнала, на котором вновь ставим отложенный ордер, совпадающий по новому движению тела свечи.

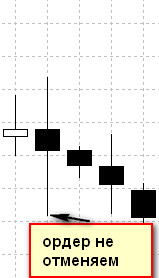

Если ордер не сработал, отменяем его по закрытию следующей свечи, в том случае, если она была противоположной. При этом выставляем новый отложенный ордер на этой вновь закрывшейся свече.

При развитии так называемой «свечи внутреннего дня», при которой экстремумы закрывшейся свечи не вышли за диапазон дня предыдущего, оставляем отложенные ордера при условии совпадения направления «внутренней свечи» с предыдущей, в случае разного цвета их тел, действуем по стандартному алгоритму.

Модификации системы Green Red Candle

Изменения в данную систему вносятся по уровню стопов. Дневная свеча обычно имеет высокий диапазон изменения котировок, трейдеры откладывают стоп только 0,6 этого диапазона (исходя из коэффициента числа Фибоначчи 0.618), используя трейлинг стоп. Такую тактику постановки защитного приказа применяют совместно с тейк профитом, ставя пропорционально стопу (уровень 1,618).

В целях возможного увеличения профита прибыльная позиция удерживается. При возникновении противоположной свечи, позицию не закрывают, перенося стоп на уровень экстремума, стоп позиция увеличивается при этом вдвое; после сработки такого вида ордера закроется предыдущая позиция и откроется новая.

Заключительные рекомендации

При выставлении стопов и отложенных ордеров, важно правильно рассчитать ценовой уровень, учесть влияние спреда, тип трейдерских счетов выбирать с фиксированным спредом, по возможности, с отсутствием свопа. Высокий уровень спреда несет дополнительные затраты, счетов с нулевым спредом не бывает, плавающий спред опасен своей непредсказуемостью, расширение может произойти на экстремумах, в области, где стоят ваши ордера. Данные тестов системы на исторических данных не будут точны при таком типе счета (с «нулевым спредом»). Предсказать, сработает тот или иной ордер будет уделом теории вероятности, ведь котировки на графике не всегда отражают цены спреда, у многих брокеров не всегда отражают экстремумы спреда.

Вывод

Не существует безошибочных методов определения тренда, ценность той или иной стратегии определяется числовыми показателями, полученными после тестов на исторических данных по размерам ее потенциальной прибыли и возможной просадке (убыткам), соотношению прибыльных и убыточных сделок. Трейдеры приходят на биржу «за деньгами», торговые системы надо отбирать по финансовому результату.