Lika (обсуждение | вклад) (→Модификация стратегии паттерн «Дракона») |

Lika (обсуждение | вклад) (→Выводы) |

||

| Строка 61: | Строка 61: | ||

== Выводы == | == Выводы == | ||

| − | Распространенные торговые системы используют в основе принятия торговых решений [[Индикаторы| | + | Распространенные торговые системы используют в основе принятия торговых решений показания [[Индикаторы|индикаторов]], потому как считается важным, добиться четкой формализации правил торговли. Трейдер может впоследствии, имея алгоритм стратегии, автоматизировать ее при стабильных положительных результатах. В статье описана стратегия, реализованная на одной фигуре графического анализа. Следует помнить, в конечном итоге, важна не автоматизация торгового процесса, а финансовый результат торговой системы. |

[[Category:Стратегии]] | [[Category:Стратегии]] | ||

Версия 09:51, 22 октября 2016

Графический анализ биржевых котировок торгуемых инструментов - одна из первичных разновидностей технического анализа. Эмпирические наблюдения позволили трейдерам заметить закономерности поведения цены, доказывающие ее неслучайное поведение. Иначе, как объяснить линии поддержки и сопротивления, треугольники, «флаги» и «вымпелы», на которых котировки вот уже столетие ведут себя с большой вероятностью стандартного прогноза.

В ходе исторического развития методов графического анализа трейдерами были описаны несколько десятков таких фигур. Необходимо признать, трейдеру для обнаружения фигуры понадобится «наметанный глаз», для чего необходима теоретическая подготовка и практическая тренировка.

Можно пойти по другому пути, выбрав «надежную» фигуру графического анализа, выстроить торговую стратегию, определив тактику входа при появлении этой фигуры и правила манименеджмента.

Содержание

Торговый паттерн «Дракон»

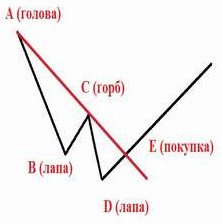

Паттерном называют образец или шаблон чего-либо. В графическом анализе имеется ввиду повторяющаяся фигура технического анализа. Паттерн "Дракон" возникает на трендовых рынках, при чем тенденция развивается после неудавшегося импульса, правда, это не является строгим правилом, скорей всего наблюдением.

Паттерн начинается с головы А (вершины, от которой происходит разворот), лапы В и D, горб - С. Точка пересечения котировок Е с прямой АС дает точку входа, в нашем случае в покупку.

На продажу фигура дракона аналогична, находим две лапы, ждем пересечения котировками линии горба, получаем точу продажи.

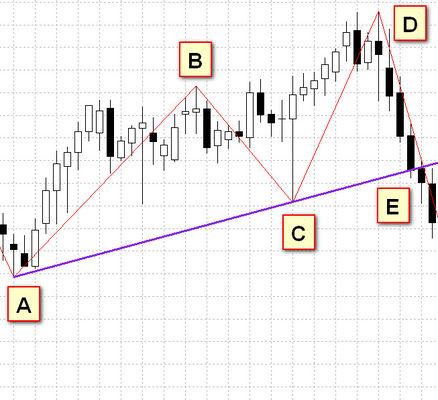

Индикатор ZigZag был использован сознательно. Начинающим трейдерам рекомендуется пользоваться этим индикаторам, чтобы снять вопросы правильного построения линий графического анализа. Эффективность паттерна обеспечивается схожестью с паттерном "двойная вершина" или половиной фигуры «голова-плечи».

Торговая тактика паттерна «Дракон»

Таймфрейм выбираем любой, однако, для полного всестороннего анализа и подтверждения паттерна рабочий временной промежуток лучше настроить не ниже 15 минутного. Правило – «Чем выше таймфрейм, тем надежней сигнал» действует в отношении этого паттерна также, как и в любой другой стратегии, но дневные свечи или четырехчасовые формируют фигуру «Дракон» очень редко.

После того, как цена поднимется выше лапы В, трейдеру следует ожидать разворота цены, при котором будет очерчена вторая «лапа Дракона». По двум точкам, «голова Дракона» А и «горб Дракона» С, проводим прямую линию. Вход осуществляется при пробое котировкой этой линии, цена закрытия должна быть ниже.

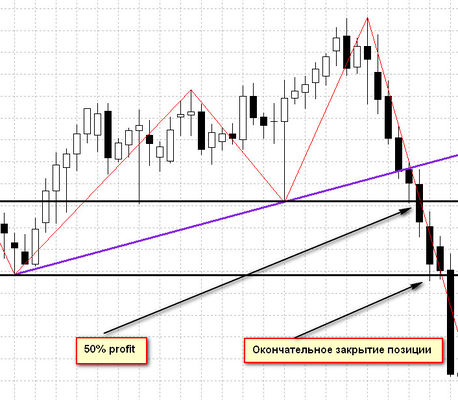

Точка входа Е считается «хвостом Дракона». Выход с прибылью осуществляется в два этапа. Половина позиции закрывается на уровне «горба», окончательное закрытие позиции происходит на уровне «головы Дракона».

Стопы устанавливаем за второй лапой Дракона (D).

При определении паттерна «Дракон» на падении котировок, готовимся к сделке по такому же алгоритму. Дожидаемся чтобы вторая лапа опустилась ниже первой, при очерченном ее минимуме ждем закрытия цены свечи выше линии проведенной от головы к горбу. Осуществив покупку актива, трейдер ставит стоп чуть ниже уровня второй лапы, закрытие происходит по частям на уровне горба и головы.

Какие-либо ограничения по используемым торговым инструментам для данной стратегии отсутствуют. Она подходит для всех валютных пар и контрактов на разницу CFD.

Модификация стратегии паттерн «Дракона»

Классическая интерпретация стратегии имеет обязательное условие, что первая лапа Дракона короче второй, которое игнорируется практикующими трейдерами. Зачастую они обращают внимание на другие фигуры, сопутствующие паттерну «Дракон», и входят по скомпилированному общему сигналу.

Большой размер стоп-лосса при использовании торговой стратегии «Дракон» на высоких таймфреймах «заставляет» трейдеров использовать трейлинг-стоп для минимизации возможных потерь на убыточных сделках.

Для постановки уровней стопов и тейк-профитов трейдеры добавляют в торговую систему уровни Фибоначчи, проводя их от минимума лапы к точке головы.

В целях максимизации прибыли от движений цены позицию продолжают удерживать до уровня 161,8%, последовательно переставляя стоп-лосс по уровням Фибоначчи.

Уровни Фибоначчи используют для проверки точек построения паттерна дракон. Согласно этой теории, «лапа Дракона» В отличается от «лапы Дракона» D на 5-10%, «горб Дракона» С находится выше уровня Фибоначчи 50-61,8%. При возникновении фигуры на падающем тренде лапа В выше лапы D и наоборот, при растущем тренде лапа В – выше. Сами уровни строятся между точками головы А и лапы В

В некоторых источниках проверяется соотношение сторон треугольника АВD: сторона АD должна соотноситься к стороне АВ, как 1 к 1,618.

Выводы

Распространенные торговые системы используют в основе принятия торговых решений показания индикаторов, потому как считается важным, добиться четкой формализации правил торговли. Трейдер может впоследствии, имея алгоритм стратегии, автоматизировать ее при стабильных положительных результатах. В статье описана стратегия, реализованная на одной фигуре графического анализа. Следует помнить, в конечном итоге, важна не автоматизация торгового процесса, а финансовый результат торговой системы.