Admin (обсуждение | вклад) (Новая страница: «Популярность уровней Фибоначчи в трейдерской среде объясняется во-первых, масштабом ли…») |

(нет различий)

|

Версия 11:44, 7 декабря 2016

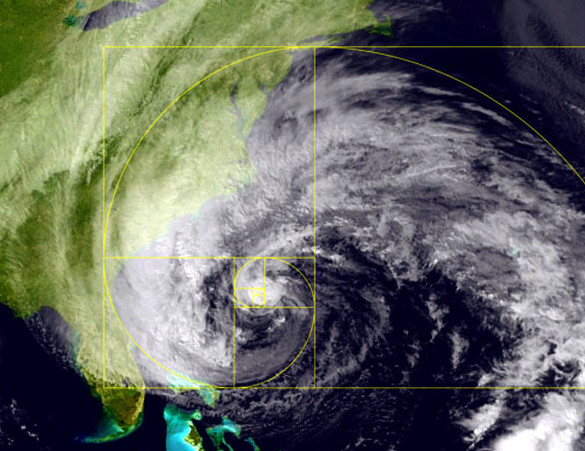

Популярность уровней Фибоначчи в трейдерской среде объясняется во-первых, масштабом личности, которая ввела эту числовую последовательность в трейдинг, во-вторых, особенностью постоянства коэффициентов, получаемых при делении чисел последовательности, простотой построения (в современных торговых терминалах это делается автоматически), визуально наблюдаемой «отработкой» этих уровней ценой на графике (котировки в большинстве случаев отталкиваются от построенных уровней или колеблются, ограниченные их диапазоном).

Последовательность, открытая и описанная Леонардо Пизанским в XIII веке, была привлечена Эллиотом, создателем волновой теории, использовавшим ее для объяснения, как обнаружить свои волны на графике. Благодаря этому великому трейдеру коэффициенты-константы, получаемые путем деления членов последовательности 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233…и т.д., (каждое последующая цифра равна сумме двух предыдущих членов), были выбраны как процент коррекции волновой структуры рыночных цен. По теории Эллиота, тренд развивается пятиволновой формацией, коррекционные волны которой «падают» от достигнутых вершин на 38,2% или на 61,8%. Единственно, что было введено Эллиотом «от себя» - уровень 50%, отработка этого уровня объясняется психологическим поведением трейдеров, зацикленных на круглых числах и симметрии. Поэтому уровни Фибоначчи рассматриваются, в первую очередь, как коррекционные, но проекции этих волн могут рассматриваться как сопротивления.

Содержание

Описание стратегии

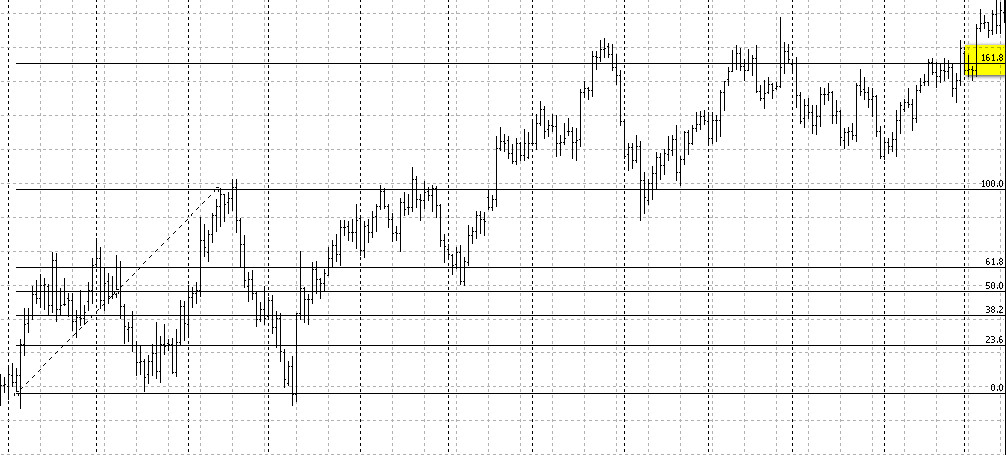

В изложенной торговой системе уровни используются исключительно как коррекционные, то есть все время осуществляем сделки на «отбой» от уровня. В стратегии так же используется индикатор, исполняющий роль «точек отсчета», между которыми «растягивается» сетка уровней Фибоначчи.

Параметры стратегии

Торговать можно без ограничений, всеми валютными парами на часовых таймфреймах. Вспомогательным индикатором выступает RSI с периодом 14, входящий в базовый пакет индикаторов торговой платформы Метатрейдер, как и уровни Фибоначчи. RSI – осциллятор, изменяющий свои значения в ограниченном коридоре от 0 до 100. Считаем, что зона перекупленности соответствует показания индикатора выше 70, зона перепроданности – 30.

Правила торговли

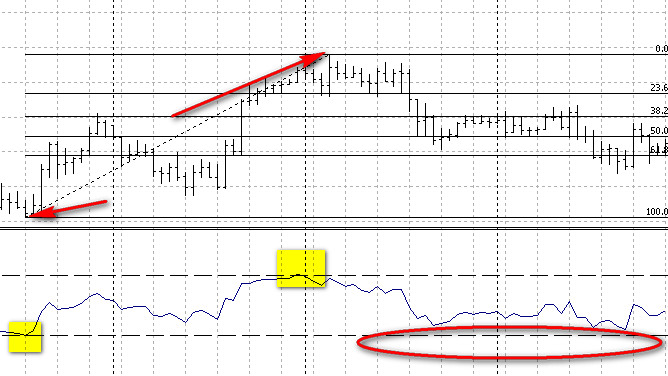

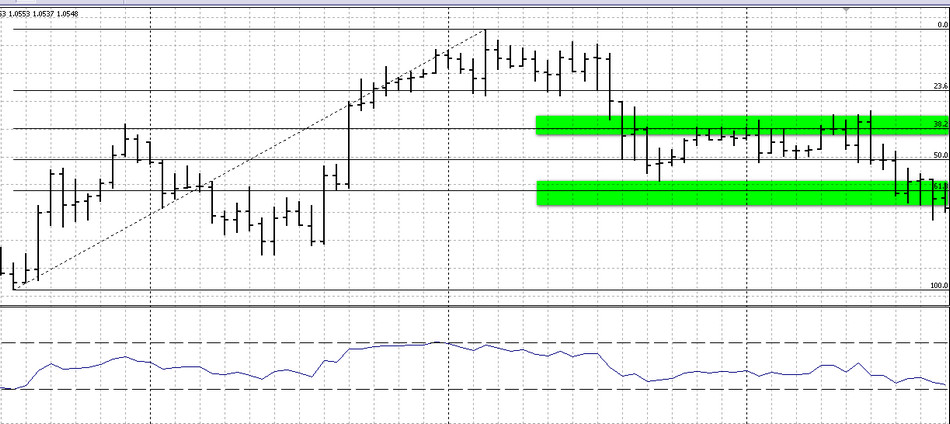

Уровни Фибоначчи устанавливаются на минимуме, соответствующем моменту входа кривой индикатора в зону перепроданности и максимуме, в зоне перекупленности. Минимум и максимум цены определяется трейдером визуально в непосредственной близости к экстремальным зонам RSI.

Уровни продолжают «действовать» до тех пор, пока RSI не уйдет в противопложную экстремальную зону (в нашем случае – зону перепроданности). Сделки осуществляются только отложенными ордерами по уровням 38,2 и 61,8. Других уровней нет.

Покупка осуществленная на уровне 38,2, закрывается по выставленному тейк-профиту на уровне 23,6, для уровня 61,8 тейк-профит на уровне 50. Один уровень – одна сделка. После срабатывания и закрытия отложенного ордера другие не выставляются, пока не сменится тенденция (со сменой сигналов RSI).

Продажи осуществляем по тому же алгоритму, RSI достигает двух противоположных экстремумов, которые мы соединяем на графике котировок уровнями Фибоначчи от максимума к минимуму, удерживая сетку до достижения перекупленности RSI или переставляя ниже, при достижении новых минимумов котировками. В пределах первого сигнала и первой сетки ордера (в данном случае на 38,2) действуют единожды, закрывшись, новый ордер не выставляем. Стопы выставляем на уровне 100. Если цена после срабатывания ордера на уровне 38,2 коснулась 50, выставляем тейкпрофит по уровню входа (1), чтобы закрыть ордер в безубыток.Выходим из убыточной сделки «вручную», при смене сигнала RSI (достижении противоположной области) с использованием тактики коррекции. На рисунке ниже представлен случай (2). Зона «перепроданности» предусматривает возможность обратного движения котировок. Дожидаемся момента, когда кривая «вернулась» из зоны и закрываем сделку, открытую на уровне 61,8.

Оптимизация стратегии

Если трейдер решит увеличить частоту сделок путем работы на малых таймфреймах, период RSI следует увеличить до 21.

Управление капиталом

Допустимый риск на сделку – не более 2%. Такая «суровость» связана с большим размером стопов и вероятностью срабатывания двух сделок одновременно. Желание увеличить риски должно сопровождаться другими размерами стопов, например, для уровня 38,2 расположить стоп ниже 61,8.