Индикатор Parabolic SAR - Полное название индикатора – Parabolic Stop and Reverse. Это трендовый индикатор Форекс, который показывает направление тренда и говорит трейдерам о том, что движение цены прекращает свое направление и разворачивается. Он был создан задолго до начала широкого использования компьютеров, и тем не менее, до сих пор остается полезным и популярным техническим инструментом для торговли на финансовых рынках.

Содержание

Основные характеристики индикатора Parabolic SAR

Данный индикатор был разработан Уэллсом Уайлдером, и основан на времени и цене, которые используются для создания и определения торговых возможностей на вход в рынок. Также индикатор используется для эффективного определения мест, где можно установить как обычный стоп лосс, так и использовать метод скользящего стопа. Важным аспектом индикатора является SAR (стоп и разворот), который отслеживает направление движения рынка.

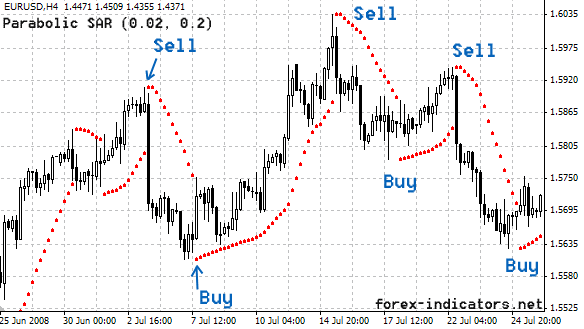

В восходящем тренде Parabolic SAR отображается под ценой, и до тех пор, пока он будет находиться именно там, это будет сигналом, что восходящий тренд имеет силу. В нисходящем тренде Parabolic SAR отображается над ценой, и до тех пор, пока он будет находиться над ценой, это будет сигналом о том, что нисходящий тренд имеет силу. В этом и заключается работа данного индикатора: он предполагает новое направление цены. Это означает, что индикатор, который ранее располагался ниже цены на восходящем тренде, меняет свое расположение и отображается выше цены, когда на рынке начинается нисходящий тренд.

Торговля с использованием индикатора Parabolic SAR включает в себя следующие сигналы:

- Если точки PSAR находятся выше графика цены – присутствует нисходящий тренд.

- Если точки PSAR находятся ниже графика цены – присутствует восходящий тренд.

Концепция его использования легко понятна с первого взгляда.

Очевидно, что Parabolic SAR отображается в виде набора пунктирных линий, где каждая точка представляет определенный период времени. Когда цена находится выше точек Parabolic SAR, трейдеры должны быть удерживать только длинные позиции. После того, как точки Parabolic SAR переходят на вершины графика цены, пора изменять торговые позиции на короткие.

Parabolic индикатор SAR буквально позволяет быть в торговле все время.

Принципы торговли с помощью индикатора Parabolic SAR

Тем не менее, торговать с Parabolic SAR не так просто; не вся торговля с использованием сигналов разворота, исходящих от Parabolic SAR, может быть прибыльной.

Давайте обратимся к советам разработчика данного индикатора Parabolic SAR – Дж. Уэллсу Уайлдеру. Он предлагает использовать Parabolic SAR, в первую очередь, для трейлинг-стопов и нахождения наилучших точек выхода из рынка. Использование индикатора Parabolic SAR трейдерами Forex заключается в простой установке стоп-ордера на уровне самых последних точек SAR, появляющихся на графике. А затем перемещении стоп-ордера вместе с каждой новой точкой SAR до того момента, пока будет продолжаться тренд. После того, как индикатор Parabolic SAR изменит свое положение – точки SAR появятся на противоположной стороне от графика цены – позиция закроется. Уэллс Уайлдер не рекомендует использовать Parabolic SAR в качестве самостоятельного индикатора. Основной причиной этого является тот факт, что Parabolic SAR может легко создавать пилообразное движение (ложные сигналы) в периоды консолидации рынка. Parabolic SAR работает лучше в периоды сильных трендов, которые, по оценкам самого Уайлдера, происходят примерно в 30% времени. Таким образом, трейдерам будут нужны другие индикаторы рынка Форекс для выявления сильных периодов трендов.

Уэллс Уайлдер разработал для себя еще один трендовый индикатор – ADX, – который показывает, какие тенденции является доминирующим, и насколько они сильны. Зная тенденции и их силу, трейдеры рынка Forex могут брать от Parabolic SAR соответствующие сигналы и игнорировать все остальные. Как можно определить наличие тренда, если вы не хотите использовать ADX. Попробуйте использовать EMA с периодом 50. Если график цены будет располагаться выше нее, то на рынке присутствует восходящий тренд, если ниже – нисходящий тренд.

Настройки для Parabolic SAR

Итак, индикатор Parabolic SAR разработан для того, чтобы правильно держать уровень стоп-лосс и перемещать его, приспосабливаясь к новым ценам, защищая, таким образом, свою прибыль.

Формула Parabolic SAR включает в себя «фактор ускорения», который позволяет быстро реагировать на изменения рынка, как только тренд набирает силу. В начале, новые точки Parabolic SAR размещаются близко друг к другу, а затем, по мере продолжения тренда, они располагаются реже. Parabolic SAR имеет две переменные: шаг и макс шаг. Параметры, рекомендованные У. Уайлдером: шаг 0,02, максимальный шаг 0,2.

Шаг устанавливает чувствительность индикатора Parabolic SAR. Если шаг слишком высокий, то Parabolic SAR становится более чувствительным и переключается назад и вперед чаще, при этом более низкий шаг Parabolic SAR делает его более сглаженным. Максимальный шаг устанавливает подушку между ценой и Parabolic SAR. Чем выше макс шаг, тем ближе будет располагаться скользящий стоп к цене.

Полезные советы при использовании Parabolic SAR

Совет 1:

Когда пространство между точками индикатора Parabolic SAR значительно увеличивается, это означает, что формула ускорение для SAR уже работает. Таким образом, если вы упустили точку входа, было бы лучше вообще избежать поздних вхождений в рынок и ожидать возможности повторного входа с помощью, например, индикатора Stochastic.

Совет 2:

Parabolic SAR является лишь математической интерпретацией цены. Несмотря на то, что он помогает определить начальное место для стоп-ордера, иногда он не может являться окончательным или лучшим вариантом. Трейдеры рынка Форекс, которые также ориентируются на уровни поддержки/сопротивления, круглые цифры, линии тренда и т.д., могут найти даже лучшее место для расстановки стоп-ордера.

Расчет формулы индикатора Parabolic SAR

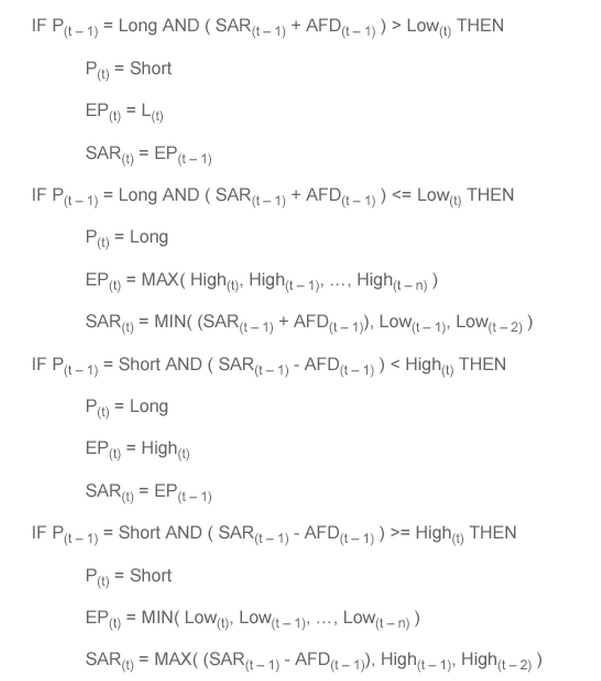

SAR довольно тяжело рассчитывается в силу определенных факторов, которые необходимо учитывать, потому в расчете присутствуют такие переменные как если/то. Тем не менее, представленный ниже пример дает общее представление о том, как рассчитывается этот индикатор. Так как формулы для растущего и падающего SAR не являются одинаковыми, расчет выполняется в двух направлениях. Одно из них – вычисление растущего SAR, а другое – падающего SAR.

Растущий Sar

- Предыдущее значение SAR: Значение SAR за предыдущий период.

- Крайняя точка (КТ): Самая высокая цена в текущем восходящем тренде.

- Коэффициент ускорения (КУ): Начиная со значения 0,02, КУ увеличивается на 0,02 каждый раз, когда крайняя точка делает новый максимум. КУ может достигнуть максимума 0,20, независимо от того как долго продолжается восходящий тренд.

Текущее значение SAR = Предыдущее значение SAR + предыдущее значение КУ (Предыдущее значение КТ - Предыдущее значение SAR) 13 апреля 10 года SAR = 48,28 = 48,13 + 0,14 (49,20 - 48,13) Коэффициент ускорения умножается на разницу между крайней точкой и предыдущим периодом SAR. Полученный результат затем добавляется к значению SAR предыдущего периода. Заметим, однако, что SAR никогда не может быть выше минимумов двух предыдущих периодов. Если SAR будет выше одного из этих минимумов, то используется наименьшее из этих двух значений SAR.

Определите изначальную позицию (P(initial)), является ли она длинной или короткой. По умолчанию ProSticks предполагает, что позиция длинная.

Определите изначальный Stop-and-Reversal (SAR(initial)).

Если P(initial) длинная, то SAR(initial) = L(t-1) Если P(initial) короткая, то SAR(initial) = H(t-1).

Определите изначальный (EP(initial)).

Если P(initial) длинная, то EP(initial) = MAX (High(t), High(t-1)) Если P(initial) короткая, то EP(initial) = MIN (Low(t), Low(t-1)).

Определите «фактор ускорения» - Acceleretion Factor (AF(t)). Установите изначальный Acceleretion Factor AF(initial), увеличивая значение на AF(initial) на каждый период, вплоть до предела, который устанавливается новой Extrime Price, пока не будет закрыта позиция.

Если P(t) = новая позиция, то AF(t) = AF(initial) Если EP(t) = EP(t-1), то AF(t) = AF(t-1).

Подсчитайте AFD(t) путем умножения AF(t) на абсолютное значение разницы между EP(t) и SAR(t).

AFD(t) = AF(t) • ABS (EP(t) – SAR(t)).

Определите P(t), EP(t) и SAR(t).

где, n-длина текущей позиции.