Среди начинающих трейдеров бытует мнение о существовании некоего «волшебного» почти безубыточного индикатора. Несмотря на беспрерывную эволюцию технического анализа, новейшие индикаторы не показывают результаты с высоким процентом прибыльных сделок, отличающимся от «базовых» индикаторов, ставших классическими, разработанными именитыми трейдерами в XX веке.

Неоспоримое преимущество дает использование торговых систем, объединяя индикаторы, описывающие различные состояния рынка. Создание такого рода стратегий требует определенного навыка и опыта. Начинающим трейдерам не стоит тратить время на попытки собрать «неведомое» из «неизведанного», существует множество канонических торговых систем, подробным образом описанных в книгах признанными классиками трейдинга.

При изучении торговых платформ, например Метатрейдера, в составе программ заметен пакет встроенных индикаторов, в том числе именных. Новичку несложно будет отыскать по этим именам труды самого автора и его готовые авторские стратегии. Рассмотрим такой подход на примере знаменитого инвестора и спекулянта Билла Вильямса.

Содержание

Торговый Хаос

Благодаря своей рукописи с таким названием, после её издания этот трейдер стал знаменит. Сама книга вызвала много споров из-за «революционных взглядов» на рынок и отрицания основ фундаментального анализа, но впоследствии изложенные в ней индикаторы и системы прочно вошли в арсенал аналитического прогнозирования, а затем и в базовые пакеты торговых платформ. Сам Вильямс написал еще одну книгу «Новые измерения в биржевой торговле», переиздал предыдущую и открыл центр по обучению трейдеров.

В первой своей книге «Торговый хаос» автор предлагает с помощью «фрактальной геометрии» превратить хаотичную структуру рынка в упорядоченную и измеряемую. Но начинающему трейдеру будет интересным пример того, как «собирается» торговая система, в финале книги мы имеем готовую стратегию для начала торговли.

Описание стратегии

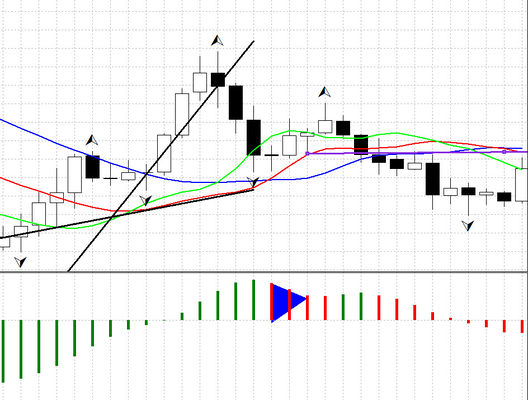

Правила построения торговой системы предполагают наличие составных индикаторов, описывающих направленное движение и состояние флэта. Допускается использование дополнительных индикаторов в виде фильтров или триггеров, переключающих наше внимание на один из индикаторов, как сигнал перехода рынка из одного состояния в другое. Билл Вилямс определял тренд в своей стратегии с помощью системы скользящих средних, флетовые состояния идентифицировал Awesome Oscillator. В качестве дополнительных фильтров автором стратегии были использованы свечные сигналы и знаменитая спорная «фрактальная теория». Кратко отметим недовольство и критику математического сообщества, в отношении определения фракталов, данного Вильямсом со страниц книги, потому что оно не соответствует точному математическому пониманию фрактальной теории. Автора обвинили в грамотном пиар-ходе, нежели в стремлении действительно привнести в трейдинг эту математическую теорию.

Как собиралась стратегия? Фильтр тренда.

Способ усреднения временных диапазонов свечей, построения по этим данным кривой, и использования ее для определения наличия тренда придуман давно. Трейдерами ломаются копья над запаздыванием таких сигналов. Обычно используют несколько подходов: подбирают период, вводят «весовые» коэффициенты, «утяжеляя» ряд средних значений, повышая их вклад в расчеты кривой, либо совмещают две скользящие средние с разным периодом, используя пересечения как сигналы начала тренда.

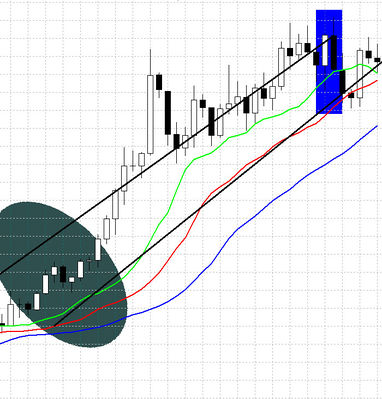

Оригинальность Билла Вильямса состояла в создании индикатора их трех скользящих средних. В историю трейдинга, с подачи автора, он вошел под названием Аллигатор, скользящие средние трех разных периодов 8, 5 и 3, отображенные со сдвигом вперед (для удобства анализа по типу Ишимоку), называют как челюсть, язык и губы Аллигатора. Сигналы интерпретируются также красочно: линии разошлись - индикатор раскрыл пасть, имеем на рынке наличие тренда, пасть захлопнулась – линии переплелись, тренд отсутствует.

Триггер начала тренда (Первый мудрец)

Мечта трейдера - поймать «начало тренда». Система, выстроенная Биллом Вильямсом, предполагает три уровня сигналов, входить можно по каждому из них в отдельности или предполагается совместное использование. От этого зависит надежность входа. Тренд берет начало с перелома тенденции. Котировки шли вверх, но вот уже маркетмейкеры, обладая инсайдерской информацией, на определенном этапе начинают набирать позиции в другую сторону, «скупая» все ордера, близкие по цене к предыдущим максимумам, или настроения и информированность трейдеров таковы, что фиксация прибыли текущего тренда выливается в полноценный разворот, после которого, в будущем, будет сформировано полноценное движение противоположного направления. Как войти на этом этапе, где будет располагаться такая точка входа?

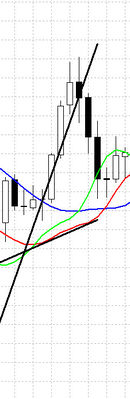

Первым Мудрецом была названа методика определения с помощью свечного анализа точки разворота котировок. Бычий и медвежий перелом был описан автором, как образование свечи с более высоким\низким максимумом\минимумом и ценой закрытия ниже\выше уровня открытия меньше \больше половины диапазона свечи. Если Вам знакомы основы анализа, с помощью свечных формаций вам легко будет заметить сходство с фигурами перелома. Дополнительным условием в этом сигнале-мудреце является пересечение за «ценой» касательных прямых свечей и «языка» аллигатора.

На рисунках наглядно показано присутствие бычьего сигнала, но отсутствие пересечения, тогда как на втором, в наличии оба сигнала.

Второй Мудрец

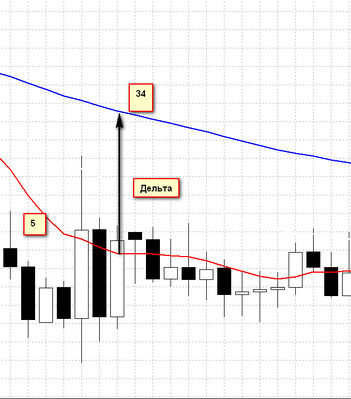

В этом качестве в торговой системе используется «чудесный осциллятор» AO (Awesome Oscillator). Сделаем ремарку – в данной стратегии мы не будем рассматривать все сигналы этого индикатора, более подробно с ним можно ознакомится в книге Вильямса «Новые измерения в биржевой торговле». Индикатор измеряет дельту расхождения между 34 периодной, построенной по средним значениям диапазона временных колебаний цен, скользящей средней и 5 периодной скользящей, построенной по тому же методу расчета.

Разница отображается в виде двухцветной гистограммы, имеющей отрицательную и положительную области. Три бара одного цвета предполагают возможность открытия позиции по ранее идентифицированному тренду, в нашем случае, с помощью бычьего перелома. Вход осуществляется методом «прорыва», на закрытии третьего столбика гистограммы ставим отложенный ордер sell stop на уровне «ниже один тик» сформированной свечи, при «сработке» ордера, стоп лосс располагаем на ближайшем локальном максимуме.

В авторской интерпретации этот сигнал стратегии служит поводом для увеличения позиции. При использовании второго мудреца можно пользоваться трейлинг стопом.

Фракталы

В трактовке Билла Вильямса, повторяющиеся пятисвечные комбинации имеют экстремум цены посередине. Пять свечей - необязательное условие, фрактал содержит до 9-ти свечей. Более подробное изложение фрактальной теории трейдеры могут прочесть в обоих изданиях «Торгового хаоса».

Берется во внимание сигнал фрактала на покупку - если он выше языка Аллигатора, на продажу - если ниже. Тип и постановка ордера совпадает с алгоритмом, применяемом при сигналах осциллятора на прорыв - чуть ниже\выше минимума\максимума.

Если сигнал бычий - медвежий перелом первичен, берутся все фрактальные сигналы в направлении перелома. Стоп лосс на такие сигналы вставляется по системе индикатора АО.