В основе любой идеи создания стратегии на основе индикаторов лежит стремление трейдера найти оптимальный баланс выдаваемых торговых сигналов с приемлемым уровнем ошибки. Поэтому торговые системы усложняются, к основным придаются другие индикаторы с запретительным или подтверждающим толкованием их сигналов, как фильтров к ведущим сигналам системы. Торговые системы расширяются, алгоритмы усложняются, автоматизация решает проблему совмещения сигналов, но результативность на выходе может не получить ожидаемый прирост положительного финансового результата. Предлагаемая стратегия создана по принципу исключения ряда сигналов у одного индикатора. Как правило, торговля может осуществляться, по нескольким сигналам одного и того же индикатора, но выбрав из них один надежный, мы потерям в количестве и выиграем в качестве.

Содержание

Понятие дивергенции и конвергенции осцилляторов

Класс индикаторов - осцилляторы - обладает таким свойством, подмеченным еще создателями этих функциональных зависимостей, как расхождение направлений движения кривой индикатора и котировок актива. Это явление назвали дивергенция (если цена растет, а индикатор падает), то есть расхождение, иногда добавляют «бычье». В случае падения цены и роста кривой, явление получило название конвергенция (схождение) в данном случае - медвежье.

Сигнал присущ всем осцилляторам, считается, что таким образом, не подтверждая роста цены, индикатор сигнализирует о вырождении направленной тенденции или ее развороте.

Описание стратегии

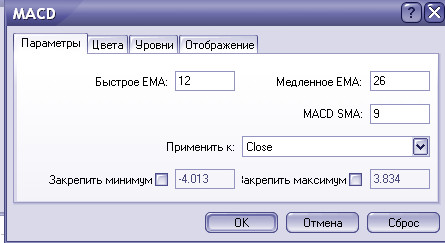

В стратегии используется индикатор MACD со стандартными параметрами 12, 26, 9 значения скользящих средних: двух экспоненциальных и простой, которые применяются к ценам закрытия.

Таймфрейм – любой, начиная от часовых свечей. Тип сделок – контртрендовые, ловля коррекции. Тип инструмента – любой без ограничений.

Правила входа

Выбранный актив продается, если между локальными максимумами растущего тренда и соответствующими им максимумами гистограммы MACD присутствует дивергенция.Сигнал дивергенции проверяем, соединяя локальные максимумы прямой. Визуальное расхождение наклона прямых линий на графике (направлена вверх) и на индикаторе (направлена вниз) свидетельствует о наличии дивергенции. В пределах одной области гистограммы, перешедшей с отрицательных значений столбиков в положительные, до ее момента ухода далее, к отрицательным значениям, дивергенцию определять нельзя. Одна область – одна точка. Например:

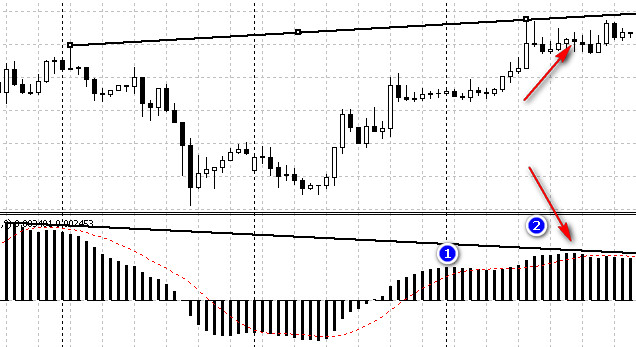

На лицо расхождение локальных максимумов, но произошло оно в пределах одной области положительных значений, которая дала две точки, не уходя в отрицательную сторону, такой сигнал игнорируем. Обнаружив дивергенцию, используя приведенное правило: одна область - одна точка, вход осуществляем по цене закрытия свечи, соответствующей первому сформированному столбику гистограммы после максимального. На приведенном ниже рисунке, область гистограммы, вышедшая на положительные значения, сначала в точке (1) еще не сформировала расхождение с ценой, которая сама не превысила локальный максимум, дивергенция обозначилась в точке (2). Ждем первого значения столбика ниже предыдущего, входим, закрывая прибыль на третьем таймфрейме, перед этим выставив защитный приказ по цене входа на втором таймфреме.

Чтобы не «словить» стоп, нельзя передерживать позицию, фиксацию прибыли осуществляем на третьей свече выбранного рабочего диапазона. Стратегия чувствительна ко времени работы. Пара EUR/USD имеет особенность «терять» активность после 21-00 мск, при отсутствии в экономическом календаре влияющих на рынок событий, приходящихся на это время. Сделки после этого времени могут привести к убытку, трейдеру следует воздержаться от торгов.

Если новая область гистограммы показала максимум выше предыдущего, расположенного в этой области, но при этом условие дивергенции между двумя разными областями гистограммы, находящимися в положительной области, соблюдено, трейдер может снова осуществить сделку. Стопы ставятся по времени нахождения в сделке, по истечению третьего таймфрейма сделку стоит закрыть. Если первая свеча «пошла против» направления сделки, выставляем ордер на закрытие сделки по цене входа.Покупка торгуемого инструмента осуществляется по принципу сходимости прямых проведенных к минимумам отрицательных областей гистограммы и минимумам графика котировок. Если прямая, соединяющая локальные минимумы цен имеет трендовый наклон вниз, а прямая соединяющая минимумы отрицательных областей гистограммы - вверх, осуществляем вход по цене закрытия свечи соответствующей столбику гистограммы с более высоким значением, чем предыдущий. Правила для покупки те же что и для продажи актива. Дивергенцию ищем на разных отрицательных областях, между которыми обязательно должна быть положительная область гистограммы. Если условия дивергенции сохраняются для второго минимума (как показано на рисунке ниже) области гистограммы, можно осуществить повторный вход.

Модификации стратегии

Трейдеры используют стратегию, как среднесрочную, удерживая позицию до момента локального минимум, если актив продан, либо до пересечения нулевой линии, используя тактику «дозаходов», усредняющих позицию.

Выводы

Простота толкования стратегии делает ее доступной для новичков, надежность сигналов обеспечена использованием одного индикатора, соотношение прибыльных сделок выше 70%. При правильном выстраивании тактики торговли и распределением риска капитала, стратегия способна свести к минимуму убыточные сделки.