Мировая глобализация привела к тому, что кризисные явления развитых стран приводят к отголоскам во всем мире. Биржевые рынки и инструменты связаны между собой корреляцией. Корреляция - явление, которое заставляет одни рынки, меняется под воздействием «ведущих» мировых рынков. Недавний пример - рынок Бразилию. Падающая на более чем три процента экономика страны, никак не влияет на фондовый рынок страны, который растет. Казалось бы, упавший российский индекс ММВБ не повторит за американским S&P 500 исторические максимумы. Ранее, их корреляции было посвящено много трейдерских и скальперских стратегий, публично доказавших свои супердоходности, впоследствии ММВБ не только восстановился, индекс сумел выйти на новые вершины. Стратегия, когда один из инструментов назначают ведущим, второй - ведомым, имеет риск ошибки определения направления и степени влияния активов друг на друга. Будет мешать извечный вопрос «Хвост крутит собакой или собака хвостом». Чтобы уйти от определения направлений в нашей представленной стратегии одновременно, торгуется пара инструментов.

Содержание

Описание стратегии

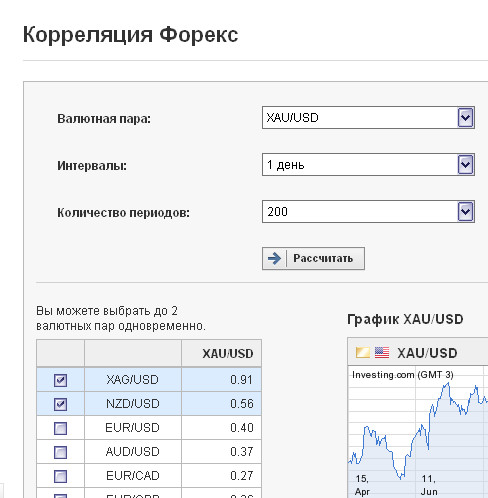

Выбирается пара активов, схожих по каким-либо признакам, отраслевым (акции разных соцсетей) или классовым (биржевые индексы развитых стран), физическим (металлы), энергетическим (нефть и мазут) и т.д. Далее, трейдером проверяется корреляция, нужды в расчетах и громоздких формулах нет, в интернете достаточно сервисов, рассчитывающих этот параметр. Подобрав пару, стратегия использует расхождения двух коррелированных активов, одновременно производя сделки, извлекает профит на схождение, которое основывается на исчезновении эффекта «раскорреляции».

Параметры стратегии

Рабочий таймфрейм – не менее часового и выше. Часовые свечи берутся как оптимальные из–за высоких накладных расходов (спред двух инструментов и своп) и надежности, чем выше таймфрейм, тем надежней схождение. Инструменты - любые доступные, составляющие пару, удовлетворяющую условиям, описанным выше с коэффициентом корреляции не менее 0,7 (70%). Берется историческое значение коэффициента. Если мы выбираем золото, то по условиям корреляции оно «стыкуется» с серебром (0.91), например, с парой EUR/USD золото торговать не стоит.

Вспомогательные индикаторы

Стратегия использует индикаторы ленты Боллинджера. Это три скользящих средних, называемых порой полосами. Простая скользящая средняя поможет нам определить положение расхождения двух инструментов, чтобы не искать с какой точки совмещать их котировки, верхняя и нижняя скользящие, отнесенные в этом индикаторе на два среднеквадратичных отклонения, очертят нам границы, у которых стоит «брать» возникшее расхождение. В стратегии линии Боллинджера строятся по 200-периодному интервалу со стандартным двойным отклонением.

Торговые правила

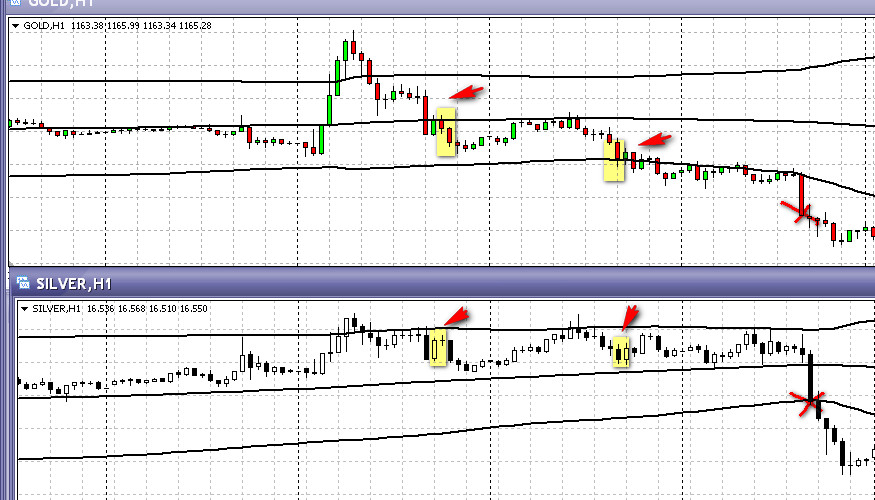

Сделки совершаются одновременно по двум инструментам, при этом, один из них продается, второй - покупается. Выбор продаваемого инструмента осуществляется согласно положению его котировок относительно другого инструмента пары, они должны быть выше средней линии Боллинджера. Соответственно, покупаем тот актив, что находится ниже средней линии Боллинджера. Условием сделки служит состояние, при котором оба инструмента, находившиеся до этого в одной области (выше или ниже средней линии индикатора) расходятся по разным областям. Сигналом на приобретение пары служит пересечение средней линии и закрытие не менее двух свечей в противоположной области одного из инструментов.

На рисунке выше показаны котировки золота (вверху) и серебра (внизу). После того как серебро закрепилось двумя свечами выше средней линии, а золото так и осталось ниже, была произведена продажа серебра с одновременной покупкой золота. Пара «продана» как только обе котировки оказались в одной области. Для сделок по данной стратегии значимыми являются все три линии Боллинджера. Стратегия разрешает увеличивать (усреднять) позиции, если появились подходящие условия. Рассмотрим ситуацию, показанную на рисунке ниже. Совершив сделку продав серебро и купив золото, которое опустилось ниже средней, схождения не произошло, наоборот, котировки желтого металла достигли нижних границ индикатора, тогда как серебро, так и продолжало находиться в верхней области. Пересечение золотом нижней границы – значимый сигнал, поэтому объем по паре был добавлен и закрыт при падении серебра к противоположным границам Боллинджера.

Управление капиталом

При неправильном расчете соотношения капитала к произведенным сделкам, флуктуации расхождения в паре могут «съесть» маржу, вызвав маржин-колл. Поэтому должен быть минимальный 10 кратный запас депозита, относительно затраченной маржи.