Одна из сложных разворотных фигур графического анализа, имеющая, в отличие от остальных паттернов, авторское название по фамилии создателя – Гарольда Гартли.

Создателем был применен подход к прогнозу движения актива с помощью графической системы, состоящей из модели поведения цены и уровней Фибоначчи, распространенных в графическом анализе. Это позволило написать правила определения фигуры, чего не хватает другим паттернам, определяемым без выработанного единого формального подхода.

«Бабочка Гартли» - одна из фигур графического анализа, популяризированная техническим аналитиком Ларри Песавенто, взятая из авторского издания «Прибыль на рынке акций», вышедшее в середине тридцатых годов. На сегодняшний день, насчитывается 12 базовых «паттернов Гартли» - графических фигур с построением, основанных на применении уровней и соотношений Фибоначчи.

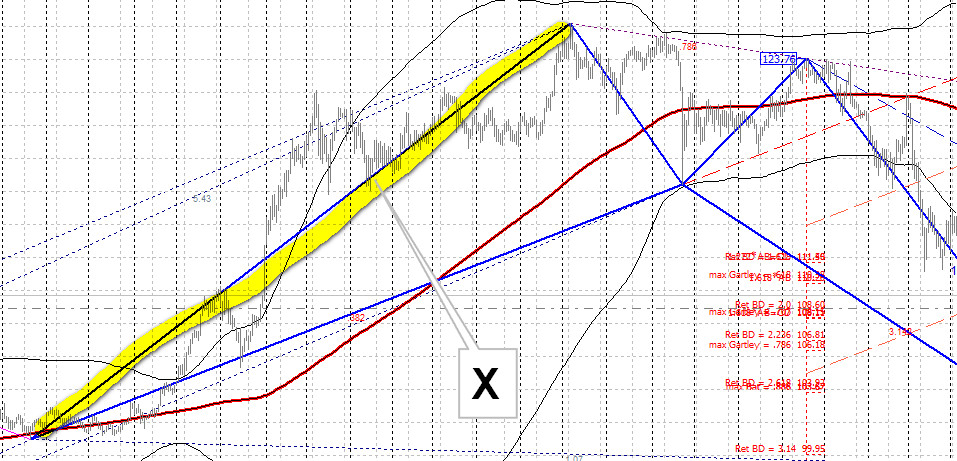

Формализация правил построения графических фигур позволила запрограммировать индикаторы (в частности ZUP) на самостоятельный поиск и разметку графика инструмента «паттернами Гартли».

Основные правила определения фигуры

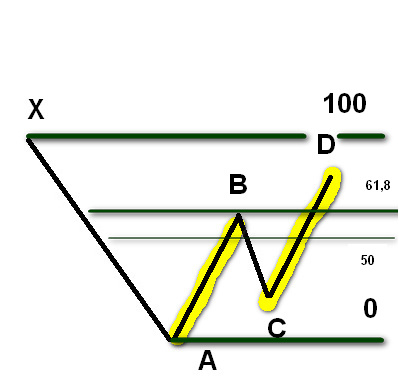

Базовую часть фигуры составляет ценовое движение ABCD и обязательность принципа равенства отрезков AB = CD.

Отрезок XA условно характеризует весь размер тренда, приведя все колебания котировок до начала базового движения ABCD в линейную форму.

Уровни Фибоначчи «растягиваются на весь трендовый участок XA. Коррекция отрезка AB должна быть выше 50%, в идеале стремится к значению 61.8%. После того, как произошла коррекция AВ, третьим обязательным условием формирования фигуры является отсутствие нового минимума (максимума), точка С должна остаться выше минимума А (выше максимума А, в случае бычьей фигуры).

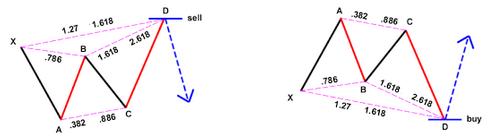

К отрезкам, соединяющим вершины фигуры, применяются следующие допускаемые отклонения коэффициенты Фибоначчи:

Паттерн используют как разворотный, сигналы на покупку в медвежьем паттерне и на продажу в бычьем идут от точки D.

После точки С определяется начало тренда Х. При выполнении равенства AB = CD осуществляется непосредственно вход.

Второй вариант входа - постановка ордера типа Buy stop / Sell stop после формирования точки D на линии AC.

Когда цены достигнут точки А, рекомендуется выставить ордер стоп в по цене входа, в дальнейшем передвигая в зону прибыли, следуя за максимумами/минимумами цены. Надежность сигнала определяется величиной таймфрейма (чем выше, тем лучше), «силой тренда», заключенной в «тупом угле» наклона трендовой линии и практически безоткатном, направленном движении.

Использование дополнительных индикаторов, кроме ZigZag, Фибоначчи и ZUP, не рекомендуется из-за сложной конструкции паттерна и исчерпывающей соотношений на основе уровней Фибоначчи.

Интересные факты:

Привязка «крыльев бабочки» к конкретным значениям уровней Фибоначчи была разработана последователями Гарольда Гартли.