Стоп-лосс (Stop-Loss) – вид условного (отложенного) торгового приказа, призванного автоматически ограничивать потери трейдера.

По условию достижения котировками уровня цены, установленного трейдером приказ выводится на рынок. До этого момента, ордер хранится на сервере брокера, в отложенном виде.

Торговый приказ имеет две особенности – цена исполнения всегда ниже покупки или выше продажи, количество актива совпадает с количеством лотов (контактов, акций) в сделке.

Убыток растет до момента срабатывания ордера, после чего он фиксируется, при этом на рынке позиция закрывается полностью.

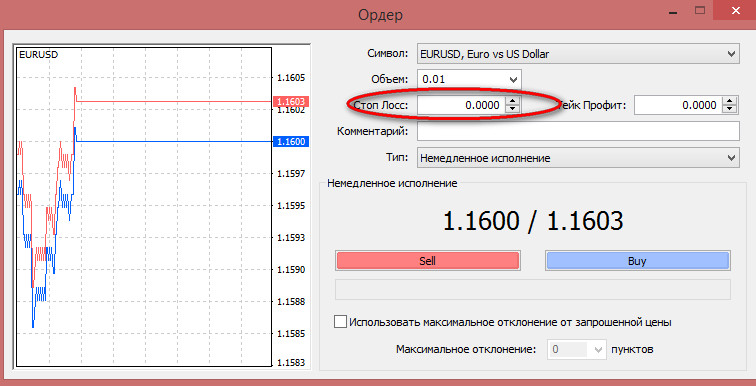

Стоп-лосс может устанавливаться одновременно с покупкой/продажей, с помощью специальной опции в ордере или позднее, используя функцию модификации действующего ордера.

Особенности ограничивающих ордеров

1. Торговля без стоп-лосса приводит к полному разорению трейдера.

2. Малый уровень ограничения потерь приводит к росту убыточных сделок, большой уровень увеличивает риск невосполнимых потерь.

3. Чтобы среднестатистическая торговая система успевала восстановить депозит после убыточных сделок, стоп должен быть как максимум в два раза ниже уровня тейк-профита, как минимум в паритете (один к одному).

Зачастую стратегии включают в себя алгоритм определения уровня стопа. Как правило, это некие экстремумы (установка стопа ниже минимальной цены рабочего таймфрейма, или выше ее максимумов) или уровни сопротивления и поддержки.

Размер стоп-лосса для любой стратегии должен быть согласован:

- С общим размером депозита

- Максимальной просадкой (на реальных торгах или тестовой)

- Количество убыточных сделок подряд

- Профит фактор

Методы расчета стоп-лосса

Опираясь на вышеперечисленные факторы в трейдинге выделяют четыре метода расчета стоп-лосса нередко комбинируя их между собой:

- Психологический

- Эмпирический

- Опционный

- Классический

- Метод оптимизации.

Психологический метод базируется на постулате – «Бери столько такое значение риска, которое поможет остаться в зоне комфорта».

Принимая стоп-лосс, как некий уровень риска в сделке трейдер проверяет эмоциональную устойчивость к размеру потерь.

Допустим, имея 1000 долларов депозита, трейдер закладывает убыток по одной сделке в 100 долларов. Если наличие таких потерь приводит к ошибкам, из-за переживаний, уровень надо снижать, добиваясь реакции незначительного сожаления. Цифра единичных потерь корректируется относительно убытков, полученных подряд.

Также в расчет идет максимальная просадка – это предполагает остаток от депозита, с которым достанется трейдеру, когда стратегия перестанет работать. Сможет ли он, заложив потери, например, в 50%, продолжить работу и поиски новых торговых систем, после потери половины средств?

Эмпирический метод заключается в наличии стратегии с высоким математическим ожиданием сделок (выше 75%), тесты которой были проведены без использования стопов. Эмпирически подбирается высокий уровень стопов, по принципу низкого количества «срабатываний».

Этот метод подвержен критики, так как нет гарантии, что система сохранит прибыльность 75% в будущем и трейдер сможет «отработать» стоп

Опционный – используется в торговле по методам анализа временных рядов, в которых ценовые колебания представлены в виде циклов (волновом анализе, преобразованиях Фурье, метод SSA и т.д.) Стоп-лосс не ставится в процессе удержания сделки, позиция безусловно закрывается, как с положительным, так и с отрицательным финансовым результатом, по окончанию цикла (роста/падения).

Классический метод определения ограничения убытков заключается в использовании теоретических и практических изысканий признанных Мастеров, известных трейдеров – создателей индикаторов, стратегий, собственных рыночных теорий.

Александр Элдер считал, что уровень потери в единичной сделке не должен составлять 1% общего размера депозита. Таким образом, для депозита в 1000 долларов США, на паре EUR/USD при стопе в 100 пунктов, размер позиции не может превышать 0,1 лот.

Общие потери, бывший судовой врач, а ныне классический преподаватель трейдинга и создатель Трех Экранов, полагал не допускать больше 6%.

Ларри Уильямс предлагал вместо стопов использовать реверсную систему, когда сделка не закрывается, а меняется на противоположную.

Метод оптимизации заключается в подборе уровня стопов путем многочисленных прогонов тестов одной и той же стратегии.

Выбирается некая величина стопа и от нее с определенным шагом, в сторону уменьшения, потом в сторону увеличения ограничения убытков, проводится серия тестов. Результат выбирается по коэффициенту Шарпа, чем он выше, тем оптимальней риск.

Эффект проскальзывания стоп-лоссов

Отложенный ордер стоп-лосса на сервере брокера, появляется на бирже после достижения котировками цены стоп. На это требуются миллисекунды, но в этот момент цена может как «отскочить», так и пройти ниже уровня.

После вывода на рынок, сделка осуществляется «по любой цене» и может быть хуже или лучше установленного трейдером уровня. Разница между этим ограничением и ценой исполнения, называется проскальзыванием.

Опасность получения значительного убытка несут неликвидные рынки, где часто происходят ценовые разрывы – гэпы. Это пустоты на графиках возникающие из-за отсутствия спроса или предложения участников торгов на этих ценовых уровнях. В таком случае стоп-ордер исполняется по первой цене после гэпа, которая может быть значительно хуже предполагаемого убытка.