Торговый лот Форекс – это часть (доля) средств трейдера выделенная на операции покупки/продажи валютных пар и контрактов CFD.

Содержание

Виды и зависимости размера торгового лота

Сделки на рынке Форекс измеряются в стандартных единицах – лотах из расчета 100 000 базовой валюты в числителе пары. Допускается дробное и центовое значения этой величины:

Размер торгового лота бывает статичным (фиксированным) и динамичным (изменяемым). Средства, запланированные трейдером на непосредственное участие в торговле, могут меняться при применении стратегии реинвестирования, (вкладывается заработанная прибыль) или уменьшаться под грузом убытков.

Количество лотов, выделенных на торговлю, зависит от общего размера депозита, максимально запланированного убытка, торгового результата прошлых трейдов и кредитного плеча, что выбрал трейдер.

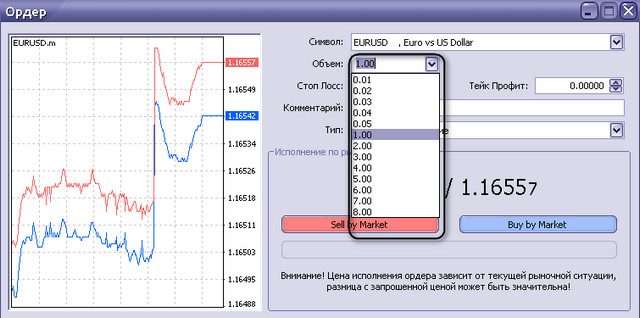

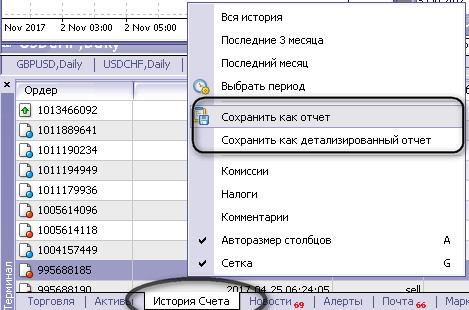

Максимальный убыток определяется в ходе предварительных тестов стратегии или реальных торгов. Торговые платформы автоматически рассчитывают эти параметры, например, в Metatrader реальный показатель берут в отчете через «Историю торгов»:

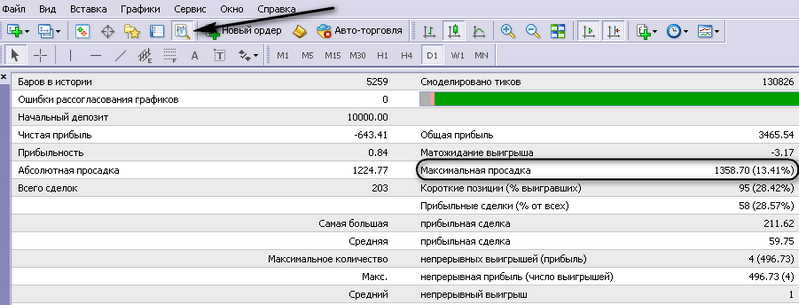

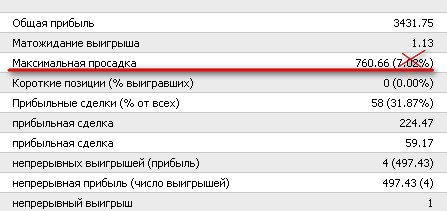

Теоретическую максимальную просадку находят с помощью тестера стратегий:

Плечо определяет маржу (залог, гарантийное обеспечение) – сумму, блокируемую на счете при сделке. Увеличивая размер плеча, трейдер имеет возможность открыть большее количество лотов и в разы нарастить потенциал прибыли.

Потенциал прибыли прямо пропорционален росту убытков – задача трейдера состоит в нахождении размера торгового лота, позволяющего избежать рисков полной потери средств, сохранив эффективность отдачи валютных спекуляций или инвестиций.

Расчет размера лота торгового депозита с использованием параметра «риск на сделку»

Риск на сделку – это процент от общего капитала, равный по сумме уровню ограничения потерь (стоп-лоссу).

Понятие ввел Александр Элдер, он же определил в «Пяти золотых правилах» трейдинга величину допустимых потерь равную 2%.

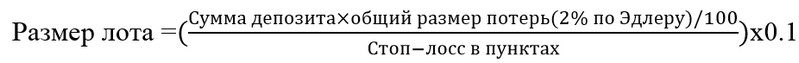

Выведем формулу определения торгового лота торгового депозита, для простоты используя следующие допущения:

Торговое плечо равно 1 к 100, что означает при торговле 0,1 лотом на паре EUR/USD 1 пункт =$1, блокируемая маржа на счете составляет $100.

Тогда, для валютной пары EUR/USD, при выборе уровня стоп-лосса равным 100 пунктам, чтобы торговать лотом 0,1 с плечом 1 к 100 требуется наличие на счете $10 000.

Стоимость пункта для различных валютных пар, при разном размере плеча подскажет сервис – «Калькулятор трейдера» доступный на сайте брокера:

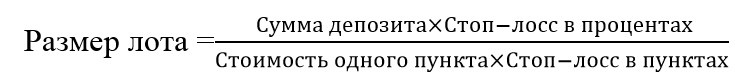

Если трейдер хочет отойти от правил Элдера, тогда используется формула, где подставляется величина общего размера потерь:

Пример: размер депозита $1000, риск 3%, при стопе в 50 пунктов, тогда размер лота = (((1000х3)/100)/50)х0,1=0,06 лота

Расчет размера лота торгового депозита с использованием параметра «максимальная просадка»

Максимальная просадка – тестовая величина предполагаемых убытков применяемой стратегии. Это контрольный показатель, превышение которого показывает факт потери работоспособности стратегии. Дальнейшее использование может привести к разорению счета, трейдер останавливает торги, фиксируя убыток.

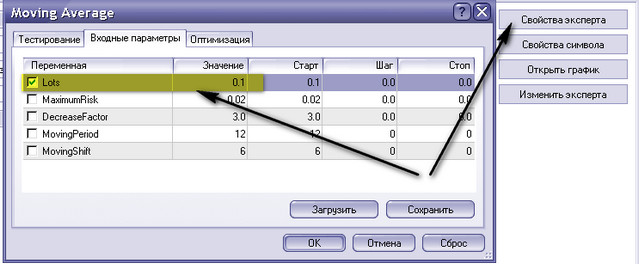

Максимальная просадка исчисляется в валюте тестера и процентном соотношении к заданному объему средств. Трейдеры используют упрощенный подход, как при выводе формулы выше, указав в опции тестере «Свойства эксперта» 0,1 лот и плечо 1 к 100.

При задании таких параметров максимальная просадка представляет собой количество пунктов и ее процентное соотношение с тестовым капиталом не принимается во внимание.

Полученные цифры на рисунке выше говорят о неизбежном минусе 762 пункта на счету. Выбрав размер 0,1 лота сумма планируемых убытков составит $762. Следовательно, общий размер счета должен в разы превышать это число.

Элдер предлагает определять подобный уровень риска в размере 6%, но этот параметр остается на усмотрение трейдера, который решает самостоятельно, какая часть из вложенного останется на руках, после того как стратегия начнет терять прибыльность.

Размер лота в этом случае определяется по формуле (2), с учетом правильно проведенного теста (лот 0,1, плечо 1 к 100).

Психологические проблемы при расчет торгового лота

Выбор размера торгового лота должен быть таким, чтобы при самом худшем смоделированным трейдером сценарии сохранилась как можно большая часть депозита.

Проблема заключается в самоуверенности трейдера, веры в будущую прибыльность текущей стратегии. Чем выше вера в стратегию, тем больше вероятность полного разорения, течением времени.