Lika (обсуждение | вклад) |

Lika (обсуждение | вклад) |

||

| (не показана 1 промежуточная версия 1 участника) | |||

| Строка 5: | Строка 5: | ||

Страны мира эмитируют бонды с основной целью финансирования бюджетного дефицита или крупных инфраструктурных проектов, инвестирования в частный сектор экономики «длинных денег» в виде кредитов с низкой ставкой. Долговые обязательства развитых стран составляют часть активов золотого и валютного резервов других государств. | Страны мира эмитируют бонды с основной целью финансирования бюджетного дефицита или крупных инфраструктурных проектов, инвестирования в частный сектор экономики «длинных денег» в виде кредитов с низкой ставкой. Долговые обязательства развитых стран составляют часть активов золотого и валютного резервов других государств. | ||

| − | Спрос на бонды возникает в связи с необходимостью инвестирования финансовых резервов стран, портфелей инвестиционных фондов и личных сбережений. Бумаги гарантированы государством, предполагают постоянные календарные выплаты процентного (купонного) дохода. Размер этих выплат определяется ставкой Центробанка и рыночной конъюнктурой – инвесторы определяют, насколько государство способно выполнять взятые на себя обязательства по погашению и обслуживанию долга. | + | Спрос на бонды возникает в связи с необходимостью инвестирования финансовых резервов стран, портфелей инвестиционных [[Хедж-фонд|фондов]] и личных сбережений. Бумаги гарантированы государством, предполагают постоянные календарные выплаты процентного (купонного) дохода. Размер этих выплат определяется ставкой [[Центральные банки|Центробанка]] и рыночной конъюнктурой – инвесторы определяют, насколько государство способно выполнять взятые на себя обязательства по погашению и обслуживанию долга. |

Отказ от выплаты процентов по выпущенным бондам называется дефолтом, бумаги этих стран снимаются с торгов до момента принятия антикризисной программы и нового плана погашения. Преддефолтные облигации развивающихся стран имеют высокие проценты или существенный дисконт по цене, что привлекает спекулянтов. | Отказ от выплаты процентов по выпущенным бондам называется дефолтом, бумаги этих стран снимаются с торгов до момента принятия антикризисной программы и нового плана погашения. Преддефолтные облигации развивающихся стран имеют высокие проценты или существенный дисконт по цене, что привлекает спекулянтов. | ||

| Строка 11: | Строка 11: | ||

== Облигации Северной, Южной и Центральной Америки == | == Облигации Северной, Южной и Центральной Америки == | ||

| − | Рынок государственного долга Нового Света представлен ликвидными долгосрочными бондами и среднесрочными нотами Казначейства США, в двух видах – обычные облигации и защищенные от инфляции долговые обязательства. | + | Рынок государственного долга Нового Света представлен [[Ликвидность|ликвидными]] долгосрочными бондами и среднесрочными нотами Казначейства США, в двух видах – обычные облигации и защищенные от инфляции долговые обязательства. |

Борьба с последствиями кризиса первой декады XXI века привела к накачке первой экономики мира дешевыми деньгами по программам выкупа долгосрочных облигаций Федеральной Резервной Системой, с одновременным снижением процентной ставки, что привело к нулевым доходностям казначейских бумаг. | Борьба с последствиями кризиса первой декады XXI века привела к накачке первой экономики мира дешевыми деньгами по программам выкупа долгосрочных облигаций Федеральной Резервной Системой, с одновременным снижением процентной ставки, что привело к нулевым доходностям казначейских бумаг. | ||

| − | Это разительно отличается от процентных ставок развивающихся государств Центральной и Южной Америки, однако нестабильность местных валют делает неэффективной стратегию carry-trade, но спекулянты активно торгуют дефолтными и облигационными свопами. | + | Это разительно отличается от процентных ставок развивающихся государств Центральной и Южной Америки, однако нестабильность местных [[Валютные пары|валют]] делает неэффективной стратегию [[Кэрри-трейд|carry-trade]], но спекулянты активно торгуют дефолтными и облигационными [[Своп|свопами]]. |

== Европейские бонды == | == Европейские бонды == | ||

| − | Облигации государственного долга развитых стран Евросоюза, вторые по значимости и надежности после Казначейских бумаг ФРС. Поэтому инвесторы активно используют оба вида бондов в арбитражных операциях, хеджировании рисков портфеля ценных бумаг. Долговые обязательства стран, занимающих первые места в экономике ЕС служат индикатором «страха» инвесторов, перенаправляющих финансовые потоки в ожидании кризисных тенденций внутри Евросоюза. | + | Облигации государственного долга развитых стран Евросоюза, вторые по значимости и надежности после Казначейских бумаг ФРС. Поэтому инвесторы активно используют оба вида бондов в [[Арбитраж|арбитражных операциях]], хеджировании рисков портфеля [[Рынок ценных бумаг и производных финансовых инструментов|ценных бумаг]] . Долговые обязательства стран, занимающих первые места в экономике ЕС служат [[Индикаторы|индикатором]] «страха» инвесторов, перенаправляющих финансовые потоки в ожидании кризисных тенденций внутри Евросоюза. |

Доходность облигаций может быть, как положительной, так и отрицательной, например, бонды Германии из-за развитой экономики и профицита бюджета, находятся в отрицательной зоне, тогда как бумаги Греции после дефолта находятся на высоких процентных уровнях – это приводит к созданию спекулятивных свопов. | Доходность облигаций может быть, как положительной, так и отрицательной, например, бонды Германии из-за развитой экономики и профицита бюджета, находятся в отрицательной зоне, тогда как бумаги Греции после дефолта находятся на высоких процентных уровнях – это приводит к созданию спекулятивных свопов. | ||

| Строка 27: | Строка 27: | ||

Азиатский долговой рынок привлекает мировых инвесторов контрастом экономик и соответственно доходностей облигаций государств азиатского региона. Япония привлекает азиатских инвесторов и carry-трейдеров стабильной экономикой и отрицательными доходностями бондов. Страна является источником дешевых кредитов, которые используются на покупку облигаций других государств. | Азиатский долговой рынок привлекает мировых инвесторов контрастом экономик и соответственно доходностей облигаций государств азиатского региона. Япония привлекает азиатских инвесторов и carry-трейдеров стабильной экономикой и отрицательными доходностями бондов. Страна является источником дешевых кредитов, которые используются на покупку облигаций других государств. | ||

| − | Несмотря на развитую экономику и стабильную политическую ситуацию долговые обязательства некоторых азиатских государств часто растут я из-за фактора Северной Кореи. Это позволяет проводить как арбитражные, так и спекулятивные операции или хеджировать сделки. | + | Несмотря на развитую экономику и стабильную политическую ситуацию долговые обязательства некоторых азиатских государств часто растут я из-за фактора Северной Кореи. Это позволяет проводить как арбитражные, так и спекулятивные операции или [[Хеджирование|хеджировать]] сделки. |

Отдельный интерес представляют сделки с юанем, полностью контролируемым государством, что гарантирует возможность торговать отклонения от курса Народного Банка Китая через Гонконгские биржи. | Отдельный интерес представляют сделки с юанем, полностью контролируемым государством, что гарантирует возможность торговать отклонения от курса Народного Банка Китая через Гонконгские биржи. | ||

| Строка 37: | Строка 37: | ||

Но сам факт долговых займов указывает на нехватку доходов бюджета, государство испытывает проблемы в связи с падением стоимости нефти. Таким образом, инвесторы получили индикатор, оценивающий способность Саудовской Аравии провести реформы и снизить нефтяную зависимость. | Но сам факт долговых займов указывает на нехватку доходов бюджета, государство испытывает проблемы в связи с падением стоимости нефти. Таким образом, инвесторы получили индикатор, оценивающий способность Саудовской Аравии провести реформы и снизить нефтяную зависимость. | ||

| − | == Котировки облигаций африканских стран == | + | == [[Котировка|Котировки]] облигаций африканских стран == |

Африканский континент мало привлекателен для инвесторов в связи с политическими рисками региона, территориальными спорами и деятельностью различных экстремистских группировок. Южная Африка, одно из государств континента, построившее стабильную политико-экономическую модель, пройдя успешную интеграцию в мировую экономику. Бонды этой страны имеют повышенную доходность и высокий спрос, усилившийся во втором десятилетии XXI века. | Африканский континент мало привлекателен для инвесторов в связи с политическими рисками региона, территориальными спорами и деятельностью различных экстремистских группировок. Южная Африка, одно из государств континента, построившее стабильную политико-экономическую модель, пройдя успешную интеграцию в мировую экономику. Бонды этой страны имеют повышенную доходность и высокий спрос, усилившийся во втором десятилетии XXI века. | ||

| Строка 47: | Строка 47: | ||

После окончания приема в назначенный срок, наступает второй этап – выдача облигаций по принципу первоочередного удовлетворения запросов с наименьшим процентом доходности купона, до наивысшего, которое может позволить себе государство. | После окончания приема в назначенный срок, наступает второй этап – выдача облигаций по принципу первоочередного удовлетворения запросов с наименьшим процентом доходности купона, до наивысшего, которое может позволить себе государство. | ||

| − | Торги проводятся в первой декаде каждого месяца, дата заранее обозначена в экономическом календаре вместе с предыдущим среднеарифметическим значением процента, рассчитанного по итогам аукциона. Предварительных прогнозов экспертов по этому параметру нет. Инвесторы при интерпретации данных используют не предыдущее, а среднегодовое значение купона. | + | Торги проводятся в первой декаде каждого месяца, дата заранее обозначена в экономическом [[Календарь рынка форекс|календаре ]] вместе с предыдущим среднеарифметическим значением процента, рассчитанного по итогам аукциона. Предварительных прогнозов экспертов по этому параметру нет. Инвесторы при интерпретации данных используют не предыдущее, а среднегодовое значение купона. |

[[File:image6.jpg]] | [[File:image6.jpg]] | ||

| Строка 53: | Строка 53: | ||

== Влияние облигаций на рынок [[Форекс|Форекс]] == | == Влияние облигаций на рынок [[Форекс|Форекс]] == | ||

| − | Облигации являются основным инструментом осуществления стратегий carry-trade – перемещения средств из стран с национальной валютой с низкими ставками в валюты с высокими процентными ставками Центробанка. Доход генерирует большие купонные выплаты бондов, превышающие кредитные проценты валютных ссуд другой страны. | + | Облигации являются основным инструментом осуществления [[Стратегии Forex|стратегий]] carry-trade – перемещения средств из стран с национальной валютой с низкими ставками в валюты с высокими [[Минимум (минимальная процентная ставка)|процентными ставками]] Центробанка. Доход генерирует большие купонные выплаты бондов, превышающие кредитные проценты валютных ссуд другой страны. |

| − | Казначейские бонды ФРС США напрямую влияют на стоимость золота. Рост выплат выше 2% может вызывать закрытие позиций инвесторов в драгоценном металле и покупку облигаций, так как они сохраняют средства и генерируют прибыль при удержании. В период экономического кризиса этот вид ценных бумаг привлекает «все деньги мира» значительно укрепляя курс доллара США относительно корзины мировых валют. | + | Казначейские бонды [[Федеральная резервная система|ФРС США]] напрямую влияют на стоимость золота. Рост выплат выше 2% может вызывать закрытие позиций инвесторов в драгоценном металле и покупку облигаций, так как они сохраняют средства и генерируют прибыль при удержании. В период экономического кризиса этот вид ценных бумаг привлекает «все деньги мира» значительно укрепляя курс [[Доллар США|доллара США ]] относительно корзины мировых валют. |

| − | Влияние облигаций на национальные валюты рассчитывают по методике определения спреда – разницы доходности между ликвидными государственными займами (например, treasury США) и «местными» бондами. | + | Влияние облигаций на национальные валюты рассчитывают по методике определения [[Спред|спреда]] – разницы доходности между ликвидными государственными займами (например, treasury США) и «местными» бондами. |

[[File:image4.jpg]] | [[File:image4.jpg]] | ||

[[Category: Макроэкономические индикаторы фундаментального анализа]] | [[Category: Макроэкономические индикаторы фундаментального анализа]] | ||

Текущая версия на 10:41, 18 августа 2018

Аукционы казначейских облигаций (бондов) – официальные открытые или закрытые торги по продаже долговых государственных обязательств, имеющих статус гарантированной к погашению по номиналу ценной бумаги.

Содержание

Страны мира эмитируют бонды с основной целью финансирования бюджетного дефицита или крупных инфраструктурных проектов, инвестирования в частный сектор экономики «длинных денег» в виде кредитов с низкой ставкой. Долговые обязательства развитых стран составляют часть активов золотого и валютного резервов других государств.

Спрос на бонды возникает в связи с необходимостью инвестирования финансовых резервов стран, портфелей инвестиционных фондов и личных сбережений. Бумаги гарантированы государством, предполагают постоянные календарные выплаты процентного (купонного) дохода. Размер этих выплат определяется ставкой Центробанка и рыночной конъюнктурой – инвесторы определяют, насколько государство способно выполнять взятые на себя обязательства по погашению и обслуживанию долга.

Отказ от выплаты процентов по выпущенным бондам называется дефолтом, бумаги этих стран снимаются с торгов до момента принятия антикризисной программы и нового плана погашения. Преддефолтные облигации развивающихся стран имеют высокие проценты или существенный дисконт по цене, что привлекает спекулянтов.

Облигации Северной, Южной и Центральной Америки

Рынок государственного долга Нового Света представлен ликвидными долгосрочными бондами и среднесрочными нотами Казначейства США, в двух видах – обычные облигации и защищенные от инфляции долговые обязательства.

Борьба с последствиями кризиса первой декады XXI века привела к накачке первой экономики мира дешевыми деньгами по программам выкупа долгосрочных облигаций Федеральной Резервной Системой, с одновременным снижением процентной ставки, что привело к нулевым доходностям казначейских бумаг.

Это разительно отличается от процентных ставок развивающихся государств Центральной и Южной Америки, однако нестабильность местных валют делает неэффективной стратегию carry-trade, но спекулянты активно торгуют дефолтными и облигационными свопами.

Европейские бонды

Облигации государственного долга развитых стран Евросоюза, вторые по значимости и надежности после Казначейских бумаг ФРС. Поэтому инвесторы активно используют оба вида бондов в арбитражных операциях, хеджировании рисков портфеля ценных бумаг . Долговые обязательства стран, занимающих первые места в экономике ЕС служат индикатором «страха» инвесторов, перенаправляющих финансовые потоки в ожидании кризисных тенденций внутри Евросоюза.

Доходность облигаций может быть, как положительной, так и отрицательной, например, бонды Германии из-за развитой экономики и профицита бюджета, находятся в отрицательной зоне, тогда как бумаги Греции после дефолта находятся на высоких процентных уровнях – это приводит к созданию спекулятивных свопов.

Азиатский долговой рынок

Азиатский долговой рынок привлекает мировых инвесторов контрастом экономик и соответственно доходностей облигаций государств азиатского региона. Япония привлекает азиатских инвесторов и carry-трейдеров стабильной экономикой и отрицательными доходностями бондов. Страна является источником дешевых кредитов, которые используются на покупку облигаций других государств.

Несмотря на развитую экономику и стабильную политическую ситуацию долговые обязательства некоторых азиатских государств часто растут я из-за фактора Северной Кореи. Это позволяет проводить как арбитражные, так и спекулятивные операции или хеджировать сделки.

Отдельный интерес представляют сделки с юанем, полностью контролируемым государством, что гарантирует возможность торговать отклонения от курса Народного Банка Китая через Гонконгские биржи.

Рынок государственного долга стран Ближнего Востока

Появление нового игрока – Саудовской Аравии, полностью изменило облик долгового рынка Ближнего Востока. Спрос на облигации одной из лидера мировой нефтедобычи и политического тяжеловеса Лиги Арабских Государств значительно превышает предложение.

Но сам факт долговых займов указывает на нехватку доходов бюджета, государство испытывает проблемы в связи с падением стоимости нефти. Таким образом, инвесторы получили индикатор, оценивающий способность Саудовской Аравии провести реформы и снизить нефтяную зависимость.

Котировки облигаций африканских стран

Африканский континент мало привлекателен для инвесторов в связи с политическими рисками региона, территориальными спорами и деятельностью различных экстремистских группировок. Южная Африка, одно из государств континента, построившее стабильную политико-экономическую модель, пройдя успешную интеграцию в мировую экономику. Бонды этой страны имеют повышенную доходность и высокий спрос, усилившийся во втором десятилетии XXI века.

Формат выхода данных по аукциону государственных облигаций

Алгоритм размещения долговых обязательств проходит в два этапа. Уполномоченный государственный орган, Министерство Финансов, Центробанк или нанятая коммерческая структура собирает заявки на покупку от институциональных и частных инвесторов, содержащих сумму и желаемый процент купонного дохода.

После окончания приема в назначенный срок, наступает второй этап – выдача облигаций по принципу первоочередного удовлетворения запросов с наименьшим процентом доходности купона, до наивысшего, которое может позволить себе государство.

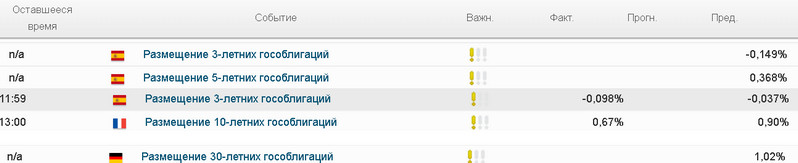

Торги проводятся в первой декаде каждого месяца, дата заранее обозначена в экономическом календаре вместе с предыдущим среднеарифметическим значением процента, рассчитанного по итогам аукциона. Предварительных прогнозов экспертов по этому параметру нет. Инвесторы при интерпретации данных используют не предыдущее, а среднегодовое значение купона.

Влияние облигаций на рынок Форекс

Облигации являются основным инструментом осуществления стратегий carry-trade – перемещения средств из стран с национальной валютой с низкими ставками в валюты с высокими процентными ставками Центробанка. Доход генерирует большие купонные выплаты бондов, превышающие кредитные проценты валютных ссуд другой страны.

Казначейские бонды ФРС США напрямую влияют на стоимость золота. Рост выплат выше 2% может вызывать закрытие позиций инвесторов в драгоценном металле и покупку облигаций, так как они сохраняют средства и генерируют прибыль при удержании. В период экономического кризиса этот вид ценных бумаг привлекает «все деньги мира» значительно укрепляя курс доллара США относительно корзины мировых валют.

Влияние облигаций на национальные валюты рассчитывают по методике определения спреда – разницы доходности между ликвидными государственными займами (например, treasury США) и «местными» бондами.