Lika (обсуждение | вклад) |

Lika (обсуждение | вклад) (→Примеры входов) |

||

| (не показаны 27 промежуточные версии 1 участника) | |||

| Строка 1: | Строка 1: | ||

| − | '''Пин-бар''' является одной из самых известных и популярных моделей графического анализа на валютных рынках. Связано это с высокой вероятностью отработки сигнала при правильно соблюденных [[вход на рынок|условиях входа]]. Торговля на основе пин-бара позволяет получать хорошее соотношение прибыли к риску и является основой многих консервативных [[ | + | '''Пин-бар''' является одной из самых известных и популярных моделей графического анализа на валютных рынках. Связано это с высокой вероятностью отработки сигнала при правильно соблюденных [[вход на рынок|условиях входа]]. Торговля на основе пин-бара позволяет получать хорошее соотношение прибыли к риску и является основой многих консервативных [[Стратегии_Forex|стратегий]] |

== Что такое пин-бар== | == Что такое пин-бар== | ||

| − | [[Файл:24.1.png| | + | [[Файл:24.1.png|left||thumb|200px|Пин-бар]] |

| − | Пин-бар – это фигура графического анализа, основанного на безиндикаторном методе торговли и анализе графиков Price Action. Данная модель является разворотной и отражает определенное состояние рынка, что позволяет прогнозировать его поведение в ближайшем будущем. | + | Пин-бар – это фигура графического анализа, основанного на безиндикаторном методе торговли и анализе графиков [[Прайс экшен|Price Action]]. Данная модель является разворотной и отражает определенное состояние рынка, что позволяет прогнозировать его поведение в ближайшем будущем. |

Образуется пин-бар, когда цена за одну свечу сначала проходит значительное расстояние в одну сторону, а затем возвращается близко к цене открытия, образуя длинный хвост и маленькое тело. | Образуется пин-бар, когда цена за одну свечу сначала проходит значительное расстояние в одну сторону, а затем возвращается близко к цене открытия, образуя длинный хвост и маленькое тело. | ||

| Строка 15: | Строка 15: | ||

==Интерпретация== | ==Интерпретация== | ||

| − | Хвост, который образует пин-бар, называется носом. Две ближайшие свечи слева и справа от пин-бара называются левым и правым глазом соответственно. | + | [[Файл:24.5.png|right|thumb|200px|Интерпретация]]Хвост, который образует пин-бар, называется носом. Две ближайшие свечи слева и справа от пин-бара называются левым и правым глазом соответственно. |

| − | + | У пин-бара цены открытия и закрытия должны быть в границах предыдущей свечи от точки high до точки low, а нос должен выходить за границы соседних баров. К примеру, пин-бар не может одновременно являться [[Внутренний бар|внутренним баром]]. | |

| − | У пин-бара цены открытия и закрытия должны быть в границах предыдущей свечи от точки high до точки low, а нос должен выходить за границы соседних баров. К примеру, пин-бар не может одновременно являться внутренним баром. | + | Торговля по паттерну осуществляется в противоположном направлении от того, куда указывает его нос, при этом цвет тела (бычье или медвежье) вопреки мнению некоторых трейдеров не имеет никакого значения. |

| − | Торговля по паттерну осуществляется в противоположном направлении от того, куда указывает его нос, при этом цвет тела (бычье или медвежье) вопреки мнению некоторых трейдеров не имеет никакого значения | + | |

==Логический фундамент== | ==Логический фундамент== | ||

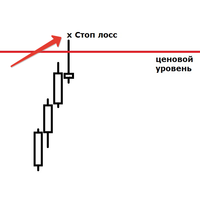

| − | Если говорить о причинно-следственных связях появления паттерна и о том, почему он работает, то всё сводится к довольно простому объяснению. Давайте рассмотрим это на примере. Согласно рис.1, рынок сначала пошел вниз, выбивая стоп лоссы покупающих трейдеров, но затем вернулся к цене открытия. При движении вниз были активированы отложенные приказы на продажу, которые при возвращении цены оказались в минусе, либо уже закрылись по стоп лосс. | + | [[Файл:24.7.jpg|left||thumb|200px|рис.1]] Если говорить о причинно-следственных связях появления паттерна и о том, почему он работает, то всё сводится к довольно простому объяснению. Давайте рассмотрим это на примере. Согласно рис.1, рынок сначала пошел вниз, выбивая [[Стоп-лосс|стоп лоссы]] покупающих трейдеров, но затем вернулся к цене открытия. При движении вниз были активированы [[Стоп-ордера|отложенные приказы]] на продажу, которые при возвращении цены оказались в минусе, либо уже закрылись по стоп лосс. |

| − | + | ||

| − | В этом и заключалась цель, сбор как можно большего числа стоп приказов. Не стоит забывать, что помимо вышеуказанных участников рынка, также присутствуют активированные «хвостом» лимитные ордера на покупку тех, кто предполагал подобную ситуацию, и теперь покупающие трейдеры будут стремиться держать прибыльные позиции, что только усилит импульсное движение наверх. В результате данной ситуации образовалась свеча с маленьким телом и длинным носом, называемая пин-баром. | + | В этом и заключалась цель, сбор как можно большего числа стоп приказов. Не стоит забывать, что помимо вышеуказанных участников рынка, также присутствуют активированные «хвостом» [[Лимитные ордера|лимитные ордера]] на покупку тех, кто предполагал подобную ситуацию, и теперь покупающие трейдеры будут стремиться держать прибыльные позиции, что только усилит импульсное движение наверх. В результате данной ситуации образовалась свеча с маленьким телом и длинным носом, называемая пин-баром. |

==Факторы== | ==Факторы== | ||

| − | Торговля всеми подряд пин-барами не приносит больших результатов, а то и несет убытки, поэтому нужно тщательно отбирать лучшие паттерны, учитывая не только сам пин-бар, но и его местоположение. В то же время тщательны отобранные паттерны – очень высоковероятностные сигналы, указывающие на высокую вероятность продолжения, коррекции или смены тренда. | + | Торговля всеми подряд пин-барами не приносит больших результатов, а то и несет убытки, поэтому нужно тщательно отбирать лучшие паттерны, учитывая не только сам пин-бар, но и его местоположение. В то же время тщательны отобранные паттерны – очень высоковероятностные сигналы, указывающие на высокую вероятность продолжения, [[Коррекция|коррекции]] или смены [[Тренд|тренда]]. |

| − | Одним из важнейших факторов для входа является опора. Опорой могут быть ценовые уровни, уровни спроса и предложения, фибо уровни, мувинги, пивоты. Чем значимей будет опора пин-бара, тем лучше. Также торговля по пин-барам в сторону тренда имеет более высокую вероятность прибыли, чем торговля пин-барами против тренда в ожидании коррекции или смены тренда. Пин-бары во время флета рекомендуется брать, только если флэт имеет широкий ценовой канал. Если такого нет, и флэт имеет маленький ценовой диапазон, то брать пин-бар стоит только после какого-либо заметного движения. | + | Одним из важнейших факторов для входа является опора. Опорой могут быть [[Уровень поддержки|ценовые уровни]], уровни спроса и предложения, [[Уровни коррекции Фибоначчи|фибо уровни]], [[Moving Averages|мувинги]], пивоты. Чем значимей будет опора пин-бара, тем лучше. Также торговля по пин-барам в сторону тренда имеет более высокую вероятность прибыли, чем торговля пин-барами против тренда в ожидании коррекции или смены тренда. Пин-бары во время флета рекомендуется брать, только если флэт имеет широкий ценовой канал. Если такого нет, и [[Флетовать|флэт]] имеет маленький ценовой диапазон, то брать пин-бар стоит только после какого-либо заметного движения. |

Также более качественные пин-бары имеют длинный нос относительно своего тела и относительно соседних баров. Они хорошо заметны на графике, и их open или close цены находятся рядом с одним из концов свечи пин-бара. Стоит подчеркнуть, что чем меньше тело паттерна, тем лучше. | Также более качественные пин-бары имеют длинный нос относительно своего тела и относительно соседних баров. Они хорошо заметны на графике, и их open или close цены находятся рядом с одним из концов свечи пин-бара. Стоит подчеркнуть, что чем меньше тело паттерна, тем лучше. | ||

| Строка 34: | Строка 33: | ||

== Варианты торговли пин-барами == | == Варианты торговли пин-барами == | ||

| − | Существуют множество различных интерпретаций и способов торговли по данному сетапу. Далее будет рассмотрено наиболее популярные и эффективные варианты. Для торговли подойдут любые валютные пары. Рекомендуемые таймфреймы от H4 и выше. Использовать более низкие таймфреймы можно, но стоит иметь ввиду, что чем ниже временной период, тем менее значимей тот или иной паттерн, а его наличие на m1, по мнению многих успешных трейдеров, вообще не имеет какой-либо логической составляющей и приравнивается к рыночному шуму и обычным колебаниям. | + | [[Файл:24.8.png|left|thumb|200px|Вариант 1]]Существуют множество различных интерпретаций и способов торговли по данному сетапу. Далее будет рассмотрено наиболее популярные и эффективные варианты. Для торговли подойдут любые [[валютные пары|валютные пары]]. [[Долгосрочный таймфрейм|Рекомендуемые таймфреймы]] от H4 и выше. Использовать более [[Краткосрочный таймфрейм|низкие таймфреймы]] можно, но стоит иметь ввиду, что чем ниже временной период, тем менее значимей тот или иной паттерн, а его наличие на m1, по мнению многих успешных трейдеров, вообще не имеет какой-либо логической составляющей и приравнивается к рыночному шуму и обычным колебаниям. |

Варианты входа в рынок: | Варианты входа в рынок: | ||

| − | 1. Классический вход с помощью отложенного ордера Sell/Buy stop, который устанавливается на несколько пунктов ниже точки high или low свечи, противоположной носу пин-бара. | + | 1. Классический вход с помощью [[Стоп-ордера|отложенного ордера]] Sell/Buy stop, который устанавливается на несколько пунктов ниже точки high или low свечи, противоположной носу пин-бара. |

| − | [[Файл:24. | + | [[Файл:24.9.png|right||thumb|200px|Вариант 2]] |

Такой вход осуществляется с расчетом на то, что если цена не развернется и пойдет дальше в сторону носа пин-бара, отложенный ордер не активируется и его можно удалить. | Такой вход осуществляется с расчетом на то, что если цена не развернется и пойдет дальше в сторону носа пин-бара, отложенный ордер не активируется и его можно удалить. | ||

Рекомендуется ставить отложенный ордер не в пункт в пункт на high или low свечи, а с отступом на несколько пунктов, чтобы случайные рыночные колебания не активировали его. Таким образом, вы оставляете место для того, чтобы «цена дышала». | Рекомендуется ставить отложенный ордер не в пункт в пункт на high или low свечи, а с отступом на несколько пунктов, чтобы случайные рыночные колебания не активировали его. Таким образом, вы оставляете место для того, чтобы «цена дышала». | ||

| + | [[Файл:24.10.png|left|thumb|200px|Вариант 3]] | ||

| + | 2. Второй вариант торговли предполагает установку ордера [[Лимитные ордера|sell limit]] на середине хвоста пин-бара, подразумевая, что если сначала будет откат цены, можно увеличить прибыль, войдя в рынок по более лучшей цене. | ||

| − | |||

| − | |||

Минус этого способа в том, что рынок может сразу без отката пойти в направлении против хвоста и в этом случае ордер не активируется, а прибыль не будет получена. | Минус этого способа в том, что рынок может сразу без отката пойти в направлении против хвоста и в этом случае ордер не активируется, а прибыль не будет получена. | ||

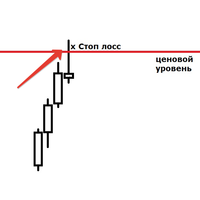

| − | 3. Третий способ предлагает ставить отложенный ордер возле ближайшего уровня. В данном случае ниже его на пару | + | 3. Третий способ предлагает ставить отложенный ордер возле ближайшего уровня. В данном случае ниже его на пару [[Пункт|пунктов]]. |

| − | [[ | + | |

| − | При этом ценовой уровень необязательно должен быть возле максимума или минимума свечи. Его расположение возможно в любом месте. Такой вариант часто позволяет более выгодно заходить в рынок и уменьшать стоп лосс. | + | При этом ценовой уровень необязательно должен быть возле максимума или минимума свечи. Его расположение возможно в любом месте. Такой вариант часто позволяет более выгодно заходить в рынок и уменьшать [[Стоп-лосс|стоп лосс]]. |

Выбор, какой способ лучше, может зависеть от ситуации и наличия уровня. Для избежания путаницы, новичкам будет вполне достаточно первого способа. | Выбор, какой способ лучше, может зависеть от ситуации и наличия уровня. Для избежания путаницы, новичкам будет вполне достаточно первого способа. | ||

==Stop Loss и Take Profit== | ==Stop Loss и Take Profit== | ||

| − | Вариант постановки вашего защитного стоп приказа зависит от выбранного вами метода открытия позиции. Например, в классическом варианте рекомендуется ставить на пару пунктов дальше окончания носа пин-бара. | + | [[Файл:24.11.png|left|thumb|200px|Классический вариант размещения stop-loss]]Вариант постановки вашего защитного стоп приказа зависит от выбранного вами метода [[Ордер|открытия позиции]]. Например, в классическом варианте рекомендуется ставить на пару пунктов дальше окончания носа пин-бара. |

| − | [[Файл:24. | + | [[Файл:24.12.png||right|thumb|200px|stop-loss за уровнем]]Также можно ставить стоп лосс сразу за ценовым уровнем. Это более логически обосновано и позволяет существенно снизить риск. |

| − | Также можно ставить стоп лосс сразу за ценовым уровнем. Это более логически обосновано и позволяет существенно снизить риск. | + | [[Цель|Тейк профит]] вы можете ставить либо на ближайшем [[Уровень поддержки|уровне поддержки]]/[[Уровень сопротивления|сопротивления]], либо на расстояние, равное двум или трем стоп лоссам. Помимо этого вы можете перевести сделку в безубыток после того, как цена пройдет определенное расстояние в вашу пользу, например, расстояние равное вашему стоп лоссу. И еще один вариант определения цели по прибыли - это измерение длины пин-бара, количество пунктов которого и будет являться вашим тейк профитом. |

| − | [[ | + | |

| − | Тейк профит вы можете ставить либо на ближайшем уровне поддержки/сопротивления, либо на расстояние, равное двум или трем стоп лоссам. Помимо этого вы можете перевести сделку в безубыток после того, как цена пройдет определенное расстояние в вашу пользу, например, расстояние равное вашему стоп лоссу. И еще один вариант определения цели по прибыли - это измерение длины пин-бара, количество пунктов которого и будет являться вашим тейк профитом. | + | |

| − | + | ||

| − | + | ||

| − | + | ||

== Примеры входов == | == Примеры входов == | ||

| − | + | [[Файл:Pb1.jpg|left|thumb|300px|Примеры входов]]На дневном графике валютной пары [[GBP/USD|GBPUSD]] ниже можно увидеть многочисленные примеры по паттерну пин-бар. Они вполне красиво себя отработали, но далеко не каждый подобный вход, так хорошо себя отработает. Как и любая другая [[Стратегии_Forex|торговая стратегия]] или система, Паттерны Price Action иногда дают ложные сигналы, и Pin-bar не является исключением. Именно поэтому вы всегда должны правильно управлять своими деньгами. | |

| − | На дневном графике валютной пары GBP/USD ниже можно увидеть многочисленные примеры по паттерну пин-бар. Они вполне красиво себя отработали, но далеко не каждый подобный вход, так хорошо себя отработает. Как и любая другая торговая стратегия или система, Паттерны Price Action иногда дают ложные сигналы, и Pin-bar не является исключением. Именно поэтому вы всегда должны правильно управлять своими деньгами. | + | |

| − | + | ||

| − | + | ||

| − | + | ||

| − | + | ||

[[Category:Паттерны]] | [[Category:Паттерны]] | ||

Текущая версия на 08:20, 29 декабря 2015

Пин-бар является одной из самых известных и популярных моделей графического анализа на валютных рынках. Связано это с высокой вероятностью отработки сигнала при правильно соблюденных условиях входа. Торговля на основе пин-бара позволяет получать хорошее соотношение прибыли к риску и является основой многих консервативных стратегий

Содержание

Что такое пин-бар

Пин-бар – это фигура графического анализа, основанного на безиндикаторном методе торговли и анализе графиков Price Action. Данная модель является разворотной и отражает определенное состояние рынка, что позволяет прогнозировать его поведение в ближайшем будущем. Образуется пин-бар, когда цена за одну свечу сначала проходит значительное расстояние в одну сторону, а затем возвращается близко к цене открытия, образуя длинный хвост и маленькое тело.

История

Название "Пин-бар" произошло от знаменитого сказочного деревянного мальчика Пиноккио, автором которого был Карло Коллоди. Такое сравнение связано с аналогией увеличения носа у Пиноккио, если он обманывал кого-либо, и появления пин-бара с длинным хвостом перед разворотом рынка. В сказке с каждой сказанной неправдой, нос у мальчика увеличивался, на финансовых рынках же, чем больше нос пин-бара, тем больше трейдеров цена обманула, совершив значительное движение и вернувшись обратно.

Паттерн пин-бар упоминался еще Мартином Прингом в книге «О ценовых паттернах». Но окончательное признание и популярность сетап получил после того, как форумчанин James16 известного форекс форума Forex Factory стал выкладывать доступные объяснения об этом паттерне. Он научился самостоятельно торговать по данной модели, а затем научил это делать многих других. Позже на основе его постов появились множественные советы и инструкции по торговле пин-барами.

Интерпретация

Хвост, который образует пин-бар, называется носом. Две ближайшие свечи слева и справа от пин-бара называются левым и правым глазом соответственно.У пин-бара цены открытия и закрытия должны быть в границах предыдущей свечи от точки high до точки low, а нос должен выходить за границы соседних баров. К примеру, пин-бар не может одновременно являться внутренним баром. Торговля по паттерну осуществляется в противоположном направлении от того, куда указывает его нос, при этом цвет тела (бычье или медвежье) вопреки мнению некоторых трейдеров не имеет никакого значения.

Логический фундамент

Если говорить о причинно-следственных связях появления паттерна и о том, почему он работает, то всё сводится к довольно простому объяснению. Давайте рассмотрим это на примере. Согласно рис.1, рынок сначала пошел вниз, выбивая стоп лоссы покупающих трейдеров, но затем вернулся к цене открытия. При движении вниз были активированы отложенные приказы на продажу, которые при возвращении цены оказались в минусе, либо уже закрылись по стоп лосс.В этом и заключалась цель, сбор как можно большего числа стоп приказов. Не стоит забывать, что помимо вышеуказанных участников рынка, также присутствуют активированные «хвостом» лимитные ордера на покупку тех, кто предполагал подобную ситуацию, и теперь покупающие трейдеры будут стремиться держать прибыльные позиции, что только усилит импульсное движение наверх. В результате данной ситуации образовалась свеча с маленьким телом и длинным носом, называемая пин-баром.

Факторы

Торговля всеми подряд пин-барами не приносит больших результатов, а то и несет убытки, поэтому нужно тщательно отбирать лучшие паттерны, учитывая не только сам пин-бар, но и его местоположение. В то же время тщательны отобранные паттерны – очень высоковероятностные сигналы, указывающие на высокую вероятность продолжения, коррекции или смены тренда.

Одним из важнейших факторов для входа является опора. Опорой могут быть ценовые уровни, уровни спроса и предложения, фибо уровни, мувинги, пивоты. Чем значимей будет опора пин-бара, тем лучше. Также торговля по пин-барам в сторону тренда имеет более высокую вероятность прибыли, чем торговля пин-барами против тренда в ожидании коррекции или смены тренда. Пин-бары во время флета рекомендуется брать, только если флэт имеет широкий ценовой канал. Если такого нет, и флэт имеет маленький ценовой диапазон, то брать пин-бар стоит только после какого-либо заметного движения. Также более качественные пин-бары имеют длинный нос относительно своего тела и относительно соседних баров. Они хорошо заметны на графике, и их open или close цены находятся рядом с одним из концов свечи пин-бара. Стоит подчеркнуть, что чем меньше тело паттерна, тем лучше.

Для автоматического обнаружения пин-баров вы можете воспользоваться дополнительными индикаторами. Но для начала рекомендуется научиться самостоятельно определять паттерны на графике.

Варианты торговли пин-барами

Существуют множество различных интерпретаций и способов торговли по данному сетапу. Далее будет рассмотрено наиболее популярные и эффективные варианты. Для торговли подойдут любые валютные пары. Рекомендуемые таймфреймы от H4 и выше. Использовать более низкие таймфреймы можно, но стоит иметь ввиду, что чем ниже временной период, тем менее значимей тот или иной паттерн, а его наличие на m1, по мнению многих успешных трейдеров, вообще не имеет какой-либо логической составляющей и приравнивается к рыночному шуму и обычным колебаниям.Варианты входа в рынок:

1. Классический вход с помощью отложенного ордера Sell/Buy stop, который устанавливается на несколько пунктов ниже точки high или low свечи, противоположной носу пин-бара.

Такой вход осуществляется с расчетом на то, что если цена не развернется и пойдет дальше в сторону носа пин-бара, отложенный ордер не активируется и его можно удалить. Рекомендуется ставить отложенный ордер не в пункт в пункт на high или low свечи, а с отступом на несколько пунктов, чтобы случайные рыночные колебания не активировали его. Таким образом, вы оставляете место для того, чтобы «цена дышала».

2. Второй вариант торговли предполагает установку ордера sell limit на середине хвоста пин-бара, подразумевая, что если сначала будет откат цены, можно увеличить прибыль, войдя в рынок по более лучшей цене.

Минус этого способа в том, что рынок может сразу без отката пойти в направлении против хвоста и в этом случае ордер не активируется, а прибыль не будет получена.

3. Третий способ предлагает ставить отложенный ордер возле ближайшего уровня. В данном случае ниже его на пару пунктов.

При этом ценовой уровень необязательно должен быть возле максимума или минимума свечи. Его расположение возможно в любом месте. Такой вариант часто позволяет более выгодно заходить в рынок и уменьшать стоп лосс.

Выбор, какой способ лучше, может зависеть от ситуации и наличия уровня. Для избежания путаницы, новичкам будет вполне достаточно первого способа.

Stop Loss и Take Profit

Вариант постановки вашего защитного стоп приказа зависит от выбранного вами метода открытия позиции. Например, в классическом варианте рекомендуется ставить на пару пунктов дальше окончания носа пин-бара. Также можно ставить стоп лосс сразу за ценовым уровнем. Это более логически обосновано и позволяет существенно снизить риск.Тейк профит вы можете ставить либо на ближайшем уровне поддержки/сопротивления, либо на расстояние, равное двум или трем стоп лоссам. Помимо этого вы можете перевести сделку в безубыток после того, как цена пройдет определенное расстояние в вашу пользу, например, расстояние равное вашему стоп лоссу. И еще один вариант определения цели по прибыли - это измерение длины пин-бара, количество пунктов которого и будет являться вашим тейк профитом.