Admin (обсуждение | вклад) (Новая страница: «Стратегия неразрывно связана с именем Павла Дмитриева, имеет в своей основе собирательн…») |

Lika (обсуждение | вклад) |

||

| Строка 1: | Строка 1: | ||

| − | Стратегия неразрывно связана с именем Павла Дмитриева | + | Стратегия неразрывно связана с именем Павла Дмитриева и имеет в своей основе собирательный образ многих стратегий, оригинальное решение по ограничению убытков, отсутствие каких-либо [[индикаторы|индикаторов]] и оригинальные авторские названия уровней поддержки и сопротивления. [[Таймфрейм]] используется любой из промежутка от минуты до часа, [[Стоп-лосс|стопы]] от 10 до 20 [[пункт|пунктов]] зависят от [[волатильность|волатильности]] пары EUR/USD. Желающим торговать другие инструменты стоит задуматься о поправке размера стопов, например, коэффициентом, полученным от деления волатильности [[Валютные пары|валютной пары]] EUR/USD на волатильность инструмента, который собирается торговать пользователь. Ниже приведен пример сервиса «калькулятор волатильности». Допустим, торгуя пару [[AUD/USD]] при параметрах 10 пунктов стопа [[EUR/USD]], аналогичный стоп «австралийца» с поправкой на волатильность составил бы 0,98/0,8=1,225, примерно 13 или округленно 15 пунктов. Стоит учесть следующий момент минимальности стопов. Рассмотренные выше стопы годятся для минутных графиков. Увеличивая [[таймфрейм]], увеличивайте размер стопов, в конечном счете они должны быть эквивалентны ширине флэтовых каналов (ступеней). Стратегия содержит, помимо внутридневных формируемых точек входа, сделки по уровням предыдущего дня. Они будут рассмотрены отдельно. По ходу изложения системы принятия решения текст будет содержать вставки с детальным объяснением авторского видения уровней входа. В конце, в приложениях, будет изложен опыт трейдеров, упростивших и модернизировавших торговую систему «Снайпер». |

== Общая концепция стратегии «Снайпер» == | == Общая концепция стратегии «Снайпер» == | ||

| − | Рынок представлен как система ступеней, при отсутствии внешней силы (средств инвесторов) | + | Рынок представлен как система ступеней, при отсутствии внешней силы (средств инвесторов), он находится во [[Флэт (Flat)|флэте]], пока новостной импульс не выводит [[Котировка|котировки]] на новый уровень цен. Сделки осуществляются по тактике входа на «откатах» [[тренд|тренда]], дополнительно признается значимость уровней старших таймфреймов, в управлении капиталом ([[Мани менеджмент|мани менеджменте]]) используются приемы [[Локирование позиций|локирования позиций]]. |

== Понятие уровней в торговой стратегии «Снайпер» == | == Понятие уровней в торговой стратегии «Снайпер» == | ||

| − | Автор различает три вида уровней. Дневные уровни БУ (те, что образовались по ценам открытия и закрытия дневных свечей). Но при этом он берет эти уровни по ценам «банковского дня», что складываются на момент 00 часов по Лондону (GMT). Как видно на рисунке ниже, чтобы отрисовать БУ уровни, | + | Автор различает три вида уровней. Дневные уровни БУ (те, что образовались по ценам открытия и закрытия дневных [[японские свечи|свечей]]). Но при этом он берет эти уровни по ценам «банковского дня», что складываются на момент 00 часов по Лондону (GMT). Как видно на рисунке ниже, чтобы отрисовать БУ уровни, нужно сместится на часовом графике на «Лондонское время». |

[[File:strategy (7).jpg]] | [[File:strategy (7).jpg]] | ||

| − | Тотальные импульсные уровни(ТИУ) | + | Тотальные импульсные уровни(ТИУ) строятся на больших внутридневных таймфреймах от 30 минут. По своей сути – это обычные внутридневные уровни [[Уровень сопротивления|сопротивления]] и [[Уровень поддержки|поддержки]], построенные исходя из общих правил (цена, много раз коснувшись уровня, не смогла его пройти). |

[[File:strategy (8).jpg]] | [[File:strategy (8).jpg]] | ||

| − | Под импульсными уровнями (ИУ) понимаются уровни рабочего таймфрейма, он может быть размером от минуты до 15 минут. Строятся они как обычные флэтовые зоны – диапазонами, в которых некоторое время цена совершает колебания, ограниченные уровнями сверху и снизу. | + | Под импульсными уровнями (ИУ) понимаются уровни рабочего таймфрейма, он может быть размером от минуты до 15 минут. Строятся они как обычные флэтовые зоны – [[Диапазон|диапазонами]], в которых некоторое время цена совершает колебания, ограниченные уровнями сверху и снизу. |

[[File:strategy (9).jpg]] | [[File:strategy (9).jpg]] | ||

| Строка 21: | Строка 21: | ||

== Параметры стратегии == | == Параметры стратегии == | ||

| − | Стратегия работает на всех валютных парах с непрерывным временем торговли (24 часа). Для нанесения БУ используется любой таймфрейм, зона наносится по уровню закрытия свечи по «банковскому дню», для построения ТИУ | + | Стратегия работает на всех валютных парах с непрерывным временем торговли (24 часа). Для нанесения БУ используется любой таймфрейм, зона наносится по уровню закрытия свечи по «банковскому дню», для построения ТИУ таймфрейм выбирается из трех внутридневных, но только один, рекомендуемый рабочий таймфрейм – пятиминутки или 15 минутки. Индикаторы в стратегии не применяются. |

== Правила совершения сделок == | == Правила совершения сделок == | ||

| − | Определив границы флэта, трейдер ожидает момент импульса свечки (или бара), | + | Определив границы флэта, трейдер ожидает момент импульса свечки (или бара), характеризующийся гораздо большим размером, чем свечи котировок, находящихся в зоне флэта, например, как это показано в точке (1) или точке (2) на рисунке ниже. |

[[File:strategy (10).jpg]] | [[File:strategy (10).jpg]] | ||

| − | После выхода цены, устанавливаем [[Отложенный ордер|отложенный лимитный ордер]] на вход, располагая его на границе флэта. В нашем случае это будет верхняя граница и тип ордера – buy limit | + | После выхода цены, устанавливаем [[Отложенный ордер|отложенный лимитный ордер]] на [[Вход на рынок|вход]], располагая его на границе флэта. В нашем случае это будет верхняя граница и тип ордера – buy limit (ИУ пробит вверх). Продажа осуществляется по аналогичному алгоритму – определяется флэтовая зона, если она пробита импульсной свечой вниз, выставляется по нижней границе флэта отложенный [[ордер]] sell limit, по срабатыванию которого осуществляется вход. Стоп лосс ставится за противоположным сделке экстремумом (на несколько тиков ниже), как показано на рисунке. Фиксация прибыли происходит по уровням ТИУ или БУ, определив которые на больших таймфреймах, переносим их на малый – рабочий. На рисунке ниже мы видим, как ТИУ и БУ прослужили уровнями [[Тейк-профит|тейка]] лишь половину [[Индикатор торговых сессий|сессии]] и были пробиты ценой, ушедшей в рост. В этом случае предыдущую сделку по ИУ отменяет реверсная, когда импульсная цена пробивает флэтовую зону «навстречу» удерживаемому нами направлению сделки. |

[[File:strategy (11).jpg]] | [[File:strategy (11).jpg]] | ||

| Строка 35: | Строка 35: | ||

== Управление капиталом == | == Управление капиталом == | ||

| − | Автором предлагается методика сейфа, заключающаяся в открытии противоположных сделок размером в половину уже существующей позиции на расстоянии когда цена пройдет 50% движения размера стопа. Если стоп составляет 30 пунктов | + | Автором предлагается методика сейфа, заключающаяся в открытии противоположных сделок размером в половину уже существующей позиции на расстоянии, когда цена пройдет 50% движения размера стопа. Если стоп составляет 30 пунктов и трейдером произведена покупка, равная 1 [[лоты|лота]] валютной пары, то на +15 пунктах надо 0,5 лота продать. Напомним, что операции локирования полностью идентичны по смыслу с частичным фиксированием позиции. |

== Недостатки == | == Недостатки == | ||

| − | Отсутствие индикаторов и сложность толкования уровней, невнятность смены тренда делает систему труднодоступной для торговли | + | Отсутствие индикаторов и сложность толкования уровней, невнятность смены тренда делает систему труднодоступной для торговли трейдерам-новичками. Тесты стратегии можно провести только вручную, отсутствие возможности автоматизации алгоритма делает тестовые показатели субъективными, в реальной торговле в силу использования малых таймфреймов велика вероятность негативного воздействия «человеческого фактора» (эмоциональных ошибок). |

[[Категория:Стратегии]] | [[Категория:Стратегии]] | ||

Текущая версия на 03:04, 18 декабря 2016

Стратегия неразрывно связана с именем Павла Дмитриева и имеет в своей основе собирательный образ многих стратегий, оригинальное решение по ограничению убытков, отсутствие каких-либо индикаторов и оригинальные авторские названия уровней поддержки и сопротивления. Таймфрейм используется любой из промежутка от минуты до часа, стопы от 10 до 20 пунктов зависят от волатильности пары EUR/USD. Желающим торговать другие инструменты стоит задуматься о поправке размера стопов, например, коэффициентом, полученным от деления волатильности валютной пары EUR/USD на волатильность инструмента, который собирается торговать пользователь. Ниже приведен пример сервиса «калькулятор волатильности». Допустим, торгуя пару AUD/USD при параметрах 10 пунктов стопа EUR/USD, аналогичный стоп «австралийца» с поправкой на волатильность составил бы 0,98/0,8=1,225, примерно 13 или округленно 15 пунктов. Стоит учесть следующий момент минимальности стопов. Рассмотренные выше стопы годятся для минутных графиков. Увеличивая таймфрейм, увеличивайте размер стопов, в конечном счете они должны быть эквивалентны ширине флэтовых каналов (ступеней). Стратегия содержит, помимо внутридневных формируемых точек входа, сделки по уровням предыдущего дня. Они будут рассмотрены отдельно. По ходу изложения системы принятия решения текст будет содержать вставки с детальным объяснением авторского видения уровней входа. В конце, в приложениях, будет изложен опыт трейдеров, упростивших и модернизировавших торговую систему «Снайпер».

Содержание

Общая концепция стратегии «Снайпер»

Рынок представлен как система ступеней, при отсутствии внешней силы (средств инвесторов), он находится во флэте, пока новостной импульс не выводит котировки на новый уровень цен. Сделки осуществляются по тактике входа на «откатах» тренда, дополнительно признается значимость уровней старших таймфреймов, в управлении капиталом (мани менеджменте) используются приемы локирования позиций.

Понятие уровней в торговой стратегии «Снайпер»

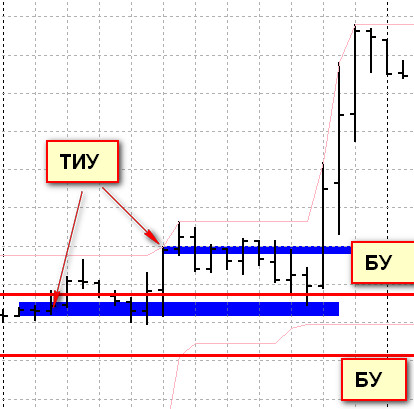

Автор различает три вида уровней. Дневные уровни БУ (те, что образовались по ценам открытия и закрытия дневных свечей). Но при этом он берет эти уровни по ценам «банковского дня», что складываются на момент 00 часов по Лондону (GMT). Как видно на рисунке ниже, чтобы отрисовать БУ уровни, нужно сместится на часовом графике на «Лондонское время».

Тотальные импульсные уровни(ТИУ) строятся на больших внутридневных таймфреймах от 30 минут. По своей сути – это обычные внутридневные уровни сопротивления и поддержки, построенные исходя из общих правил (цена, много раз коснувшись уровня, не смогла его пройти).

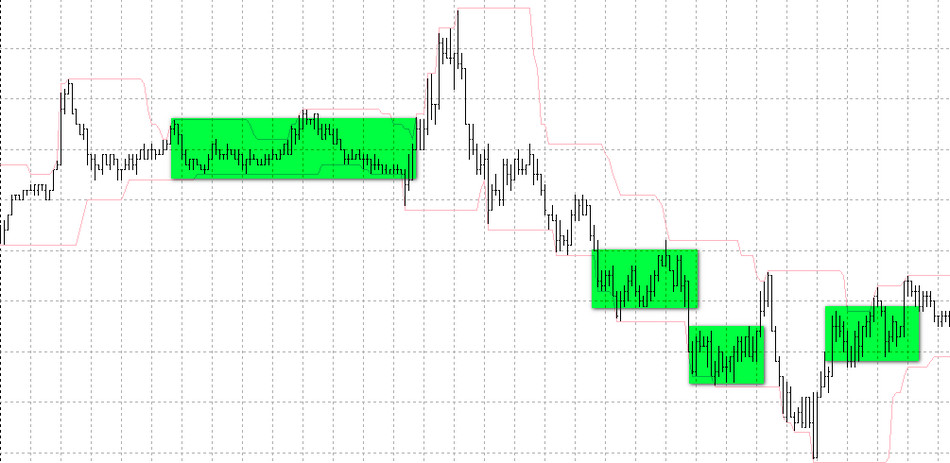

Под импульсными уровнями (ИУ) понимаются уровни рабочего таймфрейма, он может быть размером от минуты до 15 минут. Строятся они как обычные флэтовые зоны – диапазонами, в которых некоторое время цена совершает колебания, ограниченные уровнями сверху и снизу.

Параметры стратегии

Стратегия работает на всех валютных парах с непрерывным временем торговли (24 часа). Для нанесения БУ используется любой таймфрейм, зона наносится по уровню закрытия свечи по «банковскому дню», для построения ТИУ таймфрейм выбирается из трех внутридневных, но только один, рекомендуемый рабочий таймфрейм – пятиминутки или 15 минутки. Индикаторы в стратегии не применяются.

Правила совершения сделок

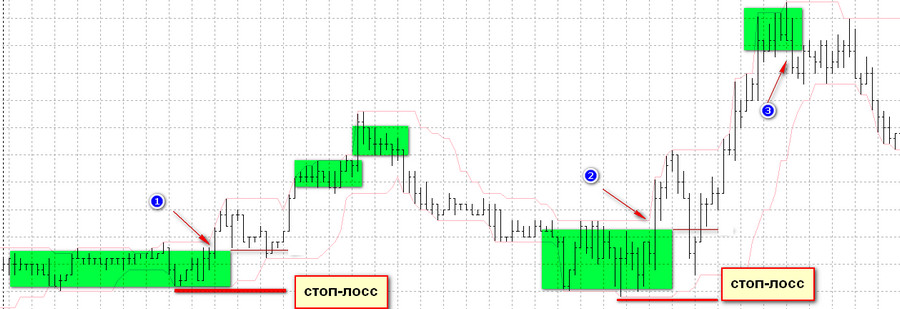

Определив границы флэта, трейдер ожидает момент импульса свечки (или бара), характеризующийся гораздо большим размером, чем свечи котировок, находящихся в зоне флэта, например, как это показано в точке (1) или точке (2) на рисунке ниже.

После выхода цены, устанавливаем отложенный лимитный ордер на вход, располагая его на границе флэта. В нашем случае это будет верхняя граница и тип ордера – buy limit (ИУ пробит вверх). Продажа осуществляется по аналогичному алгоритму – определяется флэтовая зона, если она пробита импульсной свечой вниз, выставляется по нижней границе флэта отложенный ордер sell limit, по срабатыванию которого осуществляется вход. Стоп лосс ставится за противоположным сделке экстремумом (на несколько тиков ниже), как показано на рисунке. Фиксация прибыли происходит по уровням ТИУ или БУ, определив которые на больших таймфреймах, переносим их на малый – рабочий. На рисунке ниже мы видим, как ТИУ и БУ прослужили уровнями тейка лишь половину сессии и были пробиты ценой, ушедшей в рост. В этом случае предыдущую сделку по ИУ отменяет реверсная, когда импульсная цена пробивает флэтовую зону «навстречу» удерживаемому нами направлению сделки.

Управление капиталом

Автором предлагается методика сейфа, заключающаяся в открытии противоположных сделок размером в половину уже существующей позиции на расстоянии, когда цена пройдет 50% движения размера стопа. Если стоп составляет 30 пунктов и трейдером произведена покупка, равная 1 лота валютной пары, то на +15 пунктах надо 0,5 лота продать. Напомним, что операции локирования полностью идентичны по смыслу с частичным фиксированием позиции.

Недостатки

Отсутствие индикаторов и сложность толкования уровней, невнятность смены тренда делает систему труднодоступной для торговли трейдерам-новичками. Тесты стратегии можно провести только вручную, отсутствие возможности автоматизации алгоритма делает тестовые показатели субъективными, в реальной торговле в силу использования малых таймфреймов велика вероятность негативного воздействия «человеческого фактора» (эмоциональных ошибок).