Admin (обсуждение | вклад) |

Admin (обсуждение | вклад) |

||

| (не показаны 2 промежуточных версий 1 участника) | |||

| Строка 1: | Строка 1: | ||

| − | '''Money Flow Index (MFI)'''- индикатор индекса денежного потока. Гениален по простоте и оригинален по исполнению. Прогнозирует поведение котировок | + | '''Money Flow Index (MFI)''' - индикатор индекса денежного потока. Гениален по простоте и оригинален по исполнению. Прогнозирует поведение котировок посредством соотношения экстремумов с объемами торгов. |

| − | При настройке терминала принято отображать пять видов данных. Первые четыре относятся к поведению котировок выбранного нами инструмента. За отдельно взятый отрезок времени (таймфрейм) выделяют: максимальную и минимальную цену, цену открытия и закрытия. Также за этот отрезок | + | При настройке терминала принято отображать пять видов данных. Первые четыре относятся к поведению котировок выбранного нами инструмента. За отдельно взятый отрезок времени ([[таймфрейм]]) выделяют: максимальную и минимальную цену, цену открытия и закрытия. Также за этот отрезок берут во внимание и суммарное количество средств затраченных как продавцами так и покупателями. |

| + | |||

| + | Индикатор учитывает все эти пять параметров. | ||

| − | |||

__TOC__ | __TOC__ | ||

| + | |||

== Формула для расчетов индикатора MFI == | == Формула для расчетов индикатора MFI == | ||

| − | В начале | + | В начале усредняют данные котировок. По итогам торгов, за выбранный нами временной промежуток (таймфрейм), суммарно берут экстремумы котировок, складывая их со значением закрытия таймфрейма. После, определяют среднее арифметическое этой суммы. Создатели индикатора назвали этот параметр - «типичной» ценой (typical price). |

Типичная цена = Среднему арифметическому от суммы H, L, C, где H и L – экстремумы, а С цена закрытия. | Типичная цена = Среднему арифметическому от суммы H, L, C, где H и L – экстремумы, а С цена закрытия. | ||

| Строка 16: | Строка 18: | ||

Денежный поток = Типичная Цена х Объем Торгов (ДП) | Денежный поток = Типичная Цена х Объем Торгов (ДП) | ||

| − | На третьем этапе расчетов денежный поток текущего временного промежутка(таймфрейма) | + | На третьем этапе расчетов денежный поток текущего временного промежутка(таймфрейма) сравнивается с предыдущим, если он выше, то ему присваивается значение Положительный ДП, если ниже, то Отрицательный ДП. Полученные нами значения суммируются между собой (за выбранный период временного отрезка n, в который входит определенное количество таймфреймов). |

Теперь, имея два значения этих параметров, определяем Денежное Отношение (money ratio). Оно будет равно: | Теперь, имея два значения этих параметров, определяем Денежное Отношение (money ratio). Оно будет равно: | ||

| − | Денежное отношение = Сумма всех Положительных ДП | + | Денежное отношение = Сумма всех Положительных ДП за выбранный период n (без учета последнего таймфрейма) / Сумма всех Отрицательных ДП за выбранный период n (без учета последнего таймфрейма). |

| − | Важно отметить, что количество таймфреймов (период n) | + | Важно отметить, что количество таймфреймов (период n) мы выбираем произвольно. Рекомендации по выбору периода описаны ниже. |

Непосредственно сам Индекс Денежного Потока (MFI) имеет размерность от 0 до 100 и вычисляется как: | Непосредственно сам Индекс Денежного Потока (MFI) имеет размерность от 0 до 100 и вычисляется как: | ||

| Строка 28: | Строка 30: | ||

MFI=100- 100/(1-Денежное Отношение). | MFI=100- 100/(1-Денежное Отношение). | ||

| − | [[Файл:Example1.jpg]] | + | |

| + | [[Файл:Example1.jpg|1000x400px]] | ||

| Строка 37: | Строка 40: | ||

1. Дивергенция; | 1. Дивергенция; | ||

| − | 2. Перекупленность или перепроданность; | + | 2. [[Зона перекупленности|Перекупленность]] или [[Зона перепроданности|перепроданность]]; |

3. Неудавшийся размах. | 3. Неудавшийся размах. | ||

| − | Дивергенции или расхождения | + | Дивергенции или расхождения - явление, которое выявляется простым графическим анализом и сравнением графиков цены и индикатора. Соединяя отрезками пики или впадины, мы отмечаем расхождение в наклоне (угле) отрезков на графике цены и индикатора. |

В зависимости от наклона принято разделять: имеем ли мы дело с бычьим расхождением (давление на рынок происходит со стороны покупателей) или медвежьим (соответственно, продавцов). | В зависимости от наклона принято разделять: имеем ли мы дело с бычьим расхождением (давление на рынок происходит со стороны покупателей) или медвежьим (соответственно, продавцов). | ||

| − | '''Бычье расхождение''' имеет место быть, когда на графике цены мы видим падение и соответственно линия проведенная по впадинам имеет наклон вниз, тогда как на графике MFI, напротив, линия проведенная нами по впадинам | + | '''Бычье расхождение''' имеет место быть, когда на графике цены мы видим падение и соответственно линия проведенная по впадинам имеет наклон вниз, тогда как на графике MFI, напротив, линия проведенная нами по впадинам устремлена вверх. |

| + | |||

| + | |||

| + | [[Файл:Example6.jpg|1000x400px]] | ||

| − | |||

Такая дивергенция говорит о скором развороте цены вверх (давлении покупателей). | Такая дивергенция говорит о скором развороте цены вверх (давлении покупателей). | ||

| Строка 52: | Строка 57: | ||

Важно отметить, сила этого сигнала зависит от того, при каких значениях MFI он получен. Чем ближе к 0 тем надежней (сильнее). | Важно отметить, сила этого сигнала зависит от того, при каких значениях MFI он получен. Чем ближе к 0 тем надежней (сильнее). | ||

| − | Например, рассмотрим '''медвежье расхождение''' | + | Например, рассмотрим '''медвежье расхождение''' при уровне сигнала ниже 80. |

| − | |||

| − | + | [[Файл:Example3.jpg|1000x400px]] | |

| − | Считается, что '''зоны перекупленности и перепроданности индикатора Money Flow Index (MFI)''' | + | |

| + | Отрезки в окнах графика котировок и линии MFI проведены по пикам. Они имеют различный наклон. Несмотря на то, что по началу котировки устремляются вниз, впоследствии цена возвращается к росту. | ||

| + | |||

| + | Считается, что '''зоны перекупленности и перепроданности индикатора Money Flow Index (MFI)''' находятся выше 80 и ниже 20. Это классическое представление, хотя некоторые для точности берут 10 и 90, когда MFI используют совместно с другими индикаторами для увеличения числа сигналов берут 30 и 70. | ||

В классической версии считается, что если линия MFI достигла значения выше 80, то цены вошли в «зону перекупленности», а если падает ниже 20, цены находятся в зоне перепроданности. | В классической версии считается, что если линия MFI достигла значения выше 80, то цены вошли в «зону перекупленности», а если падает ниже 20, цены находятся в зоне перепроданности. | ||

| − | |||

| − | + | [[Файл:Example4.jpg|1000x400px]] | |

| − | '''Неудавшийся размах индикатора Money Flow Index (MFI)''' - это комбинация дивергенции и зон перекупленности перепроданности. Был придуман для уточнения входа на дивергенциях. | + | |

| + | При обратном пересечении линии 80 сверху вниз стоит совершить продажу инструмента, а при пересечении линии 20 снизу вверх - купить. | ||

| + | |||

| + | '''Неудавшийся размах индикатора Money Flow Index (MFI)''' - это комбинация дивергенции и зон перекупленности (перепроданности). Был придуман для уточнения входа на дивергенциях. | ||

Весь смысл в том чтобы индикатор сначала достиг зоны перекупленности (перепроданности). Когда MFI выходит из зоны, обязательно должна быть дивергенция, причем на своем откате линия MFI не должна войти вновь в зону. | Весь смысл в том чтобы индикатор сначала достиг зоны перекупленности (перепроданности). Когда MFI выходит из зоны, обязательно должна быть дивергенция, причем на своем откате линия MFI не должна войти вновь в зону. | ||

| Строка 72: | Строка 81: | ||

Если условия выполнены, тогда рисуем линию на образовавшемся при последнем откате пике (или впадине) и при пересечении оной - входим. | Если условия выполнены, тогда рисуем линию на образовавшемся при последнем откате пике (или впадине) и при пересечении оной - входим. | ||

| − | [[Файл:Example5.jpg]] | + | |

| + | [[Файл:Example5.jpg|1000x400px]] | ||

| Строка 80: | Строка 90: | ||

Выбор таймфрема. Чем выше порядок таймфрейма, тем надежней торговля. Эта истина проверена эмпирическим путем. Поэтому, если нет конкретной стратегии, использующей определенный размер таймфрема, стремитесь начинать торговлю хотя бы с 4-х часового временного отрезка. | Выбор таймфрема. Чем выше порядок таймфрейма, тем надежней торговля. Эта истина проверена эмпирическим путем. Поэтому, если нет конкретной стратегии, использующей определенный размер таймфрема, стремитесь начинать торговлю хотя бы с 4-х часового временного отрезка. | ||

| − | Выбор периода. В классическом представлении и в настройках по умолчанию | + | Выбор периода. В классическом представлении и в настройках по умолчанию самого терминала Метатрейдер стоит период 14. Иногда, для повышения надежности сделок берут параметр 20. Для более агрессивной торговли берут 8. Если Вы хотите изменить параметр, обязательно необходимо провести тестирование на исторических данных используя не менее 10 000 таймфремов и следя за тем, чтобы в выбранных тестовых отрезках были по возможности равномерно распределены все состояния рынка, такие как падение, рост и [[Флэт (Flat)|флэт]]. |

Выбор линии перекупленности и перепроданности. Классически линии расположены на уровне 20 и 80. Иногда, как дополнительный фильтр от ложных сигналов, используют 10 и 90, тогда как для агрессивной торговли подойдет 70 и 30. | Выбор линии перекупленности и перепроданности. Классически линии расположены на уровне 20 и 80. Иногда, как дополнительный фильтр от ложных сигналов, используют 10 и 90, тогда как для агрессивной торговли подойдет 70 и 30. | ||

| − | Общие рекомендации. Никогда не полагайтесь только на один вид индикатора. Используйте несколько индикаторов | + | Общие рекомендации. Никогда не полагайтесь только на один вид индикатора. Используйте несколько индикаторов для подтверждения [[Тренд|тренда]], для фильтра от ложных сигналов при флэте. |

| + | |||

| + | |||

| + | == Скачать == | ||

| + | |||

| + | |||

| + | [[media:MFI.mq4]] | ||

[[Category:Индикаторы]] | [[Category:Индикаторы]] | ||

[[Category:Термины]] | [[Category:Термины]] | ||

[[Category:Индикаторы объемов]] | [[Category:Индикаторы объемов]] | ||

Текущая версия на 14:21, 21 июля 2016

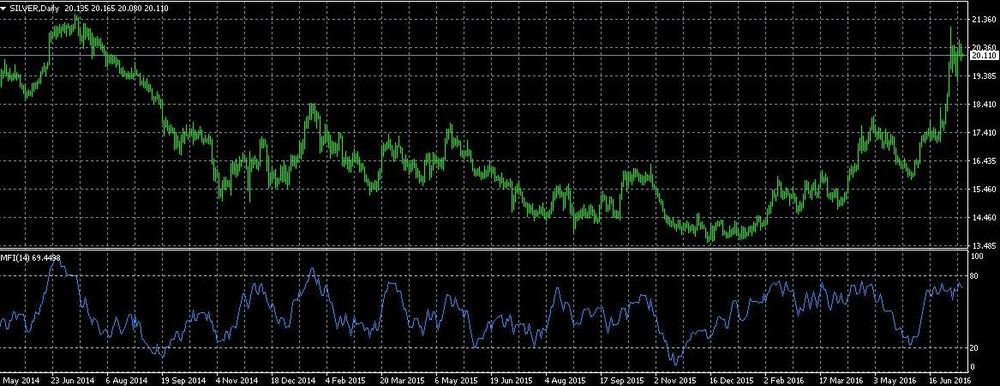

Money Flow Index (MFI) - индикатор индекса денежного потока. Гениален по простоте и оригинален по исполнению. Прогнозирует поведение котировок посредством соотношения экстремумов с объемами торгов.

При настройке терминала принято отображать пять видов данных. Первые четыре относятся к поведению котировок выбранного нами инструмента. За отдельно взятый отрезок времени (таймфрейм) выделяют: максимальную и минимальную цену, цену открытия и закрытия. Также за этот отрезок берут во внимание и суммарное количество средств затраченных как продавцами так и покупателями.

Индикатор учитывает все эти пять параметров.

Содержание

Формула для расчетов индикатора MFI

В начале усредняют данные котировок. По итогам торгов, за выбранный нами временной промежуток (таймфрейм), суммарно берут экстремумы котировок, складывая их со значением закрытия таймфрейма. После, определяют среднее арифметическое этой суммы. Создатели индикатора назвали этот параметр - «типичной» ценой (typical price).

Типичная цена = Среднему арифметическому от суммы H, L, C, где H и L – экстремумы, а С цена закрытия.

Денежный поток = Типичная Цена х Объем Торгов (ДП)

На третьем этапе расчетов денежный поток текущего временного промежутка(таймфрейма) сравнивается с предыдущим, если он выше, то ему присваивается значение Положительный ДП, если ниже, то Отрицательный ДП. Полученные нами значения суммируются между собой (за выбранный период временного отрезка n, в который входит определенное количество таймфреймов).

Теперь, имея два значения этих параметров, определяем Денежное Отношение (money ratio). Оно будет равно:

Денежное отношение = Сумма всех Положительных ДП за выбранный период n (без учета последнего таймфрейма) / Сумма всех Отрицательных ДП за выбранный период n (без учета последнего таймфрейма).

Важно отметить, что количество таймфреймов (период n) мы выбираем произвольно. Рекомендации по выбору периода описаны ниже.

Непосредственно сам Индекс Денежного Потока (MFI) имеет размерность от 0 до 100 и вычисляется как:

MFI=100- 100/(1-Денежное Отношение).

Основные методы применения индикатора Money Flow Index (MFI)

Различают три основных метода получения и толкования сигналов данного индикатора.

1. Дивергенция;

2. Перекупленность или перепроданность;

3. Неудавшийся размах.

Дивергенции или расхождения - явление, которое выявляется простым графическим анализом и сравнением графиков цены и индикатора. Соединяя отрезками пики или впадины, мы отмечаем расхождение в наклоне (угле) отрезков на графике цены и индикатора.

В зависимости от наклона принято разделять: имеем ли мы дело с бычьим расхождением (давление на рынок происходит со стороны покупателей) или медвежьим (соответственно, продавцов).

Бычье расхождение имеет место быть, когда на графике цены мы видим падение и соответственно линия проведенная по впадинам имеет наклон вниз, тогда как на графике MFI, напротив, линия проведенная нами по впадинам устремлена вверх.

Такая дивергенция говорит о скором развороте цены вверх (давлении покупателей).

Важно отметить, сила этого сигнала зависит от того, при каких значениях MFI он получен. Чем ближе к 0 тем надежней (сильнее).

Например, рассмотрим медвежье расхождение при уровне сигнала ниже 80.

Отрезки в окнах графика котировок и линии MFI проведены по пикам. Они имеют различный наклон. Несмотря на то, что по началу котировки устремляются вниз, впоследствии цена возвращается к росту.

Считается, что зоны перекупленности и перепроданности индикатора Money Flow Index (MFI) находятся выше 80 и ниже 20. Это классическое представление, хотя некоторые для точности берут 10 и 90, когда MFI используют совместно с другими индикаторами для увеличения числа сигналов берут 30 и 70.

В классической версии считается, что если линия MFI достигла значения выше 80, то цены вошли в «зону перекупленности», а если падает ниже 20, цены находятся в зоне перепроданности.

При обратном пересечении линии 80 сверху вниз стоит совершить продажу инструмента, а при пересечении линии 20 снизу вверх - купить.

Неудавшийся размах индикатора Money Flow Index (MFI) - это комбинация дивергенции и зон перекупленности (перепроданности). Был придуман для уточнения входа на дивергенциях.

Весь смысл в том чтобы индикатор сначала достиг зоны перекупленности (перепроданности). Когда MFI выходит из зоны, обязательно должна быть дивергенция, причем на своем откате линия MFI не должна войти вновь в зону.

Если условия выполнены, тогда рисуем линию на образовавшемся при последнем откате пике (или впадине) и при пересечении оной - входим.

Рекомендации по выбору параметров и использованию индикатора Money Flow Index (MFI)

Выбор таймфрема. Чем выше порядок таймфрейма, тем надежней торговля. Эта истина проверена эмпирическим путем. Поэтому, если нет конкретной стратегии, использующей определенный размер таймфрема, стремитесь начинать торговлю хотя бы с 4-х часового временного отрезка.

Выбор периода. В классическом представлении и в настройках по умолчанию самого терминала Метатрейдер стоит период 14. Иногда, для повышения надежности сделок берут параметр 20. Для более агрессивной торговли берут 8. Если Вы хотите изменить параметр, обязательно необходимо провести тестирование на исторических данных используя не менее 10 000 таймфремов и следя за тем, чтобы в выбранных тестовых отрезках были по возможности равномерно распределены все состояния рынка, такие как падение, рост и флэт.

Выбор линии перекупленности и перепроданности. Классически линии расположены на уровне 20 и 80. Иногда, как дополнительный фильтр от ложных сигналов, используют 10 и 90, тогда как для агрессивной торговли подойдет 70 и 30.

Общие рекомендации. Никогда не полагайтесь только на один вид индикатора. Используйте несколько индикаторов для подтверждения тренда, для фильтра от ложных сигналов при флэте.