Admin (обсуждение | вклад) |

Admin (обсуждение | вклад) |

||

| (не показаны 24 промежуточных версий 1 участника) | |||

| Строка 1: | Строка 1: | ||

| − | '''Индекс относительной силы (RSI)''' является техническим индикатором, который используется при анализе финансовых рынков. Он предназначен для определения силы или слабости | + | '''Индекс относительной силы (RSI)''' Индекс относительной силы (RSI) является техническим [[Индикаторы|индикатором]], который используется при техническом анализе финансовых рынков. Он предназначен для определения силы или слабости используемого торгового инструмента на основе его недавних цен закрытия. |

| − | == | + | == Особенности RSI == |

| − | + | Индекс относительной силы был разработан Дж. Уэллсом Уайлдером и классифицируется как импульсный осциллятор. Он был опубликован в 1978 году в книге «Новые концепции в технических торговых системах», а также в журнале «Товары» (новое название журнала «Фьючерс») в июне 1978 года. RSI стал одним из самых популярных индексов, относящихся к осцилляторам и многие успешные трейдеры используют его в своей торговле. Его предназначение заключается в том, чтобы измерить импульс скорости и величины роста или падения цены. | |

| − | + | ||

| − | + | Все преимущество индекса в том, что оценивая вес недавнего движения, он показывает [[Зона перепроданности|перепроданность]]/[[Зона перекупленности|перекупленность]] торгуемого инструмента. Также стоит отметить, что RSI хорошо применять для определения уровней поддержки/сопротивления, общего направления движения рынка, для торговли дивергенции, и это даже не весь список возможностей, большинство из которых будут представлены в этом обзоре. | |

| − | + | == Техническая сторона == | |

| − | Для каждого торгового периода рассчитывается U (изменение с повышением) или D (изменение с понижением). | + | [[Файл:formula3.jpg|200px|thumb|left|"Формула RSI"]] |

| + | Индикатор вычисляет импульс движения цены, как отношение закрывшихся более высоких максимумов к закрывшимся более низким минимумам. Рынки, что имели позитивные изменения, показывают более высокое значение индикатора RSI, в отличие от рынков, где движение цены имело более негативную тенденцию. | ||

| + | Для каждого торгового периода рассчитывается значение U (изменение с повышением) или значение D (изменение с понижением). | ||

| − | U = последняя цена закрытия – предыдущая цена закрытия | + | • Если цены закрытия выше цен открытия значит, это период повышения цен: |

| + | U = последняя цена закрытия – предыдущая цена закрытия | ||

| + | D = 0 | ||

| − | D = 0 | + | • И наоборот, если цены закрытия ниже цен открытия, значит это период понижения цен (обратите внимание, что D при этом является положительным числом): |

| + | D = предыдущая цена закрытия – последняя цена закрытия U = 0 | ||

| − | + | • Если последняя цена закрытия такая же, как и предыдущая, то U и D равны нулю. | |

| − | + | ''' Примечание: ''' | |

| − | + | В некоторых версиях среднее значение U и D рассчитывается с использованием экспоненциальной скользящей средней (EMA) с периодом n (в оригинальной версии Уайлдера используется WMA - Weighted Moving Average). Отношение этих средних является относительной силой или коэффициентом относительной силы: | |

| − | + | RS = EMA(U, n) / EMA(D, n) | |

| − | + | ||

| − | + | ||

| − | RS = EMA(U, n) / EMA(D, n) | + | |

| − | + | ||

| − | + | ||

| − | + | ||

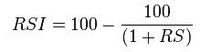

| + | Если среднее D значений равно нулю, то в соответствии с уравнением значение RS будет стремиться к бесконечности, так что в результате RSI согласно вычислениям ниже будет приближаться к 100. Коэффициент относительной силы затем преобразуется в индекс относительной силы, значение которого находится между 0 и 100 [3]: | ||

RSI = 100 – (100 / [1 + RS]) | RSI = 100 – (100 / [1 + RS]) | ||

Экспоненциальные скользящие средние должны быть соответствующим образом инициализироваться средним арифметическим с использованием первых значений n в серии цен. | Экспоненциальные скользящие средние должны быть соответствующим образом инициализироваться средним арифметическим с использованием первых значений n в серии цен. | ||

| − | == | + | == Интерпретация осциллятора RSI == |

| − | |||

| − | |||

| − | + | На рис.1[[Файл:ris1.jpg|400px|thumb|right|"РИС.1"]] дневного таймфрейма [[Валютные пары|валютной пары]] [[USD/CAD|USDCAD]] представлен RSI с периодом 14. С правого края изображены два круга: верхний – возле уровня 100 и нижний – возле нулевого уровня. Кривая RSI двигается между этими значения. Также присутствуют 2 горизонтальные линии, отображающие 30 и 70 уровень. Обычно в торговле используют именно их, но иногда при наличии сильных импульсов трейдеры добавляют 10,20,80 и 90 уровень. Настройки индикатора являются стандартными и рекомендованы автором этого индикатора. Менять их можно и многие трейдеры настраивают осциллятор под себя, изменяя период, и добавляют полезные для их торговли уровни. | |

| + | Когда RSI находится на уровне 50, считается, что на рынке отсутствует тренд. Когда RSI находится выше уровня 50, считается, что тренд по данной валютной паре бычий и можно искать возможности для открытия длинной позиции. Во время медвежьего тренда справедливо обратное утверждение и можно искать возможности для коротких позиций. Сама линия RSI является мерой силы недавней торговли того или иного рынка. Наклон RSI прямо пропорционален скорости изменения тренда. Расстояние, пройденное RSI, пропорционально величине ценового движения. | ||

| − | + | Рис. 2 показывает, как на 4-х часовом графике USDCAD индикатор RSI пересекает уровень 50 сверху вниз, после чего создаются идеальные условия для продаж. | |

| + | Помимо оригинальных теорий Уайлдера касательно интерпретации RSI, Эндрю Кардвелл, с целью помочь определить и подтвердить тренд, разработал несколько новых интерпретаций для индикатора RSI. | ||

| + | [[Файл:ris2.jpg|300px|thumb|left|"РИС.2"]] | ||

| + | Во-первых, Кардвелл заметил, что при восходящем тренде индикатор RSI в целом торгуется между уровнями 40 и 80, в то время как при нисходящем тренде, как правило, торговля осуществляется между уровнями 60 и 20. Его наблюдения выяснили, что при изменении восходящего тренда на нисходящий и наоборот на индикаторе RSI происходит «смещение диапазона». | ||

| − | + | == Экстремальные ситуации == | |

| − | + | Индекс RSI лучше всего работает в сбалансированной рыночной среде, но когда на рынке господствует сильный тренд, осциллятор может генерировать ложные сигналы. Во время таких экстремальных событий значения индикатора могут продолжительное время находится в зоне перекупленности/перепроданности, но текущая тенденция неизменно будет продолжаться. | |

| − | + | Рис.3 Дневного графика [[GBP/USD|GBPUSD]] наглядно показывает поведения индикатора при наличии устойчивого медвежьего тренда. Как видно на графике, индекс RSI в течение большого промежутка времени находился в зоне перепроданности, и только спустя месяц произошла коррекция, после чего цена вновь продолжала движение согласно тренду. | |

| + | [[Файл:ris.3.jpg|400px|thumb|right|"РИС.3"]] | ||

| − | + | Есть ещё несколько способов, которые могут помочь повысить точность сигналов перекупленности и перепроданности индикатора RSI. Если установить уровень перекупленности на 80 или 90 уровне, а перепроданность на 20 или 10 уровне, то с одной стороны сигналов на вход будет гораздо меньше, но с другой стороны подобный фильтр сможет увеличить процент прибыльных сделок. Самые сильные сигналы в зоне перекупленности и перепроданности появляются на 90 и 10 уровнях, однако таких сигналов очень мало, но если увеличить кол-во торгуемых инструментов, то вы нечего не потеряете. Вы также можете увеличить задаваемый в настройках период. Скажем период 20 или более будет давать редкие, но более сильные сигналы, чем, скажем, RSI с периодом 14. | |

| − | == | + | == Внутриграничные развороты == |

| − | Уайлдер | + | Уайлдер писал, что графические фигуры, такие как голова – плечи, две впадины, две вершины, а также области поддержки/сопротивления иногда проще увидеть на графике RSI, нежели на графике движения цены. Центральный уровень индекса 50 часто рассматривается как уровень поддержки/сопротивления. Ситуация, когда цена отталкивается от уровней RSI, называется «внутриграничным разворотом». Стоит отметить, что большинству трейдеров свойственно метаться из одного угла в другой, тем самым создавая «рыночные шумы». Ещё одно преимущество данного осциллятор в том, что он игнорирует такие помехи, и без причин не разворачивается посреди какого-либо диапазона. Если это случилось, значит текущая тенденция теряет силы, и возможно стоит искать входы в сторону разворота. |

| − | + | Давайте рассмотрим на примере дневного графика [[GBP/USD|GBPUSD]] (рис.4) В месте, указанном кружком, видно, что после очередного ценового минимума, значения индикатора не дошли до уровня 30. Это явный признак того, что медведи выдохлись. Возможно, стоит закрыть короткие позиции, и начинать искать возможности открытия покупок. | |

| + | [[Файл:ris.4.jpg|300px|thumb|left|"РИС.4"]] | ||

| + | Уайлдер так же считал, что «внутриграничный разворот» может быть выше 70 и ниже 30 уровня, более того такой сигнал является явным признакам к развороту рынка. Предположим, что RSI пробивает уровень 76, делает коррекцию до уровня 72, затем поднимается до уровня 77. Если далее он падает ниже уровня 72, Уайлдер бы считал, что это «внутриграничный разворот» и стоит открывать продажи. | ||

| − | + | == Дивергенция и Конвергенция == | |

| − | + | Дивергенция – это предвестник перелома бычьего тренда. Суть заключается в том, что когда цена движется вверх, а значения осциллятора движется вниз, то это явный признак того, что быки выдохлись, а медведи набирают силы. Конвергенция – это близнец дивергенции, когда рынок неуклонно двигается вниз, а используемый осциллятор движется вверх, генерируется сильный сигнал на покупку. Казалось бы, RSI должен двигаться вниз, но вместо этого он генерирует сигналы о присутствии на рынке возрастающих бычьих настроений. | |

| − | + | [[Файл:ris.5.jpg|300px|thumb|right|"РИС.5"]] | |

| − | + | На рис.5 показан пример дивергенции на 4-х часовом графике валютной пары [[EUR/USD|EURUSD]]. В то время как цена продолжала двигаться в бычьем направлении и создавать новые максимумы, индикатор RSI показывал, что медведи набирают силу и создавал новые минимумы, не доходя до прошлого максимума. Наконец, EUR/USD ломает бычий тренд и начинает серьезное нисходящее движение. Аналогичным образом аргументируется и конвергенция (рис.6 D1 [[AUD/USD|AUDUSD]]). | |

| − | + | [[Файл:ris.6.jpg|300px|thumb|left|"РИС.6"]] | |

| − | + | ||

| − | + | ||

== Развороты == | == Развороты == | ||

| − | + | Эндрю Кардвелл открыл существование положительных и отрицательных разворотов на индикаторе RSI. Развороты представляют противоположность дивергенции и конвергенции. В теории это выглядит так: положительный разворот происходит, когда коррекция цены на восходящем тренде приводит к более высокому минимуму по сравнению с предыдущей коррекции цены, в то время как RSI приводит к более низкому минимуму по сравнению с предыдущей коррекцией. Отрицательный разворот происходит, когда нисходящий тренд приводит к более низкому максимуму по сравнению с предыдущим, а RSI делает более высокий максимум по сравнению с предыдущим движением. | |

Другими словами, несмотря на более сильный импульс, как видно по более высокому максимуму или более низкому минимуму на RSI, цена может не сделать более высокий максимум или более низкий минимум. Это свидетельствует о том, что главный тренд собирается возобновиться. Кардвелл отметил, что положительные развороты происходят только в восходящем тренде, а отрицательные развороты происходят только в нисходящем тренде, и поэтому их существование подтверждает тренд. | Другими словами, несмотря на более сильный импульс, как видно по более высокому максимуму или более низкому минимуму на RSI, цена может не сделать более высокий максимум или более низкий минимум. Это свидетельствует о том, что главный тренд собирается возобновиться. Кардвелл отметил, что положительные развороты происходят только в восходящем тренде, а отрицательные развороты происходят только в нисходящем тренде, и поэтому их существование подтверждает тренд. | ||

| + | |||

| + | == Скачать == | ||

| + | |||

| + | [[media:RSI.mq4]] | ||

| + | |||

[[Category:Индикаторы момента]] | [[Category:Индикаторы момента]] | ||

[[Category:Индикаторы]] | [[Category:Индикаторы]] | ||

Текущая версия на 14:33, 21 июля 2016

Индекс относительной силы (RSI) Индекс относительной силы (RSI) является техническим индикатором, который используется при техническом анализе финансовых рынков. Он предназначен для определения силы или слабости используемого торгового инструмента на основе его недавних цен закрытия.

Содержание

Особенности RSI

Индекс относительной силы был разработан Дж. Уэллсом Уайлдером и классифицируется как импульсный осциллятор. Он был опубликован в 1978 году в книге «Новые концепции в технических торговых системах», а также в журнале «Товары» (новое название журнала «Фьючерс») в июне 1978 года. RSI стал одним из самых популярных индексов, относящихся к осцилляторам и многие успешные трейдеры используют его в своей торговле. Его предназначение заключается в том, чтобы измерить импульс скорости и величины роста или падения цены.

Все преимущество индекса в том, что оценивая вес недавнего движения, он показывает перепроданность/перекупленность торгуемого инструмента. Также стоит отметить, что RSI хорошо применять для определения уровней поддержки/сопротивления, общего направления движения рынка, для торговли дивергенции, и это даже не весь список возможностей, большинство из которых будут представлены в этом обзоре.

Техническая сторона

Индикатор вычисляет импульс движения цены, как отношение закрывшихся более высоких максимумов к закрывшимся более низким минимумам. Рынки, что имели позитивные изменения, показывают более высокое значение индикатора RSI, в отличие от рынков, где движение цены имело более негативную тенденцию. Для каждого торгового периода рассчитывается значение U (изменение с повышением) или значение D (изменение с понижением).

• Если цены закрытия выше цен открытия значит, это период повышения цен: U = последняя цена закрытия – предыдущая цена закрытия D = 0

• И наоборот, если цены закрытия ниже цен открытия, значит это период понижения цен (обратите внимание, что D при этом является положительным числом): D = предыдущая цена закрытия – последняя цена закрытия U = 0

• Если последняя цена закрытия такая же, как и предыдущая, то U и D равны нулю.

Примечание: В некоторых версиях среднее значение U и D рассчитывается с использованием экспоненциальной скользящей средней (EMA) с периодом n (в оригинальной версии Уайлдера используется WMA - Weighted Moving Average). Отношение этих средних является относительной силой или коэффициентом относительной силы: RS = EMA(U, n) / EMA(D, n)

Если среднее D значений равно нулю, то в соответствии с уравнением значение RS будет стремиться к бесконечности, так что в результате RSI согласно вычислениям ниже будет приближаться к 100. Коэффициент относительной силы затем преобразуется в индекс относительной силы, значение которого находится между 0 и 100 [3]: RSI = 100 – (100 / [1 + RS])

Экспоненциальные скользящие средние должны быть соответствующим образом инициализироваться средним арифметическим с использованием первых значений n в серии цен.

Интерпретация осциллятора RSI

На рис.1 дневного таймфрейма валютной пары USDCAD представлен RSI с периодом 14. С правого края изображены два круга: верхний – возле уровня 100 и нижний – возле нулевого уровня. Кривая RSI двигается между этими значения. Также присутствуют 2 горизонтальные линии, отображающие 30 и 70 уровень. Обычно в торговле используют именно их, но иногда при наличии сильных импульсов трейдеры добавляют 10,20,80 и 90 уровень. Настройки индикатора являются стандартными и рекомендованы автором этого индикатора. Менять их можно и многие трейдеры настраивают осциллятор под себя, изменяя период, и добавляют полезные для их торговли уровни.Когда RSI находится на уровне 50, считается, что на рынке отсутствует тренд. Когда RSI находится выше уровня 50, считается, что тренд по данной валютной паре бычий и можно искать возможности для открытия длинной позиции. Во время медвежьего тренда справедливо обратное утверждение и можно искать возможности для коротких позиций. Сама линия RSI является мерой силы недавней торговли того или иного рынка. Наклон RSI прямо пропорционален скорости изменения тренда. Расстояние, пройденное RSI, пропорционально величине ценового движения.

Рис. 2 показывает, как на 4-х часовом графике USDCAD индикатор RSI пересекает уровень 50 сверху вниз, после чего создаются идеальные условия для продаж. Помимо оригинальных теорий Уайлдера касательно интерпретации RSI, Эндрю Кардвелл, с целью помочь определить и подтвердить тренд, разработал несколько новых интерпретаций для индикатора RSI.

Во-первых, Кардвелл заметил, что при восходящем тренде индикатор RSI в целом торгуется между уровнями 40 и 80, в то время как при нисходящем тренде, как правило, торговля осуществляется между уровнями 60 и 20. Его наблюдения выяснили, что при изменении восходящего тренда на нисходящий и наоборот на индикаторе RSI происходит «смещение диапазона».

Экстремальные ситуации

Индекс RSI лучше всего работает в сбалансированной рыночной среде, но когда на рынке господствует сильный тренд, осциллятор может генерировать ложные сигналы. Во время таких экстремальных событий значения индикатора могут продолжительное время находится в зоне перекупленности/перепроданности, но текущая тенденция неизменно будет продолжаться.

Рис.3 Дневного графика GBPUSD наглядно показывает поведения индикатора при наличии устойчивого медвежьего тренда. Как видно на графике, индекс RSI в течение большого промежутка времени находился в зоне перепроданности, и только спустя месяц произошла коррекция, после чего цена вновь продолжала движение согласно тренду.

Есть ещё несколько способов, которые могут помочь повысить точность сигналов перекупленности и перепроданности индикатора RSI. Если установить уровень перекупленности на 80 или 90 уровне, а перепроданность на 20 или 10 уровне, то с одной стороны сигналов на вход будет гораздо меньше, но с другой стороны подобный фильтр сможет увеличить процент прибыльных сделок. Самые сильные сигналы в зоне перекупленности и перепроданности появляются на 90 и 10 уровнях, однако таких сигналов очень мало, но если увеличить кол-во торгуемых инструментов, то вы нечего не потеряете. Вы также можете увеличить задаваемый в настройках период. Скажем период 20 или более будет давать редкие, но более сильные сигналы, чем, скажем, RSI с периодом 14.

Внутриграничные развороты

Уайлдер писал, что графические фигуры, такие как голова – плечи, две впадины, две вершины, а также области поддержки/сопротивления иногда проще увидеть на графике RSI, нежели на графике движения цены. Центральный уровень индекса 50 часто рассматривается как уровень поддержки/сопротивления. Ситуация, когда цена отталкивается от уровней RSI, называется «внутриграничным разворотом». Стоит отметить, что большинству трейдеров свойственно метаться из одного угла в другой, тем самым создавая «рыночные шумы». Ещё одно преимущество данного осциллятор в том, что он игнорирует такие помехи, и без причин не разворачивается посреди какого-либо диапазона. Если это случилось, значит текущая тенденция теряет силы, и возможно стоит искать входы в сторону разворота.

Давайте рассмотрим на примере дневного графика GBPUSD (рис.4) В месте, указанном кружком, видно, что после очередного ценового минимума, значения индикатора не дошли до уровня 30. Это явный признак того, что медведи выдохлись. Возможно, стоит закрыть короткие позиции, и начинать искать возможности открытия покупок.

Уайлдер так же считал, что «внутриграничный разворот» может быть выше 70 и ниже 30 уровня, более того такой сигнал является явным признакам к развороту рынка. Предположим, что RSI пробивает уровень 76, делает коррекцию до уровня 72, затем поднимается до уровня 77. Если далее он падает ниже уровня 72, Уайлдер бы считал, что это «внутриграничный разворот» и стоит открывать продажи.

Дивергенция и Конвергенция

Дивергенция – это предвестник перелома бычьего тренда. Суть заключается в том, что когда цена движется вверх, а значения осциллятора движется вниз, то это явный признак того, что быки выдохлись, а медведи набирают силы. Конвергенция – это близнец дивергенции, когда рынок неуклонно двигается вниз, а используемый осциллятор движется вверх, генерируется сильный сигнал на покупку. Казалось бы, RSI должен двигаться вниз, но вместо этого он генерирует сигналы о присутствии на рынке возрастающих бычьих настроений.

На рис.5 показан пример дивергенции на 4-х часовом графике валютной пары EURUSD. В то время как цена продолжала двигаться в бычьем направлении и создавать новые максимумы, индикатор RSI показывал, что медведи набирают силу и создавал новые минимумы, не доходя до прошлого максимума. Наконец, EUR/USD ломает бычий тренд и начинает серьезное нисходящее движение. Аналогичным образом аргументируется и конвергенция (рис.6 D1 AUDUSD).

Развороты

Эндрю Кардвелл открыл существование положительных и отрицательных разворотов на индикаторе RSI. Развороты представляют противоположность дивергенции и конвергенции. В теории это выглядит так: положительный разворот происходит, когда коррекция цены на восходящем тренде приводит к более высокому минимуму по сравнению с предыдущей коррекции цены, в то время как RSI приводит к более низкому минимуму по сравнению с предыдущей коррекцией. Отрицательный разворот происходит, когда нисходящий тренд приводит к более низкому максимуму по сравнению с предыдущим, а RSI делает более высокий максимум по сравнению с предыдущим движением.

Другими словами, несмотря на более сильный импульс, как видно по более высокому максимуму или более низкому минимуму на RSI, цена может не сделать более высокий максимум или более низкий минимум. Это свидетельствует о том, что главный тренд собирается возобновиться. Кардвелл отметил, что положительные развороты происходят только в восходящем тренде, а отрицательные развороты происходят только в нисходящем тренде, и поэтому их существование подтверждает тренд.