Индикатор корреляции Пирсона (ИКП) - индикатор, устанавливающий меру и направление взаимосвязи (обратная или прямая) выбранной пары инструментов на участке, определяемом пользователем.

Если рассматривать глобальный рынок представленных на бирже активов, то справедливо будет заметить, что все активы взаимосвязаны. Это видно из общей реакции на экономические и политические события мирового масштаба. Также связи существуют по отраслевым признакам, по признакам межотраслевого смежного влияния (цена топлива влияет на стоимость акций авиакомпаний, а засуха на производителей сельхозмашин).

Экономические успехи развитых стран влияют на курс индексов стран развивающихся, курсы национальных валют служат мерилом экономической «успешности» по отношению к курсам мировых валют и коррелируют с ними, т.е., национальная валюта, исчисляемая в долларах, будет иметь корреляцию к паре, где национальная валюта исчисляется в евро и т.д.

Чтобы определить или опровергнуть существование связи между инструментами, недостаточно простого визуального наблюдения. Поэтому используют конкретные расчеты, опираясь на математические формулы.

Исходя из теории рынка, все колебания являются случайными, но, как было доказано, распределение цен как случайных величин является нормальным или близким к нормальному. Тогда, исходя из теории математической статистики, гипотезу о наличии корреляционной связи между двумя случайными величинами можно проверить исходя из теории Пирсона.

Содержание

Основная формула и расчеты ИКП

Все расчеты основаны на вычислении данных для двух величин цены инструментов. Обязательным условием должно быть полное совпадение варьирующих признаков, измерение производится в одной интервальной шкале. Для наших величин условимся брать цены закрытия одинакового по размерности и времени таймфрема.

Индикатор строится по значениям коэффициента Пирсона, который вычисляется по условленным ценам закрытия парного таймфрема следующим образом:

Выбирается некий период, на котором будет вестись поиск корреляционной взаимосвязи двух инструментов. Мерой зависимости двух величин служит их математическая ковариация. Поэтому изначально определяют ее, как одну из составных частей, необходимых для вычисления коэффициента. Для этого находят средине значения котировок инструментов по выбранному периоду:

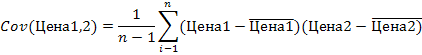

Тогда меру взаимосвязи можно представить в виде формулы суммы произведений разности двух рассматриваемых инструментов:

Недостатком ковариации является зависимость от единиц измерения цен. Получается так, что любое ненулевое значение не позволяет сделать вывод о наличии тесной взаимосвязи между двумя активами.

Поэтому, чтобы устранить недостатки ковариации трое ученых, среди которых был и Карл Пирсон, рассчитали и вывели формулу одноименного коэффициента, соотнеся ковариацию к произведению среднеквадратичного отклонения обеих инструментов. Получилась формула, по которой считаются значения индикатора:

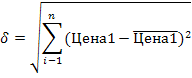

Среднеквадратичное отклонение в формуле коэффициента Пирсона считается стандартным способом:

Коэффициент корреляции принимает значение от -1 до +1. Отрицательные значения коэффициента говорят о существовании обратной связи между рассматриваемыми активами. Положительные значения говорят о прямой связи.

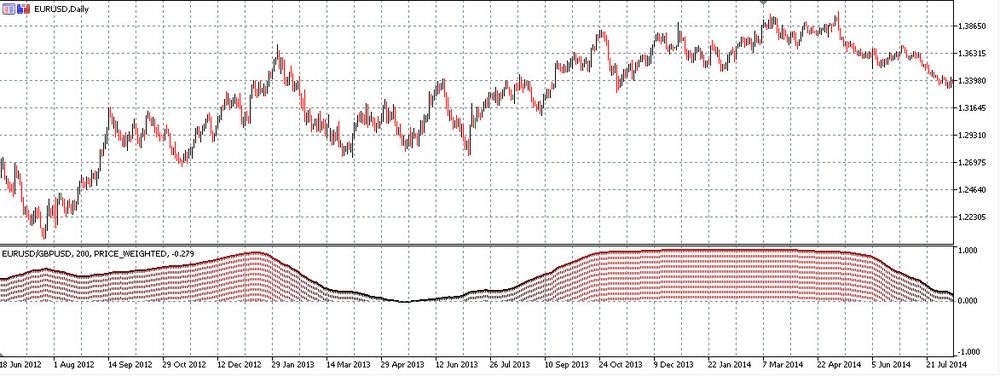

На рисунке индикатор производит динамические измерения корреляции между валютными парами EUR/USD и GBP/USD.

Практикум применения индикатора корреляции

Индикатор принадлежит классу неторговых индикаторов. Не является прогностическим, не выдает сигналы, отмечает уже состоявшийся факт наличия или отсутствия корреляции у выбранных инструментов.

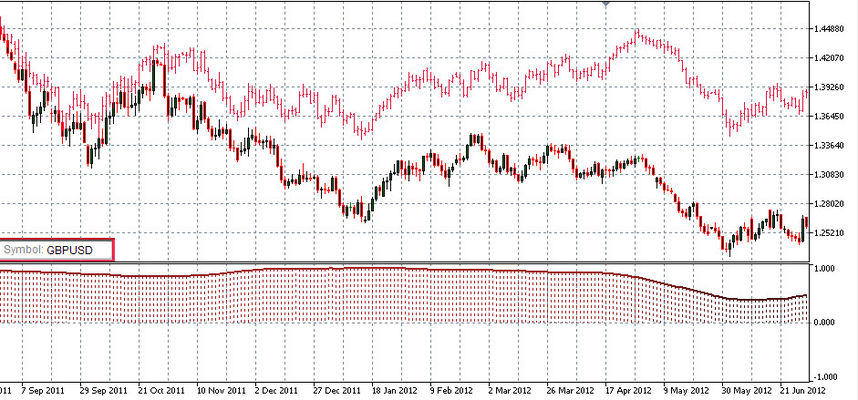

При превышении значений 0,7, считается, что анализируемые инструменты имеют тесную связь. Определение наличия или отсутствие корреляционной связи двух инструментов необходимо производить на таймфреймах дневной размерности и выше, ставя период поиска связей от 50 и выше.

Индикатор в основном активно используется при портфельных инвестициях для оценки целесообразности удерживания той или иной бумаги. При инвестиционном применении сравнивается корреляция бумаги с общей доходностью портфеля и измеряется ее вклад в создание данной доходности.

Нельзя не отметить попытки применения индикатора в так называемом «парном трейдинге», когда при расхождении двух активов «приобретают пару» синхронными сделками, направленными навстречу друг другу, а когда активы «выравниваются», сделки закрывают. В таком случае, отслеживают сигнал индикатора для определения точки входа на слабой корреляционной связи (обычно 0,6 и ниже).

На рисунке в одном окне совмещены котировки валютных пар EUR/USD и GBP/USD относительно показаний индикатора КК. Визуально видно расхождение взаимосвязи на падении показаний КК.

Заключение

На первый взгляд, использование корреляции в торговых стратегиях очень привлекательно. Особенно на эту улову рынка попадаются «новички». Привлекает кажущаяся «арбитражность» такой стратегии. Т.е., если есть взаимосвязь, а активы не двигаются в одном направлении, то так или иначе коэффициент корреляции будет стремиться к единице и активы, в конечном счете, «сойдутся». Однако, это не так. Пары не всегда «сходятся», опытные трейдеры такой вид торговли не зря называют «квазиарбитражем».

Рынок ценных бумаг и инструментов меряет ошибки вашими деньгами. Чтобы убедится в приемлемости или неприемлемости той ли иной стратегии, необходимо провести тесты. В случае с корреляцией – провести более длительные тесты.