Японские свечи - это один из видов отображения движения цены на графике. Они имеют высокую популярность среди трейдеров, потому что просты и информативны.

Содержание

Интерпретация японских свечей

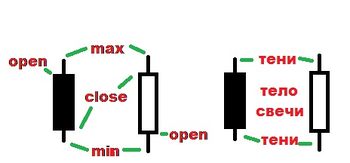

Японские свечи выглядят как прямоугольник с выходящими сверху и снизу шпильками (тенями). Высота прямоугольника и длина теней прямо пропорциональны движению цены. Сам прямоугольник образуется за счет цены открытия и цены закрытия, а тени за счет максимальной и минимальной цены. Рассмотрим рисунок 1.Таким образом, каждая свеча включает в себя четыре важнейшие характеристики изменения цены. То есть каждая свеча наглядно показывает цены открытия и закрытия(open и close), а также максимальную и минимальную цены(max и min). На рисунке 1 японская свеча, взглянув на которую, можно узнать до какой наибольшей и до какой наименьшей отметки доходила цена за день, а также цены открытия и закрытия.

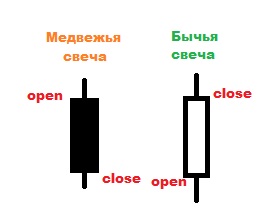

Свечи могут быть как бычьим, так и медвежьими. Бычьи свечи используются, как правило, белого цвета, а медвежьи черного. В торговой платформе возможно менять цвет свечей на какой угодно. Цвет зависит от того, закрылась ли цена выше цены открытия (восходящая свеча), либо ниже цены открытия (нисходящая свеча). Рассмотрим рисунок 2. Восходящие свечи окрашены в белый цвет, а нисходящие в черный.

Высота свечей может быть различной, а в ширину свечи всегда равны.

Одна свеча несет в себе информацию за одну единицу времени выбранного таймфрейма. Это может быть любой интервал времени, например одна минута, один час, один день и т.д. Если вы выберете таймфрейм D1, то одна японская свеча будет отображать данные за один день. Так, например, дневной график за один месяц будет показывать 20 торговых дней, как 20 свечей.

Японские свечи были названы так, потому что похожи на ряд свечей, лежащих на столе, с фитилями с двух сторон.

Преимущества японских свечей

Ранее до появления японского метода движение цены графически отображали в виде линий (см.рис.3) и виде баров (см. рис.4). Японские свечи перед ними имеют преимущество, как с эстетической, так и с практической стороны. Как уже было сказано выше, японская свеча может быть как медвежьей, так и бычьей. Благодаря этому визуально легко понять, закрылся ли рынок ниже или выше цены открытия. При помощи баров тоже можно определять цену открытия и закрытия, но так как все бары одного цвета и не имеют «тела», это довольно неудобно.

Так же японские свечи имеют «тени», которые показывают максимум и минимум цены в пределах одной свечи. Графики в виде линий строятся только по ценам открытия и закрытия, а минимальная и максимальная цены игнорируются. Если говорить простым языком, свечи показывают наиболее информативную картину движения цены нежели любой другой вид интервальных графиков.

Историческая сводка

Период с 1500 до 1600 годы назывался в Японии «Веком войны в стране» т.к. в ней шли многочисленные междоусобные войны. Во второй половине XVI века три великих генерала Нобунага Ода, Хидейоши Тойотоми и Ясу Токугава боролись за объедение Японии, занявшее у них 40 лет. Завершил объединение Ясу Токугава. Впоследствии его семья правила страной более 250 лет. Японский народ очень гордится этими генералами. Существует японская поговорка: «Нобунага смолол рис, Хидейоши замесил тесто, а Токугава съел лепешку».

После объединения Японии Ясу Токугава создал условия, способствующие экономическому развитию страны. Совершенствовалось сельское хозяйство и торговля. В начале XVII века изолированные рынки Японии объединились в единый общенациональный рынок.Ключевым человеком в создании первой рисовой биржи был Йодоя Кейян. Он был поставщиком провизии для армии Хидейоши, генерала боровшегося за освобождение. Йодоя Кейян талантливо управлял транспортировкой и распространением риса, а также контролировал цены на него. Его двор, находящийся в Осаке, играл ключевую роль в торговле рисом. Именно на нем и появилась первая рисовая биржа. Она была узаконена в конце XVII века. До 1710 года на ней был только рис, а после этого года ввели рисовые купоны. Рисовые купоны - это первые в истории фьючерсные контракты.

Благодаря рисовой бирже произошел финансовый расцвет города Осаки. Биржа насчитывала больше 1300 торговцев рисом. Рис стал мерой обмена, так как не было единой валюты. Те, кому нужны были деньги, меняли рис на купоны, которые можно было продать. Часто им приходилось покупать рисовые купоны в счет нового урожая. Такие купоны называли пустыми. Количество пустых купонов в 1749 году было эквивалентно 110 000 мешкам риса. В то время как на самом деле на бирже было только 30 000 мешков. На рисунке 5 представлена биржа в Осаке в наше время. В это время, спустя 20 лет после открытия бирж, начинал работать Хомма, создатель японских свечей.

Рыночный Император

Создателем японских свечей является японец Мунехиса Хомма. Он родился в 1724 году в богатой семье, которая владела большими рисовыми полями. Получив наследство и став во главе семьи, он начал торговать на рисовой бирже Дожиме в Осаке. Мунехиса Хомма подробно изучал цены, изменения и причины этих изменений, а так же посвятил массу времени для изучения психологии трейдеров. Возможно, именно это привело его к созданию графической интерпретации цен в виде японских свечей.

Сам Мунехиса Хомма имел прозвище «Рыночной Император». Скорее всего, прозвище было получено из-за его успеха в торговле на бирже, где он совершил более 100 успешных сделок подряд. Стоит отметить, что этот человек был личным консультантом по финансам самого императора Японии, который пожаловал ему один из самых почетных титулов тех времен – титул самурая.

После открытия первых бирж большое количество людей пробовало создать различные способы графического отображения рынка, с помощью которых можно было бы иметь представление о будущем изменении цены. Японские свечи вышли самые удобными, так как имели одновременно четыре характеристики вместо одной. Трейдеры того времени поняли, что теперь можно довольно успешно предсказывать спрос и цену. Появилось целое собрание свечных моделей под названием КЭЙСЭН (けい線), которое хорошо знают в Японии.

«Дорога на запад»

Может показаться странным, но на «западе» о японских свечах узнали только спустя 300 лет. Всё это время графики представляли «по старинке» в виде баров и линий.

Считается, что Стив Ниссон был основателем «дороги на запад». Именно благодаря его первой книге - "Японские свечи: графический анализ финансовых рынков" японский метод стал известен по всему миру. Книга была напечатана в 1989 году и быстро приобрела статус бестселлера. Она содержала подробное описание самой «свечи», моделей свечных комбинаций и то, как интерпретировать свечные модели в текущем времени. В 1990 году Стив Ниссон написал вторую книгу под названием «За гранью японских свечей». В ней описаны различные новшества, хитрости анализа графиков, множество свечных моделей, описание того, как их использовать в торговле и управлять открытыми позициями. Так же в этой книге впервые были описаны графики каги и ренко.

Свечные модели

Торговля по свечным моделям, или как ещё называют данный метод - Price Action, наиболее популярна среди успешных трейдеров. Сами модели называются «паттернами» и могут состоять как из одной, так и из комбинации двух и более свечей.

Возможно, вы уже слышали о таких паттернах как: «пин-бар», «внутренний бар», «модель поглощения» и других. Это наиболее популярные, но не единственные свечные модели, используемые трейдерами по всему миру.

Обычно паттерн считается таковым, только если та или иная модель находится на каком-либо сильном ценовом уровне. Если у модели нет опоры на уровень поддержки/сопротивления или какое-либо другое важное ценовое значение, то это просто набор свечей и ничего более.

Торговля по свечным моделям обычно осуществляется на высоких таймфреймах, таких как D1. Считается, что чем выше таймфрейм, тем более надежен тот или иной паттерн. Тем не менее, существует масса трейдеров, которые торгуют наиболее популярные модели на низких таймфремах вплоть до m1, такой подход довольно сложен, так как чем ниже таймфрейм, тем больше рыночного шума. Поэтому насколько успешен такой подход остается под вопросом, тогда как прибыльная торговля на высоких таймфреймах доказана тысячами трейдерами по всему миру.

Возможно, вы уже заметили, что множество паттернов имеют название со словом «бар». Дело в том, что эти графические модели были придуманы именно во время работы с «барами» до появления свечей. Сейчас этому значения не придают, и при описании моделей слово «бар» понимается как «свеча».

Ниже приведено описание некоторых свечных моделей в качестве примера.

Пин-бар

Пин-бар – является одной из самых популярных свечных моделей. Название «Пин-Бар» было получено вследствие аналогии со сказкой Карло Коллоди – Пиноккио. Пин-бар является аналогом Пиноккио, когда цена обманывает трейдеров, у неё вырастает длинный нос.

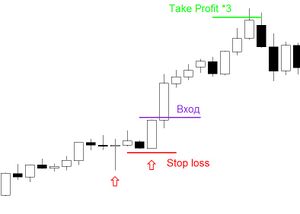

Паттерн является таковым, если у свечи маленькое тело, длинная тень с одной стороны и отсутствует тень с другой стороны, либо она совсем небольшая, тело паттерна должно находиться в диапазоне предыдущей свечи. Если говорить о модели, то она является разворотной и должна находиться возле какой-либо опоры (уровня). В классическом варианте вход осуществляется при помощи отложенного ордера чуть ниже/выше паттерна, stop-loss устанавливается чуть выше/ниже хвоста пин-бара. Take-Profit можно получить, умножив Stop-Loss на 2(3) или поставив его чуть выше/ниже ближайшего уровня, как на рис.6 дневного графика AUDUSD.

Внутренний бар

Внутренним баром называется комбинация свечей, где последняя свеча не выходит своим размером за пределы размера предыдущей свечи. Другими словами, это свеча, минимум/максимум которой выше\ниже максимума предыдущей свечи. Собственно бар, который находится внутри, так и называется «внутренним», а свеча, которая предшествует внутренней, называется «определяющей». Стоит отметить, что внутренним баром может быть комбинация из двух свечей, а может быть и из четырех. Всё зависит о того, сколько свечей находится внутри определяющего бара. Паттерн является разворотной моделью. Вход осуществляется отложенным ордером чуть ниже/выше внутренней свечи, stop-loss ставится чуть выше/ниже определяющего бара. Целью является ближайший опорный уровень или выставляется как на рис.7 дневного графика AUDUSD, take profit = stop loss *2. Обратите внимание, что на данном примере Внутренний бар образован из 4 баров. Определяющего и 3 внутренних. После формирования первого внутреннего бара ордер на продажу не активировался, потому отложенный ордер был перенесен на второй бар, после чего произошел вход в рынок.

Модель поглощения

Модель поглощения или по-другому внешний бар, лишь немногим отличается от сетапа «внутренний бар». Разница лишь в том что, внутренний бар (или несколько баров) находятся перед определяющим баром, а не после него. Паттерн является таковым при таких же условиях, как и у предыдущего: поглощенные свечи не должны выходить своим максимумом/минимум за пределы поглощающей свечи. Вход по паттерну осуществляется по классике чуть выше/ниже свечи поглощения, стоп лосс устанавливается чуть ниже/выше поглощаемой свечи. Цель как и у большинства паттернов опорный уровень или стоп лосс * 2 или 3. На примере дневного графика USDCAD мы видим сначала пин–бар, а следом «Модель поглощения». Отличный сигнал для открытия длинной позиции.