Admin (обсуждение | вклад) |

Lika (обсуждение | вклад) |

||

| (не показаны 3 промежуточных версий 2 участников) | |||

| Строка 1: | Строка 1: | ||

| − | [[Тейк-профит]] (Take | + | [[Тейк-профит]] (Take profit) – вид условного [[Ордер|ордера]], позволяющий зафиксировать положительный финансовый результат сделки. |

| − | Трейдер самостоятельно выбирает размер будущей прибыли | + | Трейдер самостоятельно выбирает размер будущей прибыли в процессе торгов, набирая желаемый ценовой уровень ниже цены продажи или выше цены покупки: |

[[File:risk managment (32).jpg]] | [[File:risk managment (32).jpg]] | ||

| − | Ордер размещается на сервере биржи | + | Ордер размещается на сервере биржи межбанковского рынка [[Форекс]], равный по объему торговому приказу на покупку или продажу. По достижению [[Котировка|котировками]] выставленного ценового уровня позиция закрывается, текущая прибыль перечисляется на счет трейдера. |

| − | При фиксации | + | При фиксации отсутствует проскальзывание (закрытие по цене, отличной от указанной в ордере). На [[Ликвидность|неликвидных]] рынках возможна частичная фиксация прибыли, если количество [[Лоты|лотов]] в тейк профите превышает спрос со стороны участников торгов на данном ценовом уровне. |

| − | == Особенности выбора значения тейк | + | == Особенности выбора значения тейк профита == |

| − | Размер ордера, фиксирующего прибыль, выбирается исходя из рабочего [[Таймфрейм|таймфрейма]], правил стратегии, вида тактики (например, может быть постоянно переставляемый ордер или вместо положительного закрытия открываться реверсная позиция). | + | Размер ордера, фиксирующего прибыль, выбирается исходя из рабочего [[Таймфрейм|таймфрейма]], правил [[Стратегии Forex|стратегии]], вида тактики (например, может быть постоянно переставляемый ордер или вместо положительного закрытия - открываться реверсная позиция). |

Несмотря на перечисленные условия трейдеры должны придерживаться следующих правил: | Несмотря на перечисленные условия трейдеры должны придерживаться следующих правил: | ||

| − | 1. Минимальный размер тейк | + | 1. Минимальный размер тейк профита должен в три раза превышать [[Спред|спред]] или комиссионные сборы [[:Категория:Брокеры Форекс|брокера]] (биржи). |

2. Максимальный размер профита не должен превышать среднестатистического отклонения таймфрейма, равного средней продолжительности сделки. | 2. Максимальный размер профита не должен превышать среднестатистического отклонения таймфрейма, равного средней продолжительности сделки. | ||

| − | 3. Прибыль не должна быть меньше убытка | + | 3. Прибыль не должна быть меньше убытка для стратегий с процентом положительных сделок ниже 80, иначе после серии убыточных сделок депозит не будет успевать восстанавливаться. |

Допустим, среднее время удержание сделки – 8 дней. Тогда трейдер смотрит среднестатистическое отклонение на недельных таймфреймах. | Допустим, среднее время удержание сделки – 8 дней. Тогда трейдер смотрит среднестатистическое отклонение на недельных таймфреймах. | ||

| − | При торговле парой [[EUR/USD]] | + | При торговле парой [[EUR/USD]] тейк размером в 400 [[Пункт|пунктов]] не сработает почти ни разу, тогда как 100 пунктов обеспечат оптимальное количество зафиксированных положительных сделок. |

== Расчет размера тейк профита с помощью индикаторов == | == Расчет размера тейк профита с помощью индикаторов == | ||

| Строка 27: | Строка 27: | ||

Метод позволяет фиксировать прибыль, опираясь на готовые математические формулы [[Индикаторы|индикаторов]]. В торговой платформе настраиваем рабочий таймфрейм. | Метод позволяет фиксировать прибыль, опираясь на готовые математические формулы [[Индикаторы|индикаторов]]. В торговой платформе настраиваем рабочий таймфрейм. | ||

| − | Эмпирически определяем протяженность стратегии в свечах/барах. Если трейдер торгует внутри дня на паре EUR/USD, протяженность составит 24 свечи минус свечи с нулевой торговой активностью (обычно после 21 или 22 -00 МСК или в самом начале сессии). Торговля в недельном диапазоне может быть обозначена 5 свечами, в течение месяца подойдет период 22 и т.д. | + | Эмпирически определяем протяженность стратегии в [[японские свечи|свечах]]/барах. Если трейдер торгует внутри дня на паре EUR/USD, протяженность составит 24 свечи минус свечи с нулевой торговой активностью (обычно после 21 или 22-00 МСК или в самом начале [[Индикатор торговых сессий|сессии]]). Торговля в недельном диапазоне может быть обозначена 5 свечами, в течение месяца подойдет период 22 и т.д. |

| − | Отображая на графике тип индикаторов – осцилляторы, трейдер фиксирует прибыль при заходе показаний в зону перекупленности для покупок и перепроданности для продаж. Как правило, это уровни осцилляторов выше 70 и ниже 30. | + | Отображая на графике тип индикаторов – [[осциллятор|осцилляторы]], трейдер фиксирует прибыль при заходе показаний в [[Зона перекупленности|зону перекупленности]] для покупок и [[Зона перепроданности|перепроданности]] для продаж. Как правило, это уровни осцилляторов выше 70 и ниже 30. |

[[File:risk managment (47).jpg]] | [[File:risk managment (47).jpg]] | ||

| − | == Графический метод расчета уровня тейк | + | == Графический метод расчета уровня тейк профита == |

| − | Уровни тейк | + | Уровни тейк профитов трендовых стратегии с тактикой [[Вход на рынок|входа]] в позицию на моменте [[Коррекция|коррекции]] к направленному движению могут быть рассчитаны с использованием [[Уровни коррекции Фибоначчи|чисел Фибоначчи]]. |

| − | Уровни по значениям этих чисел в торговых терминалах строятся автоматически, трейдеру достаточно провести отрезок графического индикатора, связав начало тренда и коррекции: | + | Уровни по значениям этих чисел в торговых терминалах строятся автоматически, трейдеру достаточно провести отрезок графического индикатора, связав начало [[тренд|тренда]] и коррекции: |

[[File:risk managment (36).jpg]] | [[File:risk managment (36).jpg]] | ||

| Строка 43: | Строка 43: | ||

Целевые значения ставятся на уровне 168%, некоторые трейдеры используют меньшие значения, увязывая их с углом наклона вектора направленного движения (чем он меньше, тем тренд считается слабее). | Целевые значения ставятся на уровне 168%, некоторые трейдеры используют меньшие значения, увязывая их с углом наклона вектора направленного движения (чем он меньше, тем тренд считается слабее). | ||

| − | == Тестовый метод | + | == Тестовый метод определения размера тейк профита == |

| − | На стадии создания торговой системы трейдеры проводят тесты | + | На стадии создания торговой системы трейдеры проводят тесты с [[цель|целью]] определения прибыльной стратегии. После получения приемлемых результатов можно провести дополнительную серию прогонов, пошагово увеличивая (в большую сторону) размер тейк профита. |

| − | Результаты считаются приемлемыми, если относительное увеличение (в процентах) не ухудшило пропорционально математическое ожидание или уменьшило коэффициент Шарпа. | + | Результаты считаются приемлемыми, если относительное увеличение (в процентах) не ухудшило пропорционально математическое ожидание или уменьшило [[Определение эффективности сделки по коэффициенту Шарпа|коэффициент Шарпа]]. |

== Психологические проблемы при фиксации прибыли == | == Психологические проблемы при фиксации прибыли == | ||

| − | После серии неудачных сделок или единоразового большого убытка | + | После серии неудачных сделок или единоразового большого убытка у трейдеров развивается боязнь потерять прибыль. Это выражается в преждевременной фиксации сделок, когда текущий профит уменьшается при коррекциях. Несколько рекомендаций, которые помогут справиться с подобными психологическими проблемами: |

| − | 1. Сделайте перерыв, используя освободившееся время для «ручных» пошаговых тестов стратегии. Прибыльные тестовые сделки и «срок давности потерь» работают как терапия | + | 1. Сделайте перерыв, используя освободившееся время для «ручных» пошаговых тестов стратегии. Прибыльные тестовые сделки и «срок давности потерь» работают как терапия против боязни убытков. |

| − | 2. После сделки, установки | + | 2. После открытия сделки, установки [[Тейк-профит|тейк профита]] и [[Стоп-лосс|стоп лосса]] выключайте терминал на время средней продолжительности сделки. Компромисс – установка звуковых алертов и сворачивание торговой платформы в трей с помощью специальных программ. |

| − | 3. Используйте торгового робота, в идеальном варианте на VPS сервере | + | 3. Используйте торгового робота, в идеальном варианте на VPS сервере с удаленным управлением. Полная автоматизация избавит от постоянного наблюдения за рынком, вызывающим эмоциональные проблемы. |

[[Category:Термины]] | [[Category:Термины]] | ||

| + | [[Category:Мани-менеджмент]] | ||

Текущая версия на 11:43, 18 ноября 2017

Тейк-профит (Take profit) – вид условного ордера, позволяющий зафиксировать положительный финансовый результат сделки.

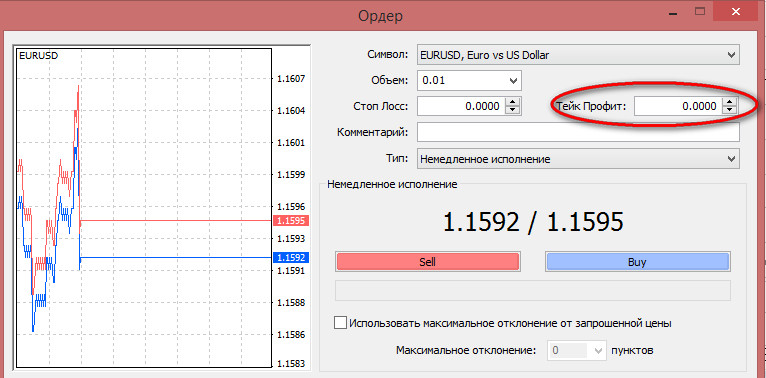

Трейдер самостоятельно выбирает размер будущей прибыли в процессе торгов, набирая желаемый ценовой уровень ниже цены продажи или выше цены покупки:

Ордер размещается на сервере биржи межбанковского рынка Форекс, равный по объему торговому приказу на покупку или продажу. По достижению котировками выставленного ценового уровня позиция закрывается, текущая прибыль перечисляется на счет трейдера.

При фиксации отсутствует проскальзывание (закрытие по цене, отличной от указанной в ордере). На неликвидных рынках возможна частичная фиксация прибыли, если количество лотов в тейк профите превышает спрос со стороны участников торгов на данном ценовом уровне.

Содержание

Особенности выбора значения тейк профита

Размер ордера, фиксирующего прибыль, выбирается исходя из рабочего таймфрейма, правил стратегии, вида тактики (например, может быть постоянно переставляемый ордер или вместо положительного закрытия - открываться реверсная позиция).

Несмотря на перечисленные условия трейдеры должны придерживаться следующих правил:

1. Минимальный размер тейк профита должен в три раза превышать спред или комиссионные сборы брокера (биржи). 2. Максимальный размер профита не должен превышать среднестатистического отклонения таймфрейма, равного средней продолжительности сделки. 3. Прибыль не должна быть меньше убытка для стратегий с процентом положительных сделок ниже 80, иначе после серии убыточных сделок депозит не будет успевать восстанавливаться.

Допустим, среднее время удержание сделки – 8 дней. Тогда трейдер смотрит среднестатистическое отклонение на недельных таймфреймах.

При торговле парой EUR/USD тейк размером в 400 пунктов не сработает почти ни разу, тогда как 100 пунктов обеспечат оптимальное количество зафиксированных положительных сделок.

Расчет размера тейк профита с помощью индикаторов

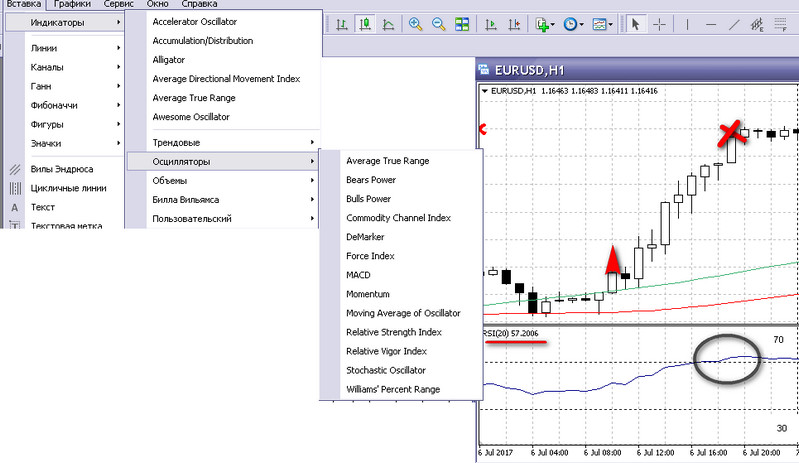

Метод позволяет фиксировать прибыль, опираясь на готовые математические формулы индикаторов. В торговой платформе настраиваем рабочий таймфрейм.

Эмпирически определяем протяженность стратегии в свечах/барах. Если трейдер торгует внутри дня на паре EUR/USD, протяженность составит 24 свечи минус свечи с нулевой торговой активностью (обычно после 21 или 22-00 МСК или в самом начале сессии). Торговля в недельном диапазоне может быть обозначена 5 свечами, в течение месяца подойдет период 22 и т.д.

Отображая на графике тип индикаторов – осцилляторы, трейдер фиксирует прибыль при заходе показаний в зону перекупленности для покупок и перепроданности для продаж. Как правило, это уровни осцилляторов выше 70 и ниже 30.

Графический метод расчета уровня тейк профита

Уровни тейк профитов трендовых стратегии с тактикой входа в позицию на моменте коррекции к направленному движению могут быть рассчитаны с использованием чисел Фибоначчи.

Уровни по значениям этих чисел в торговых терминалах строятся автоматически, трейдеру достаточно провести отрезок графического индикатора, связав начало тренда и коррекции:

Целевые значения ставятся на уровне 168%, некоторые трейдеры используют меньшие значения, увязывая их с углом наклона вектора направленного движения (чем он меньше, тем тренд считается слабее).

Тестовый метод определения размера тейк профита

На стадии создания торговой системы трейдеры проводят тесты с целью определения прибыльной стратегии. После получения приемлемых результатов можно провести дополнительную серию прогонов, пошагово увеличивая (в большую сторону) размер тейк профита.

Результаты считаются приемлемыми, если относительное увеличение (в процентах) не ухудшило пропорционально математическое ожидание или уменьшило коэффициент Шарпа.

Психологические проблемы при фиксации прибыли

После серии неудачных сделок или единоразового большого убытка у трейдеров развивается боязнь потерять прибыль. Это выражается в преждевременной фиксации сделок, когда текущий профит уменьшается при коррекциях. Несколько рекомендаций, которые помогут справиться с подобными психологическими проблемами:

1. Сделайте перерыв, используя освободившееся время для «ручных» пошаговых тестов стратегии. Прибыльные тестовые сделки и «срок давности потерь» работают как терапия против боязни убытков.

2. После открытия сделки, установки тейк профита и стоп лосса выключайте терминал на время средней продолжительности сделки. Компромисс – установка звуковых алертов и сворачивание торговой платформы в трей с помощью специальных программ.

3. Используйте торгового робота, в идеальном варианте на VPS сервере с удаленным управлением. Полная автоматизация избавит от постоянного наблюдения за рынком, вызывающим эмоциональные проблемы.