Lika (обсуждение | вклад) |

Lika (обсуждение | вклад) |

||

| Строка 1: | Строка 1: | ||

| − | Алгоритм расчета Полос Боллинджера был впервые введен Перри Кауфманом, но непосредственно популяризацией индикатора занимался американский аналитик [[Джон Боллинджер|Джон Боллинджер]]. | + | Алгоритм расчета Полос Боллинджера был впервые введен Перри Кауфманом, но непосредственно популяризацией [[Индикаторы|индикатора]] занимался американский аналитик [[Джон Боллинджер|Джон Боллинджер]]. |

Учитывая, что индикатор и по сей день сохраняет свою актуальность, можно сказать, что в основе индикатора действительно заложен по-настоящему робочий алгоритм, способный пережить и смену рыночных настроений и даже полную перестройку старых рыночных законов. Собственно, использовать индикатор можно не только в торговле на финансовых рынках, но также применять на любом ряде аналитических данных, прогнозируя их дальнейшее поведение. | Учитывая, что индикатор и по сей день сохраняет свою актуальность, можно сказать, что в основе индикатора действительно заложен по-настоящему робочий алгоритм, способный пережить и смену рыночных настроений и даже полную перестройку старых рыночных законов. Собственно, использовать индикатор можно не только в торговле на финансовых рынках, но также применять на любом ряде аналитических данных, прогнозируя их дальнейшее поведение. | ||

| Строка 5: | Строка 5: | ||

== Принцип работы индикатора == | == Принцип работы индикатора == | ||

| − | [[Полосы Боллинджера|Полосы Боллинджера]] — это идеальный индикатор для анализа волатильности. Надуваясь и сдуваясь вместе с рынком, индикатор сигнализирует о повышенной волатильности или, наоборот, о начавшемся затишье на рынке. | + | [[Полосы Боллинджера|Полосы Боллинджера]] — это идеальный индикатор для анализа [[Волатильность|волатильности]]. Надуваясь и сдуваясь вместе с рынком, индикатор сигнализирует о повышенной волатильности или, наоборот, о начавшемся затишье на рынке. |

Полосы Боллинджера еще напоминают конверты скользящих средних ([[Envelopes|Envelopes]]), но имеют более динамичную структуру. Полосы могут буквально раздуваться, двигаясь в противоположных направлениях, когда Envelopes двигаются параллельно. | Полосы Боллинджера еще напоминают конверты скользящих средних ([[Envelopes|Envelopes]]), но имеют более динамичную структуру. Полосы могут буквально раздуваться, двигаясь в противоположных направлениях, когда Envelopes двигаются параллельно. | ||

| Строка 15: | Строка 15: | ||

[[File:BB ex1.png|1000x400px]] | [[File:BB ex1.png|1000x400px]] | ||

| − | Входить в рынок можно в сторону пробоя границы канала. Пробой границы вниз — входим на продажу, пробой вверх — входим на покупку. В некоторых случаях пробой может быть ложным. Чтобы избежать больших убытков, при открытии сделки устанавливаем короткий трейлинг-стоп. | + | Входить в рынок можно в сторону пробоя границы канала. Пробой границы вниз — [[Вход на рынок|входим]] на продажу, пробой вверх — входим на покупку. В некоторых случаях пробой может быть ложным. Чтобы избежать больших убытков, при открытии сделки устанавливаем короткий [[Трейлинг стоп (Trailing Stop)|трейлинг-стоп]]. |

== [[Отскок|Отскок]] от средней линии == | == [[Отскок|Отскок]] от средней линии == | ||

| Строка 25: | Строка 25: | ||

== Увеличение и уменьшение расстояния между линиями == | == Увеличение и уменьшение расстояния между линиями == | ||

| − | Буря, как мы знаем, бывает после затишья. Рынок же, это постоянная смена периодов тренда и консолидации (флета). Так вот, когда линии канала сужаются, ждем ценового пробоя и зарождения нового движения. | + | Буря, как мы знаем, бывает после затишья. Рынок же, это постоянная смена периодов тренда и [[Консолидация|консолидации]] ([[Флэт_(Flat)|флета]]). Так вот, когда линии канала сужаются, ждем ценового пробоя и зарождения нового движения. |

[[File:BB ex3.png|1000x400px]] | [[File:BB ex3.png|1000x400px]] | ||

| Строка 31: | Строка 31: | ||

Значительное расширение или сужение линий индикатора — это сигнал ко входу в сделку. Для начала, нужно определить [[Диапазон|диапазон]] расширения волатильности по резкому изменению угла линий Боллинджера. | Значительное расширение или сужение линий индикатора — это сигнал ко входу в сделку. Для начала, нужно определить [[Диапазон|диапазон]] расширения волатильности по резкому изменению угла линий Боллинджера. | ||

| − | Определив диапазон и его завершение, устанавливаем два отложенных [[Ордер|ордера]] на покупку и продажу — один чуть выше максимума диапазона, другой — чуть ниже минимума. | + | Определив диапазон и его завершение, устанавливаем два [[Отложенный ордер|отложенных]] [[Ордер|ордера]] на покупку и продажу — один чуть выше максимума диапазона, другой — чуть ниже минимума. |

[[File:BB ex4.png|1000x400px]] | [[File:BB ex4.png|1000x400px]] | ||

| Строка 41: | Строка 41: | ||

== Комбинирование с сигналом осциллятора == | == Комбинирование с сигналом осциллятора == | ||

| − | Наибольшее распространение получил способ проторговки сигналов индикатора с фильтром по осциллятору. В качестве осциллятора подойдет тот же RSI или Stochastic, принципиальное значение это не имеет. | + | Наибольшее распространение получил способ проторговки сигналов индикатора с фильтром по осциллятору. В качестве осциллятора подойдет тот же [[Relative Strength Index|RSI]] или [[Stochastic Oscillator|Stochastic]], принципиальное значение это не имеет. |

Рассмотрим пример торговли по индикатору в паре со стандартным Стохастиком. Суть торговли проста. | Рассмотрим пример торговли по индикатору в паре со стандартным Стохастиком. Суть торговли проста. | ||

| Строка 48: | Строка 48: | ||

* Цена должна находиться в нижней части канала | * Цена должна находиться в нижней части канала | ||

| − | * Открываем бай, когда Стохастик заходит в зону перепроданности | + | * Открываем бай, когда Стохастик заходит в зону [[Зона перепроданности|перепроданности]] |

Для продаж: | Для продаж: | ||

* Цена должна находиться в верхней части канала | * Цена должна находиться в верхней части канала | ||

| − | * Открываем селл, когда Стохастик заходит в зону перекупленности | + | * Открываем селл, когда Стохастик заходит в зону [[Зона перекупленности|перекупленности]] |

| − | Сигналы по Стохастику мы определяем только по уже закрытым свечам. | + | Сигналы по Стохастику мы определяем только по уже закрытым [[японские свечи|свечам]]. |

[[File:BB ex6.png|1000x400px]] | [[File:BB ex6.png|1000x400px]] | ||

| − | Подобная стратегия скорее всего подойдет скальперам, так как профиты здесь обычно небольшие, обычно не больше 10-20 [[Пункт|пунктов]], если мы говорим о часовом графике. Чтобы повысить количество прибыльных сделок, профит лучше установить равным 10 пунктам, стоп-лосс — 20 пунктам. За счет большого количества прибыльных сделок, относительно большой стоп-лосс будет быстро окупаться за счет позитивных серий. | + | Подобная стратегия скорее всего подойдет [[Скальпинг|скальперам]], так как профиты здесь обычно небольшие, обычно не больше 10-20 [[Пункт|пунктов]], если мы говорим о часовом графике. Чтобы повысить количество прибыльных сделок, профит лучше установить равным 10 пунктам, стоп-лосс — 20 пунктам. За счет большого количества прибыльных сделок, относительно большой стоп-лосс будет быстро окупаться за счет позитивных серий. |

== Заключение == | == Заключение == | ||

Текущая версия на 14:32, 17 декабря 2017

Алгоритм расчета Полос Боллинджера был впервые введен Перри Кауфманом, но непосредственно популяризацией индикатора занимался американский аналитик Джон Боллинджер.

Учитывая, что индикатор и по сей день сохраняет свою актуальность, можно сказать, что в основе индикатора действительно заложен по-настоящему робочий алгоритм, способный пережить и смену рыночных настроений и даже полную перестройку старых рыночных законов. Собственно, использовать индикатор можно не только в торговле на финансовых рынках, но также применять на любом ряде аналитических данных, прогнозируя их дальнейшее поведение.

Содержание

Принцип работы индикатора

Полосы Боллинджера — это идеальный индикатор для анализа волатильности. Надуваясь и сдуваясь вместе с рынком, индикатор сигнализирует о повышенной волатильности или, наоборот, о начавшемся затишье на рынке.

Полосы Боллинджера еще напоминают конверты скользящих средних (Envelopes), но имеют более динамичную структуру. Полосы могут буквально раздуваться, двигаясь в противоположных направлениях, когда Envelopes двигаются параллельно.

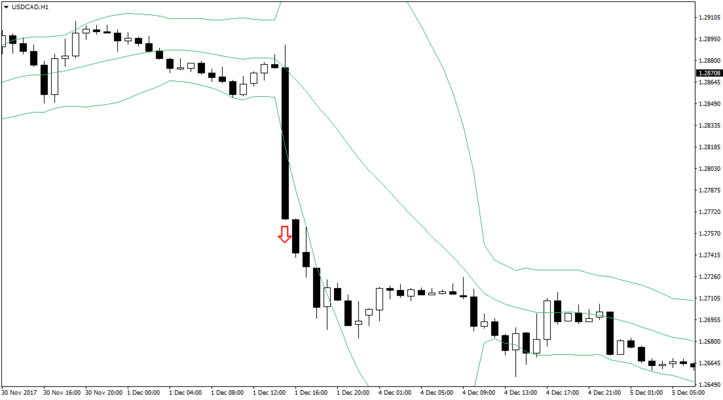

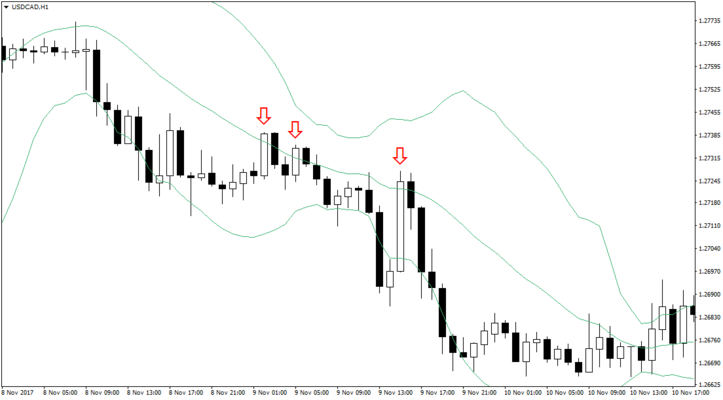

Пробой верхней или нижней границы канала

Как правило, пробой какой-либо из границ канала свидетельствует об активизации новой фазы тренда. Это может быть как продолжение тенденции, так и разворот. Если на рынке присутствует особо сильная тенденция, цена имеет привычку “стелиться” вдоль границы. Если линия стелится вдоль нижней границы, это говорит о преобладающей силе медведей, если вдоль верхней — о силе быков.

Входить в рынок можно в сторону пробоя границы канала. Пробой границы вниз — входим на продажу, пробой вверх — входим на покупку. В некоторых случаях пробой может быть ложным. Чтобы избежать больших убытков, при открытии сделки устанавливаем короткий трейлинг-стоп.

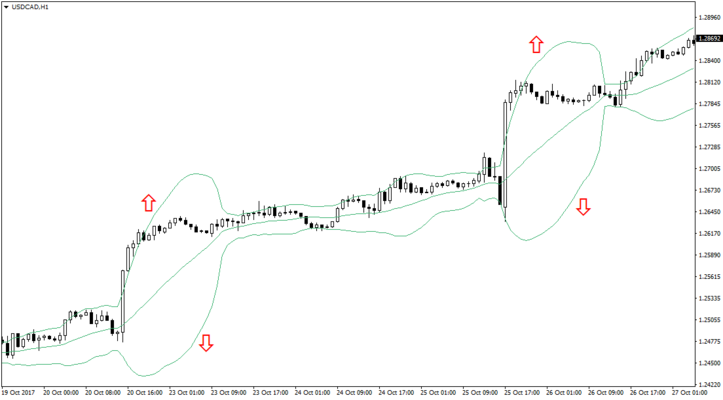

Отскок от средней линии

В случае наличия на рынке стабильной тенденции цена периодически касается средней линии канала. Пользуясь случаем, мы можем открывать сделки в сторону продолжения тенденции. Например, если цена движется в нижней половине канала и время от времени касается средней линии снизу, можно входить на продажу после подтверждения отбоя. Подтверждение отбоя — это закрытие свечи ниже средней линии — ложный пробой. Если мы говорим о покупках, то цена сперва должна закрыться ниже средней, после чего вернуться в верхнюю половину канала и закрыться выше линии MA.

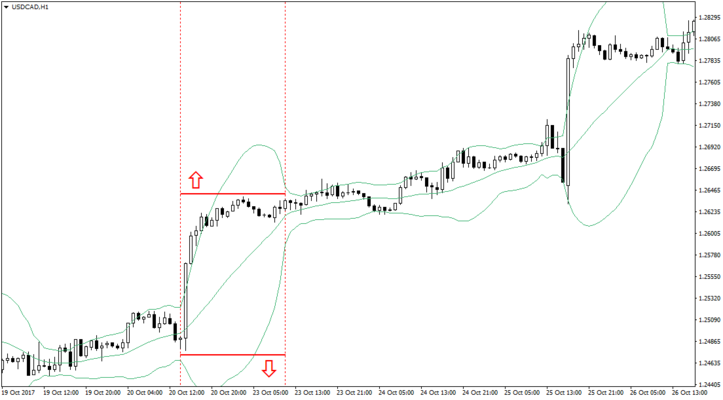

Увеличение и уменьшение расстояния между линиями

Буря, как мы знаем, бывает после затишья. Рынок же, это постоянная смена периодов тренда и консолидации (флета). Так вот, когда линии канала сужаются, ждем ценового пробоя и зарождения нового движения.

Значительное расширение или сужение линий индикатора — это сигнал ко входу в сделку. Для начала, нужно определить диапазон расширения волатильности по резкому изменению угла линий Боллинджера.

Определив диапазон и его завершение, устанавливаем два отложенных ордера на покупку и продажу — один чуть выше максимума диапазона, другой — чуть ниже минимума.

Когда сработает один ордер, второй удаляем. Стоп-лосс ставим за противоположной границей Боллинджера. По ходу движения цены двигаем стоп-лосс по формированию новых экстремумов. В случае позиции на покупку, просто переставляем стоп-лосс при появлении нового локального минимума. Если позиция на продажу, двигаем стоп-лосс при формировании более низкого локального максимума. Как вариант, можно использовать советник или скрипт.

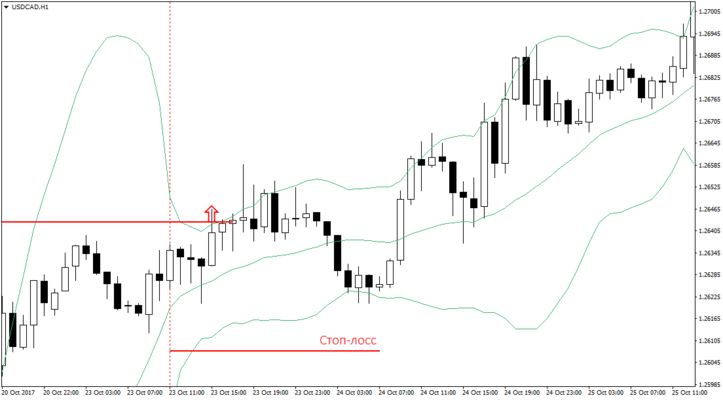

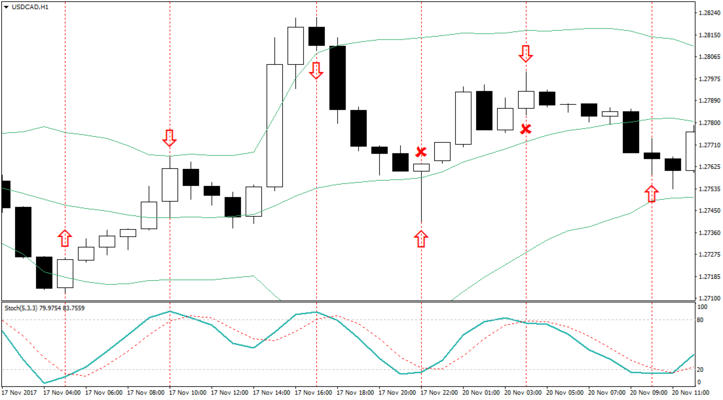

Комбинирование с сигналом осциллятора

Наибольшее распространение получил способ проторговки сигналов индикатора с фильтром по осциллятору. В качестве осциллятора подойдет тот же RSI или Stochastic, принципиальное значение это не имеет.

Рассмотрим пример торговли по индикатору в паре со стандартным Стохастиком. Суть торговли проста.

Для покупок:

- Цена должна находиться в нижней части канала

- Открываем бай, когда Стохастик заходит в зону перепроданности

Для продаж:

- Цена должна находиться в верхней части канала

- Открываем селл, когда Стохастик заходит в зону перекупленности

Сигналы по Стохастику мы определяем только по уже закрытым свечам.

Подобная стратегия скорее всего подойдет скальперам, так как профиты здесь обычно небольшие, обычно не больше 10-20 пунктов, если мы говорим о часовом графике. Чтобы повысить количество прибыльных сделок, профит лучше установить равным 10 пунктам, стоп-лосс — 20 пунктам. За счет большого количества прибыльных сделок, относительно большой стоп-лосс будет быстро окупаться за счет позитивных серий.

Заключение

Полосы Боллинджера — это уникальный в своем роде алгоритм, позволяющий с высокой точностью прогнозировать рост или падение волатильности, не применяя для этого каких-либо вспомогательных средств. В торговле индикатор лучше всего себя показывает в паре с каким-либо осциллятором.