Индикатор Stochastic Oscillator (Стохастик) - технический индикатор импульса, который сравнивает цены закрытия того или иного торгового инструмента с диапазоном цен за определенный период времени. Чем больше число периодов, рассчитываемых с помощью данного индикатора, тем медленнее его реакция на изменения цены

Содержание

- 1 Основные характеристики индикатора

- 2 Расчет индикатора

- 3 Интерпретация индикатора

- 4 Быстрая, медленная и полная версии индикатора

- 5 Перекупленность и перепроданность

- 6 Бычья и медвежья дивергенции

- 7 Формирование бычьей или медвежьей модели

- 8 Другие варианты использования Stochastic Oscillator

- 9 Основные выводы

- 10 Использование Стохастика на SharpCharts

- 11 Стратегии

- 12 Дальнейшее исследование

- 13 Скачать

Основные характеристики индикатора

Стохастик осциллятор был разработан Джорджем С. Лейном в конце 1950-х годов. Он является импульсным индикатором и показывает расположение цены закрытия по отношению к диапазону максимум-минимум в течение определенного ретроспективного периода времени. По словам Лейна, Стохастик осциллятор «не следует за ценой, а также не следует за объемом или чем-нибудь в этом роде. Он реагирует на скорость или импульс цены. Как правило, импульс меняет свое направление до того, как это делает цена». В сильном бычьем рынке торговый инструмент достигает более высоких максимумов и более высоких минимумов, аналогично ведет себя и осциллятор stochastic. В сильном медвежьем рынке цена также вместе с индикатором достигает более низких минимумов и более низких максимумов

Первый и самый важный сигнал, который определил Лейн на стохастике, была дивергенция (как бычья, так и медвежья), которую можно использовать как предвестник разворота. Кроме дивергенции, благодаря зонам перекупленности и перепроданности, индикатор помогает определить, где может завершиться текущий тренд. Поскольку Стохастик осциллятор работает в узком диапазоне, он также полезен для определения уровней поддержки и сопротивления.

Расчет индикатора

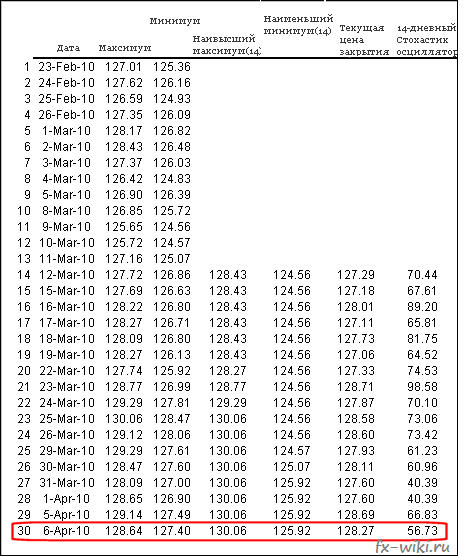

%K = 100[(C - L14) / (H14 - L14)] или C: последняя цена закрытия L14: Минимальная цена 14 предыдущих торговых сессий H14: Максимальная цена, торгуемая за тот же период в 14 дней %D: Скользящая средняя, построенная по значениям %K с периодом 3 %K умножается на 100, чтобы переместить десятичную цифру на два разряда.

По умолчанию, значение для индикатора Stochastic Oscillator – 14 периодов, которыми могут быть дни, недели, месяцы или минуты, в зависимости от используемого трейдером таймфрейма. %K с периодом 14 будет использовать свежую цену закрытия и сравнивать её с наибольшим максимумом и минимумом за последние 14 периодов. %D представляет собой 3-дневную простую скользящую среднюю от %K. Эта линия наносится по %K и выступает в качестве сигнальной, или импульсной, линии.

Интерпретация индикатора

Предположим, что самый высокий максимум равен 110, самый низкий минимум равен 100 и закрытие произошло на цене 108. Диапазон между максимумом и минимумом равен 10, это знаменатель в формуле %K. Разница между ценой закрытия и наименьшим минимумом равна 8, это числитель. 8 делим на 10, получаем 0,80 (или 80%). Умножаем это число на 100 и находим %K. Если цена закрытия будет 103, %K будет равен 30 (0,30 х 100). Стохастик осциллятор находится выше 50, если цена закрытия будет находиться в верхней половине диапазона, и ниже 50, если цена закрытия будет находиться в его нижней половине. Низкие значения (ниже 20) показывают, что цена находится вблизи минимума за данный период времени. Высокие значения (выше 80) показывают, что цена находится вблизи его максимума для данного периода времени. Пример акций IBM, представленный выше, показывает три 14 дневных диапазона (желтые участки) с ценой закрытия на конец отчетного периода (красные пунктирные линии). Когда цены закрытия были вблизи верхней части диапазона, Стохастик осциллятор показывал значение 91. Когда цены закрытия были вблизи нижней части диапазона, Стохастик осциллятор показывал значение 15. Когда цены закрытия находились вблизи середины диапазона, Стохастический осциллятор показывал значение 57.

Сам индикатор Stochastic Oscillator имеет две линии, которые выступают подобно сигнальным линиям MACD – одна более быстрая, другая более медленная. Быстрая линия постоянно пересекает медленную снизу вверх или сверху вниз.

На примере можно увидеть, как выглядит осциллятор стохастик на дневном графике золота. Параметры по умолчанию 5,3,3 (период %K = 5, период %D = 3, угасание = 3) с использованием простой скользящей средней в нем, и поле цены в виде минимума/максимума. Линии индикатора можно изменять на свои предпочтительные цвета. Значение индикатора изменяется от 0 до 100. Уровни по умолчанию 80 и 20. Рынок считается перекупленным, когда цена поднимается выше 80 уровня, и рынок считается перепроданным, когда цена опускается ниже 20 уровня. Выше 80 уровня или ниже 20 уровня присутствует вероятность разворота тренда или значительного отката.

Быстрая, медленная и полная версии индикатора

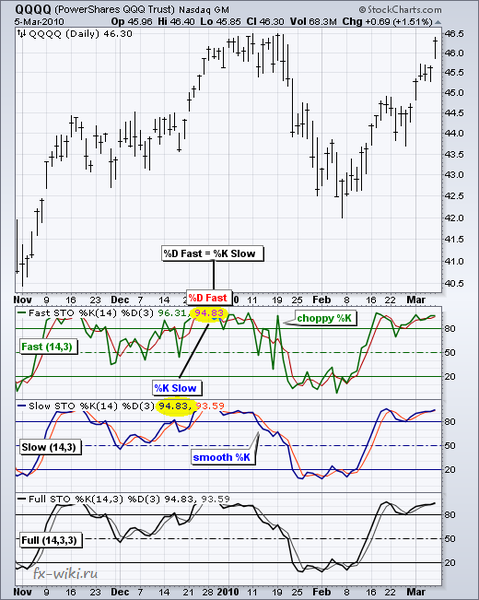

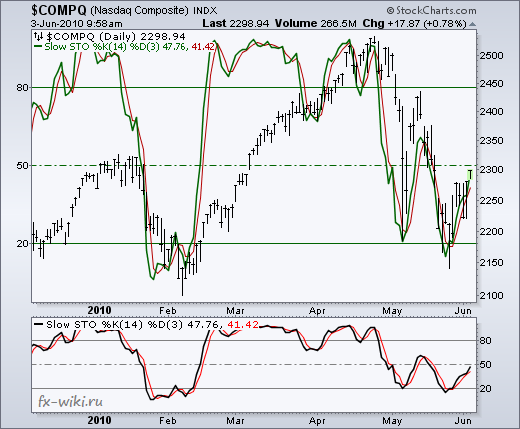

Есть три версии индикатора Stochastic Oscillator. Быстрый Стохастик осциллятор основан на оригинальных формулах Джорджа Лейна для %K и %D. В быстрой версии %K представляет собой линию с переменными направлениями, а %D является 3-дневной SMA от %K. На самом деле, Лейн использовал %D для генерации сигналов на покупку или продажу, основываясь на бычьей и медвежьей дивергенции. Лейн утверждает, что дивергенция на %D является «лишь сигналом для покупки или продажи». Потому %D в быстрой версии индикатора Stochastic Oscillator используется для сигналов, а медленная версия Стохастика осциллятора была введена для отражения этого акцента. Медленный Стохастик осциллятор сглаживает %K благодаря 3 дневной SMA, которая является именно тем, что собой представляет %D в быстрой версии индикатора Stochastic Oscillator. Обратите внимание, что %K в медленной версии Stochastic Oscillator равна %D в быстрой версии Stochastic Oscillator (график 2).

Быстрый Стохастик осциллятор:

- Быстрая %K = %K основным расчет

- Быстрая %D = SMA с периодом 3 от быстрой %K

Медленный Стохастик осциллятор:

- Медленная %K = Быстрая %K, сглаженная SMA с периодом 3

- Медленная %D = SMA с периодом 3 от медленной %K

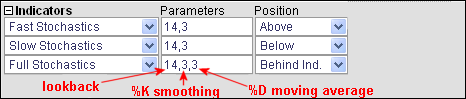

Полная версия индикатора Стохастика осциллятора является полностью настраиваемой версией медленного индикатора Stochastic Oscillator. Пользователи могут установить ретроспективный период и количество периодов для замедления %K, а также количество периодов для скользящей средней для %D. В этих примерах использовались следующие параметры по умолчанию: Быстрый Стохастик осциллятор (14, 3), медленный Стохастик осциллятор (14, 3) и полная версия Стохастика осциллятора (14, 3, 3).

Полная версия Стохастика осциллятора:

- Полная %K = Быстрая % K сглаженная SMA с периодом X

- Полная %D = SMA с периодом X от полной %K

Перекупленность и перепроданность

Поскольку Стохастик является осциллятором, это позволяет легко определять уровни перекупленности и перепроданности, но они являются более надежными в период консолидации рынков, нежели в тренде. Осциллятор колеблется от нуля до 100. Независимо от того, как быстро поднимается или опускается цена данного актива, Стохастик осциллятор не всегда колеблется в пределах этого диапазона. Традиционно используемые настройки: порог перекупленности – уровень 80, а порог перепроданности – уровень 20. Эти уровни могут быть скорректированы с учетом аналитических потребностей и характеристик данного актива. Значения выше 80 для 20-дневного индикатора Stochastic Oscillator будут означать, что данный актив торгуется в верхней части своего 20-дневного диапазона максимум-минимум. Значения ниже 20 показывают, что актив торгуется в нижней части своего диапазона максимум-минимум.

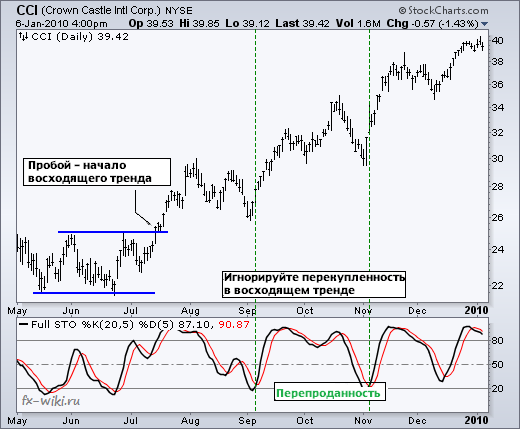

Прежде чем взглянуть на некоторые графические модели, важно отметить, что перекупленность не обязательно является медвежьим сигналом. Инструмент может стать перекупленным и оставаться таковым во время сильного восходящего тренда. Уровни закрытия, которые последовательно находятся возле вершины диапазона, указывают на поддержку давления покупателей. Аналогично и перепроданность не обязательно является бычьим сигналом. Инструмент может также стать перепроданным и оставаться таким во время сильного нисходящего тренда. Уровни закрытия, которые последовательно находятся возле нижней границы диапазона, указывают на поддержку давления продавцов. Поэтому важно определить большую тенденцию и торговать в её направлении. В восходящем тренде ищите редкие перепроданности и игнорируйте частые сигналы перекупленности. Точно так же, в сильном нисходящем тренде ищите редкие сигналы перекупленности и игнорируйте частые сигналы перепроданности.

На графике движения цены Yahoo! (YHOO), показанном ниже, изображена полная версия индикатора Stochastic Oscillator (20, 5, 5). Используется более длительный ретроспективный период (20 дней вместо 14) и скользящая средняя с большим периодом для сглаживания (5 вместо 3), такой осциллятор менее чувствительный и генерирует меньшее количество сигналов. Yahoo находится во флэте с 14-18 июля 2009 года до апреля 2010 года. Такие торговые диапазоны хорошо подходят для Stochastic Oscillator. Если индикатор опускается ниже 20, это предупреждение о перепроданности, что может предвещать отскок цены. Если индикатор поднимается выше 80, это предупреждение о перекупленности, что может предвещать снижение цены. Обратите внимание на то, как осциллятор может двигаться выше 80 уровня и оставаться выше 80 (оранжевые периоды). Кроме того, осциллятор пересекает уровень ниже 20 и иногда так и остается ниже 20. Будучи выше 80 уровня, индикатор одновременно является перекупленным и сильным. Пересечение 80 уровня сверху вниз необходимо для сигнализации своего рода разворота и успешного тестирования уровня сопротивления (красные пунктирные линии). С другой стороны, будучи ниже 20 уровня, осциллятор одновременно является перепроданным и слабым. Пересечение 20 уровня снизу вверх демонстрирует реальный подъем цены и успешное тестирование уровня поддержки (зеленые пунктирные линии).

На следующем примере показано движение цены Crown Castle (CCI) с пробоем в июле уровня сопротивления и началом восходящего тренда. Стохастик осциллятор (20, 5, 5) использовался для выявления зон перепроданности. Зоны перекупленности игнорировались, потому что на рынке присутствовал сильный восходящий тренд. Торги в направлении доминирующего тренда увеличивают шансы на успех. Стохастик осциллятор пересек уровень ниже 20 в начале сентября и начале ноября. Последующие движения назад выше 20 уровня сигнализируют о росте цены (зеленые пунктирные линии) и продолжении сильного восходящего тренда.

Далее, наглядно демонстрирует движение цены Autozone (AZO) с пробоем уровня поддержки в мае 2009 года, после чего начался нисходящий тренд. Стохастик осциллятор (10, 3, 3) использовался в нисходящем тренде для выявления перекупленности, которая предвещает потенциальный разворот. Зоны перепроданности игнорировались, вследствие присутствия на рынке сильного нисходящего тренда. Чем короче будет выбран ретроспективный период (10 вместо 14), тем более чувствительным будет осциллятор в отношении появления зон перекупленности. В качестве справки, на рисунке показан тот же Стохастик осциллятор (20, 5, 5). Обратите внимание, что эта менее чувствительная версия не показала зон перекупленности в августе, сентябре и октябре. Т.е. иногда бывает необходимо повышать чувствительность для фильтрации сигналов на вход.

Бычья и медвежья дивергенции

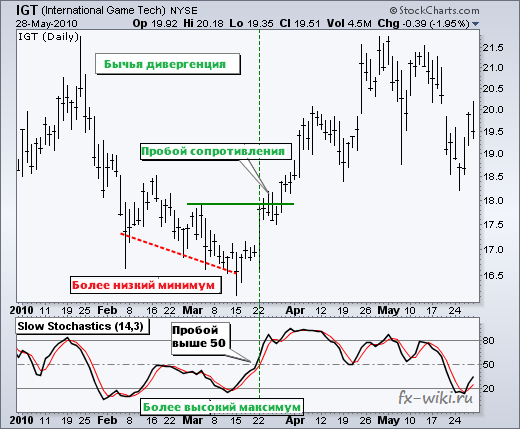

Дивергенции формируются, когда новый ценовой максимум или минимум не подтверждается на индикаторе Stochastic Oscillator. Бычья дивергенция образуется, когда график цены показывает более низкий минимум, но стохастик формирует более высокий минимум. Это показывает ослабление нисходящего импульса, что может предвещать бычий разворот.

Медвежья дивергенция образуется, когда график цены показывает более высокий максимум, но осциллятор формирует более низкий максимум. Это показывает ослабление восходящего импульса, что может предвещать медвежий разворот. После того, как происходит дивергенция, трейдеры должны искать подтверждения, которые бы сигнализировали фактический разворот. Медвежья дивергенция может быть подтверждена пробоем линии поддержки на графике цены или падением Стохастика осциллятора ниже 50 уровня, который является осевой линией. Бычья дивергенция может быть подтверждена пробоем уровня сопротивления на графике цены или пробоем осциллятора выше 50 уровня.

Стохастик осциллятор движется между 0 и 100, уровень 50 является осевым. Это линия является аналогом с 50 ярдовой линией на футбольном поле, а её пересечение имеет высокую вероятность на продолжение движения до следующих ворот. Защитники имеют преимущество до тех пор, пока цена не пересекла уровень в 50 ярдов.

Пересечение осциллятора этого уровня снизу вверх показывает, что цена торгуется в верхней половине своего диапазона. Говорит это о том, что чаша наполовину полна и можно искать момент для входа в покупки. С другой стороны, пересечение 50 уровня сверху вниз означает, что цена торгуется в нижней половине своего диапазона, сигнализируя о том, что чаша наполовину пуста и можно искать момент для входа в продажи.

Рисунок ниже показывает движение цены International Gaming Tech (IGT) и бычью дивергенцию в феврале-марте 2010 года. Обратите внимание, как актив демонстрирует новый минимум, но Oscillator сформировал более высокий минимум. Имеются три сигнала, подтверждающие появление этого более высокого минимума.

- Первый сигнал – это пересечение сигнальной линии 20 и/или возврат выше нее. Пересечение сигнальных линий имеет место, когда %K (черная линия) пересекает %D (красную линию). Это ранний сигнал входа в рынок.

- Второй сигнал – пересечение линии индикатора 50 уровня, что свидетельствует о переходе цены в верхнюю половину диапазона индикатора Stochastic Oscillator.

- Третий сигнал – пробой уровня сопротивления на ценовом графике.

Обратите внимание, что, как только, в конце марта Stochastic пересек 50 уровень,вплоть до конца мая он там и остался.

Следующий график показывает движение цены Kohls (KSS) и медвежью дивергенцию в апреле 2010 года. Цена актива отображает более высокие максимумы в начале и в конце апреля, но индикатор достиг своего пика в конце марта и далее сформировал более низкие максимумы. Сигнальная линия пересекает 80 уровень и движется ниже, в данном случае, не обеспечивая хороших ранних сигналов для входа в рынок , поскольку цена KSS продолжала двигаться выше. Стохастик осциллятор пересекает осевой 50 уровень (второй сигнал), и, наконец, цена пробивает уровень поддержки (третий сигнал).

Как показывает движение цены KSS, ранние сигналы не всегда просты и понятны. Пересечение сигнальной линии и ее движение ниже 80 уровня, а также ее движение выше 20 уровня происходят часто и предвещают быстрый разворот.

Формирование бычьей или медвежьей модели

Джордж Лейн определил другую форму дивергенции, которая предполагает появление низов и вершин. Бычья модель является обратной стороной бычьей дивергенции. Цена актива формирует более низкий максимум, но Stochastic формирует более высокий максимум. Даже несмотря на то, что данный актив не может превысить предыдущий максимум, более высокий максимум на индикаторе показывает укрепление восходящего импульса. Ожидается, что следующий спад приведет к возможности торговать от дна.

Следующий график акций Network Appliance (NTAP) отображает бычью модель в июне 2009 года. Цена на акции сформировала более низкий максимум, в то время как Stochastic Oscillator сформировал более высокий максимум. Этот более высокий максимум показывает силу восходящего импульса. Помните, что это модель, а не сигнал. В ближайшем будущем модель предвещает торгуемый минимум. NTAP пошел ниже своего июньского минимума, а Стохастик осциллятор упал ниже 20 уровня, оказавшись в зоне перепроданности. Трейдеры могут входить в рынок, когда Oscillator пересечет своей сигнальной линией снизу вверх 20 или 50 уровень. Более того, NTAP впоследствии пробил уровень сопротивления и продемонстрировал сильный восходящий тренд.

Медвежья модель формируется, когда цена актива показывает более высокий минимум, но Stochastic формирует более низкий минимум. Несмотря на то, что актив показал более высокий минимум, более низкий минимум на индикаторе Stochastic Oscillator показывает возрастающий нисходящий импульс. Ожидается, что следующее движение приведет к важному пику. Следующий график Motorola (MOT), показывает изменение цены с медвежьей моделью в ноябре 2009 года. Котировка сформировала более высокий минимум в конце ноября и начале декабря, но стохастик осциллятор сформировал более низкий минимум с переходом ниже 20 уровня. Это сигнализирует о сильном нисходящем импульсе. Последующий сильный отскок был недолгим, акции быстро достигли пика. Обратите внимание, что осциллятор не сделал обратного отскока выше 80 уровня и в середине декабря отклонился ниже своей сигнальной линии.

Другие варианты использования Stochastic Oscillator

Помимо перекупленности и перепроданности, есть много других способов использования стохастика. Некоторые трейдеры могут использовать осциллятор с настройками 5,3,3 с целью подтверждения перелома медвежьих и бычьих настроений. Но такой подход обречен на убытки, потому что в период очень сильного тренда торговый инструмент может находиться в зоне перекупленности или перепроданности в течение довольно длительного периода времени, что может выкинуть из рынка среднего трейдера, ожидающего разворота тренда.

Как уже ранее упоминалось, чем большее число периода используется для расчета индикатора Stochastic Oscillator, тем медленнее его реакция на изменения ценового движения. Тем не менее, это поможет отфильтровывать некоторые фиктивные входы. В результате увеличения периода, индикатор будут предоставлять лучшие возможности для торговли, тогда как торговля с использованием многочисленных сигналов, которые имеют низкий коэффициент успеха, не принесет заветный профит.

Наглядный пример - дневной график золота (см. рисунок). Здесь число периодов было увеличено до 20. В результате, индикатор генерирует иные сигналы, но эти сигналы имеют более высокий коэффициент успеха. К концу октября 2013 года стохастик с периодом 20 пересек уровень 80 и вошел в зону перекупленности. Когда начали формироваться медвежьи свечи, стало очевидным, что некоторые трейдеры были по-прежнему готовы покупать золото на этом уровне, и было бы целесообразно им его продать. С этого момента произошло медвежье движение. По иронии судьбы, золото лучше всего продавать тому, кто знает ему цену.

Другой пример, когда трейдеры, которые любят следовать по линии наименьшего сопротивления, могут в настройках стохастика отобразить только 50 уровень (с периодом 20), так же как некоторые отображают этот уровень в индексе относительной силы (RSI). В этом случае, они будут открывать длинные позиции только тогда, когда скользящие средние стохастика будут находиться выше 50 уровня. И наоборот, когда стохастик будет находиться ниже 50 уровня, трейдеры не будут удерживать каких-либо длинных позиций, потому что это может привести к нежелательным последствиям в виде убытка.

Основные выводы

Несмотря на то, что импульсные осцилляторы лучше всего подходят для торговли во флэте, их также можно использовать при торговле в тренде, при условии, что тренд имеет зигзагообразный формат. Коррекция цены вниз является частью восходящего тренда, который идет зигзагообразно вверх. Коррекция цены вверх является частью нисходящего тренда, который идет зигзагообразно вниз. В связи с этим осциллятор может использоваться для выявления коррекций в сильном тренде.

Oscillator также может использоваться для идентификации разворотов возле уровней поддержки или сопротивления. Если актив торгуется вблизи уровня поддержки при наличии сигналов перепроданности, стоит следить за прорывом снизу вверх 20 уровня, который будет являться сигналом для движения цены вверх и успешным тестированием уровня поддержки. С другой стороны, если актив торгуется вблизи уровня сопротивления при наличии сигналов перекупленности, стоит следить за прорывом сверху вниз 80 уровня, который будет являться сигналом для движения цены вниз и успешным тестированием уровня сопротивления.

Параметры индикатора Stochastic Oscillator выставляются в зависимости от личных предпочтений, стиля торговли и таймфрейма. Применение в настройках более коротких периодов будет делать индикатор более порывистым, с частыми генерациями зон перекупленности и перепроданности. Более длинные периоды будут делать индикатор более плавным, с меньшим количеством зон перекупленности и перепроданности.

Как и все технические индикаторы, важно использовать стохастик в сочетании с другими инструментами технического анализа. Для подтверждения или опровержения сигналов, формируемых индикатором Stochastic Oscillator, можно использовать объемы, уровни поддержки/сопротивления или пробои этих уровней.

Использование Стохастика на SharpCharts

Как было отмечено выше, существует три версии индикатора Stochastic Oscillator. Настройки по умолчанию: для быстрого Стохастика (14, 3), для медленного Стохастика (14, 3) и для полной версии Стохастика осциллятора (14, 3, 3). Ретроспективный период (14) используется для основного расчета %K. Помните, что значения %K в быстром Стохастике осцилляторе несглаженные, а %K в медленной версии индикатора Stochastic Oscillator сглаживается при помощи 3 дневной SMA. Период «3» в быстрых и медленных настройках Стохастика осциллятора (14, 3) – это период скользящей средней для %D. Технические трейдеры, которые ищут максимальной гибкости, могут просто выбрать Стохастик осциллятор, в котором можно установить ретроспективный период, коэффициент сглаживания для %K и скользящую среднюю для %D. Индикатор может быть помещен выше, ниже графика или наложен на фактический ценовой график. Накладка Стохастика на ценовой график позволяет пользователям легко сопоставлять колебания индикатора с колебаниями цен.

Стратегии

Перепроданность и подъем на Стохастике осцилляторе: Отбираем котировки, которые торгуются выше своей 200-дневной скользящей средней, чтобы сосредоточиться на тех, которые торгуются в сильном восходящем тренде. Среди них отбираем те, в которых индикатор Stochastic Oscillator выходит из уровня перепроданности (ниже 20).

Перекупленность и спад на Стохастике осцилляторе: Отбираем котировки, которые торгуются ниже своей 200-дневной скользящей средней, чтобы сосредоточиться на тех, которые торгуются в сильном нисходящем тренде. Среди них отбираем те, в которых индикатор Stochastic Oscillator выходит из уровня перекупленности (выше 80).

Дальнейшее исследование

В книге Мерфи импульсным осцилляторам и их различным целям посвящена отдельная глава. Мерфи описывает все за и против, а также приводит несколько примеров конкретно для Stochastic Oscillator. Книга Принга посвящена импульсным индикаторам, дивергенциям, сигналам пересечения и другим сигналам. Она также содержит еще две главы, посвященные конкретным импульсным индикаторам с большим количеством примеров.