Admin (обсуждение | вклад) |

Lika (обсуждение | вклад) (→Хеджирование в качестве инструмента форекс трейдера) |

||

| (не показаны 19 промежуточные версии 2 участников) | |||

| Строка 1: | Строка 1: | ||

| − | + | Рынок форекс характеризуется тем, что ему свойственны значительные колебания курсов [[Валютные пары|валют]]. Чтобы защитить активы от негативного изменения курса валют, предусмотрен такой финансовый инструмент – как хеджирование. | |

| − | + | == Описание == | |

| + | |||

| + | Так как ценам свойственно меняться с течением времени, покупатели и продавцы стремятся обезопасить себя от возможных убытков, связанных с этим. Они создают эффективные механизмы, чтобы свести к минимуму негативные последствия, которые возможны в результате изменения цен. | ||

| + | |||

| + | Любая компания, будь она связана с финансовой деятельностью, либо с сельскохозяйственной деятельностью имеет денежные риски. Эти риски могут скрываться в таких аспектах, как продажа продукции, обесценивание активов, в которых вложена часть капитала и т.д. Риски предполагают, что в результате своих операций компания получит убыток, либо не такую большую прибыль, на которую рассчитывала из-за того, что цена актива на момент операции изменилась. Конечно, помимо вероятности понести убытки из-за изменения цен, существует вероятность получить прибыль с более выгодной операции с активом. Но, несмотря на этот факт, большая часть успешных компаний всегда стремилась в первую очередь снизить риски, даже если это предполагало отказ от вероятности получить большую прибыль. Поэтому появились на свет такие производные финансовые инструменты, как опционы, фьючерсы, форвардные контракты. Компании или лица, которые снижают свои риски с помощью данных инструментов, другими словами, хеджируют свои активы, а конкретные лица, которые этим занимаются, называются хеджерами. | ||

| + | |||

| + | '''''Хеджирование''' (англ. hedge - огораживать изгородью, ограничивать, уклонятся от прямого ответа) – создание инвестиций с целью снижения риска неблагоприятных изменений цен на тот или иной актив. Как правило, хеджирование заключается в открытии встречной позиции по тому же активу, например, в виде его фьючерсного контракта.'' | ||

Инвесторы используют эту стратегию, когда они не уверены в том, куда будет двигаться рынок. Идеальное хеджирование нивелирует риски (за исключением стоимости хеджирования). | Инвесторы используют эту стратегию, когда они не уверены в том, куда будет двигаться рынок. Идеальное хеджирование нивелирует риски (за исключением стоимости хеджирования). | ||

| + | |||

| + | Если величина позиции, направленной на хеджирование, больше той, которую необходимо хеджировать, то это называется [[чрезмерное хеджирование|чрезмерным хеджированием]]. | ||

| + | |||

| + | Если же компания или инвестор решают отменить свои позиции, направленные на хеджирование, то это называется [[де-хеджирование]]. | ||

| + | |||

| + | == Хеджирование и понятие риска == | ||

| + | |||

| + | Само понятие хеджирования нельзя глубоко раскрыть без определения понятия риска. | ||

| + | |||

| + | Риск – это вероятность неблагоприятного исхода операции, в результате чего может последовать потеря денежных активов, недополучение дохода, либо дополнительные расходы. На валютном рынке на такой исход может повлиять, например, изменение процентной ставки или обменного курса. | ||

| + | |||

| + | Все финансовые активы подвержены тем или иным рискам. Для удобства разделения риска на группы существует общепринятая классификация рисков. Она гласит о том, что риски делятся на процентные и ценовые, а также на кредитные (риски невыполнения обязательств по контракту). | ||

| + | |||

| + | Чтобы застраховать актив от наступления тех или иных рисков используют операции под общим названием хеджирование. Благодаря хеджированию, даже если наступят неблагоприятные условия, убытки будут сведены к нулю. | ||

| + | |||

| + | Хеджирование рисков направлено на сведение рисков к нулю, но тем самым оно уменьшает и вероятность получения большей прибыли, потому что риск и прибыль всегда находятся в прямой зависимости. | ||

| + | |||

| + | Не всегда целью хеджирования выступает минимизация рисков, иногда хеджирование проводится с целью оптимизации рисков. Например, с этой целью некоторые инвестируют свои средства в [[хедж-фонд]]ы. | ||

| + | |||

| + | == Хеджирование в качестве инструмента форекс трейдера == | ||

| + | |||

| + | Трейдер, имеющий открытые позиции, может застраховать себя от негативного движения цены, чтобы предотвратить увеличение убытка или сохранить прибыль. Для этого ему не обязательно закрывать сделку. Он может произвести хеджирование своей позиции, т.е. предпринять меры для защиты своей позиции от возможного нежелательного изменения цены. Операция хеджирования подразумевает не только исключение риска, но и отказ от прибыли, которая может быть получена, если цена изменится в выгодную сторону. | ||

| + | |||

| + | Для того чтобы произвести хеджирование, трейдеру достаточно открыть противоположную позицию по той же валютной паре в том же объеме. Другими словами, трейдеру необходимо совершить локирование позиции. Локирование позиции имеет еще одно название, отражающее суть метода – замок. Замок запирает позицию и исключает риски, связанные с неблагоприятным движением цены. Куда теперь бы ни направилась цена, прибыль по одной позиции перекроет убытки по другой. | ||

| + | |||

| + | Получается, что хеджирование открытой позиции на рынке форекс, это некоторое капиталовложение, имеющее цель избежать риска, связанного с возможным негативным изменением цен. | ||

| + | |||

| + | Хеджирование подразумевает не обязательно одну встречную позицию, их может быть несколько. Главное, чтобы объемы противоположных ордеров были равны, чтобы уравновешивать прибыль и убыток. | ||

| + | |||

| + | Стоит отметить, что существует более выгодный способ хеджирования на форекс. Метод предполагает снижение риска суммарных потерь по позициям до нуля, но в то же время получение косвенной прибыли с этих позиций. Речь идет о '''методе положительного [[своп]]а''' (арбитраже процентных ставок между брокерами). | ||

| + | |||

| + | Для того чтобы воспользоваться этим методом, требуется иметь торговые счета у двух разных [[:Category:Брокеры Форекс|брокеров]]. Главное обязательное условие – один брокер должен начислять или списывать своп, а другой нет. Позиция, предполагающая начисление положительного свопа, открывается у брокера, начисляющего своп. Противоположная ей позиция открывается у брокера, который не начисляет своп. | ||

| + | |||

| + | В результате мы имеем две позиции, взаимно-перекрывающие друг друга, которые не могут принести ни убытка, ни прибыли. Но благодаря начислению положительного свопа, конечным результатом является прибыль с этих двух операций. Главным достоинством этого метода является получение прибыли и отсутствие рисков, связанных с валютными колебаниями. | ||

| + | |||

| + | Пример расположен на рисунке 1. | ||

| + | |||

| + | [[Файл:28.03.2.jpg|right|thumb||400px|Рис.1 Применение метода положительного свопа]] | ||

| + | |||

| + | На нем в качестве примера графически отображена операция хеджирования методом положительного свопа по валютной паре [[EUR/AUD]]. У брокера А, начисляющего свопы, была открыта сделка на покупку, а у брокера Б, не начисляющего свопы, был открыт противоположный ордер на продажу. Брокер А за один перенос длинной позиции на следующий день начисляет своп в размере 1,64$ за один лот. В результате хеджирования средств колебания валютных котировок не оказывают влияние на суммарный прибыль и убыток, который равен нолю. Благодаря этому средства защищены от риска потерь. Но в то же время мы имеем начисление положительного свопа. Начисленный своп за год составляет 328$. Итак, в данном примере, воспользовавшись методом положительного свопа, мы создали положительный денежный поток в 328$ в год, при этом защитив свои средства от неблагоприятных изменений цен. | ||

| + | |||

| + | Для того чтобы максимизировать прибыль, важно соблюдать несколько правил метода положительного свопа: | ||

| + | |||

| + | • Чем выше разница процентных ставок по валютной паре, тем выше будет начислен своп, также у разных брокеров эта цифра может отличаться. | ||

| + | |||

| + | • Необходимо заранее ознакомится с такими тонкостями торговли у брокера, как комиссии, отсутствие ограничения на длительность торговли | ||

| + | |||

| + | • Необходимо наличие капитала для обеспечения сделок | ||

| + | |||

| + | • Требуется производить своевременное управление позицией, включающее перевод прибыли с позиции, находящейся в прибыли, в позицию находящуюся в минусе, чтобы исключить вероятность маржин кола одной из позиций. | ||

| + | |||

| + | == Хеджирование активов == | ||

| + | |||

| + | Постоянные изменения котировок на валютных рынках приводят к тому, что валютные рынки относят к высокой группе риска. Многие различные финансовые институты, компании и просто частные лица желают избежать рисков, связанных с валютными операциями, или хотя бы их снизить. | ||

| + | |||

| + | Хеджирование валюты – это открытие срочных сделок на [[Длинная позиция|покупку]]/[[Короткая позиция|продажу]] валюты во избежание потерь, связанных с изменениями курса валют. [[Вход на рынок|Сделки открываются]] для фиксации курса валюты, который действует на момент совершения операции. | ||

| + | |||

| + | Большое количество компаний держит свои активы в родной валюте. Если они сталкиваются с необходимостью покупки другой валюты, например, для нужд компании, то возможно получение прибыли или убытка по сравнению с предыдущим курсом. Такая ситуация сейчас наблюдается у многих российских компаний так или иначе вынужденных работать с американской валютой. Резкое удешевление рубля к [[Доллар США|доллару]] привело к тому, что многие компании понесли убытки в отношении своей стоимости в долларах США более чем в два раза. Если бы эти компании провели своевременно хеджирование своих активов, то, вероятно, они бы были застрахованы от этой ситуации, а их активы имели бы прежнюю стоимость в иностранной валюте, несмотря на кризис в России. | ||

| + | |||

| + | Таким образом, хеджирование на валютных рынках, это инструмент, который позволяет застраховать свои средства от неблагоприятного изменения курса валют. Происходит это путем открытия позиции по валютной паре, чтобы зафиксировать текущий курс валюты. Это позволяет компании уйти от риска изменения курса валюты и реально оценивать будущую модель развития компании и ее финансовый результат, для того чтобы планировать дальнейшую работу, стоимость продукции, прибыль, зарплату и прочее. | ||

| + | |||

| + | == Пример хеджирования валюты == | ||

| + | |||

| + | Рассмотрим наглядный пример хеджирования валюты на рынке форекс для нужд компании. Предположим, что компания заключила контракт с поставщиком на поставку оборудования. Это оборудование согласно контракту поставщик должен поставить через 6 месяцев. Рассчитаться за оборудование необходимо тоже через 6 месяцев сразу после поставки оборудования. Расчёт необходимо произвести в долларах. Базовая валюта компании рубли. | ||

| + | |||

| + | Теперь перед компанией стоит риск, что курс USDRUB может значительно изменится за 6 месяцев, и она понесет убытки в результате конвертации рублей в доллары. Конечно, есть вероятность, что курс изменится в выгодную сторону и компания, таким образом, получит прибыль, но, как правило, все конкурентноспособные фирмы ориентированы в первую очередь на снижение рисков. Также компании важна стабильность и максимально точное планирование будущих расходов и доходов. | ||

| + | |||

| + | Компания, чтобы избежать риска, связанного в возможностью негативного изменения курса, проводит хеджирование. Она открывает позицию на покупку на сумму сделки на рынке форекс по валютной паре USDRUB. Через 6 месяцев, когда она произведет расчет с поставщиков, она закроет сделку. Теперь, если цена увеличится за 6 месяцев, компания получит прибыль по данной позиции, которая перекроет убытки в результате покупки долларов в день сделки. Если же цена пойдет вниз, компания получит убыток по позиции на форекс, которые перекроются прибылью в результате покупки долларов по выгодному курсу в день сделки. Другими словами, куда бы не пошла цена, компания в целом не получит ни убытка ни прибыли. Компания зафиксировала курс, действующий на момент заключения контракта, с помощью операции хеджирования. | ||

| + | |||

| + | Наглядное изображение данной операции хеджирования изображено на рисунке ниже. | ||

| + | |||

| + | [[Файл:28.03.1.jpg||500px]] | ||

| + | |||

| + | С другой стороны, если бы расчет за оборудование через 6 месяцев предстоял бы в рублях, обезопасить себя от негативного изменения курса следовало бы поставщику с базовой валютой USD, чтобы при конвертации не потерять прибыль. Для этого ему следовало бы открыть позицию на рынке форекс на продажу валютной пары USDRUB, а в день расчетов ее закрыть. Так он бы захеджировал ожидаемую прибыль, путем фиксации курса, действующего на момент заключения сделки. | ||

| + | |||

| + | Стоит добавить, что это не единственный вариант хеджирования валюты в данной ситуации. Как вариант, можно было бы купить фьючерс по валютной паре USDRUB на срок 6 месяцев по цене, сформированной на текущий момент. Когда наступил бы срок обязательств, компания бы исполнила фьючерс, купив валюту по цене, сформированной 6 месяцев назад. | ||

| + | |||

| + | Итак, хеджирование на форекс позволяет избавиться или максимально снизить риски изменения курса валют. Хеджирование проводится для фиксации стоимости валюты на требуемый промежуток времени. Компания страхует себя от получения убытка в будущем, но в то же время отказывается и от вероятной прибыли. Результатом хеджирования является нулевая прибыль и убытки, не считая затрат на само хеджирование. | ||

| + | |||

| + | == Преимущества хеджирования на форекс == | ||

| + | |||

| + | Форекс – это рынок, позволяющий использовать [[Маржа на Форекс|маржинальную торговлю]]. Благодаря ей, на форекс можно открыть сделку объёмом, значительно больше, чем залоговые средства. Это позволяет хеджировать валюту на рынке форекс в необходимом объеме, практически не изымая средств из оборота компании до непосредственной даты платежа. | ||

[[Category:Термины]] | [[Category:Термины]] | ||

Текущая версия на 03:29, 30 марта 2016

Рынок форекс характеризуется тем, что ему свойственны значительные колебания курсов валют. Чтобы защитить активы от негативного изменения курса валют, предусмотрен такой финансовый инструмент – как хеджирование.

Содержание

Описание

Так как ценам свойственно меняться с течением времени, покупатели и продавцы стремятся обезопасить себя от возможных убытков, связанных с этим. Они создают эффективные механизмы, чтобы свести к минимуму негативные последствия, которые возможны в результате изменения цен.

Любая компания, будь она связана с финансовой деятельностью, либо с сельскохозяйственной деятельностью имеет денежные риски. Эти риски могут скрываться в таких аспектах, как продажа продукции, обесценивание активов, в которых вложена часть капитала и т.д. Риски предполагают, что в результате своих операций компания получит убыток, либо не такую большую прибыль, на которую рассчитывала из-за того, что цена актива на момент операции изменилась. Конечно, помимо вероятности понести убытки из-за изменения цен, существует вероятность получить прибыль с более выгодной операции с активом. Но, несмотря на этот факт, большая часть успешных компаний всегда стремилась в первую очередь снизить риски, даже если это предполагало отказ от вероятности получить большую прибыль. Поэтому появились на свет такие производные финансовые инструменты, как опционы, фьючерсы, форвардные контракты. Компании или лица, которые снижают свои риски с помощью данных инструментов, другими словами, хеджируют свои активы, а конкретные лица, которые этим занимаются, называются хеджерами.

Хеджирование (англ. hedge - огораживать изгородью, ограничивать, уклонятся от прямого ответа) – создание инвестиций с целью снижения риска неблагоприятных изменений цен на тот или иной актив. Как правило, хеджирование заключается в открытии встречной позиции по тому же активу, например, в виде его фьючерсного контракта.

Инвесторы используют эту стратегию, когда они не уверены в том, куда будет двигаться рынок. Идеальное хеджирование нивелирует риски (за исключением стоимости хеджирования).

Если величина позиции, направленной на хеджирование, больше той, которую необходимо хеджировать, то это называется чрезмерным хеджированием.

Если же компания или инвестор решают отменить свои позиции, направленные на хеджирование, то это называется де-хеджирование.

Хеджирование и понятие риска

Само понятие хеджирования нельзя глубоко раскрыть без определения понятия риска.

Риск – это вероятность неблагоприятного исхода операции, в результате чего может последовать потеря денежных активов, недополучение дохода, либо дополнительные расходы. На валютном рынке на такой исход может повлиять, например, изменение процентной ставки или обменного курса.

Все финансовые активы подвержены тем или иным рискам. Для удобства разделения риска на группы существует общепринятая классификация рисков. Она гласит о том, что риски делятся на процентные и ценовые, а также на кредитные (риски невыполнения обязательств по контракту).

Чтобы застраховать актив от наступления тех или иных рисков используют операции под общим названием хеджирование. Благодаря хеджированию, даже если наступят неблагоприятные условия, убытки будут сведены к нулю.

Хеджирование рисков направлено на сведение рисков к нулю, но тем самым оно уменьшает и вероятность получения большей прибыли, потому что риск и прибыль всегда находятся в прямой зависимости.

Не всегда целью хеджирования выступает минимизация рисков, иногда хеджирование проводится с целью оптимизации рисков. Например, с этой целью некоторые инвестируют свои средства в хедж-фонды.

Хеджирование в качестве инструмента форекс трейдера

Трейдер, имеющий открытые позиции, может застраховать себя от негативного движения цены, чтобы предотвратить увеличение убытка или сохранить прибыль. Для этого ему не обязательно закрывать сделку. Он может произвести хеджирование своей позиции, т.е. предпринять меры для защиты своей позиции от возможного нежелательного изменения цены. Операция хеджирования подразумевает не только исключение риска, но и отказ от прибыли, которая может быть получена, если цена изменится в выгодную сторону.

Для того чтобы произвести хеджирование, трейдеру достаточно открыть противоположную позицию по той же валютной паре в том же объеме. Другими словами, трейдеру необходимо совершить локирование позиции. Локирование позиции имеет еще одно название, отражающее суть метода – замок. Замок запирает позицию и исключает риски, связанные с неблагоприятным движением цены. Куда теперь бы ни направилась цена, прибыль по одной позиции перекроет убытки по другой.

Получается, что хеджирование открытой позиции на рынке форекс, это некоторое капиталовложение, имеющее цель избежать риска, связанного с возможным негативным изменением цен.

Хеджирование подразумевает не обязательно одну встречную позицию, их может быть несколько. Главное, чтобы объемы противоположных ордеров были равны, чтобы уравновешивать прибыль и убыток.

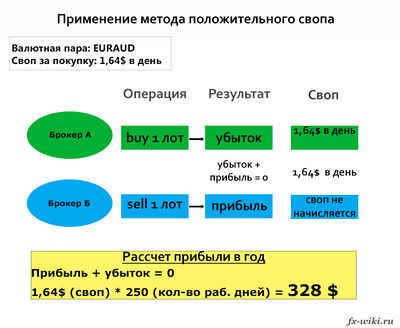

Стоит отметить, что существует более выгодный способ хеджирования на форекс. Метод предполагает снижение риска суммарных потерь по позициям до нуля, но в то же время получение косвенной прибыли с этих позиций. Речь идет о методе положительного свопа (арбитраже процентных ставок между брокерами).

Для того чтобы воспользоваться этим методом, требуется иметь торговые счета у двух разных брокеров. Главное обязательное условие – один брокер должен начислять или списывать своп, а другой нет. Позиция, предполагающая начисление положительного свопа, открывается у брокера, начисляющего своп. Противоположная ей позиция открывается у брокера, который не начисляет своп.

В результате мы имеем две позиции, взаимно-перекрывающие друг друга, которые не могут принести ни убытка, ни прибыли. Но благодаря начислению положительного свопа, конечным результатом является прибыль с этих двух операций. Главным достоинством этого метода является получение прибыли и отсутствие рисков, связанных с валютными колебаниями.

Пример расположен на рисунке 1.

На нем в качестве примера графически отображена операция хеджирования методом положительного свопа по валютной паре EUR/AUD. У брокера А, начисляющего свопы, была открыта сделка на покупку, а у брокера Б, не начисляющего свопы, был открыт противоположный ордер на продажу. Брокер А за один перенос длинной позиции на следующий день начисляет своп в размере 1,64$ за один лот. В результате хеджирования средств колебания валютных котировок не оказывают влияние на суммарный прибыль и убыток, который равен нолю. Благодаря этому средства защищены от риска потерь. Но в то же время мы имеем начисление положительного свопа. Начисленный своп за год составляет 328$. Итак, в данном примере, воспользовавшись методом положительного свопа, мы создали положительный денежный поток в 328$ в год, при этом защитив свои средства от неблагоприятных изменений цен.

Для того чтобы максимизировать прибыль, важно соблюдать несколько правил метода положительного свопа:

• Чем выше разница процентных ставок по валютной паре, тем выше будет начислен своп, также у разных брокеров эта цифра может отличаться.

• Необходимо заранее ознакомится с такими тонкостями торговли у брокера, как комиссии, отсутствие ограничения на длительность торговли

• Необходимо наличие капитала для обеспечения сделок

• Требуется производить своевременное управление позицией, включающее перевод прибыли с позиции, находящейся в прибыли, в позицию находящуюся в минусе, чтобы исключить вероятность маржин кола одной из позиций.

Хеджирование активов

Постоянные изменения котировок на валютных рынках приводят к тому, что валютные рынки относят к высокой группе риска. Многие различные финансовые институты, компании и просто частные лица желают избежать рисков, связанных с валютными операциями, или хотя бы их снизить.

Хеджирование валюты – это открытие срочных сделок на покупку/продажу валюты во избежание потерь, связанных с изменениями курса валют. Сделки открываются для фиксации курса валюты, который действует на момент совершения операции.

Большое количество компаний держит свои активы в родной валюте. Если они сталкиваются с необходимостью покупки другой валюты, например, для нужд компании, то возможно получение прибыли или убытка по сравнению с предыдущим курсом. Такая ситуация сейчас наблюдается у многих российских компаний так или иначе вынужденных работать с американской валютой. Резкое удешевление рубля к доллару привело к тому, что многие компании понесли убытки в отношении своей стоимости в долларах США более чем в два раза. Если бы эти компании провели своевременно хеджирование своих активов, то, вероятно, они бы были застрахованы от этой ситуации, а их активы имели бы прежнюю стоимость в иностранной валюте, несмотря на кризис в России.

Таким образом, хеджирование на валютных рынках, это инструмент, который позволяет застраховать свои средства от неблагоприятного изменения курса валют. Происходит это путем открытия позиции по валютной паре, чтобы зафиксировать текущий курс валюты. Это позволяет компании уйти от риска изменения курса валюты и реально оценивать будущую модель развития компании и ее финансовый результат, для того чтобы планировать дальнейшую работу, стоимость продукции, прибыль, зарплату и прочее.

Пример хеджирования валюты

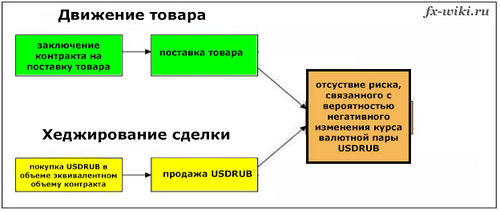

Рассмотрим наглядный пример хеджирования валюты на рынке форекс для нужд компании. Предположим, что компания заключила контракт с поставщиком на поставку оборудования. Это оборудование согласно контракту поставщик должен поставить через 6 месяцев. Рассчитаться за оборудование необходимо тоже через 6 месяцев сразу после поставки оборудования. Расчёт необходимо произвести в долларах. Базовая валюта компании рубли.

Теперь перед компанией стоит риск, что курс USDRUB может значительно изменится за 6 месяцев, и она понесет убытки в результате конвертации рублей в доллары. Конечно, есть вероятность, что курс изменится в выгодную сторону и компания, таким образом, получит прибыль, но, как правило, все конкурентноспособные фирмы ориентированы в первую очередь на снижение рисков. Также компании важна стабильность и максимально точное планирование будущих расходов и доходов.

Компания, чтобы избежать риска, связанного в возможностью негативного изменения курса, проводит хеджирование. Она открывает позицию на покупку на сумму сделки на рынке форекс по валютной паре USDRUB. Через 6 месяцев, когда она произведет расчет с поставщиков, она закроет сделку. Теперь, если цена увеличится за 6 месяцев, компания получит прибыль по данной позиции, которая перекроет убытки в результате покупки долларов в день сделки. Если же цена пойдет вниз, компания получит убыток по позиции на форекс, которые перекроются прибылью в результате покупки долларов по выгодному курсу в день сделки. Другими словами, куда бы не пошла цена, компания в целом не получит ни убытка ни прибыли. Компания зафиксировала курс, действующий на момент заключения контракта, с помощью операции хеджирования.

Наглядное изображение данной операции хеджирования изображено на рисунке ниже.

С другой стороны, если бы расчет за оборудование через 6 месяцев предстоял бы в рублях, обезопасить себя от негативного изменения курса следовало бы поставщику с базовой валютой USD, чтобы при конвертации не потерять прибыль. Для этого ему следовало бы открыть позицию на рынке форекс на продажу валютной пары USDRUB, а в день расчетов ее закрыть. Так он бы захеджировал ожидаемую прибыль, путем фиксации курса, действующего на момент заключения сделки.

Стоит добавить, что это не единственный вариант хеджирования валюты в данной ситуации. Как вариант, можно было бы купить фьючерс по валютной паре USDRUB на срок 6 месяцев по цене, сформированной на текущий момент. Когда наступил бы срок обязательств, компания бы исполнила фьючерс, купив валюту по цене, сформированной 6 месяцев назад.

Итак, хеджирование на форекс позволяет избавиться или максимально снизить риски изменения курса валют. Хеджирование проводится для фиксации стоимости валюты на требуемый промежуток времени. Компания страхует себя от получения убытка в будущем, но в то же время отказывается и от вероятной прибыли. Результатом хеджирования является нулевая прибыль и убытки, не считая затрат на само хеджирование.

Преимущества хеджирования на форекс

Форекс – это рынок, позволяющий использовать маржинальную торговлю. Благодаря ей, на форекс можно открыть сделку объёмом, значительно больше, чем залоговые средства. Это позволяет хеджировать валюту на рынке форекс в необходимом объеме, практически не изымая средств из оборота компании до непосредственной даты платежа.