Стратегия fade the break – это стратегия следования за институциональными трейдерами. Она позволяет розничным трейдерам, как вы и я, подхватывать идею зарабатывать отличные деньги. Давайте рассмотрим эту стратегию.

На рынке Форекс присутствует постоянная борьба между быками и медведями. Иногда эта борьба происходит между розничными и институциональными трейдерами. Общеизвестно, что институциональные трейдеры охотятся на скромных розничных торговцев, которые иногда принимают участие в эмоциональной торговле.

Содержание

Таймфрейм

Стратегия fade the break работает на 15-минутных (M15) или 30-минутнных (М30) графиках. Это означает, что каждая свеча на графике представляет 15 или 30 минутное движение цены.

Индикаторы

Для этой стратегии мы не применяем каких-либо индикаторов. Мы используем только уровни поддержки и сопротивления.

Валютные пары

Эта стратегия подходит для всех валютных пар, которые имеются на брокерской платформе, особенно для семи основных валютных пар:

Концепция стратегии

После того, как цена не может пробить снизу вверх уровень сопротивления или сверху вниз уровень поддержки, рынок часто разворачивается. Невозможность пробития уровня сопротивления характеризуется наличием тени свечи выше уровня сопротивления и ценой закрытия ниже линии. Впоследствии цена падает ниже уровня сопротивления. И наоборот, свеча, пытаясь пробить сверху вниз уровень поддержки, не может закрыться над ним. Впоследствии цена поднимается выше уровня поддержки.

Многие розничные трейдеры попадаются именно ровно на этих уровнях, ожидая «пробоя» уровня сопротивления как сигнала, что цены будут продолжать расти. Или же они ожидают «пробоя» уровня поддержки как сигнала, что цены будут продолжать двигаться вниз. Давайте посмотрим, как применять данную стратегию в торговле.

Настройки для открытия длинных позиций

Пошаговая инструкция для открытия длинной позиции с использованием стратегии fade the break:

1. Определите уровень поддержки.

2. Определите свечу, которая пускает тень ниже уровня поддержки.

3. Подождите, пока эта свеча не закроется выше уровня поддержки (закроется как бычья свеча). Эта свеча называется falsebreak свечей (свечой ложного пробоя)

4. Открывайте длинную позицию на открытии следующей свечи.

5. Установите стоп-лосс на 5 пунктов ниже минимума свечи ложного пробоя.

6. Установите две цели по прибыли для этой торговли, исходя из соотношения риска к прибыли 1:1 и 1:2 соответственно

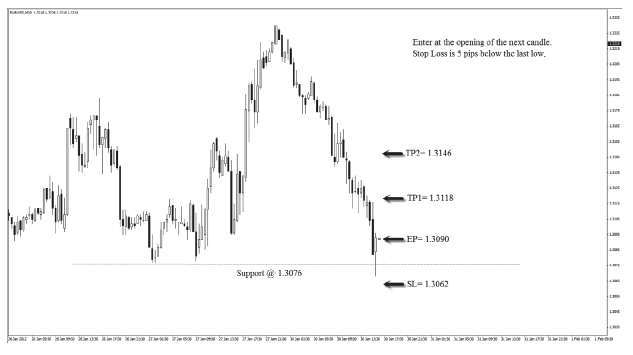

Появление свечи ложного пробоя

Открывайте длинную позицию на открытии следующей свечи

Цена пробивает уровни тейк-профит

7. В этом примере, стоп-лосс составляет 28 пунктов, первый тейк-профит составляет 28 пунктов от цены входа, а второй – 56 пунктов от цены входа.

Открытие длинной позиции на примере:

Цена входа = 1,3090

Стоп-лосс = 1,3062

Тейк-профит 1 = 1,3118

Тейк-профит 2 = 1,3146

Риск для этой торговли составляет 28 пунктов, и прибыль составляет 56 пунктов, если цена пробивает обе цели. Соотношение риска к прибыли составляет 1:2, что дает нам 6% чистой прибыли, и 3% риска.

Настройки для открытия коротких позиций

Пошаговая инструкция для открытия длинной позиции с использованием стратегии fade the break для валютной пары GBP/USD на таймфрейме M15:

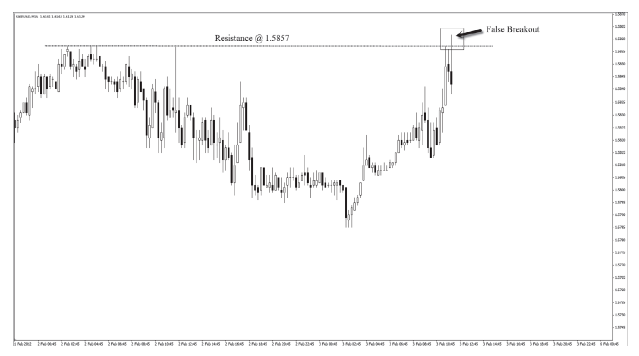

1. Определите уровень сопротивления.

2. Определите свечу, которая пускает тень выше уровня сопротивления.

3. Подождите, пока эта свеча не закроется ниже уровня сопротивления (закроется как медвежья свеча). Т.е. на графике появится свеча ложного пробоя.

Появление свечи ложного пробоя

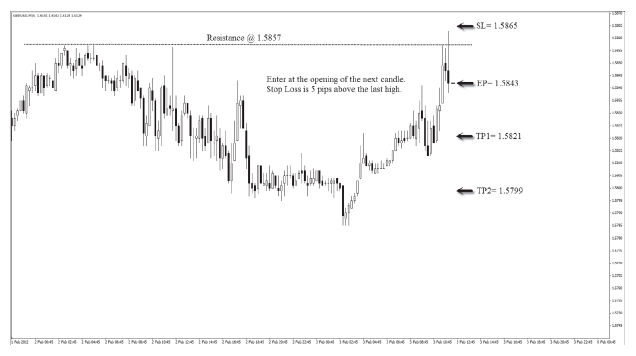

4. Открывайте короткую позицию на открытии следующей свечи.

5. Установите стоп-лосс на 5 пунктов выше максимальной цены свечи ложного пробоя.

6. Установите два уровня тейк-профит, исходя из соотношения к риску 1:1 и 1:2 соответственно.

7. В этом примере стоп-лосс составляет 22 пункта, первый тейк-профит составляет 22 пункта от цены входа, а второй – 44 пункта от цены входа.

Открывайте короткую позицию на открытии следующей свечи

Цена пробивает уровни тейк-профит

Открытие короткой позиции на примере:

Цена входа = 1,5843

Стоп-лосс = 1,5865

Тейк-профит 1 = 1,5821

Тейк-профит 2 = 1,5799

Риск для этой торговли составляет 22 пункта, и прибыль 44 пункта, если цена пробивает оба уровня тейк-профит. Соотношение риска к прибыли составляет 1:2, что дает нам 6% чистой прибыли, и 3% риска.

Краткий обзор стратегии

Основная причина появления ложных пробоев связана с борьбой между розничными и институциональными трейдерами. Обе группы трейдеров легко определяют уровни поддержки и сопротивления, и ложные пробои – это большая подсказка для нас, розничных трейдеров, что импульса для продвижения цены дальше не хватает.

Помните, что ложные пробои – это ловушки для внутридневных трейдеров, которые застают их врасплох. Тем не менее, такие ложные пробои помогают нам превратить эти ловушки в возможности.