Admin (обсуждение | вклад) |

Lika (обсуждение | вклад) |

||

| Строка 1: | Строка 1: | ||

Стратегия Два Пальца относится к традиционным трендследящим системам, когда мы входим в направлении основного [[Тренд|тренда]]. Это простая в применении стратегия, для которой не требуется постоянно находиться у экрана монитора. Поэтому стратегия подойдет всем, кто готов уделять рынку хотя бы 10-20 минут в день. | Стратегия Два Пальца относится к традиционным трендследящим системам, когда мы входим в направлении основного [[Тренд|тренда]]. Это простая в применении стратегия, для которой не требуется постоянно находиться у экрана монитора. Поэтому стратегия подойдет всем, кто готов уделять рынку хотя бы 10-20 минут в день. | ||

| − | Входить мы будем на [[Коррекция|коррекции]], дожидаясь более выгодной цены открытия. Для большей точности | + | Входить мы будем на [[Коррекция|коррекции]], дожидаясь более выгодной цены открытия. Для большей точности точку входа мы будем искать на меньшем ТФ. В качестве основного графика в стратегии используется дневной, дающий самые надежные и долгосрочные сигналы — на дневных графиках [[тренд]] может продолжаться в течение многих дней и недель, а отсутствие большого количества ценового шума уменьшает количество ложных сигналов. |

__TOC__ | __TOC__ | ||

| Строка 18: | Строка 18: | ||

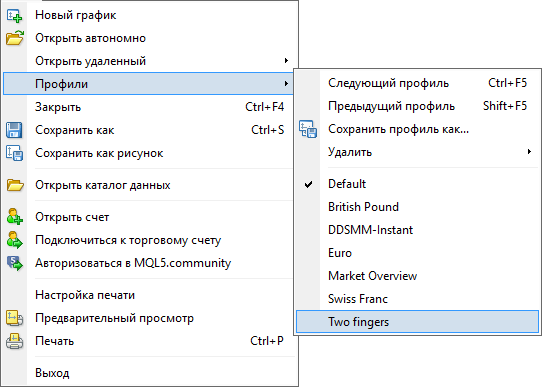

Для определения сигналов мы будем использовать специально подготовленный профиль для MT4. Профиль — это полностью подготовленное к работе торговое окружение, с определенным набором графиков индикаторов и шаблонов. | Для определения сигналов мы будем использовать специально подготовленный профиль для MT4. Профиль — это полностью подготовленное к работе торговое окружение, с определенным набором графиков индикаторов и шаблонов. | ||

| − | Для установки профиля скопируйте файлы из архива в каталог данных терминала. Открыть каталог данных [[MetaTrader 4|терминала]] можно через Файл — Открыть каталог данных. Открыть | + | Для установки профиля скопируйте файлы из архива в каталог данных терминала. Открыть каталог данных [[MetaTrader 4|терминала]] можно через Файл — Открыть каталог данных. Открыть установленный профиль можно через Файл — Профили — Two fingers. |

[[File:good strategy (9).png|border|1000x400px]] | [[File:good strategy (9).png|border|1000x400px]] | ||

| Строка 28: | Строка 28: | ||

== Правила торговли == | == Правила торговли == | ||

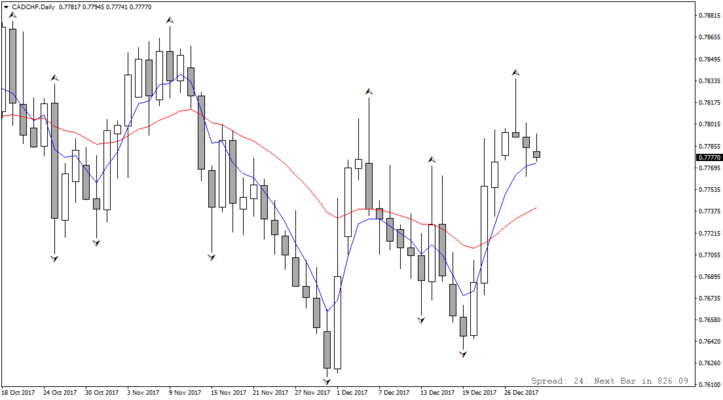

| − | В качестве индикаторов нам понадобятся обычные [[Custom Moving Averages|скользящие средние]], фракталы Билла Вильямса и индикатор OsMA. Итак | + | В качестве индикаторов нам понадобятся обычные [[Custom Moving Averages|скользящие средние]], фракталы Билла Вильямса и индикатор OsMA. Итак для определения тренда мы используем две простые скользящие средние с периодами 5/22 и дневной таймфрейм. Когда быстрая скользящая находится выше медленной — тренд восходящий, когда ниже — тренд нисходящий. Лучший момент для входа — сразу после пересечения линий, то есть на зарождении нового тренда. |

Вход на покупки: | Вход на покупки: | ||

| Строка 34: | Строка 34: | ||

Скользящая с периодом 5 находится выше скользящей с периодом 22; | Скользящая с периодом 5 находится выше скользящей с периодом 22; | ||

На дневном графике образуется фрактал обратного направления (выше цены); | На дневном графике образуется фрактал обратного направления (выше цены); | ||

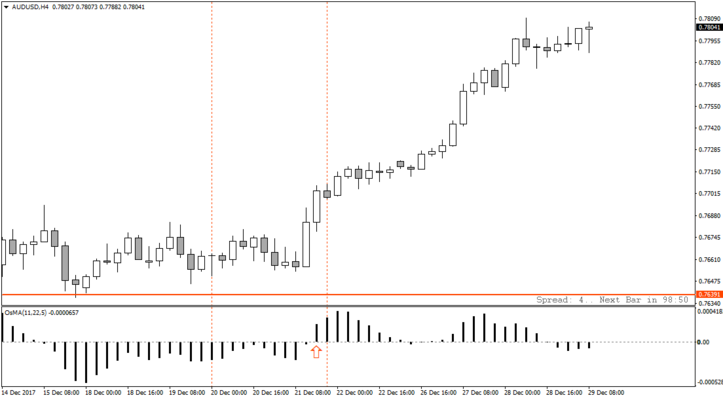

| − | Дальше | + | Дальше переходим на график H4 и ждем пока осциллятор [[OsMA|OsMA]] не пересечет нулевую линию снизу вверх; |

Выходим из позиции по обратному пересечению осциллятора. | Выходим из позиции по обратному пересечению осциллятора. | ||

| Строка 41: | Строка 41: | ||

Скользящая с периодом 5 находится ниже скользящей с периодом 22; | Скользящая с периодом 5 находится ниже скользящей с периодом 22; | ||

На дневном графике образуется фрактал обратного направления (ниже цены); | На дневном графике образуется фрактал обратного направления (ниже цены); | ||

| − | Дальше | + | Дальше переходим на график H4 и ждем пока осциллятор OsMA не пересечет нулевую линию сверху вниз; |

Выходим из позиции по обратному пересечению осциллятора. | Выходим из позиции по обратному пересечению осциллятора. | ||

| Строка 50: | Строка 50: | ||

[[File:good strategy (30).png|border|1000x400px]] | [[File:good strategy (30).png|border|1000x400px]] | ||

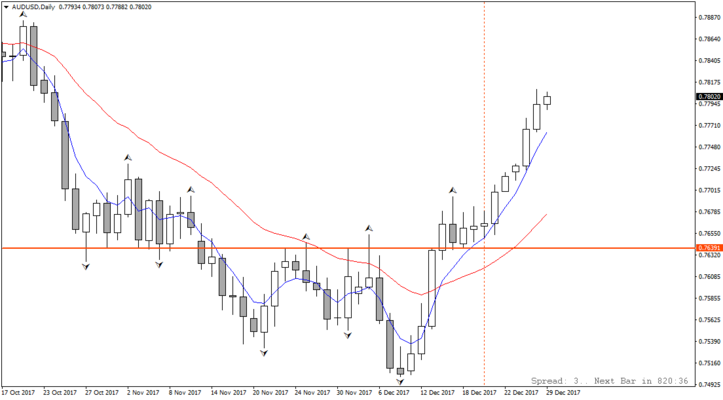

| − | График H4. Первая вертикальная линия здесь — момент образования фрактала (начала коррекции тренда). Теперь нам нужно определить момент | + | График H4. Первая вертикальная линия здесь — момент образования фрактала (начала коррекции тренда). Теперь нам нужно определить момент пересечения OsMA нулевого уровня — это будет означать завершение коррекции — пора входить в рынок. |

[[File:good strategy (39).png|border|1000x400px]] | [[File:good strategy (39).png|border|1000x400px]] | ||

| Строка 56: | Строка 56: | ||

Стоп-лосс мы ставим за локальным минимумом, тейк-профит в два раза больше стоп-лосса. Также, как вариант, из рынка можно выходить по обратному пересечению индикатора OsMA. | Стоп-лосс мы ставим за локальным минимумом, тейк-профит в два раза больше стоп-лосса. Также, как вариант, из рынка можно выходить по обратному пересечению индикатора OsMA. | ||

| − | == Мани | + | == Мани менеджмент == |

Как известно, стратегия управления капиталом заключает в себе половину успеха от торговли на рынке Форекс. А дело в том, что для восстановления потерь приходится применять намного больше усилий, чем было приложено на заработок. Например, при потере 25% от депозита, для полного восстановления потерь вам нужно будет получить прибыль в размере 33%. Если же вы потеряете половину депозита, то восстановить потери вы сможете только после заработка 100% от имеющейся у вас суммы. Получается, вам придется приложить в два раза больше усилий, чтобы выйти на тот же уровень. Собственно, по этой причине снижение относительной просадки — одна из главных задач трейдера. | Как известно, стратегия управления капиталом заключает в себе половину успеха от торговли на рынке Форекс. А дело в том, что для восстановления потерь приходится применять намного больше усилий, чем было приложено на заработок. Например, при потере 25% от депозита, для полного восстановления потерь вам нужно будет получить прибыль в размере 33%. Если же вы потеряете половину депозита, то восстановить потери вы сможете только после заработка 100% от имеющейся у вас суммы. Получается, вам придется приложить в два раза больше усилий, чтобы выйти на тот же уровень. Собственно, по этой причине снижение относительной просадки — одна из главных задач трейдера. | ||

| − | Самый простой способ сохранить свой депозит, не рисковать многим и всегда соблюдать установленный риск на | + | Самый простой способ сохранить свой депозит, не рисковать многим и всегда соблюдать установленный риск на сделку. Разумным считается риск в 2-3% от депозита. В данном случае, 2-3% — это максимальный размер потерь, который мы можем себе позволить в одной сделке, а не непосредственно ее маржинальное обеспечение (залог). Следуя этому простому правилу, вы не потеряете свой депозит, даже в случае целой серии убыточных сделок. Но, само собой, это не отменяет разработки прибыльной торговой системы — никакая стратегия управления капиталом не сможет вытянуть убыточную стратегию в прибыль на относительно длительном промежутке времени. |

== Дополнительно == | == Дополнительно == | ||

| Строка 72: | Строка 72: | ||

== Заключение == | == Заключение == | ||

| − | Два пальца — это стратегия, по большей части, для консервативных инвесторов, предпочитающих размеренную и спокойную торговлю. Считается, что торговля на дневных графиках намного проще торговли на мелких ТФ, где большое количество ценового шума и отсутствуют долгосрочные неэффективности. По этим причинам | + | Два пальца — это стратегия, по большей части, для консервативных инвесторов, предпочитающих размеренную и спокойную торговлю. Считается, что торговля на дневных графиках намного проще торговли на мелких ТФ, где большое количество ценового шума и отсутствуют долгосрочные неэффективности. По этим причинам именно высокие периоды при правильном использовании будут приносить больше всего прибыли. |

== Скачать == | == Скачать == | ||

Версия 19:18, 19 января 2018

Стратегия Два Пальца относится к традиционным трендследящим системам, когда мы входим в направлении основного тренда. Это простая в применении стратегия, для которой не требуется постоянно находиться у экрана монитора. Поэтому стратегия подойдет всем, кто готов уделять рынку хотя бы 10-20 минут в день.

Входить мы будем на коррекции, дожидаясь более выгодной цены открытия. Для большей точности точку входа мы будем искать на меньшем ТФ. В качестве основного графика в стратегии используется дневной, дающий самые надежные и долгосрочные сигналы — на дневных графиках тренд может продолжаться в течение многих дней и недель, а отсутствие большого количества ценового шума уменьшает количество ложных сигналов.

Содержание

Основная идея

Торговля по тренду — это одна из самых надежных методик торговли на рынке Форекс. Любое существующее движение обладает определенной инерцией, и чтобы остановить уже начатый тренд, на то должны быть соответствующие предпосылки. Идея в том, что входить мы будем на коррекциях, откатах текущего тренда. Это гарантирует, что в рынок мы войдем по выгодной цене и что текущий тренд все еще в силе.

Дело в том, что уже начатый тренд может продолжаться днями и неделями, в течение которых мы можем периодически заходить в рынок и брать почти гарантированную прибыль. Когда же происходит разворот тенденции, направление сделок меняется, но не меняется сама стратегия.

Вспомогательный шаблон

Для определения сигналов мы будем использовать специально подготовленный профиль для MT4. Профиль — это полностью подготовленное к работе торговое окружение, с определенным набором графиков индикаторов и шаблонов.

Для установки профиля скопируйте файлы из архива в каталог данных терминала. Открыть каталог данных терминала можно через Файл — Открыть каталог данных. Открыть установленный профиль можно через Файл — Профили — Two fingers.

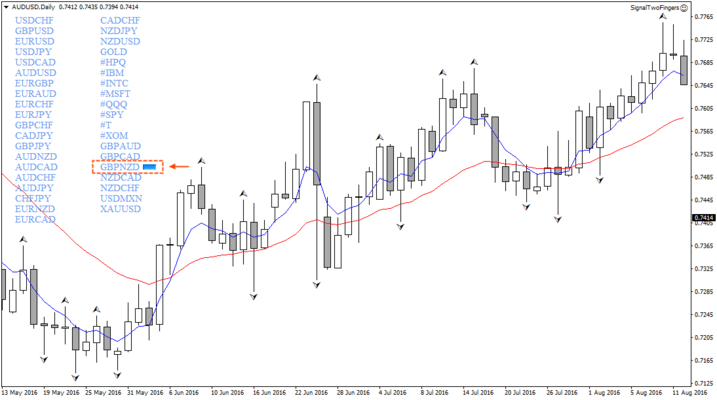

В торговле мы будем использовать два таймфрейма: дневной для определения направления основного тренда и четырехчасовой для определения точки входа. Вместе со сменой ТФ меняется и набор индикаторов. Также в правом нижнем углу будет отображаться информация о текущем размере спреда в пунктах и времени до закрытия текущего бара.

Правила торговли

В качестве индикаторов нам понадобятся обычные скользящие средние, фракталы Билла Вильямса и индикатор OsMA. Итак для определения тренда мы используем две простые скользящие средние с периодами 5/22 и дневной таймфрейм. Когда быстрая скользящая находится выше медленной — тренд восходящий, когда ниже — тренд нисходящий. Лучший момент для входа — сразу после пересечения линий, то есть на зарождении нового тренда.

Вход на покупки:

Скользящая с периодом 5 находится выше скользящей с периодом 22; На дневном графике образуется фрактал обратного направления (выше цены); Дальше переходим на график H4 и ждем пока осциллятор OsMA не пересечет нулевую линию снизу вверх; Выходим из позиции по обратному пересечению осциллятора.

Вход на продажи:

Скользящая с периодом 5 находится ниже скользящей с периодом 22; На дневном графике образуется фрактал обратного направления (ниже цены); Дальше переходим на график H4 и ждем пока осциллятор OsMA не пересечет нулевую линию сверху вниз; Выходим из позиции по обратному пересечению осциллятора.

Пример сделки

Допустим, мы определяем на графике наличие восходящего тренда. Дальше на графике должен образоваться фрактал, направление которого будет противоположно направлению основной тенденции: верхний фрактал для тренда вверх и нижний для тренда вниз. Определив фрактал, переходим на таймфрейм ниже. Так как фрактал обычно состоит из 5 свечей, на графике он образуется с запаздыванием в две свечи.

График H4. Первая вертикальная линия здесь — момент образования фрактала (начала коррекции тренда). Теперь нам нужно определить момент пересечения OsMA нулевого уровня — это будет означать завершение коррекции — пора входить в рынок.

Стоп-лосс мы ставим за локальным минимумом, тейк-профит в два раза больше стоп-лосса. Также, как вариант, из рынка можно выходить по обратному пересечению индикатора OsMA.

Мани менеджмент

Как известно, стратегия управления капиталом заключает в себе половину успеха от торговли на рынке Форекс. А дело в том, что для восстановления потерь приходится применять намного больше усилий, чем было приложено на заработок. Например, при потере 25% от депозита, для полного восстановления потерь вам нужно будет получить прибыль в размере 33%. Если же вы потеряете половину депозита, то восстановить потери вы сможете только после заработка 100% от имеющейся у вас суммы. Получается, вам придется приложить в два раза больше усилий, чтобы выйти на тот же уровень. Собственно, по этой причине снижение относительной просадки — одна из главных задач трейдера.

Самый простой способ сохранить свой депозит, не рисковать многим и всегда соблюдать установленный риск на сделку. Разумным считается риск в 2-3% от депозита. В данном случае, 2-3% — это максимальный размер потерь, который мы можем себе позволить в одной сделке, а не непосредственно ее маржинальное обеспечение (залог). Следуя этому простому правилу, вы не потеряете свой депозит, даже в случае целой серии убыточных сделок. Но, само собой, это не отменяет разработки прибыльной торговой системы — никакая стратегия управления капиталом не сможет вытянуть убыточную стратегию в прибыль на относительно длительном промежутке времени.

Дополнительно

Постоянный мониторинг большого количества графиков - дело не из легких. Автор стратегии придерживается того же мнения, поэтому для этой задачи был создан специальный индикатор, который отображает на графике сигналы по всем инструментам, отражаемым в обзоре рынка. Собственно, поэтому перед использованием индикатора рекомендуется убрать из обзора рынка все неиспользуемые инструменты.

Сигнал на вход подается одновременно в виде графического и звукового оповещения. Графически сигнал отображается в виде жирной черты синего цвета напротив названия торгового инструмента в таблице. Вместе с этим вы получаете оповещение в виде штатного алерта MT4.

Заключение

Два пальца — это стратегия, по большей части, для консервативных инвесторов, предпочитающих размеренную и спокойную торговлю. Считается, что торговля на дневных графиках намного проще торговли на мелких ТФ, где большое количество ценового шума и отсутствуют долгосрочные неэффективности. По этим причинам именно высокие периоды при правильном использовании будут приносить больше всего прибыли.