Admin (обсуждение | вклад) (Новая страница: «'''Прямоугольные нисходящие расширяющиеся паттерны''' - паттерны, которые в большинстве с…») |

Lika (обсуждение | вклад) |

||

| (не показаны 4 промежуточных версий 1 участника) | |||

| Строка 1: | Строка 1: | ||

'''Прямоугольные нисходящие расширяющиеся паттерны''' - паттерны, которые в большинстве случаев пробиваются вверх, они могут пробиваться в любую сторону. Первое, что можно заметить из краткого обзора, это то, что линия разворота или консолидации не говорит о том, что данная формация является бычьей или медвежьей. Потому что это зависит от направления пробоя. Если пробой направлен вверх, что случается в 57% случаев, то формация является бычьей. Для пробоев вниз, которые происходят в 37% случаев, формация является медвежьей. В остальных случаях имеют место горизонтальные пробои, в которых отсутствует конкретное направление пробоя. | '''Прямоугольные нисходящие расширяющиеся паттерны''' - паттерны, которые в большинстве случаев пробиваются вверх, они могут пробиваться в любую сторону. Первое, что можно заметить из краткого обзора, это то, что линия разворота или консолидации не говорит о том, что данная формация является бычьей или медвежьей. Потому что это зависит от направления пробоя. Если пробой направлен вверх, что случается в 57% случаев, то формация является бычьей. Для пробоев вниз, которые происходят в 37% случаев, формация является медвежьей. В остальных случаях имеют место горизонтальные пробои, в которых отсутствует конкретное направление пробоя. | ||

| − | [[Файл:3. | + | [[Файл:3.1.png|250px]] |

Только те паттерны, которые пробиваются в одном направлении, а продолжают свое движение в противоположном, были отнесены к ошибочным (5%). Я считаю, что частота неудачных сделок ниже 20% является приемлемой, поэтому процент пробоев в обоих направлениях довольно хороший. | Только те паттерны, которые пробиваются в одном направлении, а продолжают свое движение в противоположном, были отнесены к ошибочным (5%). Я считаю, что частота неудачных сделок ниже 20% является приемлемой, поэтому процент пробоев в обоих направлениях довольно хороший. | ||

| Строка 104: | Строка 104: | ||

Общая статистика прямоугольных нисходящих расширяющихся паттернов | Общая статистика прямоугольных нисходящих расширяющихся паттернов | ||

[[Файл:3.8.png|550px]] | [[Файл:3.8.png|550px]] | ||

| + | Примечание: Данный редко встречающийся паттерн лучше демонстрирует пробои вверх, при этом средний прирост цены составляет 27%. | ||

| + | |||

| + | Средний рост цены после пробоя вверх составляет 27%, но, вероятнее всего, рост составляет от 20% до 30%. Поскольку я основываю наиболее вероятный подъем на процентном распределении прибыли для каждого паттерна, я должен предостеречь вас в достаточной мере не акцентироваться на этих конкретных цифрах статистики, так как таких паттернов просто слишком мало, чтобы сделать окончательные выводы. Самый высокий процент, например, у семи пробоев с движением цены в 30%, далее следуют пять пробоев с движением цены в 20%. Для сравнения 30% и выше – это достаточно надежная цифра. Другие виды паттернов, как правило, имеют вероятный подъем цены в пределах от 10% до 15%, и, если бы в этой категории находились достаточное количество паттернов, то можно было бы ожидать и соответствующую эффективность. | ||

| + | |||

| + | Среднее понижение цены после пробоя вниз составляет 19%. Эта цифра близка к диапазону большинства медвежьих формаций (20%). Наиболее вероятное снижение находится в диапазоне от 10% до 15%, и та же цифра относится и к величине паттерна. Даже притом что паттернов было немного, результаты являются типичными и, вероятно, отсутствуют никакие-либо неожиданности. | ||

| + | |||

| + | Для определения ценового ориентира после пробоя паттерна используйте правило оценки. В разделе «тактики торговли» мы рассмотрим этот расчет более тщательно, тем не менее, правило оценки просто вычисляет высоту паттерна и добавляет результат к цене пробоя или вычитает его из нее. Обычно целевой ценовой ориентир служит минимально ожидаемым движением цены. Для этого паттерна при пробоях вверх цена доходит до целевого ориентира или превышает его в 89% случаев, а при пробоях вниз цена доходит до целевого ориентира или превышает его в 69% случаев. Я рассчитываю видеть значения выше 80%, следовательно, для пробоев вниз эффективность является низкой. | ||

| + | |||

| + | Длина паттерна составляет от 3 месяцев (для пробоев вниз) до 5 месяцев (для пробоев вверх), при этом средняя его длина для достижения своей конечной цены составляет около 3 месяцев (88 дней). Для достижения конечного максимума при восходящем движении после пробоев вверх (27%) требуется больше времени, чем для достижения конечного минимума при нисходящем движении после пробоев вниз (19%). Иными словами, ценовой ориентир при пробоях вверх достигается в течение более длительного промежутка времени, чем при пробоях вниз. | ||

| + | |||

| + | Частичный подъем цены, когда цены начинаются двигаться вверх от нижней линии тренда в направлении верхней линии тренда, но не касаются ее и разворачиваются вниз, приводит к пробоям в 58% случаев. Это лишь немногим больше, чем угадать результат жребия. Тем не менее, частичные понижения цены – аналогичное действие, только от верхней части паттерна – приводят к пробоям вверх в 78% случаев. Это достаточная цифра, чтобы взять ее за основу торговой стратегии на пробоях вверх: если вы видите частичное понижение цены, то покапайте акции на начале разворота и ее движении вверх. Таблица 3.3 описывает статистику пробоев. Поскольку данный паттерн может пробиваться в любом направлении, статистика неудачных сделок делится на две категории: неудачные сделки при пробе вниз и вверх. Только в 19% всех паттернов после пробоя вверх цена не в состоянии продолжить восходящее движение вверх более чем на 5%. Для пробоев вниз только один паттерн не в состоянии продолжить нисходящее движение. Помните, что размер выборки включает всего лишь 47 и 30 паттернов для пробоев вверх и вниз соответственно. | ||

| + | |||

| + | Таблица 3.3 | ||

| + | Статистика пробоев для прямоугольных нисходящих расширяющихся паттернов | ||

| + | [[Файл:3.9.png|550px]] | ||

Примечание: Несмотря на то, что паттерн традиционно является медвежьим, пробои вверх случаются чаще (57%), чем пробои вниз (37%). | Примечание: Несмотря на то, что паттерн традиционно является медвежьим, пробои вверх случаются чаще (57%), чем пробои вниз (37%). | ||

| Строка 110: | Строка 125: | ||

Коррекции и откаты случаются редко, они обнаружены только в 23% и 33% всех паттернов соответственно. Продолжительность отката составляет 14 дней, что немногим выше нормы (от 10 до 12 дней) для всех видов формаций. Я игнорирую все коррекции и откаты продолжительностью более 30 дней, поскольку я считаю, что это обычное ценовое движение, не связанное с коррекцией или откатом. | Коррекции и откаты случаются редко, они обнаружены только в 23% и 33% всех паттернов соответственно. Продолжительность отката составляет 14 дней, что немногим выше нормы (от 10 до 12 дней) для всех видов формаций. Я игнорирую все коррекции и откаты продолжительностью более 30 дней, поскольку я считаю, что это обычное ценовое движение, не связанное с коррекцией или откатом. | ||

| − | [[Файл:3. | + | [[Файл:3.10.png|550px]] |

Рисунок 3.6 Горизонтальный пробой. Цены не поднимаются выше и не падают значительно ниже паттерна месяцами (на рисунке представлен график акции на недельном таймфрейме). | Рисунок 3.6 Горизонтальный пробой. Цены не поднимаются выше и не падают значительно ниже паттерна месяцами (на рисунке представлен график акции на недельном таймфрейме). | ||

| Строка 129: | Строка 144: | ||

Таблица 3.4 | Таблица 3.4 | ||

Торговые тактики для прямоугольных нисходящих расширяющихся паттернов | Торговые тактики для прямоугольных нисходящих расширяющихся паттернов | ||

| − | [[Файл:3. | + | [[Файл:3.11.png|550px]] |

Примечание: Всегда ожидайте пробоя, а затем торгуйте в направлении тренда. | Примечание: Всегда ожидайте пробоя, а затем торгуйте в направлении тренда. | ||

| Строка 138: | Строка 153: | ||

Скажем, стоп-лосс можно установить на уровне 45 3/4, чуть ниже нижней части зоны поддержки. Если сделка произойдет на уровне 50 1/2, который является ценой закрытия дня после пробоя, то потенциальные потери составят менее 10%. А целевая цена составит 55 1/2, или 10% потенциального роста, при этом соотношение прибыли к потерям будут неинтересны, 1:1. В такой ситуации, вы можете переместить свой стоп выше (уменьшив свои риски) или искать другой более прибыльной возможности для торговли. Помните, что никакие правила не говорит о том, что вы обязаны разместить ордер. | Скажем, стоп-лосс можно установить на уровне 45 3/4, чуть ниже нижней части зоны поддержки. Если сделка произойдет на уровне 50 1/2, который является ценой закрытия дня после пробоя, то потенциальные потери составят менее 10%. А целевая цена составит 55 1/2, или 10% потенциального роста, при этом соотношение прибыли к потерям будут неинтересны, 1:1. В такой ситуации, вы можете переместить свой стоп выше (уменьшив свои риски) или искать другой более прибыльной возможности для торговли. Помните, что никакие правила не говорит о том, что вы обязаны разместить ордер. | ||

| − | [[Файл:3. | + | [[Файл:3.12.png|550px]] |

Рисунок 3.7 Пробой вверх нисходящего расширяющегося паттерна. Согласно правилу оценки для пробоев вверх при работе на нисходящих расширяющихся паттернах, определите разницу между максимумом и минимумом в паттерне, обозначенными точками А и В. Добавьте результат к точке А и получите целевую цену. Прошло почти 7 месяцев, пока цены не превысили цель. В точке С появляется небольшой симметричный треугольник. | Рисунок 3.7 Пробой вверх нисходящего расширяющегося паттерна. Согласно правилу оценки для пробоев вверх при работе на нисходящих расширяющихся паттернах, определите разницу между максимумом и минимумом в паттерне, обозначенными точками А и В. Добавьте результат к точке А и получите целевую цену. Прошло почти 7 месяцев, пока цены не превысили цель. В точке С появляется небольшой симметричный треугольник. | ||

| Строка 153: | Строка 168: | ||

Действительно, на следующий день цена упала еще ниже, снова коснувшись нижней трендовой линии расширяющегося паттерна. После этого она подскочила. В ближайшие дни он наблюдал, как цена на удивление молниеносно пересекла паттерн и коснулась верхней линии тренда. С учетом комиссий Ральф получил небольшую потерю. Возможно, он слишком рано начал продавать или, может, он просто был крайне осторожным, а также какие уроки он извлек из этой ситуации? Найдите немного времени на поиск ответов в своей собственной торговле, и вы быстро станете лучшим инвестором. | Действительно, на следующий день цена упала еще ниже, снова коснувшись нижней трендовой линии расширяющегося паттерна. После этого она подскочила. В ближайшие дни он наблюдал, как цена на удивление молниеносно пересекла паттерн и коснулась верхней линии тренда. С учетом комиссий Ральф получил небольшую потерю. Возможно, он слишком рано начал продавать или, может, он просто был крайне осторожным, а также какие уроки он извлек из этой ситуации? Найдите немного времени на поиск ответов в своей собственной торговле, и вы быстро станете лучшим инвестором. | ||

| − | [[Category: | + | [[Category:Графические фигуры]] |

Текущая версия на 10:17, 16 декабря 2015

Прямоугольные нисходящие расширяющиеся паттерны - паттерны, которые в большинстве случаев пробиваются вверх, они могут пробиваться в любую сторону. Первое, что можно заметить из краткого обзора, это то, что линия разворота или консолидации не говорит о том, что данная формация является бычьей или медвежьей. Потому что это зависит от направления пробоя. Если пробой направлен вверх, что случается в 57% случаев, то формация является бычьей. Для пробоев вниз, которые происходят в 37% случаев, формация является медвежьей. В остальных случаях имеют место горизонтальные пробои, в которых отсутствует конкретное направление пробоя.

Только те паттерны, которые пробиваются в одном направлении, а продолжают свое движение в противоположном, были отнесены к ошибочным (5%). Я считаю, что частота неудачных сделок ниже 20% является приемлемой, поэтому процент пробоев в обоих направлениях довольно хороший.

Среднее восходящее (27%) или нисходящее (19%) движение цены являются ниже номинального. Как правило, бычьи паттерны в среднем показывают восходящее движение приблизительно на 40%, а медвежьи показывают нисходящее движение приблизительно на 20%. Тем не менее, цена, вероятнее всего, при пробое вверх поднимется на 20%-30%. Поскольку сводные данные используют частотное распределение прибыли, эти цифры означают, что прибыль распределяется равномерно. Другими словами, взятие несколько раз крупной прибыли искажает среднее значение движения вверх. К сожалению, в связи с небольшим размером выборки эти цифры только предполагаемые. Я считаю, что движение вверх, вероятнее всего, происходит в диапазоне от 10% до 15%, как и у большинства других бычьих паттернов.

Правило оценки для этих паттернов работает лучше, чем для восходящих расширяющихся паттернов. Для пробоев вниз, практически в 7 из 10 случаев (69%) цена достигает свои ориентиры или превышает их, а для пробоев вверх цена достигает свои ориентиры в 89% случаев. Первая статистика является граничной, а вторая – обнадеживающей. Суть торговли на данном паттерне достаточно проста: подождите пробоя, а затем открывайте позицию в направлении пробоя.

Содержание

КРАТКИЙ ОБЗОР

Признаки Горизонтальная верхняя линия тренда с более низкими минимумами, образующими косонисходящую нижнюю линию тренда Разворот или консолидация В краткосрочной перспективе (менее 3 месяцев) происходит разворот в 3% случаев Процент неудачных сделок при пробое вниз 19% Процент неудачных сделок при пробое вверх 19% Среднее восходящее движение 27%, но, вероятнее всего, рост цены составляет от 20% до 30% Среднее нисходящее движение 19%, но, вероятнее всего, падение цены составляет приблизительно от 10% до 15% Тенденция объемов Отсутствует Откаты 33% Коррекции 23% Процент соответствия прогнозируемому ценовому ориентиру 69% для успешных пробоев вниз, 89% для успешных пробоев вверх

Ценовое движение

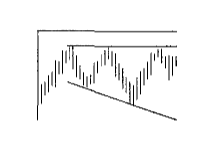

Как выглядят нисходящие расширяющиеся паттерны, и почему они образуются? На рисунке 3.1 приведен пример данного графического паттерна. Характерная горизонтальная верхняя трендовая линия и косонисходящая нижняя трендовая линия являются очевидными. Это два ключевых компонента данного паттерна. Цены в верхней части формации достигают одного и того же уровня, а затем снижаются. Горизонтальная трендовая линия может соединять вершины в течение длительного периода времени.

Рисунок 3.1 Нисходящий расширяющийся паттерн. Для этой фигуры характерна горизонтальная линия тренда вдоль вершин и нисходящая линия тренда, соединяющая небольшие минимумы. Продленная далее нисходящая линия тренда показывает будущие зоны поддержки и сопротивления. 3 ноября появляется однодневный разворот, когда цены на высоком объеме пробили вверх верхнюю трендовую линию паттерна, но закрылись на минимуме данного дня.

В нижней части паттерна небольшие минимумы касаются нисходящей трендовой линии, после чего цены отбиваются. В конце концов, цены выходят за пределы формации, закрываясь либо выше верхней линии тренда, либо ниже нижней.

На рисунке 3.1 показан пробой вниз, так как цены закрываются ниже нижней трендовой линии. Для пробоя необходимо, чтобы цены закрывались за пределами трендовой линии формации, таким образом, шип 3 ноября не относится к пробою вверх. В тот день цены закрылась на уровне 19, на минимуме дня, и ниже уровня верхней трендовой линии, находящейся приблизительно на уровне 19 1/2.

В кратком обзоре паттерна я упомянул, что большинство нисходящих расширяющихся паттернов демонстрируют пробои вверх. Рисунок 3.2 показывает пример. В верхней части паттерна присутствуют несколько хорошо сформированных небольших вершин, достигающих одного и того же уровня цен. А три дневных минимума образуют нижнюю линию тренда. Касательная линия тренда является такой независимо от того, соединяет ли она единичные дневные шипы или многодневные последовательные касания.

Рисунок 3.2 показывает расширяющийся паттерн с пробоем вверх и ценовым движением на 10%, продолжавшимся чуть более 2 недель. В мае 1996 года акция достигла уровня 29, дав прирост в 25%. Рисунок также демонстрирует одну из немногих коррекций цены к верхней части паттерна. Данная коррекция происходит почти спустя 4 недели после пробоя. Я считаю коррекциями или откатами те из них, которые происходят на протяжении 30 дней; если же прошел более длительный промежуток времени, то это уже новое ценовое действие, не связанное с коррекцией или откатом. В данном случае цена вернулась в течение 27 дней.

Рисунок 3.2 Другой нисходящий расширяющийся паттерн, но на этот раз с пробоем вверх. Спустя почти 4 недели после пробоя цены вернулись паттерну и, в конечном счете, двинулись вверх.

Рисунок 3.3 Два нисходящих расширяющихся паттерна. Первый показывает отскок цены от более ранней зоны поддержки. Второй показывает частичный подъем, который часто предшествует конечному пробою. Параллельными линиями тренда показаны две области сопротивления.

Почему образуются эти графические паттерны? Посмотрите на рисунок 3.3. В начале апреля 1993 года акция начала формирование первого паттерна и поднялась выше в цене на умеренном объеме, пока не достигла уровня 35. Здесь она встретила сопротивление инвесторов, продающих данную акцию, и рост застопорился. Боковое движение акции продолжалось до 10 мая, пока акция не опустилась ниже уровня предыдущего незначительного минимума. Приблизившись к 31 уровню, она вошла в зону поддержки, сформировавшуюся после отката в середине марта. Снижение остановилось, и в течение нескольких дней акция находилась в боковом тренде. У уровня поддержки многие инвесторы полагают, что снижение цены заканчивается, и акция, вероятно, будет двигаться вверх. Так и произошло. На больших объемах цена открылась гэпом вверх и быстро взлетела обратно к предыдущим максимумам. Акция столкнулась с давлением продавцов от учреждений и других трейдеров, пытающихся продать пакет акций по фиксированной цене. Имеющаяся поддержка прекратила наступление. Прежде чем цены начали быстро снижаться к новому небольшому минимуму, они в течение нескольких дней находились в верхах, а затем спустились чуть ниже и сделали паузу.

С повышением объема цена снизилась, пока не коснулась нижней линии тренда, области поддержки. Подозревая перепроданность акций, инвесторы снова купили ее, заставив акцию снова двигаться выше. Когда акция достигла старого максимума, оставалось меньше акций, доступных для покупки. Судя по всему, данные инвесторы и учреждения, которые пытались получить акции по цене 35, продали большую часть своих акций в предыдущие месяцы. Взлет цены на имеющемся предложении способствовал гэпу вверх, и акция закрылась выше старого максимума. Произошел пробой вверх. Акция поднялась выше, но в ближайшее время сформировала еще один нисходящий расширяющийся паттерн. На этот раз он был компактным и плотным, но оказался медвежьим. После неудачной попытки акции достичь верхней трендовой линии частичное повышение предвестило грядущее падение цены. Акции упали ниже нижней трендовой линии в конце сентября и продолжили нисходящее движение.

Если посмотреть на оба паттерна, их история почти аналогична. Существует предложение на покупку доступных акций по фиксированной цене. После того как это предложение исчерпывает себя, цены или поднимаются выше верхней линии тренда, или падают ниже нижней. Определить прогнозируемое движение сложно. Иногда продавцы преодолевает покупателей, и акция падает в цене и, будучи не в состоянии восстановиться, пронзает нижнюю линию тренда. В других случаях, преодолевают восторженные покупатели, толкающие цены выше.

Рекомендации для распознавания паттерна

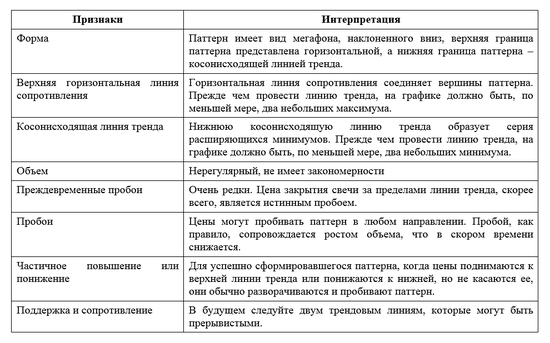

В таблице 3.1 приведены некоторые рекомендации, которые могут помочь выявить нисходящие расширяющиеся паттерны. Форма паттерна представлена в виде верхней горизонтальной линии тренда, касаясь которой цены меняют свое направление, и косонисходящей нижней линией тренда, которую образуют цены при падении своими более низкими минимумами.

Вы можете отобразить на графике горизонтальную трендовую линию, соединив как минимум два незначительных максимума. Аналогично и для нисходящей трендовой линии: для ее отображения вам необходимы, по меньшей мере, два различных минимума. Для распознавания расширяющегося паттерна, как правило, требуется определенный интервал времени, и обычно каждую из трендовых линий цена касается более чем два раза.

Таблица 3.1 Идентификационные признаки прямоугольного нисходящего расширяющегося паттерна

Для данного паттерна объем не подчиняется какому-либо правилу. Иногда объем снижается, а затем резко повышается в день пробоя, как и в паттернах треугольники. В других случаях, по мере приближения пробоя объем начинает медленно поднимается. Из двух сценариев, первый встречается несколько чаще, чем второй, в 53% случаев по сравнению с 47%. Поскольку данные числа близки, я игнорирую их разницу.

Частичный подъем, показанный на рисунке 3.3, или частичное снижение часто в конечном случае приводит к пробою. Если цены возвращаются к линии тренда после частичного подъема или падения, они, как правило, сразу же пробивают ее (то есть, без повторного пересечения паттерна). В разделе статистики вы увидим, что такое поведение цен является более надежным для пробоев вверх, чем для пробоев вниз.

Продленные далее линии тренда иногда могут выступать в качестве областей поддержки или сопротивления, в зависимости от того, к какой линии приближаются цены (см. примеры на рис. 3.1, 3.3, и 3.7). Иногда уровень поддержки или сопротивления действует в течение нескольких месяцев или даже лет.

Рисунок 3.4 Нисходящий расширяющийся паттерн с ценами, которые не продолжают движения вверх. Частичное снижение цены предполагает, что конечный пробой будет вверх, но рост цены не очень уверенный, в результате чего цены движутся вниз.

Несработавшие паттерны

Поскольку расширяющиеся паттерны могут пробиваться в любом направлении, я показываю оба вида несработавших пробоев. Первый (см. рисунок 3.4) характеризуется заметным частичным снижением цены в конце ноября. После чего акция поднимается и, в конечном итоге, пробивает верхнюю линию тренда. После того, как цена закрывается выше линии тренда, можно было бы предположить, что она вернется обратно, протестирует линию, а затем продолжит свое восходящее движение или просто будет двигаться вверх с самого начала. В данной же ситуации цены останавливаются на уровне 45 и возвращаются к паттерну – классическая коррекция. К сожалению, вместо того, чтобы отбиться от линии тренда и продолжить восходящее движение, типичное для коррекции, акция продолжает нисходящее движение. Она в основном движется внутри паттерна, а затем целенаправленно выстреливает в направлении к противоположной линии формации.

Если бы вы купили акцию после пробоя вверх, вы бы увидели снижение цены акции от точки покупки на уровне приблизительно 44 1/2 до минимума 36 7/8. Даже остановка в самой нижней точке паттерна получилась бы на уровне 39 – довольно значительное снижение. Однако если бы вы продолжали держать данную акцию (что, кстати, не рекомендуется делать), вы бы, в конце концов, получили прибыль. 8 апреля (не показано на графике) акция достигла минимальной цены в течение последующих 2 лет, а затем достигла своего максимума в начале ноября 1993 года, дойдя до цены почти 60.

Рисунок 3.5 Неудачный пробой вниз. Цены снижаются менее чем на 5%, разворачиваются и, в конце концов, пробивают уровень 42. Такие неудачные пробои встречаются редко, но, тем не менее, они имеют место, следовательно, очень важно всегда устанавливать ордера стоп-лосс. В начале ноября сформировался паттерн расширяющаяся вершина.

Рисунок 3.5 показывает более шокирующую историю, поскольку он включает в себя короткую позицию. Наблюдая за резким 2-дневным снижением цены, начиная с 14 октября 1994 года, инвесторы ожидают открытия короткой позиции по акции на следующий день. Если бы они вошли в рынок даже после выжидания в несколько дней, они бы купили вблизи низов. С этого момента акция двинулась вверх, затем вернулась в пределы паттерна, блуждала в нем и, в конечном счете, двинулась дальше вверх. Если бы вы были начинающим трейдером и не установили стоп-лосс на короткую позицию, ваша потеря составила бы от уровня 24 3/8 до 53, которого акция достигла в конце исследования.

Рисунок 3.5 представляет собой неудачную сделку, которую я отношу к 5% неудач. То есть, когда цена выходит в заданном направлении и проходят менее 5%, а затем разворачивается и идет в направлении, противоположном пробою. Это вид неудачной сделки, при котором небольшая прибыль может превратиться в большие потери, если не установить защитный стоп-лосс.

Плюсы данных двух ситуаций, показанных на рисунках 3.4 и 3.5, заключаются в том, что такие неудачи происходят не очень часто. Согласно статистике, я хотел бы отметить, что в 8 из каждых 10 паттернов цены продолжают двигаться в направлении пробоя. Эти два паттерна служат предупреждением к тому, что для ограничения своих потерь всегда необходимо устанавливать стоп-лосс. Даже если вы решите установить его мысленно в своей голове, не забудьте нажать на спусковой крючок, как только цена пойдет против вас и пересечет его.

Статистика

Таблица 3.2 показывает общую статистику для нисходящих расширяющихся паттернов. Из всех изученных до сих пор расширяющихся паттернов данный паттерн является самым редко встречающимся. Я использовал две базы данных и среди более чем 3 000 лет ценовых котировок с дневными таймфреймами нашел всего лишь 82 подобных паттерна. Он на самом деле редкий!

Среди всех паттернов имеют место 44 разворота и 38 консолидации тренда. Как и в большинстве формаций, я сравниваю ценовую тенденцию до вступления в графическую модель с тенденцией после ее пробоя.

Паттерн считается несработавшим, если движение цены в направлении пробоя продолжается менее чем на 5%, после чего цена меняет свое направление. Таблица 3.2 показывает процент неудачных сделок в обоих направлениях пробоя. Процент неудачных сделок при пробоях вверх составляет 19%, в то время как процент неудачных сделок при пробоях вниз составляет 3%. Я считаю, что значения ниже 20% является вполне приемлемыми.

Таблица 3.2 Общая статистика прямоугольных нисходящих расширяющихся паттерновПримечание: Данный редко встречающийся паттерн лучше демонстрирует пробои вверх, при этом средний прирост цены составляет 27%.

Средний рост цены после пробоя вверх составляет 27%, но, вероятнее всего, рост составляет от 20% до 30%. Поскольку я основываю наиболее вероятный подъем на процентном распределении прибыли для каждого паттерна, я должен предостеречь вас в достаточной мере не акцентироваться на этих конкретных цифрах статистики, так как таких паттернов просто слишком мало, чтобы сделать окончательные выводы. Самый высокий процент, например, у семи пробоев с движением цены в 30%, далее следуют пять пробоев с движением цены в 20%. Для сравнения 30% и выше – это достаточно надежная цифра. Другие виды паттернов, как правило, имеют вероятный подъем цены в пределах от 10% до 15%, и, если бы в этой категории находились достаточное количество паттернов, то можно было бы ожидать и соответствующую эффективность.

Среднее понижение цены после пробоя вниз составляет 19%. Эта цифра близка к диапазону большинства медвежьих формаций (20%). Наиболее вероятное снижение находится в диапазоне от 10% до 15%, и та же цифра относится и к величине паттерна. Даже притом что паттернов было немного, результаты являются типичными и, вероятно, отсутствуют никакие-либо неожиданности.

Для определения ценового ориентира после пробоя паттерна используйте правило оценки. В разделе «тактики торговли» мы рассмотрим этот расчет более тщательно, тем не менее, правило оценки просто вычисляет высоту паттерна и добавляет результат к цене пробоя или вычитает его из нее. Обычно целевой ценовой ориентир служит минимально ожидаемым движением цены. Для этого паттерна при пробоях вверх цена доходит до целевого ориентира или превышает его в 89% случаев, а при пробоях вниз цена доходит до целевого ориентира или превышает его в 69% случаев. Я рассчитываю видеть значения выше 80%, следовательно, для пробоев вниз эффективность является низкой.

Длина паттерна составляет от 3 месяцев (для пробоев вниз) до 5 месяцев (для пробоев вверх), при этом средняя его длина для достижения своей конечной цены составляет около 3 месяцев (88 дней). Для достижения конечного максимума при восходящем движении после пробоев вверх (27%) требуется больше времени, чем для достижения конечного минимума при нисходящем движении после пробоев вниз (19%). Иными словами, ценовой ориентир при пробоях вверх достигается в течение более длительного промежутка времени, чем при пробоях вниз.

Частичный подъем цены, когда цены начинаются двигаться вверх от нижней линии тренда в направлении верхней линии тренда, но не касаются ее и разворачиваются вниз, приводит к пробоям в 58% случаев. Это лишь немногим больше, чем угадать результат жребия. Тем не менее, частичные понижения цены – аналогичное действие, только от верхней части паттерна – приводят к пробоям вверх в 78% случаев. Это достаточная цифра, чтобы взять ее за основу торговой стратегии на пробоях вверх: если вы видите частичное понижение цены, то покапайте акции на начале разворота и ее движении вверх. Таблица 3.3 описывает статистику пробоев. Поскольку данный паттерн может пробиваться в любом направлении, статистика неудачных сделок делится на две категории: неудачные сделки при пробе вниз и вверх. Только в 19% всех паттернов после пробоя вверх цена не в состоянии продолжить восходящее движение вверх более чем на 5%. Для пробоев вниз только один паттерн не в состоянии продолжить нисходящее движение. Помните, что размер выборки включает всего лишь 47 и 30 паттернов для пробоев вверх и вниз соответственно.

Таблица 3.3 Статистика пробоев для прямоугольных нисходящих расширяющихся паттерновПримечание: Несмотря на то, что паттерн традиционно является медвежьим, пробои вверх случаются чаще (57%), чем пробои вниз (37%).

Существует три типа пробоев: вверх, горизонтальный и вниз. Большинство паттернов пробивается вверх (57%). Пробои вниз происходят в 37% случаев, остальные пробои относятся к горизонтальным. Горизонтальный пробой выглядит следующим образом (см. рис. 3.6). Как видно, после формирования паттерна акция движется горизонтально в течение 6 месяцев, прежде чем закрыться выше верхней горизонтальной линии тренда. Тем не менее, на протяжении приблизительно 4 месяцев цены снова опустились ниже верхней трендовой линии паттерна. Именно в июле 1994 года цены, продемонстрировав сильное ралли, решительно двинулись вверх.

Коррекции и откаты случаются редко, они обнаружены только в 23% и 33% всех паттернов соответственно. Продолжительность отката составляет 14 дней, что немногим выше нормы (от 10 до 12 дней) для всех видов формаций. Я игнорирую все коррекции и откаты продолжительностью более 30 дней, поскольку я считаю, что это обычное ценовое движение, не связанное с коррекцией или откатом.

Рисунок 3.6 Горизонтальный пробой. Цены не поднимаются выше и не падают значительно ниже паттерна месяцами (на рисунке представлен график акции на недельном таймфрейме).

Большинство пробоев вверх (74%) происходит вблизи годового максимума. Это наблюдение предполагает, что нисходящие расширяющиеся паттерны появляются в конце восходящего тренда. Обратите внимание на то, что паттерны не формируются рядом с годовым минимумом. Этот результат не является необычным, поскольку я используем вершину паттерна в качестве ценового ориентира.

Лучшее исполнение пробоев вверх происходит, когда пробой осуществляется в средней трети годового ценового диапазона, почему – неясно. В других паттернах лучше выражена тенденция для его исполнения в верхнем диапазоне, что, возможно, связано с импульсом игроков, которые покупают акции, толкая их цену выше после пробоя. Поскольку данная формация расширяется вниз, это может отпугнуть инвесторов даже после пробоя.

Пробои вниз интерпретируются иначе. Большинство пробоев располагается между нижней и центральной третью годового ценового диапазона. Поскольку в самом высоком ценовом диапазоне насчитывается только 20% всех паттернов, я принимаю в расчет для пробоев вниз только самый низкий минимум паттерна. Пробой вниз на сформировавшихся паттернах лучше происходит в нижней трети годового ценового диапазона, при этом среднее снижение цены происходит на 31%. Этот сценарий говорит о том, что открывать короткие позиции по акциям лучше на их новом годовом минимуме, чем на годовом максимуме.

Объем в момент пробоя достигает максимума, после чего быстро снижается. Объем на пробое в среднем повышается на 43% выше объема предыдущего дня (или составляет 143% от общего объема), а затем спустя неделю быстро и неуклонно уменьшается до 71%. Я не разделяю величину объема на два вида пробоя; данные цифры касаются всех нисходящих расширяющихся паттернов.

Объем ничем не отличается для успешных и неудачных сделок на пробоях. В 75% случаев оба пробоя происходят на высоком объеме. Так что, если вы видите слабый объем на пробое вверх, не особо беспокойтесь о надвигающейся неудаче.

Торговые тактики

Таблица 3.4 описывает торговые тактики для нисходящих расширяющихся паттернов. Рисунок 3.7 иллюстрирует вычисление правила оценки. Сначала определите высоту паттерна как разность между самым высоким максимумом (49 1/2) и самым низким минимумом (43 1/2). Добавьте результат (6) к значению горизонтальной линии тренда, в итоге получится целевая цена 55 ½. В середине марта 1996 года цены достигают этой цели и поднимаются далее к уровню 60.

Таблица 3.4 Торговые тактики для прямоугольных нисходящих расширяющихся паттерновПримечание: Всегда ожидайте пробоя, а затем торгуйте в направлении тренда.

Если акция пробивает паттерн вниз, вычисление правила оценки аналогичное. Вычтите высоту паттерна от самого низкого минимума, получив при этом целевую цену в 37 1/2. Знайте, что цена, вероятнее всего, достигает целевой ориентир при пробое вверх (в 89% случаев), чем при пробое вниз (в 69% случаев).

После того, как вы определите целевую цену, вы можете оценить прибыли и убытки в данной сделке. Какова вероятность нисходящего движения в сравнении с достижением целевой цены? Оправдывает ли потенциальная прибыль торговый риск? На рисунке 3.7 имеется поддержка на уровне 46-47. Исследуя максимумы и минимумы предшествующего ценового действия, определяем уровни поддержки и сопротивления. В марте 1995 года (не показано на рисунке 3.7) произошла консолидация, ограниченная симметричным треугольником с вершиной на уровне приблизительно 46. Дополнительная область сопротивления появляется в июле и октябре, как видно на рисунке 3.7. Данная информация в совокупности дает основание для установки стоп-лосс на уровне 46-47.

Скажем, стоп-лосс можно установить на уровне 45 3/4, чуть ниже нижней части зоны поддержки. Если сделка произойдет на уровне 50 1/2, который является ценой закрытия дня после пробоя, то потенциальные потери составят менее 10%. А целевая цена составит 55 1/2, или 10% потенциального роста, при этом соотношение прибыли к потерям будут неинтересны, 1:1. В такой ситуации, вы можете переместить свой стоп выше (уменьшив свои риски) или искать другой более прибыльной возможности для торговли. Помните, что никакие правила не говорит о том, что вы обязаны разместить ордер.

Рисунок 3.7 Пробой вверх нисходящего расширяющегося паттерна. Согласно правилу оценки для пробоев вверх при работе на нисходящих расширяющихся паттернах, определите разницу между максимумом и минимумом в паттерне, обозначенными точками А и В. Добавьте результат к точке А и получите целевую цену. Прошло почти 7 месяцев, пока цены не превысили цель. В точке С появляется небольшой симметричный треугольник.

В разделе «статистика» говорится, что частичные понижения цены в 78% случаев приводят к пробою вниз. Это достаточно высокий риск для торговли. Если вы видите, что происходит частичное понижение цены (в действительности не имеет значения, насколько далеко вниз падает цена, до тех пор пока она не коснется или не подойдет слишком близко к нижней линии тренда), а затем она начинает возвращаться вверх, открывайте длинную позицию по данной акции. Если повезет, цена пробьет верхнюю линию паттерна и продолжит движение выше. Как всегда, не забудьте поставить защитный стоп-лосс и перемещать его вверх по мере роста цены.

Примеры торговли

Ральф – трейдер, торгующий на паттернах, он пытается выжать из всех графических моделей максимально возможную прибыль. Когда он увидел на графике нисходящий расширяющийся клин, или прямоугольный нисходящий расширяющийся паттерн, он купил данную акцию. Он разместил ордер в точке С на уровне 46 3/8 (на рисунке 3.7) сразу после того, как цена на акцию отбилась от нижней линии тренда.

Ральф внимательно следил за своей позицией, наблюдая, как акция уже на следующий день двигалась вверх и откатывалась ниже. Через несколько дней Ральф увидел симметричный треугольник и стал волноваться. Эта формация, рассуждал он, как правило, пробивается в направлении тренда, а тренд был нисходящим. Когда акция упала ниже нижней линии тренда треугольника, Ральф продал акции и открыл короткую позицию по цене 46 1/2.

После того как он удалил на экране компьютера линии, он посмотрел на новый ценовой график и понял, что принял правильное решение, потому что в месте, где был треугольник, образовался частичный подъем, который, как правило, предвещает немедленный пробой вниз.

Действительно, на следующий день цена упала еще ниже, снова коснувшись нижней трендовой линии расширяющегося паттерна. После этого она подскочила. В ближайшие дни он наблюдал, как цена на удивление молниеносно пересекла паттерн и коснулась верхней линии тренда. С учетом комиссий Ральф получил небольшую потерю. Возможно, он слишком рано начал продавать или, может, он просто был крайне осторожным, а также какие уроки он извлек из этой ситуации? Найдите немного времени на поиск ответов в своей собственной торговле, и вы быстро станете лучшим инвестором.