Lika (обсуждение | вклад) |

Lika (обсуждение | вклад) |

||

| (не показаны 48 промежуточные версии 2 участников) | |||

| Строка 1: | Строка 1: | ||

| − | '''Соотношения Фибоначчи''' - | + | '''Соотношения Фибоначчи''' - последовательность чисел, часто наблюдающаяся в природе. Была использована древними цивилизациями при постройке Пирамид и других архитектурных строений. Данная последовательность широко используется и на финансовых рынках в виде [[Индикаторы|индикаторов]] и инструментов. |

==История== | ==История== | ||

| − | В начале 1200-х годов итальянский математик Леонардо Пизано Фибоначчи раскрыл тайну | + | В начале 1200-х годов итальянский математик Леонардо Пизано Фибоначчи раскрыл тайну древней Египетской цивилизации, которая произвела переворот во всем математическом мире и в том числе на финансовых рынках. |

| − | При изучении пирамиды Хеопса в Египте | + | При изучении пирамиды Хеопса в Египте Фибоначчи сделал потрясающее открытие и обнаружил уникальную математическую последовательность чисел, которая изменила несколько тригонометрических, алгебраических и геометрических теорий. |

| − | Он разработал знаменитую последовательность чисел Фибоначчи, которая | + | Он разработал знаменитую последовательность чисел Фибоначчи, которая гласит, что третье число является суммой двух предыдущих чисел: |

1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и так далее. | 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и так далее. | ||

| Строка 13: | Строка 13: | ||

* Ключевое соотношение Фибоначчи 61,8%, которое также называют «золотым отношением» или «золотой серединой», вычисляется делением одного числа из ряда на число, следующее за ним. Например: 8/13 = 0,6153, и 55/89 = 0,6179. | * Ключевое соотношение Фибоначчи 61,8%, которое также называют «золотым отношением» или «золотой серединой», вычисляется делением одного числа из ряда на число, следующее за ним. Например: 8/13 = 0,6153, и 55/89 = 0,6179. | ||

| − | * Аналогично | + | * Аналогично соотношение 38,2% вычисляется делением одного числа из ряда чисел на число, находящееся от него на два числа вправо. Например: 55/144 = 0,3819. |

| − | * | + | * Соотношение 23,6% определяется делением одного числа из ряда чисел на число, находящееся от него на три числа вправо. Например: 8/34 = 0,2352. |

| − | + | На самом деле, все эти соотношения, разработанные Фибоначчи, берут свои истоки тысячи лет назад, со времен Древнего Египта и Древней Греции. В дополнение к математике эти цивилизации также использовали «золотую середину» в архитектуре и музыке. | |

| + | ==Связь с финансовыми рынками== | ||

| + | Впоследствии эти соотношения стали основой многих эффективных [[Стратегии Forex|торговых систем]], но, правда, они редко используются должным образом. И по иронии судьбы, хотя они являются одним из наиболее эффективных инструментов технического анализа, они также являются самым неправильно истолкованным инструментом. | ||

| + | |||

| + | Соотношения Фибоначчи могут точно предвидеть, когда рынок делает главный разворот и определить ключевые [[Точка разворота|точки разворота]] для вершин и оснований... только если вы знаете, как их правильно интерпретировать. Если вы можете научиться правильно их использовать, вы можете увеличить вероятность прибыльных сделок и минимизировать возможные потери. | ||

| + | |||

| + | Эти числа являются более эффективными на валютном рынке, поскольку FOREX в своей основе является [[тренд|трендовым]] рынком. Цены на нем постоянно колеблются, тем самым достаточно точно следуя соотношениям Фибоначчи. | ||

| + | |||

| + | Уровни Фибоначчи выступают в роли сильных показателей уровней сопротивления и поддержки, которые помогают более точно определить точки входа и выхода для каждой сделки. Одно из самых больших преимуществ торговли с числами Фибоначчи является то, что, руководствуясь ими, вы также можете установить [[Цель|тейк-профит]] и [[Стоп-лосс|стоп-лосс]]. | ||

| + | |||

| + | Различные соотношения Фибоначчи являются краеугольным камнем структуры цен, и они сходятся один к одному с эффективными графическими моделями, подобно [[Волны Эллиотта|волнам Эллиота]], графическим [[Паттерны|паттернам]], дивергенции и т.д. | ||

| + | |||

| + | Соотношения Фибоначчи можно разделить на четыре основные группы: | ||

| + | * [[Уровни коррекции Фибоначчи|Уровни коррекции]]/[[Расширение Фибоначчи|расширения]] | ||

| + | * [[Веер Фибоначчи|Вееры]] | ||

| + | * [[Дуги Фибоначчи|Дуги]] | ||

| + | * [[Проекции Фибоначчи|Проекции]] | ||

==Значимость соотношений Фибоначчи== | ==Значимость соотношений Фибоначчи== | ||

| − | [[Файл:fibo.1.0.jpg|left||thumb|200px|Роль | + | [[Файл:fibo.1.0.jpg|left||thumb|200px|Рис. 1 Роль соотношений Фибоначчи на форекс столь же значима как и в природе]] |

| − | По тем или иным причинам | + | По тем или иным причинам эти соотношения играют важную роль на финансовых рынках, возможно столь же значимую как и в природе, и могут быть использованы для определения критических точек, которые побуждают цену развернуть свое направление. Цена имеет поразительную закономерность – соблюдая достаточно точно и часто соотношения Фибоначчи. Следовательно, их можно использовать для расстановки правильных технических уровней. |

Движение цены никогда не бывает случайным, и каждая волна и колебание оставляет информацию о последующем движении цены. Таким образом, используя предыдущее движение цены, можно предвидеть ее последующее движение. | Движение цены никогда не бывает случайным, и каждая волна и колебание оставляет информацию о последующем движении цены. Таким образом, используя предыдущее движение цены, можно предвидеть ее последующее движение. | ||

| − | Однако | + | Однако каждая торговая ситуация требует соответствующего соотношения Фибоначчи с различными значениями. |

| − | Применение этих соотношений в надлежащем порядке дает трейдерам огромное преимущество над толпой, тогда как неверное | + | Применение этих соотношений в надлежащем порядке дает трейдерам огромное преимущество над толпой, тогда как неверное интерпретирование этого инструмента ведет к гибели депозита. |

==Основные правила построения== | ==Основные правила построения== | ||

| − | [[Файл:fibo.2.jpg|right||thumb| | + | [[Файл:fibo.2.jpg|right||thumb|500px|Рис. 2 Пример]] |

| − | + | Не смотря на то, что эти соотношения широко используются, люди не соблюдают основные правила, а потому неоправданно рискуют своими средствами. | |

Ко всем соотношениям Фибоначчи применяются следующие правила: | Ко всем соотношениям Фибоначчи применяются следующие правила: | ||

* Соотношения Фибоначчи всегда должны быть построены на графике слева направо. | * Соотношения Фибоначчи всегда должны быть построены на графике слева направо. | ||

| − | * | + | * Соотношения должны всегда быть нанесены на опорные точки (максимумы/минимумы колебания). Следует визуально определить уровни, в пределах которых происходит изменение [[тренд|трендового]] движения цены. Короче говоря, определить волны ценового движения. |

* Нельзя наносить линии на разворотные точки в середине волны. | * Нельзя наносить линии на разворотные точки в середине волны. | ||

| − | * | + | * Соотношения должны быть нанесены на точки хай/лоу теней, а не на тела свечей. |

| + | |||

| + | * С другой стороны, если мы ищем уровни [[Уровень поддержки|поддержки]]/[[Уровень сопротивления|сопротивления]], в любом соотношении Фибоначчи мы должны рассмотреть закрытие реального тела свечи. | ||

| + | |||

| + | '''Пример''': рассмотрим рис. 2, мы наносим соотношение уровни коррекции Фибоначчи и видим, что цена находит поддержку на 61,8%; если при этом фитиль свечи зашел ниже уровня Фибоначчи 61,8% и у нас отсутствует закрытие реального тела ниже этого уровня, данный уровень поддержки будет недействительным. | ||

| + | |||

| + | ==Интерпретация соотношений Фибоначчи== | ||

| + | Следующие правила применяются ко всем соотношениям Фибоначчи – уровням коррекции, проекциям, веерам и расширениям. | ||

| + | |||

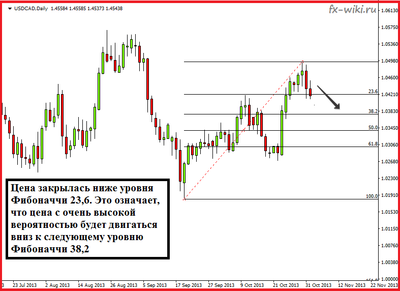

| + | [[Файл:fibo.3.png|left||thumb|400px|Рис. 3 USDCAD D1]] | ||

| + | ===Интерпретация №1=== | ||

| + | '''Если цена пробивает один уровень Фибоначчи, существует очень высокая вероятность ее перехода на следующий уровень.''' | ||

| + | |||

| + | Фактически это означает, что эти уровни могут дать нам карту для ценового движения. Идеальный способ – построить эти уровни на более высоком таймфрейме и торговать в направлении ожидаемого тренда на меньшем таймфрейме. | ||

| + | |||

| + | '''Пример:''' | ||

| + | |||

| + | Для оценки уровней поддержки Фибоначчи на примере нанесены уровни коррекции Фибоначчи на дневной график валютной пары [[USD/CAD|USD/CAD]]. | ||

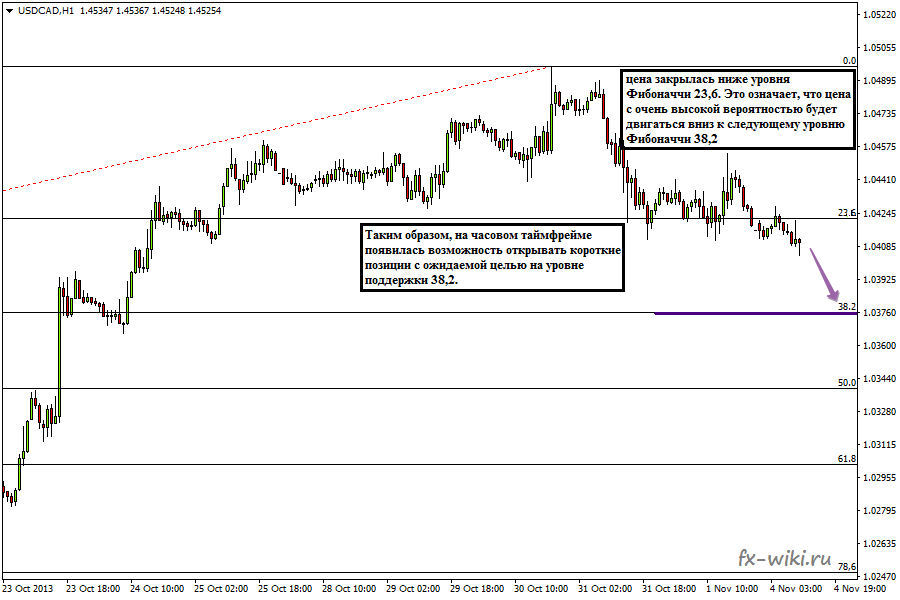

| + | На рис. 3 показано, что цена закрылась ниже уровня Фибоначчи 23,6. Это означает, что цена с очень высокой вероятностью будет двигаться вниз к следующему уровню Фибоначчи 38,2. Таким образом, на меньшем (часовом) таймфрейме, см. рис. 4, появилась возможность открывать короткие позиции с ожидаемой целью на уровне поддержки 38,2. | ||

| + | |||

| + | [[Файл:fibo.4.png|left|frame|Рис. 4 USDCAD H1]] | ||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | |||

| + | [[Файл:fibo.5.png|left||thumb|400px|Рис. 5 Фибоначчи и дивергенция]] | ||

| + | ===Интерпретация №2=== | ||

| + | '''Разворот тренда имеет более высокую вероятность, когда сильный свечной паттерн (например, доджи) или графический паттерн (например, дивергенция) формируется именно на уровне Фибоначчи...''' | ||

| + | По факту чаще всего происходит именно так. | ||

| + | Рассмотрите пример, рис.5 демонстрирует эффективность этой концепции. | ||

| + | |||

| + | Цена откатилась до уровня Фибоначчи 61,8, где нашла сильную поддержку. На рисунке видно, что большое количество свечей не cмогли закрыться ниже уровня 61,8. Наконец цена сделала новый минимум (который снова не смог закрыться ниже уровня 61,8), таким образом, сформировалась бычья дивергенция. Это является очень сильным сигналом предполагаемого восходящего движения. | ||

| + | |||

| + | ==Важные уровни Фибоначчи== | ||

| + | Как упоминалось ранее, большинство торговых систем, как правило, используют стандартные соотношения Фибоначчи 38,2, 50,0 и 61,8. | ||

| + | * Отношение 38,2% находится делением одного числа в последовательности Фибоначчи на число, которое находится на два разряда вправо. Например: 55/144 = 0,3819. | ||

| + | * Отношение 50,0 не является числом Фибоначчи, но используется только в качестве оценки половины меры любой ценовой коррекции. | ||

| + | * Ключевое соотношение Фибоначчи 61,8% – также известно как «золотое сечение» или «золотая середина» – определяется делением одного числа в последовательности Фибоначчи на число, которое следует за ним. Например: 8/13 = 0,6153 и 55/89 = 0,6179. | ||

| + | |||

| + | ===Соотношение 0,786=== | ||

| + | |||

| + | Это соотношение не столь популярно как "золотое сечение" 61,8, но не менее важно. | ||

| + | Математически, 7,86 – это квадратный корень из «золотого числа» 61,8, и, следовательно, эта цифра имеет тенденцию выступать в роли очень сильного уровня сопротивления/поддержки. | ||

| + | Многие трейдеры видят соотношение 0,786 в качестве «барьера» и смотрят на него как на последнюю линию обороны. | ||

| + | Пробой уровня коррекции Фибоначчи 0,786 указывает на определенное изменение импульса, и появляется вероятность, что цена продолжит свое направление. Более подробно рассмотрено на рис. 6. | ||

| + | [[Файл:fibo.6.png|left||thumb|400px|Рис. 6]] | ||

| + | |||

| + | '''Пример:''' | ||

| + | На 4-часовом графике валютной пары USD/CAD отображены уровни коррекции Фибоначчи на нисходящей волне (слева направо – от максимума колебаний цены к минимуму). | ||

| + | Цена поднялась и четко пробила уровни сопротивления Фибоначчи 38,2, 50,0 и 61,8. | ||

| + | По правилам, стоит ожидать, что цена дойдет до следующего уровня Фибоначчи 78,6, где она первоначально встретила свое сопротивление. | ||

| + | Если бы цена отбилась от барьерного уровня вниз, стоило отнести это восходящее движение как откат, ожидая продолжение нисходящего тренда. | ||

| + | Но после паузы на уровне 78,6 цена пробила этот уровень, отобразив сильную свечу. Это дало сильный признак тому, что динамика цен в настоящее время смещается в сторону роста, и теперь мы можем ожидать изменения ценового тренда. | ||

| − | + | '''Вывод:''' Если мы ожидаем изменения тренда, то лучше дождаться, когда цена пробьет уровень 78,6, что даст более сильный признак для смещения импульса. | |

| − | + | [[Category:Термины]] | |

Текущая версия на 07:49, 20 января 2016

Соотношения Фибоначчи - последовательность чисел, часто наблюдающаяся в природе. Была использована древними цивилизациями при постройке Пирамид и других архитектурных строений. Данная последовательность широко используется и на финансовых рынках в виде индикаторов и инструментов.

Содержание

История

В начале 1200-х годов итальянский математик Леонардо Пизано Фибоначчи раскрыл тайну древней Египетской цивилизации, которая произвела переворот во всем математическом мире и в том числе на финансовых рынках.

При изучении пирамиды Хеопса в Египте Фибоначчи сделал потрясающее открытие и обнаружил уникальную математическую последовательность чисел, которая изменила несколько тригонометрических, алгебраических и геометрических теорий.

Он разработал знаменитую последовательность чисел Фибоначчи, которая гласит, что третье число является суммой двух предыдущих чисел: 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и так далее.

Но реальное значение этого ряда заключается в том, что отношение любого числа к следующему за ним числу составляет примерно 0,618, а к предыдущему числу – 1,618.

- Ключевое соотношение Фибоначчи 61,8%, которое также называют «золотым отношением» или «золотой серединой», вычисляется делением одного числа из ряда на число, следующее за ним. Например: 8/13 = 0,6153, и 55/89 = 0,6179.

- Аналогично соотношение 38,2% вычисляется делением одного числа из ряда чисел на число, находящееся от него на два числа вправо. Например: 55/144 = 0,3819.

- Соотношение 23,6% определяется делением одного числа из ряда чисел на число, находящееся от него на три числа вправо. Например: 8/34 = 0,2352.

На самом деле, все эти соотношения, разработанные Фибоначчи, берут свои истоки тысячи лет назад, со времен Древнего Египта и Древней Греции. В дополнение к математике эти цивилизации также использовали «золотую середину» в архитектуре и музыке.

Связь с финансовыми рынками

Впоследствии эти соотношения стали основой многих эффективных торговых систем, но, правда, они редко используются должным образом. И по иронии судьбы, хотя они являются одним из наиболее эффективных инструментов технического анализа, они также являются самым неправильно истолкованным инструментом.

Соотношения Фибоначчи могут точно предвидеть, когда рынок делает главный разворот и определить ключевые точки разворота для вершин и оснований... только если вы знаете, как их правильно интерпретировать. Если вы можете научиться правильно их использовать, вы можете увеличить вероятность прибыльных сделок и минимизировать возможные потери.

Эти числа являются более эффективными на валютном рынке, поскольку FOREX в своей основе является трендовым рынком. Цены на нем постоянно колеблются, тем самым достаточно точно следуя соотношениям Фибоначчи.

Уровни Фибоначчи выступают в роли сильных показателей уровней сопротивления и поддержки, которые помогают более точно определить точки входа и выхода для каждой сделки. Одно из самых больших преимуществ торговли с числами Фибоначчи является то, что, руководствуясь ими, вы также можете установить тейк-профит и стоп-лосс.

Различные соотношения Фибоначчи являются краеугольным камнем структуры цен, и они сходятся один к одному с эффективными графическими моделями, подобно волнам Эллиота, графическим паттернам, дивергенции и т.д.

Соотношения Фибоначчи можно разделить на четыре основные группы:

Значимость соотношений Фибоначчи

По тем или иным причинам эти соотношения играют важную роль на финансовых рынках, возможно столь же значимую как и в природе, и могут быть использованы для определения критических точек, которые побуждают цену развернуть свое направление. Цена имеет поразительную закономерность – соблюдая достаточно точно и часто соотношения Фибоначчи. Следовательно, их можно использовать для расстановки правильных технических уровней. Движение цены никогда не бывает случайным, и каждая волна и колебание оставляет информацию о последующем движении цены. Таким образом, используя предыдущее движение цены, можно предвидеть ее последующее движение.

Однако каждая торговая ситуация требует соответствующего соотношения Фибоначчи с различными значениями. Применение этих соотношений в надлежащем порядке дает трейдерам огромное преимущество над толпой, тогда как неверное интерпретирование этого инструмента ведет к гибели депозита.

Основные правила построения

Не смотря на то, что эти соотношения широко используются, люди не соблюдают основные правила, а потому неоправданно рискуют своими средствами. Ко всем соотношениям Фибоначчи применяются следующие правила:

- Соотношения Фибоначчи всегда должны быть построены на графике слева направо.

- Соотношения должны всегда быть нанесены на опорные точки (максимумы/минимумы колебания). Следует визуально определить уровни, в пределах которых происходит изменение трендового движения цены. Короче говоря, определить волны ценового движения.

- Нельзя наносить линии на разворотные точки в середине волны.

- Соотношения должны быть нанесены на точки хай/лоу теней, а не на тела свечей.

- С другой стороны, если мы ищем уровни поддержки/сопротивления, в любом соотношении Фибоначчи мы должны рассмотреть закрытие реального тела свечи.

Пример: рассмотрим рис. 2, мы наносим соотношение уровни коррекции Фибоначчи и видим, что цена находит поддержку на 61,8%; если при этом фитиль свечи зашел ниже уровня Фибоначчи 61,8% и у нас отсутствует закрытие реального тела ниже этого уровня, данный уровень поддержки будет недействительным.

Интерпретация соотношений Фибоначчи

Следующие правила применяются ко всем соотношениям Фибоначчи – уровням коррекции, проекциям, веерам и расширениям.

Интерпретация №1

Если цена пробивает один уровень Фибоначчи, существует очень высокая вероятность ее перехода на следующий уровень.

Фактически это означает, что эти уровни могут дать нам карту для ценового движения. Идеальный способ – построить эти уровни на более высоком таймфрейме и торговать в направлении ожидаемого тренда на меньшем таймфрейме.

Пример:

Для оценки уровней поддержки Фибоначчи на примере нанесены уровни коррекции Фибоначчи на дневной график валютной пары USD/CAD. На рис. 3 показано, что цена закрылась ниже уровня Фибоначчи 23,6. Это означает, что цена с очень высокой вероятностью будет двигаться вниз к следующему уровню Фибоначчи 38,2. Таким образом, на меньшем (часовом) таймфрейме, см. рис. 4, появилась возможность открывать короткие позиции с ожидаемой целью на уровне поддержки 38,2.

Интерпретация №2

Разворот тренда имеет более высокую вероятность, когда сильный свечной паттерн (например, доджи) или графический паттерн (например, дивергенция) формируется именно на уровне Фибоначчи... По факту чаще всего происходит именно так. Рассмотрите пример, рис.5 демонстрирует эффективность этой концепции.

Цена откатилась до уровня Фибоначчи 61,8, где нашла сильную поддержку. На рисунке видно, что большое количество свечей не cмогли закрыться ниже уровня 61,8. Наконец цена сделала новый минимум (который снова не смог закрыться ниже уровня 61,8), таким образом, сформировалась бычья дивергенция. Это является очень сильным сигналом предполагаемого восходящего движения.

Важные уровни Фибоначчи

Как упоминалось ранее, большинство торговых систем, как правило, используют стандартные соотношения Фибоначчи 38,2, 50,0 и 61,8.

- Отношение 38,2% находится делением одного числа в последовательности Фибоначчи на число, которое находится на два разряда вправо. Например: 55/144 = 0,3819.

- Отношение 50,0 не является числом Фибоначчи, но используется только в качестве оценки половины меры любой ценовой коррекции.

- Ключевое соотношение Фибоначчи 61,8% – также известно как «золотое сечение» или «золотая середина» – определяется делением одного числа в последовательности Фибоначчи на число, которое следует за ним. Например: 8/13 = 0,6153 и 55/89 = 0,6179.

Соотношение 0,786

Это соотношение не столь популярно как "золотое сечение" 61,8, но не менее важно. Математически, 7,86 – это квадратный корень из «золотого числа» 61,8, и, следовательно, эта цифра имеет тенденцию выступать в роли очень сильного уровня сопротивления/поддержки. Многие трейдеры видят соотношение 0,786 в качестве «барьера» и смотрят на него как на последнюю линию обороны. Пробой уровня коррекции Фибоначчи 0,786 указывает на определенное изменение импульса, и появляется вероятность, что цена продолжит свое направление. Более подробно рассмотрено на рис. 6.

Пример: На 4-часовом графике валютной пары USD/CAD отображены уровни коррекции Фибоначчи на нисходящей волне (слева направо – от максимума колебаний цены к минимуму). Цена поднялась и четко пробила уровни сопротивления Фибоначчи 38,2, 50,0 и 61,8. По правилам, стоит ожидать, что цена дойдет до следующего уровня Фибоначчи 78,6, где она первоначально встретила свое сопротивление. Если бы цена отбилась от барьерного уровня вниз, стоило отнести это восходящее движение как откат, ожидая продолжение нисходящего тренда. Но после паузы на уровне 78,6 цена пробила этот уровень, отобразив сильную свечу. Это дало сильный признак тому, что динамика цен в настоящее время смещается в сторону роста, и теперь мы можем ожидать изменения ценового тренда.

Вывод: Если мы ожидаем изменения тренда, то лучше дождаться, когда цена пробьет уровень 78,6, что даст более сильный признак для смещения импульса.