Admin (обсуждение | вклад) (Новая страница: «'''Heiken Ashi (HA)''' или, в переводе на русский, «баланс полосы» - тип представления котировок ин…») |

Admin (обсуждение | вклад) (→Введение) |

||

| Строка 9: | Строка 9: | ||

Традиционным отображением стали считать, сгрупированные данные по таймфрейму (промежутку времени), особо выделяя максимальное и минимальное изменение цены за этот промежуток, а также цену, по которой состоялось открытие и закрытие промежутка. Для лучшей визуализации данные отображались в виде «японских свечей». | Традиционным отображением стали считать, сгрупированные данные по таймфрейму (промежутку времени), особо выделяя максимальное и минимальное изменение цены за этот промежуток, а также цену, по которой состоялось открытие и закрытие промежутка. Для лучшей визуализации данные отображались в виде «японских свечей». | ||

| − | [[Файл:HA_10. | + | [[Файл:HA_10.jpg|border|1000x400px]] |

Помимо удобной визуализации цены, свечи также несли в своих комбинациях элементы технического анализа. Разные определенные их сочетания могли предполагать то или иное движение. Но японцы пошли дальше. | Помимо удобной визуализации цены, свечи также несли в своих комбинациях элементы технического анализа. Разные определенные их сочетания могли предполагать то или иное движение. Но японцы пошли дальше. | ||

Версия 18:00, 25 июля 2016

Heiken Ashi (HA) или, в переводе на русский, «баланс полосы» - тип представления котировок инструмента по временным отрезкам, основанный на усреднении ценовых колебаний предыдущего временного диапазона.

В состав базового пакета торгового терминала данный индикатор вошел сравнительно недавно, так как его открытие для мирового трейдерского сообщества произошло в 2004 году, после публикации автором Dan Valcu статьи «Using The Heikin-Ashi Technique» в специализированном трейдерском журнале. Там он привел для сравнения два графика, проанализированные «обычными» индикаторами и с помощью индикаторов НА. Так как индикатор НА, благодаря своей красочной и простой визуализации, позволяет увидеть тренды «с первого взгляда», интерес к статье в среде профессиональных трейдеров был неподдельным. Потом автор еще долго эксплуатировал тему НА и написал ряд статей в продолжение этой темы.

Содержание

Введение

В рыночный терминал поступают тиковые котировки. Тик - это сделка трейдера, сколько сделок столько и тиков. Каждый тик имеет данные по цене и объему (правда на Форексе в тике отображается только цена, без объема). Если вы откроете тиковый график, вы увидите как быстро изменяется цена, ведь скорость сделок на ликвидных рынках составляет порой миллисекунды. Естественно, что трейдеры стали искать более приемлемое отображение данных. Было решено группировать их по отрезкам времени.

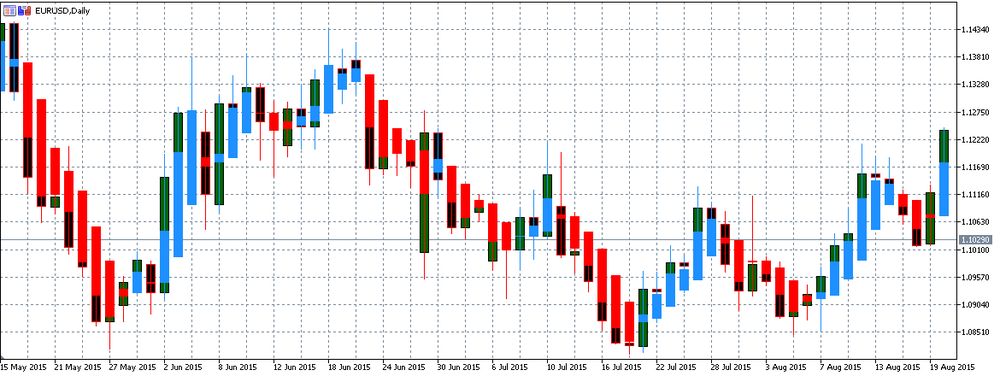

Традиционным отображением стали считать, сгрупированные данные по таймфрейму (промежутку времени), особо выделяя максимальное и минимальное изменение цены за этот промежуток, а также цену, по которой состоялось открытие и закрытие промежутка. Для лучшей визуализации данные отображались в виде «японских свечей».

Помимо удобной визуализации цены, свечи также несли в своих комбинациях элементы технического анализа. Разные определенные их сочетания могли предполагать то или иное движение. Но японцы пошли дальше.

HA – описание особенности построения

Донором данных для построения Хейкен Аши являются обычные японские свечи. Необычна сама методика построения HA свечей.

Цена открытия такой свечи - это сглаженный период колебания котировок в диапазоне межу открытием и закрытием предыдущей HA свечи. То есть, цену открытия и закрытия складывают и делят на два. Важно отметить - цены эти берутся у предыдущей HA свечи.

Цен закрытия НА свечи - это усредненное значение всех показателей свечи обычной. Имеется в виду, что это максимум, минимум и, традиционно, цена открытия таймфрейма и его закрытия. Разделив их на 4 мы получим цену закрытия свечи НА.

Осталось рассмотреть максимум и минимум НА свечи. Он является элементом технического анализа, но сначала - методика расчета.

Цена максимальная подбирается путем сравнения параметров максимума обычной японской свечи с ценой открытия и закрытия свечи НА.

Цена минимальная подбирается путем сравнения минимума обычной японской свечи с ценой открытия и закрытия свечи НА.

Для лучшей визуализации свечи раскрашены в разные цвета, с обычными японскими свечами. При анализе берут в расчет хвосты японских свечей.

Практика применения HA

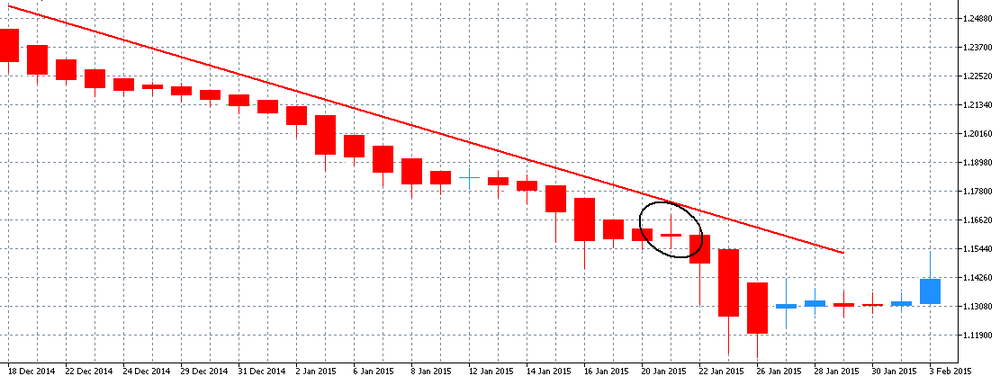

Сразу надо оговорится, что несмотря на особенности построения свечей HA, все равно методы технического анализа как-то: каналы, линии тренда, поддержки сопротивления и треугольники с флагами, все это применяется, строится, работает точно также, как и на «обычных» свечах.

Как уже писалось выше, при анализе НА в расчет берутся хвосты. Отсутствие нижних хвостов у свечей трендового цвета, который соответствует росту, говорит о сильном тренде и что надо покупать. А вот ситуация, когда тело свечи сжимается, становится иногда меньше тела свечи японской, тени появляются по обе стороны - верный признак слабости тренда, надо быть готовым к закрытию текущих позиций и к скорой продаже.

Про оценку силы тренда вниз можно сказать также - наблюдаем за хвостами свечей вверху и за размером тела свечи НА. Чем хвосты короче и тело длиннее, тем сильнее тренд. А конец тренда происходит, когда хвосты появляются по обеим сторонам, и тело свечи съеживается, становясь маленьким.

Считается, что возникновение свечи другого цвета влечет за собой 87% вероятность свечи того же цвета. Это свойство привлекло «опционщиков», торгующих недельные опционы. Были построены ряд стратегий, включавших в себя комбинации опционных стратегий по продаже и покупке, также применялось динамичное роллирование и хеджирование. Потом эти стратегии после того, как их адаптировали, применялись в бинарных опционах для торговли опционами более мелких таймфреймов.

Идет много споров, по поводу возможности применения свечей НА для торговли без привлечения иных индикаторов. Есть примеры трейдеров и систем, которые используют только эти свечи. Есть системы, основанные на свечах с индикаторами трендов, ренджевыми индикаторами в роли фильтров.

Выбор таймфремов для торговли

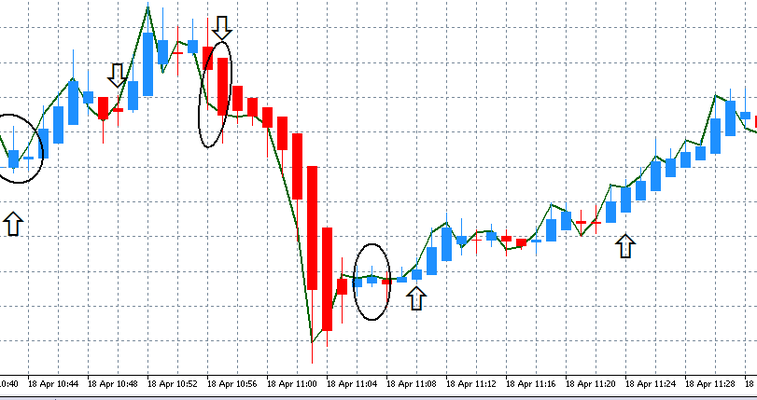

Для этого индикатора ограничений по выбору таймфрейма нет. Так что поле для экспериментов открыто. Бытует мнение, что индикатор «создан» для малых таймфреймов.

Стратегию выбирают простую. Эксплуатируют утверждение, что за свечкой одного цвета должна появиться вторая, такая же. Смотрят на хвосты, подтверждая силу тренда, торгуют на участках с высокой волатильностью, график цены преобразовывают в простую линию. Таймфрейм берут от минуты.

Недостатки

Запаздывание. Как и у всех индикаторов работающих с усредняемыми величинами, у HA есть запаздывание сигнала. Хотя в выше описанной стратегии для малых таймфреймов такой недостаток почитают за достоинство.

Заключение

Резюмируя, хотелось бы отметить необходимость тестовой торговли для определения правоты или неправоты вашей гипотезы применения данных свечей. На сегодняшний день исторические котировки включают в себя отрезки, на которых процессам торговли соответствовали разного рода мировые катаклизмы и кризисы. Делая тесты, посмотрите, как бы повела себя ваша стратегия на данных участках. Сделайте своего рода - стресс-тест.