Admin (обсуждение | вклад) (Новая страница: «'''Williams Percent Range (W%R)''' - осциллятор определяющий положение текущей цены относительно экстр…») |

Admin (обсуждение | вклад) |

||

| (не показаны 3 промежуточных версий 1 участника) | |||

| Строка 1: | Строка 1: | ||

| − | '''Williams Percent Range (W%R)''' - осциллятор определяющий положение текущей цены относительно экстремумов рынка | + | '''Williams Percent Range (W%R)''' - осциллятор определяющий положение текущей цены относительно экстремумов рынка за выбранный нами промежуток времени в процентном соотношении. Имеет размерность от нуля до минус 100. |

Т.е., если текущая цена близко к максимуму, то значение индикатора будет близко к 0, а чем ближе цена подбирается к минимуму, тем ближе она к цифре минус 100. | Т.е., если текущая цена близко к максимуму, то значение индикатора будет близко к 0, а чем ближе цена подбирается к минимуму, тем ближе она к цифре минус 100. | ||

Существуют споры о том, кому принадлежит авторство индикатора. Впервые он описан в 1973 году, Ларри Вильямсом в книге с громким названием «How I made one million dollars last year trading commodities ». Но в силу того, что W%R практически идентичен стохастическому осциллятору Джорджа Лэйна, автору отказывают в новаторстве. | Существуют споры о том, кому принадлежит авторство индикатора. Впервые он описан в 1973 году, Ларри Вильямсом в книге с громким названием «How I made one million dollars last year trading commodities ». Но в силу того, что W%R практически идентичен стохастическому осциллятору Джорджа Лэйна, автору отказывают в новаторстве. | ||

| + | |||

| + | |||

| + | __TOC__ | ||

| Строка 9: | Строка 12: | ||

| − | Ларри Вильямс для своих расчетов брал во внимание минимум и максимум на заданном отрезке времени - периоде. Период по умолчанию выбирался равный 14. Таймфрейм (отрезок времени, по которому группируются все отклонения котировок) выбран дневной. Разность экстремумов помогала определить размах движения цен, но в формуле данный показатель служит для нормализации данных. Поэтому размер размаха значения не имеет. | + | Ларри Вильямс для своих расчетов брал во внимание минимум и максимум на заданном отрезке времени - периоде. Период по умолчанию выбирался равный 14. [[Таймфрейм]] (отрезок времени, по которому группируются все отклонения котировок) выбран дневной. Разность экстремумов помогала определить размах движения цен, но в формуле данный показатель служит для нормализации данных. Поэтому размер размаха значения не имеет. |

| − | Далее | + | Далее текущая цена сравнивалась с максимумом отрезка путем вычитания. Чтобы узнать точное положение текущей цены, две разности соотносили друг с другом и умножали на минус 100. |

Минус был применен в расчетах формулы, чтобы выстроить правильно зоны (перекупленность вверху, внизу перепроданность). Поэтому все значения индикатора меньше нуля и меняются в промежутке отрицательных чисел от нуля до 100 | Минус был применен в расчетах формулы, чтобы выстроить правильно зоны (перекупленность вверху, внизу перепроданность). Поэтому все значения индикатора меньше нуля и меняются в промежутке отрицательных чисел от нуля до 100 | ||

| Строка 18: | Строка 21: | ||

Таким образом, чем ближе цена к максимуму, тем ближе к нулю, тогда как значения близкие к 100 говорят нам, что цена находится на минимуме диапазона. | Таким образом, чем ближе цена к максимуму, тем ближе к нулю, тогда как значения близкие к 100 говорят нам, что цена находится на минимуме диапазона. | ||

| + | |||

[[Файл:WPR_11.png|1000x400px]] | [[Файл:WPR_11.png|1000x400px]] | ||

| Строка 26: | Строка 30: | ||

При использовании индикатора надо понимать следующее, что 0=максимуму в окне выбранного периода (от 1 до 14 свечи), а минус 100=минимум. При расчете новой свечи (например, 15 по счету), даже при неизменном значении котировок, максимум или минимум промежутка, изменится, соответственно, изменятся показания кривой относительно уровней 0-100, так как для их расчета уже будут браться другие цифры. | При использовании индикатора надо понимать следующее, что 0=максимуму в окне выбранного периода (от 1 до 14 свечи), а минус 100=минимум. При расчете новой свечи (например, 15 по счету), даже при неизменном значении котировок, максимум или минимум промежутка, изменится, соответственно, изменятся показания кривой относительно уровней 0-100, так как для их расчета уже будут браться другие цифры. | ||

| + | |||

[[Файл:WPR_12.png|1000x400px]] | [[Файл:WPR_12.png|1000x400px]] | ||

| + | |||

Как мы видим из графика, при появлении 15-ой свечки уровень «минус 100» стал выше, поэтому несмотря на то, что цена не изменилась (15-ая свечка закрылась по цене открытия, образовав крест), кривая индикатора «упала». | Как мы видим из графика, при появлении 15-ой свечки уровень «минус 100» стал выше, поэтому несмотря на то, что цена не изменилась (15-ая свечка закрылась по цене открытия, образовав крест), кривая индикатора «упала». | ||

| Строка 37: | Строка 43: | ||

| − | Индикатор определяет зоны перекупленности и перепроданности. | + | Индикатор определяет зоны перекупленности и перепроданности. Зоной перекупленности, по умолчанию, считается зона, находящаяся на промежутке от нуля до минус 20. Зоной перепроданности считается зона от минус 80 до минус 100. |

| + | |||

| + | В теории, вхождение котировок в такие зоны должно говорить нам о возможном развороте или затухании текущей [[Тренд|тенденции]] движения цен. Есть даже такой термин - «рынок перегрет». Считается, что все деньги, которые могли бы быть вложены (или выведены, если мы говорим о падении), задействованы и скоро должна произойти развязка, которая изменит сложившуюся тенденцию. В то же время существующий постулат рынка гласит, что нельзя точно определить, где будет максимум цены, а где будет ее минимум. Таким образом, часто возникает ситуации, что цена, попадая в такие зоны, надолго остается там. Рынок продолжает расти или падать. | ||

| − | |||

[[Файл:WPR_13.png|1000x400px]] | [[Файл:WPR_13.png|1000x400px]] | ||

| − | Поэтому торговая стратегия предполагает производить продажи | + | |

| + | Поэтому торговая стратегия предполагает производить продажи после того, как «цена развернется». | ||

На выбор предлагается два варианта определения разворота. Первый вариант предусматривает поиск разворота котировок и точки входа с помощью других индикаторов. Второй вариант предусматривает поиск разворота после обратного пересечения уровней 20 и 80. То есть, кривая пересекла уровень минус 20 вверх, готовимся к продажам и продаем при пересечении кривой вниз. | На выбор предлагается два варианта определения разворота. Первый вариант предусматривает поиск разворота котировок и точки входа с помощью других индикаторов. Второй вариант предусматривает поиск разворота после обратного пересечения уровней 20 и 80. То есть, кривая пересекла уровень минус 20 вверх, готовимся к продажам и продаем при пересечении кривой вниз. | ||

| + | |||

[[Файл:WPR_14.png|1000x400px]] | [[Файл:WPR_14.png|1000x400px]] | ||

| − | |||

| − | Дивергенция – разность показаний у котировок цены и кривой индикатора. Каждый максимум цены, как правило, подтвержден максимумом кривой индикатора. Такое же утверждение справедливо и для минимумов. Если котировки достигают нового пика, а кривая индикатора делает пик ниже, имеет место дивергенция. Также, если при новых минимумах цен | + | Практикующие трейдеры, как правило, в силу специфики зон [[Зона перекупленности|перекупленности]] и [[Зона перепроданности|перепроданности]] (цена может долго расти или падать несмотря на показания индикатора) используют метод постановки стопа по цене входа при движении цены в их направлении. Если показания индикатора после входа в нейтральной зоне (от 20 до 80), а котировки пошли «против» вашей позиции, ставят одер на закрытие по цене входа, обычно можно рассчитывать на коррекцию цены и возможность закрытия позиции без убытка. |

| + | |||

| + | Дивергенция – разность показаний у котировок цены и кривой индикатора. Каждый максимум цены, как правило, подтвержден максимумом кривой индикатора. Такое же утверждение справедливо и для минимумов. Если котировки достигают нового пика, а кривая индикатора делает пик ниже, имеет место дивергенция. Также, если при новых минимумах цен мы не наблюдаем новых минимумов у кривой индикатора W%R, то следует также говорить о дивергенции. | ||

Считается сильным, но редким сигналом. Если сигнал возник при росте котировок - продаем, если при падении – покупаем. | Считается сильным, но редким сигналом. Если сигнал возник при росте котировок - продаем, если при падении – покупаем. | ||

| + | |||

[[Файл:WPR_15.png|1000x400px]] | [[Файл:WPR_15.png|1000x400px]] | ||

| Строка 63: | Строка 74: | ||

Из особенностей данного индикатора можно выделить надежность сигналов дивергенции. Также, пожалуй, хотелось бы выделить инвестиционную особенность при увеличении периода W%R. До 50 или 200 появляются редкие, но надежные сигналы, тогда как от уменьшение периода 14 и перехода на таймфреймы ниже дневного хотелось бы предостеречь. | Из особенностей данного индикатора можно выделить надежность сигналов дивергенции. Также, пожалуй, хотелось бы выделить инвестиционную особенность при увеличении периода W%R. До 50 или 200 появляются редкие, но надежные сигналы, тогда как от уменьшение периода 14 и перехода на таймфреймы ниже дневного хотелось бы предостеречь. | ||

| − | Иной раз новички, видя очевидность ложных сигналов, откладывают в сторону индикатор, толком не изучив и не освоив. Им «жалко» тратить время на изучение теории, но они готовы тратить огромное количество времени и денег на поиск «грааля» (на трейдерском жаргоне – стратегия, безусловно приносящая деньги). «Граалей» нет, заработок, как и везде, зависит от глубины теоретических знаний и практики применения | + | Иной раз, новички, видя очевидность ложных сигналов, откладывают в сторону индикатор, толком не изучив и не освоив. Им «жалко» тратить время на изучение теории, но они готовы тратить огромное количество времени и денег на поиск «грааля» (на трейдерском жаргоне – стратегия, безусловно приносящая деньги). «Граалей» нет, заработок, как и везде, зависит от глубины теоретических знаний и практики применения психологии и индивидуальной готовности к профессии. |

| + | |||

| + | |||

| + | == Скачать == | ||

| + | |||

| + | |||

| + | [[media:WPR.mq4]] | ||

| + | |||

| + | [[Category:Осцилляторы]] | ||

| + | [[Category:Индикаторы]] | ||

Текущая версия на 14:51, 21 июля 2016

Williams Percent Range (W%R) - осциллятор определяющий положение текущей цены относительно экстремумов рынка за выбранный нами промежуток времени в процентном соотношении. Имеет размерность от нуля до минус 100.

Т.е., если текущая цена близко к максимуму, то значение индикатора будет близко к 0, а чем ближе цена подбирается к минимуму, тем ближе она к цифре минус 100.

Существуют споры о том, кому принадлежит авторство индикатора. Впервые он описан в 1973 году, Ларри Вильямсом в книге с громким названием «How I made one million dollars last year trading commodities ». Но в силу того, что W%R практически идентичен стохастическому осциллятору Джорджа Лэйна, автору отказывают в новаторстве.

Содержание

Основные параметры и формула индикатора W%R

Ларри Вильямс для своих расчетов брал во внимание минимум и максимум на заданном отрезке времени - периоде. Период по умолчанию выбирался равный 14. Таймфрейм (отрезок времени, по которому группируются все отклонения котировок) выбран дневной. Разность экстремумов помогала определить размах движения цен, но в формуле данный показатель служит для нормализации данных. Поэтому размер размаха значения не имеет.

Далее текущая цена сравнивалась с максимумом отрезка путем вычитания. Чтобы узнать точное положение текущей цены, две разности соотносили друг с другом и умножали на минус 100.

Минус был применен в расчетах формулы, чтобы выстроить правильно зоны (перекупленность вверху, внизу перепроданность). Поэтому все значения индикатора меньше нуля и меняются в промежутке отрицательных чисел от нуля до 100

W%R = (Максимум - Текущая / Максимум - минимум) (-100)

Таким образом, чем ближе цена к максимуму, тем ближе к нулю, тогда как значения близкие к 100 говорят нам, что цена находится на минимуме диапазона.

Особенности расчета индикатора W%R

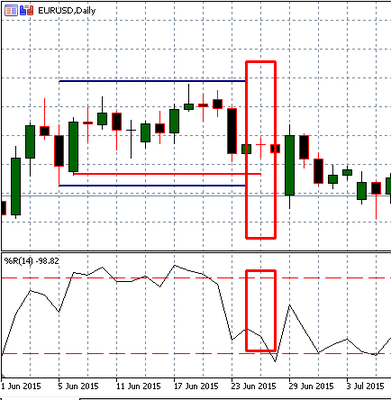

При использовании индикатора надо понимать следующее, что 0=максимуму в окне выбранного периода (от 1 до 14 свечи), а минус 100=минимум. При расчете новой свечи (например, 15 по счету), даже при неизменном значении котировок, максимум или минимум промежутка, изменится, соответственно, изменятся показания кривой относительно уровней 0-100, так как для их расчета уже будут браться другие цифры.

Как мы видим из графика, при появлении 15-ой свечки уровень «минус 100» стал выше, поэтому несмотря на то, что цена не изменилась (15-ая свечка закрылась по цене открытия, образовав крест), кривая индикатора «упала».

Это обстоятельство и обуславливает ранние сигналы разворота, когда цена на графике еще не развернулась, а индикатор уже показал пик или впадину. Акцентировать внимание на этом факте заставило то обстоятельство, что в некоторой литературе эта особенность выдается за «уникальность», на самом деле в ней таится опасность выдачи ложных сигналов индикатором W%R.

Торговые методики использования индикатора

Индикатор определяет зоны перекупленности и перепроданности. Зоной перекупленности, по умолчанию, считается зона, находящаяся на промежутке от нуля до минус 20. Зоной перепроданности считается зона от минус 80 до минус 100.

В теории, вхождение котировок в такие зоны должно говорить нам о возможном развороте или затухании текущей тенденции движения цен. Есть даже такой термин - «рынок перегрет». Считается, что все деньги, которые могли бы быть вложены (или выведены, если мы говорим о падении), задействованы и скоро должна произойти развязка, которая изменит сложившуюся тенденцию. В то же время существующий постулат рынка гласит, что нельзя точно определить, где будет максимум цены, а где будет ее минимум. Таким образом, часто возникает ситуации, что цена, попадая в такие зоны, надолго остается там. Рынок продолжает расти или падать.

Поэтому торговая стратегия предполагает производить продажи после того, как «цена развернется».

На выбор предлагается два варианта определения разворота. Первый вариант предусматривает поиск разворота котировок и точки входа с помощью других индикаторов. Второй вариант предусматривает поиск разворота после обратного пересечения уровней 20 и 80. То есть, кривая пересекла уровень минус 20 вверх, готовимся к продажам и продаем при пересечении кривой вниз.

Практикующие трейдеры, как правило, в силу специфики зон перекупленности и перепроданности (цена может долго расти или падать несмотря на показания индикатора) используют метод постановки стопа по цене входа при движении цены в их направлении. Если показания индикатора после входа в нейтральной зоне (от 20 до 80), а котировки пошли «против» вашей позиции, ставят одер на закрытие по цене входа, обычно можно рассчитывать на коррекцию цены и возможность закрытия позиции без убытка.

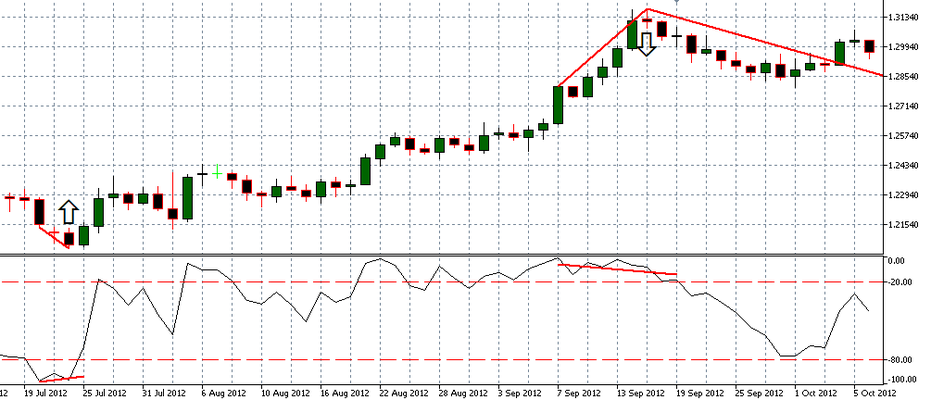

Дивергенция – разность показаний у котировок цены и кривой индикатора. Каждый максимум цены, как правило, подтвержден максимумом кривой индикатора. Такое же утверждение справедливо и для минимумов. Если котировки достигают нового пика, а кривая индикатора делает пик ниже, имеет место дивергенция. Также, если при новых минимумах цен мы не наблюдаем новых минимумов у кривой индикатора W%R, то следует также говорить о дивергенции.

Считается сильным, но редким сигналом. Если сигнал возник при росте котировок - продаем, если при падении – покупаем.

Заключение

Из особенностей данного индикатора можно выделить надежность сигналов дивергенции. Также, пожалуй, хотелось бы выделить инвестиционную особенность при увеличении периода W%R. До 50 или 200 появляются редкие, но надежные сигналы, тогда как от уменьшение периода 14 и перехода на таймфреймы ниже дневного хотелось бы предостеречь.

Иной раз, новички, видя очевидность ложных сигналов, откладывают в сторону индикатор, толком не изучив и не освоив. Им «жалко» тратить время на изучение теории, но они готовы тратить огромное количество времени и денег на поиск «грааля» (на трейдерском жаргоне – стратегия, безусловно приносящая деньги). «Граалей» нет, заработок, как и везде, зависит от глубины теоретических знаний и практики применения психологии и индивидуальной готовности к профессии.