Тактика инвестиций или спекуляций, направленная на совершение торговых сделок по разным видам инструментов и типов рынков, называется диверсификацией.

Особенности применения диверсификации

Диверсификация может быть проведена в рамках одного инструмента, с использованием различных стратегий и «рабочих таймфреймов» - долгосрочных, среднесрочных, краткосрочных.

Капитал разделяют по разным инструментам с целью хеджирования, в процессе комбинирования подбирают различные активы из других рынков, используя особенности роста некоторых из них во время кризисов.

В рамках одного типа рынка с совпадающим общим направлением роста или падения активов инвестиции разделяются трейдерами по секторам экономики, товарам или валютам для максимизации прибыли. За счет более быстрой динамики роста одних активов уменьшаются риски краткосрочных падений или «отставания» других, в портфель также набираются флагманы экономики устойчивые к кризису.

Диверсификация – тактика последовательных вложений, применяемая с ростом портфеля, при появлении новых стратегий или масштабирования существующей, приносящей стабильный профит.

Разделение депозита на первоначальном этапе и запуск торговли по многим инструментам при отсутствии навыков управления портфелем и наличии только тестовых данных по стратегиям приводит к значительным убыткам.

Правила диверсификации на Форекс

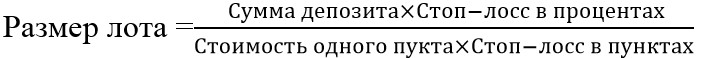

Размер торгового лота Форекс для диверсификации определяется отдельно для валютных пар и контрактов CFD с учетом разницы плеча и размера стоп лосса.

Итоговая сумма вложений по инструментам определяется, исходя из принципа полной потери и никогда не должна превышать 20%.

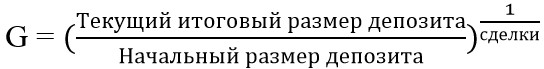

Идеальная диверсификация – запуск нового инструмента в процессе реинвестирования. Возможность использования вложения прибыли определяется по формуле средней геометрической прибыльности полученного финансового результата:

Среднее геометрическое находится для каждой стратегии, реинвестирование возможно, если все результаты выше 1.

Общий торговый депозит может быть разделен на равные части (с учетом плеча) между инструментами или пропорционально рентабельности, определяемой через коэффициент Шарпа:

, где M – среднеарифметический профит, – среднеквадратичное отклонение доходности стратегии.

Пропорция инвестиций в инструмент определяется после вычисления коэффициента для каждого инструмента, приняв самое высокое значение за 100%.