Admin (обсуждение | вклад) (Новая страница: «Стратегия Бумеранг основана на единственном индикаторе, экспоненциальной скользящей с…») |

Lika (обсуждение | вклад) |

||

| (не показаны 2 промежуточных версий 2 участников) | |||

| Строка 1: | Строка 1: | ||

| − | Стратегия Бумеранг основана на единственном индикаторе | + | Стратегия Бумеранг основана на единственном [[Индикаторы|индикаторе]] - экспоненциальной [[Moving Averages|скользящей средней]] и умном управлении капиталом. Это универсальная методика, поэтому стратегию можно применять для разных [[Валютные пары|валютных пар]] без угрозы потери эффективности. Сразу стоит отметить, что это агрессивная методика и не подойдет консервативным инвесторам, тем, кто рассчитывает на стабильную долгосрочную прибыль. |

__TOC__ | __TOC__ | ||

| Строка 5: | Строка 5: | ||

== Описание торгового принципа == | == Описание торгового принципа == | ||

| − | Правила входа здесь упрощены до максимума. По сути, на графике вам нужен единственный индикатор — экспоненциальная скользящая, рассчитанная по 18 барам. Для торговли используем график H4. | + | Правила [[Вход на рынок|входа]] здесь упрощены до максимума. По сути, на графике вам нужен единственный индикатор — экспоненциальная скользящая, рассчитанная по 18 барам. Для торговли используем график H4. |

Итого, для входа на покупку должно быть соблюдено два условия: | Итого, для входа на покупку должно быть соблюдено два условия: | ||

* Цена находится выше EMA; | * Цена находится выше EMA; | ||

| − | * Новая четырехчасовая свеча открывается выше середины предыдущей; | + | * Новая четырехчасовая [[японские свечи|свеча]] открывается выше середины предыдущей; |

| − | * Входим на бай по рынку, стоп лосс ставим на минимуме свечи, от которой меряли середину (сигнальной). Тейк-профит — 161.8% от сигнальной свечи. | + | * Входим на бай по рынку, [[Стоп-лосс|стоп-лосс]] ставим на минимуме свечи, от которой меряли середину (сигнальной). [[Тейк-профит|Тейк-профит]] — 161.8% от сигнальной свечи. |

[[File:good strategy (1).png|border|1000x400px]] | [[File:good strategy (1).png|border|1000x400px]] | ||

| Строка 21: | Строка 21: | ||

* Входим на селл по рынку, стоп лосс ставим на максимуме свечи, от которой меряли середину (сигнальной). Тейк-профит — 161.8% от сигнальной свечи. | * Входим на селл по рынку, стоп лосс ставим на максимуме свечи, от которой меряли середину (сигнальной). Тейк-профит — 161.8% от сигнальной свечи. | ||

| − | Уровень 161.8% легко отмерять с помощью инструмента Линии Фибоначчи. Таким же образом удобно отмерять середину бара (50%). | + | Уровень 161.8% легко отмерять с помощью инструмента [[Уровни коррекции Фибоначчи|Линии Фибоначчи]]. Таким же образом удобно отмерять середину бара (50%). |

== Эволюция метода Мартингейла == | == Эволюция метода Мартингейла == | ||

| − | Собственно, вся суть стратегии кроется в методе управления капиталом. Думаю, всем известна традиционная система ставок по Мартингейлу, пришедшая на рынок Форекс с рулетки казино. Данная система подразумевает планомерное увеличение размера ставки после каждого проигрыша. | + | Собственно, вся суть [[Стратегии Forex|стратегии]] кроется в методе управления капиталом. Думаю, всем известна традиционная система ставок по [[Стратегия торговли «Мартингейл». Адаптация для валютного рынка Форекс|Мартингейлу]], пришедшая на рынок [[Форекс]] с рулетки казино. Данная система подразумевает планомерное увеличение размера ставки после каждого проигрыша. |

Например, мы начинаем с минимальной ставки — 10$ на черное. Если выпало красное, удваиваем ставку, которая теперь составляет 20$. Если опять неудача, снова удваиваем, и так до тех пор, пока не выпадет наш цвет. Когда ставка срабатывает, мы получаем назад свои деньги и прибыль в размере минимальной ставки в добавок. | Например, мы начинаем с минимальной ставки — 10$ на черное. Если выпало красное, удваиваем ставку, которая теперь составляет 20$. Если опять неудача, снова удваиваем, и так до тех пор, пока не выпадет наш цвет. Когда ставка срабатывает, мы получаем назад свои деньги и прибыль в размере минимальной ставки в добавок. | ||

| Строка 31: | Строка 31: | ||

При условии, что вероятность выигрыша всегда равна вероятности проигрыша, участник подобной игры всегда остается в преимущественном положении, достаточно лишь иметь относительно большой депозит, чтобы выдержать длинную серию убыточных ставок. Однако, после того как в рулетку добавили зеро, вероятностное преимущество сместилось в сторону владельцев казино, и теперь подобная стратегия управления капиталом уже не дает того же результата, что раньше. | При условии, что вероятность выигрыша всегда равна вероятности проигрыша, участник подобной игры всегда остается в преимущественном положении, достаточно лишь иметь относительно большой депозит, чтобы выдержать длинную серию убыточных ставок. Однако, после того как в рулетку добавили зеро, вероятностное преимущество сместилось в сторону владельцев казино, и теперь подобная стратегия управления капиталом уже не дает того же результата, что раньше. | ||

| − | Если речь о торговле на рынке Форекс, то здесь вероятностное преимущество тоже не в нашу пользу. Причина тому существенные накладные расходы в виде спреда, комиссий, свопов и так далее. Именно поэтому начав открывать сделки случайным образом, вы будете постепенно терять деньги. Если бы не было накладных расходов — баланс всегда оставался бы на одном и том же уровне. | + | Если речь о торговле на рынке Форекс, то здесь вероятностное преимущество тоже не в нашу пользу. Причина тому существенные накладные расходы в виде [[Спред|спреда]], комиссий, [[Своп|свопов]] и так далее. Именно поэтому начав открывать сделки случайным образом, вы будете постепенно терять деньги. Если бы не было накладных расходов — баланс всегда оставался бы на одном и том же уровне. |

| − | Однако, применив простейший технический анализ мы можем повысить вероятность выигрыша, и тогда старые проверенные методы по управлению капиталом приобретают новую актуальность. | + | Однако, применив простейший [[технический анализ]], мы можем повысить вероятность выигрыша, и тогда старые проверенные методы по управлению капиталом приобретают новую актуальность. |

== Безопасный ММ == | == Безопасный ММ == | ||

| − | Дабы максимально обезопасить депозит от возможных потерь в связи с использованием рискованной стратегии управления капиталом, нужно следовать нескольким простым, но, в то же время, важным принципам. Тут стоит отметить, что “безопасным” мани | + | Дабы максимально обезопасить депозит от возможных потерь в связи с использованием рискованной стратегии управления капиталом, нужно следовать нескольким простым, но, в то же время, важным принципам. Тут стоит отметить, что “безопасным” [[Мани менеджмент|мани менеджмент]] называется лишь формально и, на самом деле, любая подобная стратегия увеличивает риски торговли. Суть же в том, чтобы непросто увеличить риски, а также соразмерно увеличить прибыльность торговли, что в целом даст более привлекательный результат по отношению риск/прибыльность. |

''Всегда используйте стоп-лосс!'' | ''Всегда используйте стоп-лосс!'' | ||

| Строка 43: | Строка 43: | ||

Почему-то многие трейдеры уверены в том, что применение метода Мартингейла подразумевает беспроигрышную торговлю, то бишь, торговлю без какого-либо ограничения потерь. Естественно, частый результат подобной торговли — полный слив депозита. Поэтому стоп-лосс нужно обязательно использовать, иначе роль “ограничителя убытков” будет играть ваш депозит целиком. | Почему-то многие трейдеры уверены в том, что применение метода Мартингейла подразумевает беспроигрышную торговлю, то бишь, торговлю без какого-либо ограничения потерь. Естественно, частый результат подобной торговли — полный слив депозита. Поэтому стоп-лосс нужно обязательно использовать, иначе роль “ограничителя убытков” будет играть ваш депозит целиком. | ||

| − | Также не стоит заведомо сильно занижать или, наоборот, завышать стоп-лосс. В порыве эмоций, трейдеры часто делают глупости. Пытаясь убедить себя, что цена вот-вот откатит, трейдер | + | Также не стоит заведомо сильно занижать или, наоборот, завышать стоп-лосс. В порыве эмоций, трейдеры часто делают глупости. Пытаясь убедить себя, что цена вот-вот откатит, трейдер отодвигает стоп-лосс вслед за ценой, что в итоге все равно приводит к его срабатыванию, только теперь убыток окажется намного большим, нежели планировался изначально. |

''Ведите подсчет убыточных серий'' | ''Ведите подсчет убыточных серий'' | ||

| Строка 49: | Строка 49: | ||

Перед началом торговли всегда считайте риск возможных потерь — это краеугольный камень успеха в торговле по агрессивной методике. Как вариант, предварительно протестируйте стратегию на истории и постарайтесь выяснить максимальную длину убыточной серии, то бишь, максимальное число убыточных сделок подряд. Это очень важный параметр, на основе которого вы сможете рассчитать оптимальный риск на сделку, так чтобы размер просадки не превысил размер депозита. | Перед началом торговли всегда считайте риск возможных потерь — это краеугольный камень успеха в торговле по агрессивной методике. Как вариант, предварительно протестируйте стратегию на истории и постарайтесь выяснить максимальную длину убыточной серии, то бишь, максимальное число убыточных сделок подряд. Это очень важный параметр, на основе которого вы сможете рассчитать оптимальный риск на сделку, так чтобы размер просадки не превысил размер депозита. | ||

| − | Например, выяснив, что максимальная убыточная последовательность на истории составляет 5 сделок подряд. Получается, что максимум вы можете открыть до 5 колен Мартингейла, при этом пятая сделка по объему не должна превышать разумного риска. В случае агрессивной торговли, это 20-30% от депозита, то есть | + | Например, выяснив, что максимальная убыточная последовательность на истории составляет 5 сделок подряд. Получается, что максимум вы можете открыть до 5 колен Мартингейла, при этом пятая сделка по объему не должна превышать разумного риска. В случае агрессивной торговли, это 20-30% от депозита, то есть стандартный риск, умноженный в 10 раз. |

| − | ''Не бойтесь использовать большое кредитное плечо'' | + | ''Не бойтесь использовать большое [[Плечо|кредитное плечо]]'' |

| − | Весьма популярное мнение, будто большое кредитное плечо заведомо вредно для депозита и, вообще, плечо больше 1:100 — это казино и рулетка. На самом деле, если использовать данное плечо с умом и правильно рассчитывать риски, большое плечо, напротив, поможет сохранить ваш депозит, уменьшив общее залоговое обеспечение по ордерам. | + | Весьма популярное мнение, будто большое кредитное плечо заведомо вредно для депозита и, вообще, плечо больше 1:100 — это казино и рулетка. На самом деле, если использовать данное плечо с умом и правильно рассчитывать риски, большое плечо, напротив, поможет сохранить ваш депозит, уменьшив общее залоговое обеспечение по [[Ордер|ордерам]]. |

| − | То есть | + | То есть вы торгуете, как и торговали, только теперь [[Маржа|маржа]] по вашим ордерам гораздо меньше, что оставляет больше пространства для роста просадки и свободного колебания цены. Это особенно актуально, если торговая стратегия подразумевает большой торговый оборот. В таком случае большое плечо просто необходимость, вынужденная мера, нежели излишество. |

== Заключение == | == Заключение == | ||

| − | Далеко не все понимают, что агрессивные методики торговли, даже при самом аккуратном обращении не способны обеспечить стабильный результат на продолжительном промежутке времени. Рано или поздно, подобная стратегия не выдерживает рисков и дает брешь. Тем не менее подобный тип стратегий идеально подходит под разгон небольших депозитов или бонусных счетов, для которых в первую очередь,важен большой торговый оборот. | + | Далеко не все понимают, что агрессивные методики торговли, даже при самом аккуратном обращении не способны обеспечить стабильный результат на продолжительном промежутке времени. Рано или поздно, подобная стратегия не выдерживает рисков и дает брешь. Тем не менее подобный тип стратегий идеально подходит под разгон небольших депозитов или бонусных счетов, для которых, в первую очередь, важен большой торговый оборот. |

[[Category:Стратегии]] | [[Category:Стратегии]] | ||

Текущая версия на 20:52, 19 января 2018

Стратегия Бумеранг основана на единственном индикаторе - экспоненциальной скользящей средней и умном управлении капиталом. Это универсальная методика, поэтому стратегию можно применять для разных валютных пар без угрозы потери эффективности. Сразу стоит отметить, что это агрессивная методика и не подойдет консервативным инвесторам, тем, кто рассчитывает на стабильную долгосрочную прибыль.

Описание торгового принципа

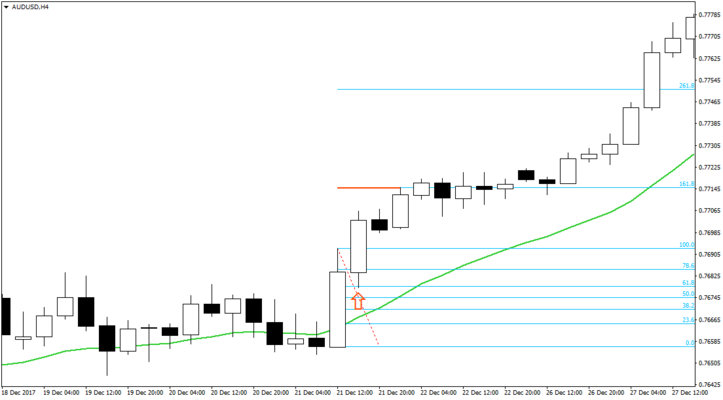

Правила входа здесь упрощены до максимума. По сути, на графике вам нужен единственный индикатор — экспоненциальная скользящая, рассчитанная по 18 барам. Для торговли используем график H4.

Итого, для входа на покупку должно быть соблюдено два условия:

- Цена находится выше EMA;

- Новая четырехчасовая свеча открывается выше середины предыдущей;

- Входим на бай по рынку, стоп-лосс ставим на минимуме свечи, от которой меряли середину (сигнальной). Тейк-профит — 161.8% от сигнальной свечи.

Для входа на продажу:

- Цена находится ниже EMA;

- Новая четырехчасовая свеча открывается ниже середины предыдущей;

- Входим на селл по рынку, стоп лосс ставим на максимуме свечи, от которой меряли середину (сигнальной). Тейк-профит — 161.8% от сигнальной свечи.

Уровень 161.8% легко отмерять с помощью инструмента Линии Фибоначчи. Таким же образом удобно отмерять середину бара (50%).

Эволюция метода Мартингейла

Собственно, вся суть стратегии кроется в методе управления капиталом. Думаю, всем известна традиционная система ставок по Мартингейлу, пришедшая на рынок Форекс с рулетки казино. Данная система подразумевает планомерное увеличение размера ставки после каждого проигрыша.

Например, мы начинаем с минимальной ставки — 10$ на черное. Если выпало красное, удваиваем ставку, которая теперь составляет 20$. Если опять неудача, снова удваиваем, и так до тех пор, пока не выпадет наш цвет. Когда ставка срабатывает, мы получаем назад свои деньги и прибыль в размере минимальной ставки в добавок.

При условии, что вероятность выигрыша всегда равна вероятности проигрыша, участник подобной игры всегда остается в преимущественном положении, достаточно лишь иметь относительно большой депозит, чтобы выдержать длинную серию убыточных ставок. Однако, после того как в рулетку добавили зеро, вероятностное преимущество сместилось в сторону владельцев казино, и теперь подобная стратегия управления капиталом уже не дает того же результата, что раньше.

Если речь о торговле на рынке Форекс, то здесь вероятностное преимущество тоже не в нашу пользу. Причина тому существенные накладные расходы в виде спреда, комиссий, свопов и так далее. Именно поэтому начав открывать сделки случайным образом, вы будете постепенно терять деньги. Если бы не было накладных расходов — баланс всегда оставался бы на одном и том же уровне.

Однако, применив простейший технический анализ, мы можем повысить вероятность выигрыша, и тогда старые проверенные методы по управлению капиталом приобретают новую актуальность.

Безопасный ММ

Дабы максимально обезопасить депозит от возможных потерь в связи с использованием рискованной стратегии управления капиталом, нужно следовать нескольким простым, но, в то же время, важным принципам. Тут стоит отметить, что “безопасным” мани менеджмент называется лишь формально и, на самом деле, любая подобная стратегия увеличивает риски торговли. Суть же в том, чтобы непросто увеличить риски, а также соразмерно увеличить прибыльность торговли, что в целом даст более привлекательный результат по отношению риск/прибыльность.

Всегда используйте стоп-лосс!

Почему-то многие трейдеры уверены в том, что применение метода Мартингейла подразумевает беспроигрышную торговлю, то бишь, торговлю без какого-либо ограничения потерь. Естественно, частый результат подобной торговли — полный слив депозита. Поэтому стоп-лосс нужно обязательно использовать, иначе роль “ограничителя убытков” будет играть ваш депозит целиком.

Также не стоит заведомо сильно занижать или, наоборот, завышать стоп-лосс. В порыве эмоций, трейдеры часто делают глупости. Пытаясь убедить себя, что цена вот-вот откатит, трейдер отодвигает стоп-лосс вслед за ценой, что в итоге все равно приводит к его срабатыванию, только теперь убыток окажется намного большим, нежели планировался изначально.

Ведите подсчет убыточных серий

Перед началом торговли всегда считайте риск возможных потерь — это краеугольный камень успеха в торговле по агрессивной методике. Как вариант, предварительно протестируйте стратегию на истории и постарайтесь выяснить максимальную длину убыточной серии, то бишь, максимальное число убыточных сделок подряд. Это очень важный параметр, на основе которого вы сможете рассчитать оптимальный риск на сделку, так чтобы размер просадки не превысил размер депозита.

Например, выяснив, что максимальная убыточная последовательность на истории составляет 5 сделок подряд. Получается, что максимум вы можете открыть до 5 колен Мартингейла, при этом пятая сделка по объему не должна превышать разумного риска. В случае агрессивной торговли, это 20-30% от депозита, то есть стандартный риск, умноженный в 10 раз.

Не бойтесь использовать большое кредитное плечо

Весьма популярное мнение, будто большое кредитное плечо заведомо вредно для депозита и, вообще, плечо больше 1:100 — это казино и рулетка. На самом деле, если использовать данное плечо с умом и правильно рассчитывать риски, большое плечо, напротив, поможет сохранить ваш депозит, уменьшив общее залоговое обеспечение по ордерам.

То есть вы торгуете, как и торговали, только теперь маржа по вашим ордерам гораздо меньше, что оставляет больше пространства для роста просадки и свободного колебания цены. Это особенно актуально, если торговая стратегия подразумевает большой торговый оборот. В таком случае большое плечо просто необходимость, вынужденная мера, нежели излишество.

Заключение

Далеко не все понимают, что агрессивные методики торговли, даже при самом аккуратном обращении не способны обеспечить стабильный результат на продолжительном промежутке времени. Рано или поздно, подобная стратегия не выдерживает рисков и дает брешь. Тем не менее подобный тип стратегий идеально подходит под разгон небольших депозитов или бонусных счетов, для которых, в первую очередь, важен большой торговый оборот.